Lãi suất liên ngân hàng đang được "thổi bùng" do thiếu thanh khoản?

Lãi suất trên thị trường ngân hàng bắt đầu nóng từ 18/7 đến nay. Đồng thời, cơ quan quản lý cũng tăng bơm tiền qua kênh thị trường mở (OMO). Đây có phải dấu hiệu của việc thiếu hụt thanh khoản trên hệ thống ngân hàng?

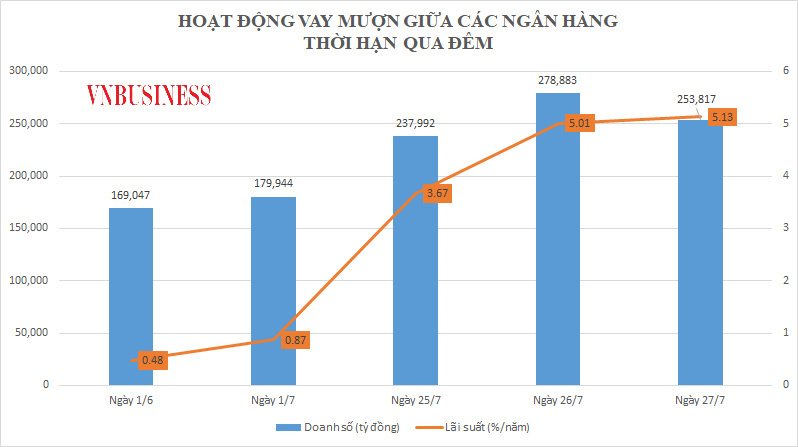

Trước đây trong thời kỳ COVID, lãi suất qua đêm chỉ ở mức 0%. Trong tuần vừa rồi, lãi suất đã tăng lên mức 2,8% và sang tuần này thì đang ở vùng 5%. Bên cạnh đó thị trường mở (OMO) cũng có những biến động, lãi suất và khối lượng giao dịch OMO đều có xu hướng tăng.

Lãi suất qua đêm vượt 5%

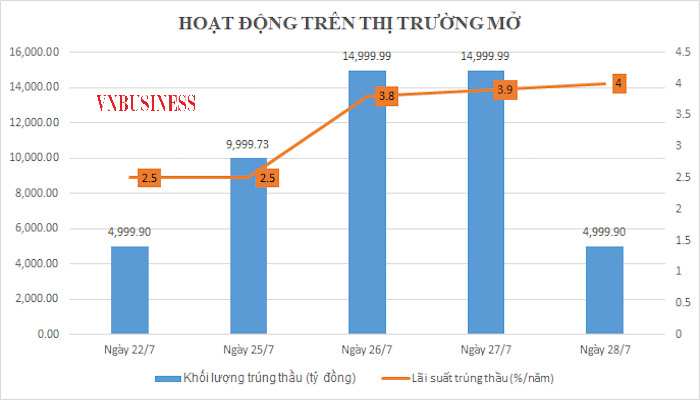

Số liệu của Ngân hàng Nhà nước (NHNN) công bố hôm nay (29/7) cho thấy, trong phiên giao dịch ngày 28/7, có 7/15 thành viên tham gia trúng thầu với gần 5.000 tỷ đồng.

Trong bốn phiên trước đó, NHNN đã cho các tổ chức tín dụng vay gần 45.000 tỷ đồng qua kênh OMO. Như vậy, trong 5 phiên giao dịch liên tiếp mới đây, NHNN đã bơm ròng ra thị trường 50.000 tỷ đồng, tương đương bình quân mỗi ngày các ngân hàng "sang tay nhanh" 258.000 tỷ đồng.

|

|

|

Trước đó, cuối tháng 6/2022, NHNN hút ròng từ thị trường 120.000 tỷ đồng. Việc NHNN chuyển trạng thái từ hút ròng sang bơm ròng khiến lãi suất trên kênh OMO tăng đáng kể từ mức 2,5% lên mức 4%/năm.

Không chỉ NHNN tăng bơm tiền, hoạt động “vay nóng” lẫn nhau giữa các ngân hàng trên thị trường liên ngân hàng cũng sôi động hẳn lên, đồng thời lãi suất trên thị trường này cũng chính thức vượt mức 5%/năm.

Cụ thể, trong phiên giao dịch 1/7, doanh số giao dịch trên thị trường liên ngân hàng là 180.000 tỷ đồng/ngày, lãi suất cho vay qua đêm là 0,87%. Trong phiên giao dịch ngày 27/7, doanh số giao dịch trên thị trường này đã tăng lên 254.000 tỷ đồng, lãi suất cho vay qua đêm vọt lên 5,13%/năm, tăng 6-7 lần so với đầu tháng và tăng 13 lần so với đầu tháng 6/2022.

Lãi suất trên thị trường ngân hàng bắt đầu nóng từ 18/7/2022, vượt mức 1%/năm từ ngày 19/7 sau đó tăng dần lên 1,4% ngày 20/7, 3,67% ngày 25/7 và 5,13% vào ngày 27/7.

Ông Phạm Lưu Hưng, kinh tế trưởng của chứng khoán SSI chia sẻ, hiện nay, trên thế giới xuất hiện xu hướng tăng lãi suất, ở Việt Nam, có những thời điểm VND có lãi suất thấp hơn USD. Trong bối cảnh Fed có thể tăng lãi suất, sự chênh lệch giữa lãi suất VND và USD cần phải giãn ra một chút và có những thời điểm trong tuần mức chênh lệch lên đến 2% là khá hợp lý.

"Bên cạnh đó, thị trường tiền tệ đang chịu tác động bởi yếu tố thời vụ vì đây là tháng đầu tiên trong một quý, cũng là thời điểm các công ty phải nộp thuế. Vì thế có thể sẽ có một lượng thanh khoản bị rút khỏi hệ thống ngân hàng. Nó sẽ có một số ảnh hưởng nhất định, song không cần quá lo ngại vì chỉ mang tính chất cục bộ", ông Hưng chia sẻ.

Về việc NHNN bắt đầu triển khai đấu giá lãi suất OMO, điều này giống như việc bình thường hóa lãi suất và không quá đáng lo ngại. Lãi suất trên kênh thị trường mở trước đây thường dao động trong khoảng 2,5%, đây là một mức khá thấp. Thời gian dịch bệnh con số này có lúc còn lên đến 4%. Mức lãi suất trúng thầu 4% vừa được ghi nhận có cao hơn so với mức 2,5%, song thực tế điều này không tạo ra một xu hướng tăng lãi suất. Những diễn biến vừa qua có thể được hiểu là lãi suất OMO đang được đưa đến gần hơn với mức định giá của thị trường.

Hết thời kỳ tiền rẻ

Ở Việt Nam, lãi suất thị trường 2 (liên ngân hàng) không có sự truyền dẫn tới thị trường 1 (lãi suất tiết kiệm) nên sự nóng lên của thị trường liên ngân hàng không dẫn tới cuộc đua lãi suất trên thị trường 1.

Tuy nhiên, mặt bằng lãi suất trên thị trường cũng liên tục tăng từ đầu năm đến nay với mức tăng 0,5-1% so với đầu năm. Từ đầu tháng 7/2022 đến nay, hàng loạt ngân hàng cũng tăng lãi suất huy động. Ngay cả khối ngân hàng thương mại có vốn nhà nước cũng đã bắt đầu nhích nhẹ lãi suất.

|

Điển hình, Vietcombank vừa cập nhật biểu lãi suất mới theo hướng tăng 0,1-0,2%/năm so với biểu lãi suất cũ. Cụ thể, đối với hình thức gửi tại quầy, kỳ hạn 3 tháng tăng từ 3,3%/năm lên 3,4%/năm; kỳ hạn 2 tháng tăng từ 3% lên 3,1%/năm. Kỳ hạn 12 tháng, ngân hàng đã tăng lãi suất huy động từ 5,5%/năm lên 5,6%/năm. Đối với kỳ hạn 24 tháng – 60 tháng, lãi suất tăng từ 5,3%/năm lên 5,4%/năm.

Đối với hình thức gửi trực tuyến, lãi suất tăng mạnh hơn. Hiện lãi suất cao nhất là 5,8%/năm áp dụng kỳ hạn 12 tháng, tăng 0,2 điểm % so với trước. Tương tự, lãi suất kỳ hạn 24 tháng tăng 0,2%/năm lên 5,6%/năm.

Ở kỳ hạn 6 tháng - 9 tháng khi gửi online, lãi suất tăng 0,1 điểm % lên 4,2%/năm. Lãi suất kỳ hạn 3 tháng cũng tăng từ 3,5%/năm lên 3,6%/năm.

Trước đó, BIDV cũng đã có đợt tăng lãi suất từ tháng 6 và tiếp đó là Agribank trong tháng 7, mức điều chỉnh đều là 0,1%/năm ở các kỳ hạn dài.

Trong báo cáo triển vọng kinh tế vĩ mô mới phát hành, các chuyên gia của công ty Chứng khoán KB Việt Nam (KBSV) đánh giá mặt bằng lãi suất huy động nhiều khả năng sẽ nhích tăng trong cuối năm 2022 do lạm phát tăng trở lại, điều này khiến ngân hàng nâng lãi suất huy động để duy trì lãi thực dương đủ hấp dẫn để duy trì tính cạnh tranh. Cùng với đó, nhu cầu tín dụng tăng khi nền kinh tế phục hồi. Mức tăng nhiều khả năng sẽ từ 0,5-1%, tương ứng với kịch bản cơ sở lạm phát tăng 3,8%.

Ngoài ra, giới phân tích cho rằng, việc các ngân hàng tăng lãi suất huy động cũng phù hợp với xu hướng toàn cầu. Bởi hiện tại, theo Quỹ Tiền tệ Quốc tế, có đến 75 ngân hàng trung ương trên thế giới đã tăng lãi suất để ứng phó với gia tăng lạm phát chóng mặt.

Dù vậy, NHNN khẳng định sẽ tiếp tục giữ nguyên các mức lãi suất điều hành nhằm tạo điều kiện để tổ chức tín dụng tiếp cận nguồn vốn từ Ngân hàng Nhà nước với chi phí thấp, qua đó có điều kiện tiếp tục giảm lãi suất cho vay.