Lịch sử hình thành và phát triển thị trường chứng khoán phái sinh thế giới

Sự phát triển vượt bậc và rộng khắp của thị trường chứng khoán phái sinh là kết quả của một quá trình hình thành, thay đổi và sáng tạo qua hơn hàng trăm năm.

Hiện nay, trên thế giới, có tới 100 Sở giao dịch đã đưa vào sản phẩm chứng khoán phái sinh, thuộc 41 khu vực quốc gia và vùng lãnh thổ có nền kinh tế đã và đang phát triển.

Các tổ chức tham gia đầu tư chứng khoán phái sinh đều là những nhà đầu tư chuyên nghiệp, bao gồm mạng lưới các ngân hàng, tổ chức tài chính, các quỹ đầu tư, nhà đầu tư tổ chức/cá nhân có lượng vốn lớn, sử dụng chứng khoán phái sinh như phương tiện phòng hộ rủi ro và giao dịch chênh lệch giá.

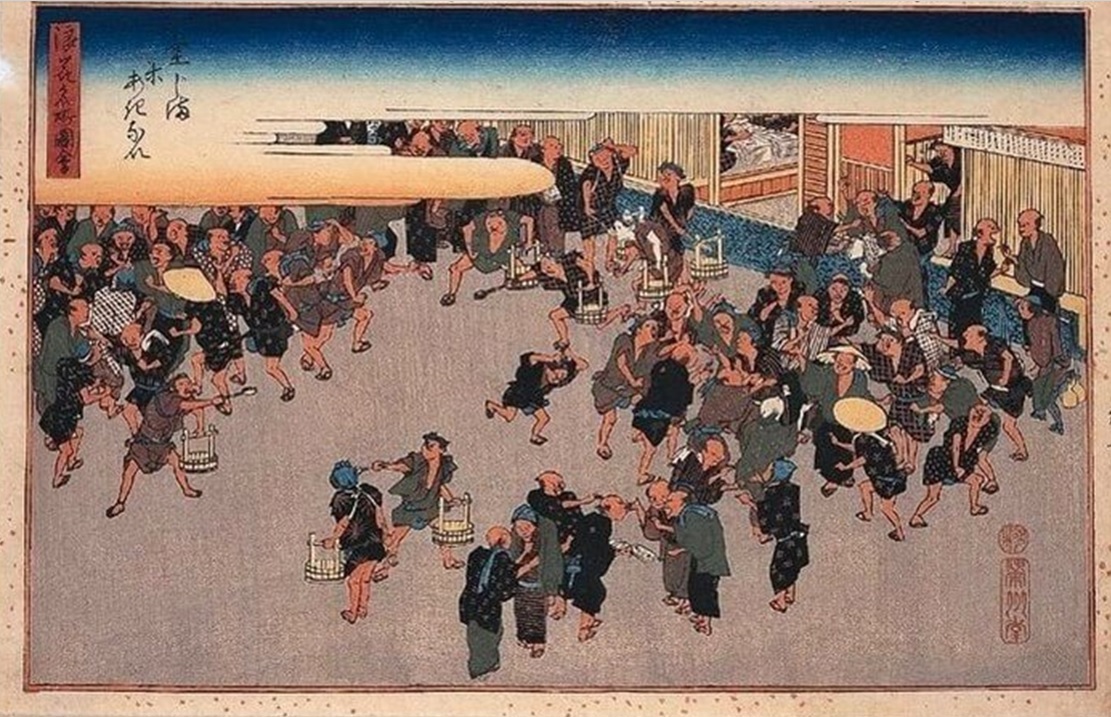

Sự phát triển vượt bậc và rộng khắp của thị trường chứng khoán phái sinh là kết quả của một quá trình hình thành, thay đổi và sáng tạo qua hơn hàng trăm năm, kể từ khi giao dịch phái sinh trên nông phẩm đầu tiên được tổ chức tại thị trường Nhật Bản và thị trường Hà Lan vào đầu thế kỷ 17. Khởi nguồn tại Nhật Bản, giao dịch phái sinh trên Gạo đã được tổ chức thông qua Sở giao dịch Gạo Dojima tại Osaka.

Thị trường bấy giờ được tổ chức với những hình thức nguyên sơ nhất, như ghi sổ, trao đổi giấy tờ hợp đồng, thông qua một “chợ đầu mối” Dojima, phương tiện truyền tin chỉ qua thư báo và tín hiệu. Sản phẩm này phục vụ giới thượng lưu võ sĩ Nhật Bản, vào thời đó, “tiền lương” của các samurai được chi trả bằng lúa gạo.

Tại Hà Lan, trung tâm giao dịch thương mại của khu vực châu Âu, phái sinh trên lúa mỳ cũng phục vụ nhu cầu của rất nhiều quốc gia cần tích trữ và chi trả chi phí thương mại bằng nông phẩm. Thời kỳ đầu, thị trường chứng khoán phái sinh hoàn toàn chưa được điện tử hóa.

Sang thế kỷ 19, tại Hoa Kỳ, thị trường phái sinh trên nông phẩm cũng được hình thành, và đặt một bước tiến mới cho chu kỳ mở rộng giao dịch thương mại và chung chuyển vốn toàn cầu sang cả các sản phẩm phái sinh trên những tài sản cơ sở khác nông phẩm. Về cơ bản, đất nước Mỹ với diện tích quốc gia rộng lớn, việc buôn bán nông phẩm phụ thuộc rất nhiều vào điều kiện thời tiết “mưa thuận gió hòa”.

Trong những năm nhiều thiên tai, thời tiết khắc nghiệt, nông phẩm trở nên khan hiếm, đắt đỏ. Để ổn định thị trường nông phẩm, nhằm bảo hộ, giảm thiểu rủi ro về giá do nông phẩm dư thừa hoặc khan hiếm, năm 1848 tại Chicago (Hoa Kỳ), một Hội đồng mậu dịch kỳ hạn đã ra đời. Một năm sau đó, Trung tâm giao dịch mua bán nông phẩm kỳ hạn ra đời, hoạt động theo phương thức đấu giá cạnh tranh, qua đó hình thành các hợp đồng mua bán kỳ hạn.

Hàng hóa giao dịch thời kỳ đầu là ngũ cốc, lúa mì, bắp, đậu, về sau có thêm gia súc, trứng, thực phẩm và nước trái cây ướp lạnh. Phổ biến trong thời kỳ này là các hợp đồng kỳ hạn về nông phẩm.

Sau đó để khắc phục nhược điểm của hợp đồng kỳ hạn là không được chuẩn hóa và khó bán lại cho bên thứ ba, hợp đồng tương lai đã ra đời.

Mặc dù vậy, cũng phải tới hơn 01 thế kỷ sau đó, vào những năm 1980, cùng với quá trình hiện đại hóa công nghệ, kết nối thị trường vượt qua các rào cản địa lý, sự bùng phát của chứng khoán phái sinh mới đạt tới đỉnh cao, đặt dấu ấn thứ hai trong toàn bộ quá trình phát triển. Đó là sự ra đời của các sản phẩm phái sinh trên tài sản tài chính như cổ phiếu đơn lẻ, chỉ số cổ phiếu, trái phiếu và các kim loại quý, năng lượng.

Trên thực tế, trong khu vực liên ngân hàng và các tổ chức tài chính lớn, các hợp đồng kỳ hạn giao dịch ngoại tệ, lãi suất phi rủi ro (trái phiếu chính phủ), các giấy tờ có giá, kể cả là hợp đồng mua nhà, hoặc các giấy chứng nhận sở hữu tài sản tài chính được giao dịch rất sôi động và mang giá trị lớn. Các hợp đồng kỳ hạn trên tài sản tài chính đóng vai trò là công cụ phòng hộ rủi ro thiết yếu cho danh mục đầu tư và cơ cấu vốn của các ngân hàng đầu tư, ngân hàng thương mại, các tổ chức tài chính và bảo hiểm.

Việc xuất hiện chứng khoán phái sinh trên chỉ số cổ phiếu và trái phiếu chính phủ đáp ứng nhu cầu cung cấp các sản phẩm phòng hộ rủi ro cho danh mục đầu tư đa dạng, hoặc cho phép nắm giữ các danh mục đầu tư mô phỏng thị trường với lợi ích đòn bẩy rất cao. Thống kê các thị trường ra mắt sản phẩm phái sinh trên chỉ số cổ phiếu và trái phiếu chính phủ như sau:

Thống kê ra mắt các sản phẩm phái sinh trên chỉ số cổ phiếu

|

TT |

Thị trường |

Tên chỉ số |

Năm ra mắt HĐTL trên chỉ số |

Năm ra mắt HĐQC trên chỉ số |

|

1 |

Mỹ |

S&P 500 |

1982 |

1983 |

|

2 |

Úc |

All Ordinaries |

1983 |

1983 |

|

3 |

Hàn Quốc |

KOSPI 200 |

1996 |

1997 |

|

4 |

Hồng Kông |

Hang Seng |

1986 |

1993 |

|

5 |

Canada |

TSE 300 |

1984 |

1984 |

|

6 |

Thái Lan |

SET50 |

2006 |

2007 |

|

7 |

Đài Loan |

TAIEX |

1998 |

2004 |

|

8 |

Ba Lan |

WIG 20 |

1998 |

2003 |

|

9 |

Nhật (Osaka) |

Nikkei 225 |

1986 |

1989 |

|

10 |

Tây Ban Nha |

IBEX 35 |

1992 |

1992 |

|

11 |

Anh (LSE) |

FTSE 100 |

1984 |

1984 |

Đối với những mặt hàng là kim loại quý và năng lượng, thời kỳ 1980 về sau phù hợp với sự đổ vỡ của chế độ bản vị vàng Bretton Woods nawm 1971 và khủng hoảng dầu khí của những năm 1970. Phái sinh trên các mặt hàng này đáp ứng dự đoán giá cả, phòng hộ rủi ro và báo trước những diễn biến trên thị trường cơ sở.

Mặc dù vậy, sau nhiều lần khủng hoảng tài chính đổ vỡ với quy mô toàn cầu, các thị trường lớn đã có xu hướng tiến tới giao dịch và/hoặc bù trừ/thanh toán tập trung cho chứng khoán phái sinh. Việc áp dụng các quy định chung về ký quỹ, thắt chặt quy định cho giao dịch đặc biệt được sử dụng sau khủng hoảng tài chính năm 2008.

Mặc dù cuộc khủng hoảng tài chính 2008 khởi nguồn từ các hợp đồng phái sinh trên thị trường tự do OTC và thuộc về sản phẩm phái sinh bậc cao dựa trên nhiều lớp tài sản chứng khoán hóa từ nợ xấu bất động sản (subprime mortgage và Mortgage-backed Securities), nhưng cuộc khủng hoảng cũng dấy lên một hồi chuông cảnh tỉnh cho việc thắt chặt quy định và tăng cường giám sát, giúp ổn định và đảm bảo sự phát triển bền vững của thị trường chứng khoán phái sinh.

Đối với các sản phẩm chứng khoán phái sinh cơ bản, đặc biệt là các sản phẩm giao dịch trên thị trường tập trung và bù trừ thông qua đối tác bù trừ trung tâm (CCP – Central Counter Party), lịch sử cho thấy chưa có tình huống mất khả năng thanh toán nào vượt quá tầm kiểm soát và các bước đệm quản lý rủi ro của thị trường.

Có 04 loại hợp đồng phái sinh chính, bao gồm: Hợp đồng kỳ hạn, Hợp đồng tương lai, Hợp đồng Quyền chọn và Hợp đồng hoán đổi.