Một số vấn đề về ngưỡng an toàn nợ nước ngoài

Dựa trên số liệu thống kê từ các cuộc khủng hoảng nợ công xuất phát từ khủng hoảng nợ nước ngoài của một số nền kinh tế đang phát triển, bài viết chỉ ra rằng, không có ngưỡng nợ nước ngoài an toàn nào áp dụng chung cho tất cả các nước.

Tuy nhiên, thống kê cũng cho thấy, với một số nhóm nước (chủ yếu là các nước đang phát triển), khi khả năng tiếp cận thị trường vốn còn hạn chế, cần thận trọng trong huy động vốn vay nước ngoài và cần đảm bảo nợ nước ngoài ở những ngưỡng phù hợp với năng lực quản lý, khả năng trả nợ, tránh các cuộc khủng hoảng có thể xảy ra.

Ngưỡng an toàn nợ nước ngoài và thực tiễn trên thế giới

Các nghiên cứu về bền vững nợ tuy không chỉ ra ngưỡng nợ nào là an toàn, áp dụng chung cho tất cả các nước nhưng có sự đồng thuận chung rằng, mức nợ công cao đến trên 100% tổng sản phẩm nội địa (GDP) được coi là mức đáng báo động và tiềm ẩn nhiều rủi ro, mất khả năng trả nợ. Đơn cử như Nhật Bản, mặc dù là nền kinh tế hàng đầu thế giới, dự trữ ngoại hối dồi dào, có hoạt động cho vay, cung cấp hỗ trợ phát triển chính thức (ODA) lớn trên toàn cầu, thị trường vốn trong nước rất phát triển, nhưng mức nợ công cao nhất thế giới (trên 179% GDP), nền kinh tế nước này tiềm ẩn rủi ro.

Đối với các nước đang phát triển, khủng hoảng nợ có thể xảy ra ở những ngưỡng nợ nước ngoài so với tổng sản lượng quốc gia (GNP), thấp hơn rất nhiều so với các mức ngưỡng nợ cao như vừa nêu, thậm chí còn thấp hơn nhiều so với tỷ lệ nợ công quy định đối với các nước thuộc Liên minh châu Âu (EU). Kinh nghiệm thực tế đã chứng minh điều này từ các cuộc khủng hoảng nợ công diễn ra tại các nước Mỹ Latinh trong những năm 1980 và những năm đầu thế kỷ XXI.

Theo số liệu thống kê của Ngân hàng Thế giới, khủng hoảng nợ nước ngoài tại một số quốc gia trong giai đoạn 1970 - 2008 cho thấy, đối với phần lớn các nước đang phát triển đã từng xảy ra khủng hoảng nợ nước ngoài, mặc dù điều kiện, hoàn cảnh xảy ra khủng hoảng nợ có khác nhau, ở ngưỡng nợ nước ngoài rất thấp so với bình quân thì các nước này vẫn ẩn chứa nguy cơ và trên thực tế đã xảy ra các cuộc khủng hoảng nợ nước ngoài kéo dài như trường hợp của Argentina hay Costa Rica.

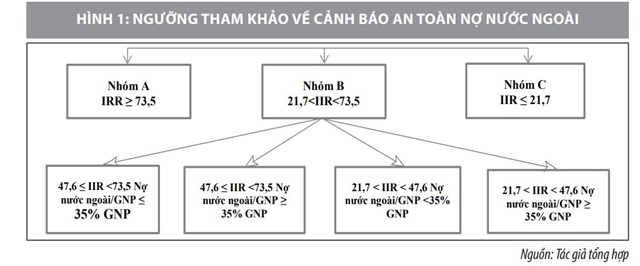

Trong một nghiên cứu năm 2009, dựa trên dữ liệu lịch sử của các cuộc khủng hoảng nợ nước ngoài và nợ công của trên 90 quốc gia, Carmen M. Reinhart và Kenneth S. Rogoff đã phân loại các nước theo nguy cơ khủng hoảng thành 3 nhóm căn cứ giới hạn nợ nước ngoài cần theo dõi và quản lý, gắn mức độ nợ với mức độ tín nhiệm theo đánh giá của các nhà đầu tư có tổ chức (IIR) và các cơ quan xếp hạng tín nhiệm.

Trong đó, các nước được xếp hạng tín nhiệm theo thang điểm từ 0 đến 100 (100 là mức độ không có rủi ro và có khả năng tiếp cận liên tục với thị trường vốn và 0 là rủi ro ở mức cao nhất, hoàn toàn không có khả năng tiếp cận thị trường). Xếp hạng tín nhiệm quốc gia theo đánh giá của các nhà đầu tư có tổ chức là chỉ tiêu đánh giá độ tin cậy của nhà đầu tư với một quốc gia và thể hiện khả năng của quốc gia đó tiếp cận được với thị trường vốn.

Mức tín nhiệm cao đồng nghĩa với việc tính liên tục của việc tiếp cận thị trường cao và rủi ro khủng hoảng nợ thấp. Ngược lại, mức tín nhiệm thấp thì khả năng tiếp tục vay nước ngoài khó khăn và sẽ còn khó khăn hơn trước những nguy cơ khủng hoảng, càng làm trầm trọng thêm mức độ rủi ro xảy ra khủng hoảng nợ. Mức bình quân xếp hạng các quốc gia tại thời điểm 2009 là 47,6 với độ lệch chuẩn là 25,9. Thống kê cũng cho thấy, phần lớn các nước xảy ra khủng hoảng nợ nước ngoài với mức ngưỡng nợ từ 35% GNP trở lên. Con số này được sử dụng để tham chiếu, đánh giá mức độ rủi ro đối với an toàn nợ.

Theo đánh giá độc lập của các nhà đầu tư, có thể phân loại thành 3 nhóm dựa trên mức độ xếp hạng tín nhiệm (Hình 1). Trong đó, các nước được đánh giá tín nhiệm ở mức lớn hơn bình quân một độ lệch chuẩn (47,6 + 25,9) thuộc nhóm được đánh giá là có khả năng tiếp cận thị trường vốn liên tục, do đó ít tiềm ẩn rủi ro khủng hoảng nợ nước ngoài (Nhóm A với IRR ≥ 73,5). Đây là các nước phát triển, có khả năng kiểm soát nợ tốt, thường được xếp hạng ở mức đầu tư.

|

Bảng 1: Khủng hoảng nợ nước ngoài tại một số quốc gia giai đoạn 1970 - 2008 |

|||

|

Quốc gia |

Năm khủng hoảng |

Nợ nước ngoài /GNP (%) |

Nợ nước ngoài/xuất khẩu (%) |

|

Argentina |

1982 |

55,1 |

447,3 |

|

2001 |

50,8 |

368,1 |

|

|

Chile |

1972 |

31,1 |

- |

|

Cộng hòa Dominica |

1982 |

31,8 |

183,4 |

|

Ecuador |

2008 |

20,0 |

81,0 |

|

Trinidad & Tobago |

1989 |

49,4 |

103,6 |

|

Thổ Nhĩ Kỳ |

1978 |

21,0 |

374,2 |

|

Venezuela |

1982 |

41,4 |

159,8 |

|

Mexico |

1982 |

46,7 |

279,3 |

|

Philippines |

1983 |

70,6 |

278,1 |

|

Albany |

1990 |

16,6 |

98,6 |

|

Costa Rica |

1981 |

136,9 |

267,0 |

|

1982 |

31,8 |

183,4 |

|

Các nước với mức xếp hạng thấp hơn mức bình quân 1 độ lệch chuẩn không thể tiếp cận thị trường vốn (Nhóm C với IIR ≤ 21,7), nguồn huy động tài chính chủ yếu từ viện trợ và vay ODA. Nhóm này chủ yếu gồm các nước kém phát triển, xếp hạng tín nhiệm nhóm “rác”. Các nước còn lại (Nhóm B với 21,7<IIR<73,5) là các nước đáng chú ý hơn, vì mặc dù có khả năng tiếp cận vốn vay nước ngoài ở mức hạn chế ở các mức độ khác nhau song, thường tiềm ẩn nguy cơ rủi ro.

Thực tế cho thấy, ngay cả các nước có thu nhập trung bình ở mức cao như các nước Mỹ Latinh trong những năm 1980 của thế kỷ XX đã trải qua các cuộc khủng hoảng nợ công với khởi đầu là khủng hoảng nợ nước ngoài kéo dài trong gần một thập kỷ. Nhóm B lại được phân thành 4 nhóm nhỏ với các mức nợ nước ngoài khác nhau để phân loại mức độ rủi ro, cụ thể là:

Nhóm 1: 47,6 ≤ IIR <73,5 và nợ nước ngoài/GNP ≤ 35% GNP

Nhóm 2: 47,6 ≤ IIR <73,5 và nợ nước ngoài/GNP ≥ 35% GNP

Nhóm 3: 21,7 < IIR < 47,6 và nợ nước ngoài/GNP <35% GNP

Nhóm 4: 21,7 < IIR < 47,6 và nợ nước ngoài/GNP ≥ 35% GNP

Với các nước có tín nhiệm trên mức bình quân và thấp hơn các nước phát triển, khả năng tiếp cận thường xuyên đối với vốn vay là tương đối cao, do thể chế quản lý tốt, kinh tế vĩ mô tương đối ổn định song cũng cần lưu ý kiểm soát mức nợ nước ngoài với ngưỡng tham chiếu 35% GNP, vì với mức nợ cao hơn sẽ tiềm ẩn rủi ro gặp khó khăn trước những biến động thị trường cả về lãi suất và tỷ giá hối đoái.

Các nước có tín nhiệm thấp hơn bình quân, mặc dù nợ nước ngoài có thể thấp hơn mức 35%, song cần lưu ý nhiều hơn về công tác quản lý và chính sách vay nợ và sử dụng vốn vay cũng như cần kiểm soát các chỉ tiêu kinh tế vĩ mô để đảm bảo an toàn nợ nói chung và đối với nợ nước ngoài nói riêng.

Kinh nghiệm thực tiễn của các cuộc khủng hoảng nợ gần đây cho thấy, yếu tố chính sách và quản lý đóng vai trò rất quan trọng trong việc tránh được các nguy cơ khủng hoảng. Việc chính phủ nhóm các nước Mỹ Latinh trong giai đoạn trước khủng hoảng những năm 1980 thiếu cẩn trọng trong đầu tư cơ sở hạ tầng và dựa chủ yếu vào vay vốn nước ngoài, dựa vào khả năng xuất khẩu nguyên liệu thô để đảm bảo nguồn trả nợ là một ví dụ điển hình.

Sự sụt giảm giá dầu và các nguyên liệu thô, biến động bất lợi của thị trường vốn, lãi suất tăng cao, các nhà đầu tư dừng cung cấp vốn vay là những nguyên nhân trực tiếp dẫn đến khủng hoảng nợ kéo dài ở các nước này với hậu quả rất nghiêm trọng là đã làm cho tăng trưởng kinh tế giảm, kéo lùi sự phát triển của cả khu vực Nam Mỹ.

Tính bền vững của nợ công không chỉ phụ thuộc vào mức độ nợ của một quốc gia mà còn phụ thuộc vào khả năng tiếp tục vay nợ của quốc gia, trong đó mức tín nhiệm quốc gia đóng vai trò hết sức quan trọng để các nhà đầu tư có lòng tin đối với quốc gia vay nợ, tránh được khủng hoảng về tính thanh khoản.

Liên hệ thực tiễn về ngưỡng an toàn nợ ở Việt Nam

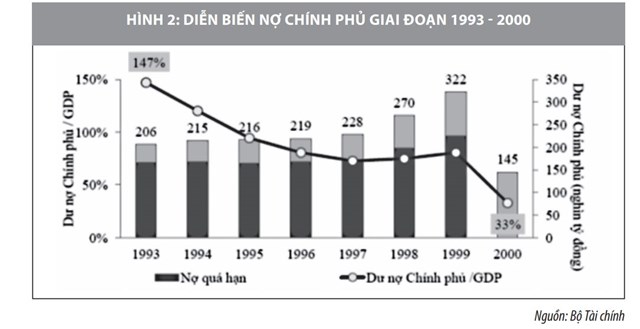

Vay nợ của Chính phủ Việt Nam trong giai đoạn 1993 - 2000 là tập trung chủ yếu vào vay nước ngoài. Sau khi mở rộng quan hệ với các tổ chức tài chính quốc tế từ năm 1993, trong giai đoạn đầu đổi mới, huy động vốn vay ODA và vay ưu đãi với thời hạn dài, chi phí vay thấp đã góp phần tăng cường vốn đầu tư phát triển, tạo nên những thành tựu hỗ trợ kinh tế phát triển.

Giai đoạn này chủ yếu gắn với các mốc về xử lý nợ quá hạn với Quỹ Tiền tệ Quốc tế (IMF), nợ chính thức qua Câu lạc bộ Paris, nợ thương mại qua Câu lạc bộ London. Đến năm 2000, Việt Nam không còn nợ quá hạn với các chủ nợ nước ngoài, dư nợ của Chính phủ đã giảm từ mức 147% GDP năm 1993 xuống còn 33% GDP vào năm 2000, thoát khỏi tình trạng nước nghèo, nặng nợ. Đây cũng là giai đoạn đầu mà Việt Nam tiếp cận với nguồn vốn vay ODA và vay ưu đãi nước ngoài.

Giai đoạn 2000 - 2009 là thời kỳ tập trung huy động vốn vay ODA và vay ưu đãi nước ngoài, cùng với việc bắt đầu phát triển thị trường vốn trong nước và huy động vốn vay của Chính phủ trên thị trường trái phiếu. Nợ công trong giai đoạn này bắt đầu có xu hướng tăng cao, trong đó chủ yếu là nợ nước ngoài.

Tiếp đó, đến giai đoạn 2010 - 2015, tổng huy động nợ công của Việt Nam bình quân chiếm khoảng 44% tổng vốn đầu tư phát triển toàn xã hội; Tốc độ tăng bình quân hàng năm ở mức 16,7%/năm. Nợ nước ngoài trong tổng nợ công cũng đồng thời tăng nhanh, có thời điểm chiếm khoảng trên 60% tổng nợ công.

Trước tình hình nợ công tăng cao, tỷ lệ nợ nước ngoài trong tổng nợ công tương đối lớn, việc thực hiện tái cơ cấu ngân sách nhà nước và nợ công thời gian qua là một chủ trương đúng đắn của Đảng và Chính phủ. Đến năm 2016, nợ công chiếm 63,6% GDP, nợ nước ngoài của quốc gia là 44,7% GDP.

Năm 2017, ước nợ công của Việt Nam còn 61,4% GDP, cơ cấu nợ trong nước, nợ nước ngoài trong nợ công đã thay đổi theo hướng tích cực, nợ trong nước chiếm trên 60%, nợ nước ngoài dưới 40%.

Đáng lưu ý là tỷ lệ nợ nước ngoài của quốc gia liên tục tăng, đơn cử như năm 2017 ước khoảng 49%. Chỉ tiêu nghĩa vụ trả nợ nước ngoài của Việt Nam năm 2017 so với tổng kim ngạch xuất khẩu hàng hóa và dịch vụ ước ở mức 36%, tăng mạnh so với năm 2016 (tăng 6,3%), vượt giới hạn được Quốc hội quyết định (dưới 25%) chủ yếu do hoạt động rút vốn và trả nợ gốc các khoản vay nước ngoài ngắn hạn của doanh nghiệp và tổ chức tín dụng trong năm 2017 tăng mạnh.

Xét về khả năng tiếp cận thị trường vốn quốc tế, đến nay, hoạt động vay nước ngoài của Việt Nam chủ yếu thông qua vay ODA và vay ưu đãi của các chính phủ và của các tổ chức tài chính quốc tế. Việc tiếp cận thị trường vốn quốc tế theo hình thức vay thương mại là khá hạn chế và chủ yếu thông qua phát hành trái phiếu quốc tế của Chính phủ.

|

Bảng 2: Nợ công và tốc độ tăng nợ công của Việt Nam giai đoạn 2010 – 2015 (tỷ đồng) |

|||||

|

Năm |

Chính phủ |

Bảo lãnh chính phủ |

Chính quyền địa phương |

Tổng số |

Tăng hàng năm |

|

2010 |

208.957 |

72.378 |

8.816 |

290.151 |

20,1% |

|

2011 |

235.089 |

76.572 |

5.714 |

317.375 |

9,4% |

|

2012 |

293.809 |

105.345 |

18.229 |

417.383 |

31,5% |

|

2013 |

403.874 |

110.894 |

11.213 |

525.981 |

26,0% |

|

2014 |

540.524 |

74.908 |

14.772 |

630.204 |

19,8% |

|

2015 |

456.153 |

120.848 |

11.233 |

588.234 |

-6,7% |

|

Tổng số |

2.138.406 |

560.945 |

69.977 |

2.769.328 |

16,7% |

Vay thương mại nước ngoài của khu vực tư nhân gia tăng tập trung vào nhóm các doanh nghiệp có vốn nước ngoài. Thời gian qua, mức độ tín nhiệm của Việt Nam đã từng bước được cải thiện và hiện ở mức thấp hơn mức đầu tư khoảng 2-3 bậc theo đánh giá của các tổ chức xếp hạng tín nhiệm hàng đầu thế giới.

Mặc dù, không có số liệu được công bố về chỉ số xếp hạng IIR đối với Việt Nam, song có thể quy đổi mức tín nhiệm theo đánh giá của các cơ quan xếp hạng tín nhiệm độc lập. Theo đó, Việt Nam thuộc nhóm B, tức mức xếp hạng có thể nằm trong biên độ 47,6 ≤ IIR <73,5, thuộc nhóm nước có khả năng tiếp cận hạn chế đối với thị trường vốn quốc tế (Mức tín nhiệm hiện nay của Việt Nam là BB (với Fitch), Ba3 (với Moody’s) và BB- (với S&P).

Với mức nợ nước ngoài khoảng 49% GDP như hiện nay, Việt Nam thuộc Nhóm B, phân nhóm 2. Tuy Việt Nam có khả năng tiếp cận thị trường để đảm bảo huy động vốn vay, song nợ nước ngoài của quốc gia ở mức cao hơn ngưỡng cảnh báo, đáng chú ý tỷ lệ này có xu hướng tăng trong vài năm qua, ngay cả khi tỷ lệ nợ nước ngoài trong nợ công có xu hướng giảm. Điều này đồng nghĩa với việc Việt Nam đã từng bước cải thiện, mức độ tín nhiệm và khả năng tiếp cận thị trường ngày càng cao. Mặc dù nguy cơ gặp khó khăn đối với nợ nước ngoài là không cao song Việt Nam vẫn rất cần có sự thận trọng trong kiểm soát các giới hạn an toàn nợ.

Tái cơ cấu ngân sách nhà nước và nợ công theo hướng giảm dần thâm hụt ngân sách, tạo điều kiện cho việc giảm nợ công; Tái cơ cấu nợ công theo hướng tăng kỳ hạn danh mục nợ, tăng tỷ trọng huy động vốn vay trong nước gắn với phát triển thị trường vốn trong nước; Chủ động điều chỉnh chính sách huy động, sử dụng vốn vay nợ trong điều kiện đã là nước có thu nhập trung bình, khả năng tiếp cận vốn ODA và vay ưu đãi nước ngoài dần hạn chế; đồng thời, định hướng cải thiện mức xếp hạng tín nhiệm quốc gia tăng khả năng tiếp cận thị trường vốn quốc tế của Chính phủ, khu vực tư nhân là những chính sách đang đi đúng hướng thời gian qua.

Tuy không có ngưỡng an toàn nợ nào có thể áp dụng chung cho tất cả các quốc gia trên thế giới nhưng lịch sử các cuộc khủng hoảng nợ công trên thế giới cho thấy, khủng hoảng vẫn lặp lại, với cùng một nguyên nhân chung là sự thiếu thận trọng trong thực thi các chính sách quản lý. Do đó, có cơ chế cảnh báo sớm (thông qua xây dựng các mức ngưỡng an toàn nợ để chủ động có các biện pháp xử lý rủi ro trước khi những nguy cơ manh nha).

Ngoài ra, cần tiếp tục củng cố nền tảng kinh tế vĩ mô, xây dựng lòng tin đối với thị trường vốn trong nước và quốc tế, cải thiện hệ số tín nhiệm góp phần đa dạng hóa cơ sở nhà đầu tư, khả năng tiếp cận đa dạng các nguồn vốn vay là những yếu tố mà Việt Nam cần tính đến trong công tác quản lý nợ công và nợ nước ngoài của quốc gia.

Tài liệu tham khảo:

- Chính phủ (10/2017), Báo cáo số 459/BC-CP ngày 18/10/2017 của Chính phủ “Về tình hình nợ công năm 2016 và ước thực hiện năm 2017”, (Báo cáo Quốc hội tại kỳ họp thứ 4, Quốc hội khóa XI);

- Chính phủ (5/2018), Báo cáo số 195/BC-CP ngày 17/05/2018 của Chính phủ “Về sử dụng vốn vay và quản lý nợ công năm 2017 và kế hoạch 2018”, (Báo cáo Quốc hội tại kỳ họp thứ 5, Quốc hội khóa XI);

- Vũ Minh Long (2013), “Khủng hoảng nợ công tại một số nền kinh tế trên thế giới nguyên nhân, diễn biến, hậu quả, biện pháp khắc phục và những hàm ý chính sách cho Việt Nam” - Trung tâm Nghiên cứu Kinh tế và Chính sách, Đại học Kinh tế, Đại học Quốc gia Hà Nội;

- Carmen M. Reinhart và Kenneth S. Rogoff (2009), “This Time is different: Eight Centuries of Financial Folly”, Princeton University Press, Princeton and Oxford.