Ngân hàng Nhà nước sẽ bán ngoại tệ để ổn định tỷ giá?

Nếu Cục Dự trữ liên bang Mỹ (Fed) tăng lãi suất một lần nữa trong tháng 11/2023, không loại trừ khả năng Ngân hàng Nhà nước Việt Nam (NHNN) phải bán dự trữ ngoại hối để giữ ổn định tỷ giá.

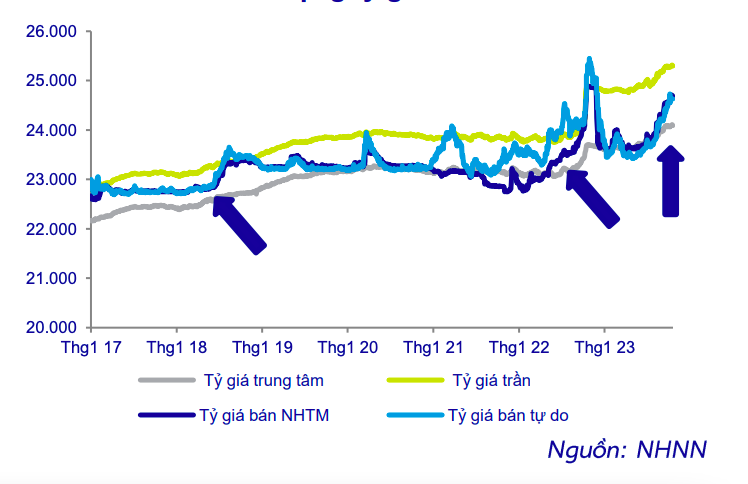

Ngày 31/10, tỷ giá trung tâm được NHNN niêm yết ở mức 24.087 VND/USD. Tính từ đầu năm đến nay, tỷ giá trung tâm tăng khoảng 3,7%; giá USD ở các ngân hàng thương mại tăng mạnh khoảng 4,2% lên quanh mức 24.400 VND/USD.

Sau hơn một tháng kể từ khi NHNN phát hành tín phiếu, lãi suất VND trên thị trường liên ngân hàng có xu hướng tăng và đang tiệm cận dần với mức lãi suất huy động thị trường 1. Từ đó, chênh lệch lãi suất tiền gửi VND và USD thu hẹp đáng kể. Tuy nhiên, tỷ giá USD/VND vẫn neo cao, chưa có dấu hiệu hạ nhiệt.

Trong bối cảnh Fed sắp họp quyết định lãi suất vào tháng 11/2023 để ngỏ khả năng tăng lãi suất một lần nữa, NHNN có thể phải sử dụng thêm các công cụ điều hành khác để ổn định tỷ giá.

Theo Công ty chứng khoán ACB (ACBS), nếu mức lãi suất này tăng thêm nữa và duy trì thêm một thời gian sẽ có thể thúc đẩy các ngân hàng quay trở lại tăng lãi suất huy động tiết kiệm, từ đó tạo ra hiệu ứng domino trên hệ thống.

Trên thực tế, tỷ giá đã tăng mạnh trong thời gian qua và chỉ còn cách đỉnh 24.888 VND/USD năm 2022 không xa. Do vậy, bất kỳ một sự biến động tăng nào của lãi suất hoặc tỷ giá trong những ngày tới, cũng có thể dẫn tới việc NHNN sẽ áp dụng thêm các chính sách mới nhằm đạt được mục tiêu ổn định và cân bằng.

Theo ông Phạm Xuân Hòe - nguyên Phó viện trưởng Viện Chiến lược ngân hàng cho rằng, mặt bằng lãi suất hiện nay vẫn phù hợp với nền kinh tế Việt Nam. Không chỉ riêng Việt Nam mà tỷ giá ở nhiều nền kinh tế phát triển, kể cả châu Âu cũng rất căng thẳng.

Ông Hòe cho rằng, VND năm nay mất giá khoảng 4% so với USD vẫn là mức chấp nhận được. Như vậy, sức cạnh tranh của hàng hóa Việt Nam mới được cải thiện. Cán cân thương mại Việt Nam hiện vẫn đang thặng dư, NHNN vẫn có thể mua USD để tăng dự trữ quốc gia. Dòng vốn FDI đăng ký có suy giảm nhưng giải ngân thực tế lại tăng. Đây là những điểm sáng, củng cố niềm tin vào khả năng điều hành tỷ giá của NHNN. Vì vậy, sự mất giá của VND chưa có gì đáng lo ngại.

Còn theo ông Trần Đức Anh - Giám đốc Vĩ mô và Chiến lược thị trường của Công ty chứng khoán KB (KBSV), hoạt động hút tiền qua kênh tín phiếu của NHNN thời gian qua là đủ để duy trì tỷ giá ổn định. Kịch bản NHNN phải bán dự trữ ngoại hối là điều khó xảy ra, trừ khi những động thái của Fed trong kỳ họp tháng 11 tới đi ngoài tầm kiểm soát.

NHNN có nhiều cấp độ để điều hành tỷ giá. Hiện tại, NHNN đang hút tiền qua kênh tín phiếu. Cấp độ tiếp theo là bán ra ngoại tệ và cuối cùng là nâng lãi suất điều hành. Mặc dù vậy, trong bối cảnh Chính phủ đang định hướng hỗ trợ nền kinh tế, DXY cũng có dấu hiệu hạ nhiệt, việc đảo chiều chính sách là không hợp lý.

Theo ACBS, NHNN sẽ có các giải pháp khác nhau trong ngắn hạn. Một là, NHNN sẽ để số dư tiền phiếu đáo hạn và dòng tiền quay trở lại thị trường liên ngân hàng. Từ đó thanh khoản và lãi suất thị trường liên ngân hàng hạ nhiệt. Mục đích cuối cùng đó là lãi suất liên ngân hàng ở mức cao, gần với mức lãi suất huy động của thị trường 1 và các kỳ hạn một đến ba tháng, nhưng không tạo ra cuộc đua tăng lãi suất trên thị trường 1.

Trong trường hợp công cụ điều tiết thanh khoản thông qua đến phiếu không phát huy tác dụng, tỷ giá tăng nóng và lãi suất vẫn ở mức cao, ngân hàng nhà nước có thể xem xét sử dụng phương án bán USD kỳ hạn 3-6 tháng và cho phép các ngân hàng hủy ngang.

Các giải pháp trên có thể linh hoạt phối hợp và sẽ phụ thuộc nhiều vào tốc độ tăng trưởng tín dụng của hệ thống cũng như cung cầu USD trong quý IV/2023. Trong trường hợp tăng trưởng tín dụng có thể bứt phá lên vào quý cuối cùng, NHNN thậm chí có thể xem xét tới việc bổ sung thanh khoản thông qua kênh OMO.