Thực trạng và giải pháp phát triển ngân hàng xanh tại Việt Nam

Trong thời gian qua, Chính phủ đã ban hành một số chính sách hỗ trợ, thúc đẩy phát triển ngân hàng xanh. Tuy nhiên, mức độ phát triển ngân hàng xanh ở Việt Nam đang được đánh giá ở mức trung bình.

Trong các nhân tố ảnh hưởng tới phát triển ngân hàng xanh tại Việt Nam, khuôn khổ pháp lý và chính sách thúc đẩy phát triển ngân hàng tại Việt Nam là một trong những nhân tố quan trọng, có tầm ảnh hưởng lớn nhất. Bài viết này tập trung phân tích thực trạng và đề xuất một số khuyến nghị chính sách nhằm phát triển ngân hàng xanh tại Việt Nam trong thời gian tới.

Thực trạng thúc đẩy phát triển ngân hàng xanh tại Việt Nam

Sau cuộc khủng hoảng tài chính toàn cầu năm 2008, hầu hết các quốc gia trên thế giới đều đã nhìn nhận lại cách thức tổ chức và các mô hình hoạt động trong hệ thống tài chính của mình, bao gồm hệ thống ngân hàng. Ngân hàng xanh nổi lên như một hình mẫu lý tưởng cho ngân hàng trong tương lai, là nền tảng cho việc hướng đến một nền kinh tế xanh, phát triển bền vững.

Ngân hàng xanh được hiểu là cách thức cung ứng và đặc tính dịch vụ ngân hàng hướng tới hỗ trợ hoạt động có tác động tích cực đối với môi trường, giảm khí thải các-bon, tiết kiệm tài nguyên thiên nhiên, thúc đẩy phát triển bền vững (Kanak Tara & Ritesh Kumar, 2015). Theo nghĩa rộng, ngân hàng xanh được hiểu với ý nghĩa là ngân hàng xây dựng được một chiến lược kinh doanh bền vững, thể hiện ở việc cung cấp các dịch vụ ngân hàng thỏa mãn các tiêu chí đảm bảo trách nhiệm với môi trường và xã hội.

Việc sử dụng định nghĩa ngân hàng xanh theo nghĩa rộng phù hợp với định hướng phát triển ngân hàng xanh tại Việt Nam tại Quyết định số 1604/QĐ-NHNN ngày 07/8/2018 của Ngân hàng Nhà nước về phê duyệt Đề án phát triển ngân hàng xanh tại Việt Nam.

Theo đó, mục tiêu chính của Việt Nam là tăng cường nhận thức và trách nhiệm xã hội của hệ thống ngân hàng đối với việc bảo vệ môi trường, chống biến đổi khí hậu; từng bước xanh hóa hoạt động ngân hàng, hướng dòng vốn tín dụng vào việc tài trợ dự án thân thiện với môi trường, thúc đẩy các ngành sản xuất, dịch vụ và tiêu dùng xanh, năng lượng sạch và năng lượng tái tạo; góp phần tích cực thúc đẩy tăng trưởng xanh và phát triển bền vững; Phấn đấu đến năm 2025, 100% ngân hàng xây dựng được quy định nội bộ về quản lý rủi ro môi trường và xã hội trong hoạt động cấp tín dụng và 100% các ngân hàng thực hiện đánh giá rủi ro môi trường xã hội trong hoạt động cấp tín dụng; Áp dụng các tiêu chuẩn về môi trường cho các dự án được ngân hàng cấp vốn vay; Kết hợp đánh giá rủi ro môi trường như một phần trong đánh giá rủi ro tín dụng của ngân hàng.

Việt Nam nỗ lực thúc đẩy phát triển ngân hàng xanh, trong đó chú trọng và chủ yếu tập trung vào hình thành khuôn khổ pháp lý cho phát triển ngân hàng xanh; khuyến khích tín dụng xanh; áp dụng một số ưu đãi đối với các NHTM và các tổ chức tín dụng thực hiện các nghiệp vụ xanh hóa ngân hàng… Cụ thể:

Thứ nhất, từng bước hình thành khuôn khổ pháp lý cho phát triển ngân hàng xanh tại Việt Nam. Cơ sở cho việc triển khai các hoạt động ngân hàng xanh tại Việt Nam là Kế hoạch hành động quốc gia về tăng trưởng xanh giai đoạn 2014 – 2020 (Quyết định số 403/QĐ-TTg ngày 20/03/2014 của Thủ tướng Chính phủ).

Trong đó, NHNN được giao nhiệm vụ hoàn thiện thể chế và tăng cường năng lực hoạt động tài chính - tín dụng của các NHTM phục vụ tăng trưởng xanh, gồm: (i) Rà soát, điều chỉnh và hoàn thiện thể chế về tài chính và tín dụng cho phù hợp với những mục tiêu tăng trưởng xanh; (ii) Tổ chức đào tạo, tập huấn nhằm tăng cường năng lực cho các NHTM và các tổ chức tài chính trong hoạt động tài chính - tín dụng xanh; xây dựng và phát triển các dịch vụ tài chính - ngân hàng hỗ trợ các doanh nghiệp thực hiện tăng trưởng xanh. Trên cơ sở đó, NHNN đã xây dựng một số văn bản pháp lý tạo cơ sở hoạt động cho các TCTD đặc biệt là các ngân hàng trong hoạt động tín dụng xanh và dần tiến tới ngân hàng xanh.

Định hướng phát triển tín dụng xanh – ngân hàng xanh cũng đã được khẳng định tại Chiến lược Phát triển ngành Ngân hàng đến năm 2025, định hướng đến năm 2030 (Quyết định số 986/QÐ-TTg ngày 8/8/2018). Một số văn bản quan trọng khác cũng đã được ban hành nhằm tăng cường nhận thức và trách nhiệm xã hội của hệ thống ngân hàng đối với việc bảo vệ môi trường, chống biến đổi khí hậu, từng bước xanh hóa hoạt động ngân hàng, hướng dòng vốn tín dụng vào việc tài trợ dự án thân thiện với môi trường, thúc đẩy các ngành sản xuất, dịch vụ và tiêu dùng xanh, năng lượng sạch và năng lượng tái tạo; góp phần tích cực thúc đẩy tăng trưởng xanh và phát triển bền vững.

Như vậy, bước đầu đã có một số quy định, định hướng cho phát triển ngân hàng xanh. Tuy nhiên, các quy định này mới chỉ mang tính chất khuyến khích, động viên, thúc đẩy phát triển ngân hàng xanh thông qua việc thúc đẩy nguồn vốn xanh và các công cụ huy động vốn xanh, chưa chú trọng đến các chính sách về đầu tư xanh hay thành lập các trung gian tài chính xanh, phát triển các kênh dẫn vốn xanh gián tiếp...

Thứ hai, khuyến khích tín dụng xanh. Đây là một trong những trụ cột quan trọng thúc đẩy phát triển ngân hàng xanh tại Việt Nam. Chính sách khuyến khích tín dụng xanh lần đầu tiên được đề cập tại Nghị quyết số 24-NQ/TW ngày 03/06/2013 của Hội nghị Trung ương 7 khóa XI về chống biến đổi khí hậu, quản lý tài nguyên, bảo vệ môi trường và định hướng tăng trưởng xanh.

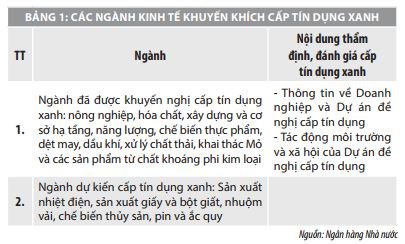

Để thực hiện Nghị quyết này, NHNN đã ban hành Chỉ thị số 03/CT-NHNN ngày 23/4/2015 về thúc đẩy tăng trưởng xanh và quản lý rủi ro môi trường trong hoạt động cấp tín dụng, trong đó yêu cầu các TCTD tập trung ưu tiên cấp tín dụng xanh cho một số ngành kinh tế như: (i) Bảo tồn, phát triển và sử dụng hiệu quả tài nguyên thiên nhiên; (ii) Sử dụng các thành tựu khoa học và công nghệ tiên tiến; (iii) Sử dụng năng lượng tiết kiệm và hiệu quả; (iv) Phát triển năng lượng sạch, năng lượng tái tạo; (v) Sử dụng công nghệ thiết bị thân thiện với môi trường và sản xuất những sản phẩm thân thiện với môi trường. Các rào cản tiếp cận vốn tín dụng của các lĩnh vực nhạy cảm với môi trường như nông nghiệp công nghệ cao, năng lượng mặt trời, sản xuất nông nghiệp và phát triển nông thôn... đã được tháo gỡ.

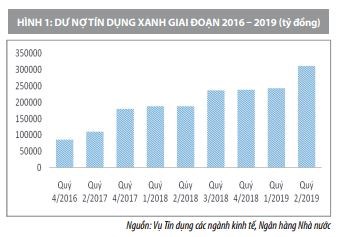

Cụ thể, mức cho vay vốn tối đa không có tài sản bảo đảm bảo của cá nhân, hộ gia đình cư trú ngoài khu vực nông thôn có sản xuất - kinh doanh trong lĩnh vực nông nghiệp từ 50 triệu đồng lên 100 triệu đồng; Cho phép cho vay không có tài sản bảo đảm tối đa 70% giá trị của dự án, phương án đầu tư nông nghiệp công nghệ cao để khuyến khích đầu tư nông nghiệp công nghệ cao; Cơ cấu lại thời hạn nợ và cho vay mới theo thỏa thuận giữa TCTD và khách hàng phù hợp với giai đoạn kiến thiết của cây trồng lâu năm. Nhờ đó, dư nợ tín dụng xanh tăng trưởng đều đặn trong các năm qua.

Thứ ba, yêu cầu các ngân hàng xây dựng khung, tiêu chuẩn và thực hiện quản lý rủi ro môi trường và xã hội trong thực hiện nghiệp vụ cho vay. Năm 2018, NHNN đã phối hợp với Tổ chức tài chính quốc tế (IFC) xây dựng và ban hành “Sổ tay đánh giá rủi ro môi trường và xã hội” cho 10 ngành kinh tế trong hoạt động cấp tín dụng (nông nghiệp, hóa chất, xây dựng và cơ sở hạ tầng, năng lượng, chế biến thực phẩm, dệt may, dầu khí, xử lý chất thải, khai thác mỏ…). Hướng dẫn này nhằm phục vụ quá trình quản lý rủi ro môi trường và xã hội của các tổ chức tín dụng hoạt động tại Việt Nam, giúp cán bộ tín dụng và cán bộ chuyên ngành thực hiện thẩm định dự án/phương án sản xuất-kinh doanh liên quan một cách hiệu quả, đảm bảo mục tiêu phát triển xanh và bền vững.

Trên thực tế, các hướng dẫn và các sổ tay đánh giá mang tính khuyến khích, chưa bắt buộc nhưng cũng đã có tác động tích cực trong việc áp dụng tiêu chuẩn và thực hiện quản lý rủi ro môi trường và xã hội trong thực hiện nghiệp vụ của NHTM. Theo kết quả khảo sát của NHNN (2019) về áp dụng tín dụng xanh trong ngành Ngân hàng, đã có 19 TCTD xây dựng chiến lược quản lý rủi ro môi trường xã hội, trong đó có 13 tổ chức tín dụng tích hợp nội dung quản lý rủi ro môi trường xã hội vào quy trình hoạt động tín dụng xanh, 10 tổ chức tín dụng đã xây dựng được sản phẩm tín dụng ngân hàng cho tín dụng xanh, 17 tổ chức tín dụng đã sử dụng sổ tay đánh giá rủi ro môi trường xã hội cho 10 ngành kinh tế.

Thứ tư, có chính sách ưu đãi/hỗ trợ đối với các ngân hàng cho vay các lĩnh vực nhạy cảm với môi trường, khí hậu, như được cung cấp các khoản vay ưu đãi hoặc áp dụng lãi suất thấp, hoặc cấp bù lãi suất chênh lệch...

Trong giai đoạn vừa qua, chương trình tín dụng xanh đã được NHNN đã lồng ghép trong một số văn bản pháp luật như Thông tư số 39/2016/TT-NHNN (ngày 30/12/2016) quy định về hoạt động cho vay của tổ chức tín dụng, Nghị định số 55/2015/NĐ-CP (chính sách tín dụng phục vụ phát triển nông nghiệp nông thôn) và Nghị định số 116/2018/NĐ-CP (nhằm ứng dụng công nghệ cao vào phát triển nông nghiệp nông thôn...

Trong năm 2019, các TCTD tiếp tục mở rộng vốn an toàn cho sản xuất nông nghiệp – nông thôn, nuôi trồng và chế biến thủy hải sản, phát triển nông nghiệp công nghệ cao. Tính đến hết năm 2019, dư nợ tín dụng nông nghiệp-nông thôn tăng 11% so với cuối năm 2018, chiếm khoảng 25% tổng dư nợ nền kinh tế; tín dụng đối với DNNVV tăng khoảng 16%, tín dụng đối với DN ứng dụng công nghệ cao tăng khoảng 15%. Các dòng tín dụng này chủ yếu được thực hiện bởi ngân hàng Agribank và các NHTM nhà nước khác trong hệ thống.

Bên cạnh đó, các NHTM có tỷ trọng cho vay tín dụng xanh cao cũng được ưu tiên tiếp cận nguồn vốn vay ưu đãi từ các tổ chức quốc tế, các đối tác phát triển. Ngoài những ngân hàng thương mại nhà nước như: Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank), ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank)… đã có những thành tựu nhất định trong tăng trưởng tín dụng xanh, các NHTM khác trong hệ thống cũng đã thể hiện sự tăng trưởng vượt bậc trong cấp tín dụng xanh như ngân hàng TMCP Bắc Á (Bac A bank), ngân hàng TMCP Phát triển Tp. Hồ Chí Minh (HDbank), ngân hàng TMCP Nam Á (Nam A bank) là 3 NHTM đã nhận được Giải thưởng Ngân hàng tiêu biểu về Tín dụng xanh năm 2019 do Tập đoàn Dữ liệu quốc tế IDG Việt Nam phối hợp với Hiệp hội Ngân hàng Việt Nam tổ chức.

Thứ năm, tổ chức đào tạo, tập huấn, hội thảo trao đổi kinh nghiệm, kiến thức về phát triển ngân hàng xanh nhằm tăng cường năng lực cho các NHTM và các TCTC trong hoạt động tài chính - tín dụng xanh. Trong thời gian qua, NHNN và IFC đã phối hợp tổ chức đào tạo cho các cán bộ nòng cốt về quản lý rủi ro môi trường-xã hội và thẩm định tín dụng tại các TCTD, xây dựng một đội ngũ giảng viên có kiến thức, hiểu biết về tín dụng xanh và quản lý rủi ro môi trường - xã hội.

Mặc dù, đã đạt được một số kết quả bước đầu về phát triển ngân hàng xanh, tuy nhiên trên thực tế việc thúc đẩy phát triển ngân hàng xanh tại Việt Nam vẫn còn bộc lộ một số vần đề cần được tập trung tháo gỡ, đó là:

- Khuôn khổ pháp lý về ngân hàng xanh chưa được hoàn thiện, bổ sung phù hợp với bối cảnh và thông lệ tốt quốc tế. Hiện nay, các quy định về ngân hàng xanh cơ bản còn mang tính chất định hướng, vẫn thiếu các quy định cụ thể, chưa có định nghĩa/ khái niệm thống nhất về ngân hàng xanh, thiếu các tiêu chuẩn/điều kiện về ngân hàng xanh.

- Các chính sách về phát triển ngân hàng xanh mới chỉ mang tính chất hướng dẫn, khuyến khích, chưa mang tính bắt buộc các ngân hàng phải thực hiện. NHNN chưa áp dụng các biện pháp liên quan tới nghiệp vụ như sử dụng các công cụ giám sát thận trọng vĩ mô và vi mô đối với các ngân hàng khi cho vay có mức độ rủi ro môi trường cao (như một số quốc gia Anh, Brazil, Hà Lan, Na Uy, Trung Quốc… đang áp dụng). Chưa có quy định trách nhiệm của TCTD cho vay đối với dự án gây hại cho môi trường (hiện chỉ quy trách nhiệm của những đơn vị trực tiếp gây ra ô nhiễm môi trường). Đối với các NHTM, hoạt động tín dụng xanh chưa thực sự được quan tâm do lãi suất cho vay thấp, các điều kiện vay liên quan đến môi trường rất chặt chẽ, làm giảm tính cạnh tranh so với ngân hàng khác…

- Các chính sách hỗ trợ phát triển ngân hàng xanh giai đoạn vừa qua chưa giải quyết được vấn đề nguồn vốn cho ngân hàng thực hiện tín dụng xanh và các hoạt động khác trong khuôn khổ phát triển ngân hàng xanh. Việc đầu tư vào các ngành/lĩnh vực xanh chủ yếu là nguồn vốn trung và dài hạn, thời gian hoàn vốn rất lâu, trong khi nguồn vốn huy động của các TCTD phần lớn là vốn ngắn hạn. Nguồn lực tài chính hiện nay cho tín dụng xanh của các ngân hàng, TCTD phần lớn vẫn dựa vào các chương trình, dự án có nguồn tài trợ quốc tế như Quỹ Ủy thác tín dụng xanh (GCTF) của Chính phủ Thụy Sỹ…

Thách thức trong phát triển ngân hàng xanh

Bên cạnh một số vấn đề đặt ra trong quá trình phát triển ngân hàng xanh tại Việt Nam, trong giai đoạn tới việc thúc đẩy phát triển ngân hàng xanh cũng đang đối mặt với một số thách thức, như:

- Năng lực của các ngân hàng trong việc đánh giá thẩm định các dự án đầu tư xanh còn hạn chế, mặc dù, ngày càng nhiều ngân hàng quan tâm và tích hợp xây dựng quy trình đánh giá rủi ro môi trường và xã hội khi cấp tín dụng nhưng năng lực thực hiện còn hạn chế. Các dự án đầu tư xanh luôn tiềm ẩn rủi ro và tính khả thi không cao, trong khi Chính Phủ chưa có các khái niệm, quy định, tiêu chuẩn/điều kiện về danh mục các ngành/lĩnh vực xanh dẫn đến khó khăn, thách thức cho NHTM và các TCTD trong quá trình thực hiện quy trình lựa chọn, thẩm định, đánh giá và giám sát hoạt động tín dụng xanh.

- Một số đặc điểm của “dự án xanh” có thể tạo rào cản đối với các thành phần tham gia thị trường.Docác dự án xanh thườngbị đánh giá có tính rủi ro cao, đồng thời khó đánh giá hiệu quả khoản vay cả về mặt xã hội và hiệu quả tài chính, cũng như yêu cầu tài sản đảm bảo, điều này làm giảm sự quan tâm của các ngân hàng, hoặc buộc các ngân hàng phải cho vay với các điều kiện chặt chẽ hơn, bao gồm các mức lãi suất cao hơn, tương ứng với mức rủi ro của dự án. Ngược lại, để hấp dẫn doanh nghiệp và người dân đầu tư dự án xanh, lãi suất cho vay phải ở mức thấp. Theo đánh giá của nhà đầu tư các dự án tăng trưởng xanh, rủi ro cho thực hiện các dự án như dự án điện mặt trời, điện gió… còn đến từ các yếu tố khác như các quy định của Nhà nước, tính đặc thù của các ngành này.

- Việc huy động nguồn vốn xanh qua thị trường tài chính còn hạn chế đối với. Để tạo nguồn vốn cho các dự án xanh, ngân hàng cần phải bổ sung thêm vốn trung dài hạn. Trong khi đó, thị trường trái phiếu xanh chưa phát triển, các định chế tài chínhnhư quỹ hưu trí, quỹ tín thác… hoạt động còn hạn chế. Do đó, nếu không đẩy mạnh phát triển thị trường tài chính tạo kênh huy động vốn trung và dài hạn phát triển trong nước thì các dự án xanh sẽ phải tìm kiếm nguồn vốn trung dài hạn ở bên ngoài với chi phí cao hơn.

Khuyến nghị chính sách nhằm thúc đẩy phát triển ngân hàng xanh tại Việt Nam

Trên cơ sở một số vấn đề đặt ra thời gian qua và một số khó khăn, thác thức trong thời gian tới, để thúc đẩy phát triển ngân hàng xanh ở Việt Nam, một số giải pháp đề xuất bao gồm:

Thứ nhất, hoàn thiện khuôn khổ pháp lý, các chính sách ưu đãi, cơ chế hỗ trợ để khuyến khích phát triển ngân hàng xanh. Định nghĩa về ngân hàng xanh hay tính chất, đặc điểm, tiêu chí để được gắn mác “ngân hàng xanh” cần được thể hiện rõ trong quy định pháp luật, tạo căn cứ và cơ sở cho việc ban hành, áp dụng các cơ chế hỗ trợ phát triển phù hợp. Các Luật chuyên ngành liên quan trực tiếp đến hoạt động ngân hàng như Luật Ngân hàng Nhà nước, Luật các tổ chức tín dụng… cần hoàn thiện và cập nhật để phù hợp với định hướng phát triển của hệ thống ngân hàng, với những hoạt động của ngân hàng xanh trong giai đoạn tới. Đồng thời, rà soát để hoàn thiện các chính sách pháp luật khác nhằm tạo sự thống nhất, đồng bộ, tránh chồng chéo. Các văn bản hướng dẫn cần cụ thể, chi tiết và dần chuyển sang mang tính bắt buộc thay vì khuyến khích các ngân hàng thực hiện.

Thứ hai, tăng cường tính bắt buộc, chịu trách nhiệm của hệ thống ngân hàng trong thực hiện đề án ngân hàng xanh. Trong điều kiện không có ngân hàng xanh chuyên biệt, cần tạo cơ chế pháp lý, các quy tắc, môi trường cho các ngân hàng, nhằm tạo động lực cũng như ràng buộc hệ thống ngân hàng đối với vấn đề tăng trưởng xanh và phát triển bền vững. Nghiên cứu thành lập các quỹ liên quan đến tăng trưởng xanh (thông qua huy động các khoản vay lãi suất thấp và huy động vốn từ ngân sách), trong đó nguồn vốn của Quỹ có thể do một hoặc một số TCTD đứng ra quản lý và thực hiện cho vay các dự án đáp ứng yêu cầu của Quỹ. Về dài hạn, cân nhắc thành lập định chế ngân hàng xanh chuyên biệt nhằm chuyên môn hóa việc cung cấp vốn liên quan đến tăng trưởng xanh và hình thành mô hình hoạt động của ngân hàng xanh trong hệ thống như cách thức mà Đức, Anh, Trung Quốc... đã và đang thực hiện.

Thứ ba, phát triển đồng bộ các thị trường tài chính xanh, đặc biệt là thị trường trái phiếu xanh và các nhà đầu tư có tổ chức, tạo cơ sở cho ngân hàng huy động vốn xanh trên thị trường. Các NHTM cần chú trọng đa dạng hóa các nguồn vốn huy động cho chiến lược ngân hàng xanh. Nguồn vốn trung và dài hạn phục vụ tín dụng xanh từ các định chế tài chính quốc tế (WB, IFC, ADB…) cũng góp phần hỗ trợ các ngân hàng trong việc tập trung nguồn lực tín dụng cho các dự án thân thiện với môi trường.

Thứ tư, tiếp tục nghiên cứu, áp dụng các biện pháp tạo động lực thực sự cho các NHTM tham gia phát triển ngân hàng xanh. Một số các giải pháp đã và đang được các NHTW trên thế giới áp dụng để khuyến khích tín dụng xanh và phát triển ngân hàng xanh như giảm dự trữ bắt buộc tương ứng với mức độ cho vay xanh, tăng tổng dư nợ cho các ngân hàng có dư nợ tín dụng xanh nhiều, áp dụng giảm lãi suất cấp vốn đối với ngân hàng thực hiện đánh giá rủi ro môi trường tốt khi cấp tín dụng, tăng yêu cầu về tỷ lệ dự trữ bắt buộc và thanh khoản đối với ngân hàng nào cho vay các dự án có tổn thất, thiệt hại lớn đối với môi trường. Đây là kinh nghiệm tốt Việt Nam có thể tham khảo.

Thứ năm, để tăng nhu cầu đối với tín dụng xanh, các chính sách hỗ trợ tiếp cận tín dụng xanh cho doanh nghiệp như ưu đãi về lãi suất, thuế, phí, thủ tục vay vốn, tài sản đảm bảo... cần thực hiện song hành. Để tạo môi trường cho doanh nghiệp đầu tư vào các dự án xanh, cần tiếp tục cải cách thủ tục hành chính và tạo môi trường đầu tư minh bạch, thuận lợi, nhằm giảm rủi ro của các dự án xanh.

Thứ sáu, nâng cao năng lực của các ngân hàng, TCTD trong việc đánh giá, thẩm định các dự án đầu tư xanh, trong đó nâng cao năng lực cho cán bộ tín dụng và nghiên cứu thành lập bộ phận chuyên trách trong ngân hàng về đầu tư xanh, xây dựng các sản phẩm, công cụ tài chính chuyên biệt hỗ trợ đầu tư xanh.

Tài liệu tham khảo:

1. Đặng Hương Giang và Trần Thế Nữ (2020), Chính sách cho vay đối với các dự án năng lượng tái tạo của các ngân hàng thương mại Việt Nam hiện nay, Tạp chí Công Thương;

2. Lại Thị Thanh Loan (2019), Phát triển ngân hàng xanh tại Việt Nam, Tạp chí Ngân hàng chuyên đề đặc biệt 2019;

3. Lê Thị Diệu Huyền (2019), Chính sách tài khóa và chính sách tiền tệ xanh hướng tới tăng trưởng bền vững tại Việt Nam, Tạp chí Ngân hàng chuyên đề đặc biệt 2019;

4. Nguyễn Hữu Huân (2014), Xây dựng ngân hàng xanh tại Việt Nam, Tạp chí phát triển và hội nhập, số 14(24), tháng 01-02/2014;

5. Nguyễn Viết Lợi và Lưu Ánh Nguyệt (2019), Thúc đẩy tăng trưởng tín dụng xanh tại Việt Nam,thực trạng & một số khuyến nghị chính sách, Tạp chí Ngân hàng chuyên đề đặc biệt 2019;

6. Nguyễn Thị Kim Oanh và Nguyễn Việt Trung (2019), Hiện thực hóa chiến lược ngân hàng xanh, Tạp chí Ngân hàng;

7. Phạm Thanh Hà (2019), Điều hành chính sách tiền tệ hỗ trợ tín dụng xanh, Tạp chí Ngân hàng chuyên đề đặc biệt 2019;

8. Tô Ngọc Hưng (2019), Ngành ngân hàng với mục tiêu thúc đẩy tăng trưởng tín dụng xanh, Tạp chí Ngân hàng chuyên đề đặc biệt 2019;

9. Trần Thị Thanh Tú, Ngô Anh Phương, Nguyễn Thị Nhung (2019), Nghiên cứu thực nghiệm: Cấp độ phát triển và các nhân tố ảnh hưởng đến ngân hàng xanh tại Việt Nam, Tạp chí ngân hàng, chuyên đề đặc biệt 2019;

10. Vũ Đình Ánh (2019), Bốn trụ cột của tín dụng xanh, Tạp chí Ngân hàng chuyên đề đặc biệt 2019;

11. Kanak Tara & Ritesh Kumar (2015), Green Banking for Environmental Management: A Paradigm Shift.