Những dấu ấn quan trọng của ngành Ngân hàng năm 2019

Ngành Ngân hàng năm 2019 ghi nhiều dấu ấn quan trọng, đặc biệt là việc điều chỉnh một loạt chính sách giúp các tổ chức tín dụng dần đi vào ổn định.

Năm 2019 đã dần khép lại, đây cũng là năm chứng kiến nhiều sự thay đổi về chính sách tiền tệ theo hướng linh hoạt để đảm bảo các mục tiêu điều hành. Đặc biệt, chỉ trong 3 tháng cuối năm, Ngân hàng Nhà nước đã liên tục có những điều chỉnh mới và được xem như những bước tạo nền cho năm 2020.

Bên cạnh đó, một số điểm sáng khác như dự trữ ngoại hối và kiều hối đạt mức kỷ lục, tăng trưởng tín dụng được kìm hãm, công nghệ số ngân hàng ngày càng phát triển… đều được thể hiện trong năm 2019 này.

Dồn dập chính sách điều chỉnh lãi suất

Tháng Chín, Ngân hàng Nhà nước “nổ phát súng” đầu tiên bằng quyết định hạ lãi suất điều hành lần đầu kể từ năm 2017. Theo đó, lãi suất tái cấp vốn giảm từ 6,25% xuống 6%/năm, lãi suất tái chiết khấu giảm từ 4,25% xuống 4%/năm.

Không lâu sau, đến tháng 11, Ngân hàng Nhà nước tiếp tục có thay đổi đối với trần lãi suất huy động và lãi suất cho vay. Ngày 18/11, Ngân hàng Nhà nước bất ngờ phát đi thông báo điều chỉnh lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn từ 1 tháng đến dưới 6 tháng giảm từ 5,5%/năm xuống 5%/năm. Cùng với đó, lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn từ 1 tháng đến dưới 6 tháng tại quỹ tín dụng nhân dân, tổ chức tài chính vi mô giảm từ 6% xuống 5,5%/năm.

Chính sách tiếp theo liên quan đến lãi suất trong năm 2019 của Ngân hàng Nhà nước là việc giảm lãi suất tiền gửi dự trữ bắt buộc của các tổ chức tín dụng có hiệu lực từ 1/12/2019. Cụ thể, lãi suất đối với tiền gửi dự trữ bắt buộc bằng VND là 0,8%/năm. Lãi suất đối với tiền gửi vượt dự trữ bắt buộc bằng VND là 0%/năm. Lãi suất đối với tiền gửi dự trữ bắt buộc bằng ngoại tệ là 0%/năm. Lãi suất đối với tiền gửi vượt dự trữ bắt buộc bằng ngoại tệ là 0,05%/năm.

Nhà chức trách cũng quy định mức lãi suất tiền gửi của Kho bạc Nhà nước tại Ngân hàng Nhà nước đối với tiền gửi bằng đồng Việt Nam là 1%/năm, đối với ngoại tệ là 0,05%/năm.

Công bố lộ trình siết vốn ngắn hạn cho vay trung, dài hạn

Trong năm 2019, Ngân hàng Nhà nước đã ban hành Thông tư 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ đảm bảo an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài. Theo lộ trình của Ngân hàng Nhà nước, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn tại các tổ chức tín dụng sẽ giảm dần từ mức 40% hiện nay xuống 30% trong 3 năm.

Cụ thể, từ 1/1/2020 - 30/9/2020 tỷ lệ này là 40%; 1/10/2020 - 30/9/2020 là 37%; 1/10/2021 - 30/9/2022 là 34% và kể từ 1/10/2022 sẽ giảm xuống còn 30%.

Bên cạnh việc giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, Ngân hàng Nhà nước còn tăng hệ số rủi ro khi kinh doanh bất động sản từ 150% lên 200%.

Những quy định này, phần nào cho thấy sự quyết tâm Ngân hàng Nhà nước trong việc siết tín dụng dành cho lĩnh vực rủi ro như bất động sản. Liên quan đến vấn đề này, lãnh đạo Ngân hàng Nhà nước chia sẻ trên 50% vốn trung, dài hạn cho nền kinh tế phụ thuộc ngân hàng, tạo rủi ro và sức ép lớn cho hệ thống tổ chức tín dụng. Do đó, lãnh đạo Ngân hàng Nhà nước cho rằng cần giảm dần lệ thuộc vào tín dụng ngân hàng, đặc biệt là nhu cầu vốn trung, dài hạn bằng việc phát triển kênh huy động vốn khác như thị trường chứng khoán.

Với tác động điều chỉnh sâu rộng đến hoạt động của hệ thống, Thông tư 22 được xem là một trong những chính sách quan trọng nhất để các tổ chức tín dụng và thị trường từng bước thích nghi theo lộ trình từ năm 2020.

Siết cho vay tiêu dùng

Tại Thông tư 18/2019, Ngân hàng Nhà nước quy định lộ trình giảm tỷ lệ dư nợ cho vay tiêu dùng giải ngân trực tiếp cho khách hàng tại công ty tài chính so với tổng dư nợ tín dụng tiêu dùng.

Theo đó, từ 1/1/2021 đến 31/12/2021 tỷ lệ này là 70% và giảm còn 60% trong giai đoạn 1/1/2022-31/12/2022. Từ 1/1/2023-31/12/2023, con số trên là 50% và sau 1/1/2024 là 30%.

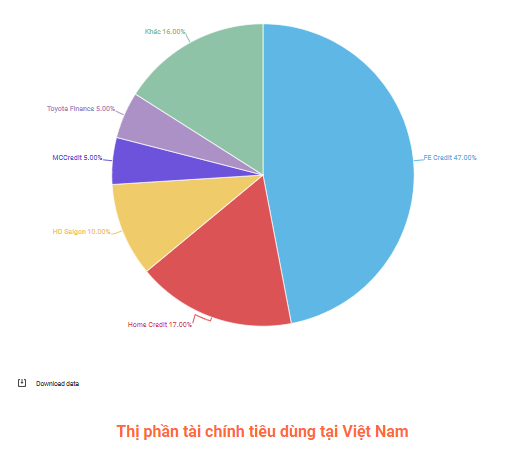

Hiện nay, thị trường cho vay tiêu dùng tập trung trong tay các công ty như FE Credit chiếm tới hơn 47% thị phần, Home Credit (gần 17%), HDSaigon (10%), MCredit (5%), Toyota Finance (5%)...

Theo đánh giá của các chuyên gia Công ty Chứng khoán SSI, tác động của thông tư này đối với hoạt động cho vay của các công ty tài chính nhẹ hơn khá nhiều so với dự thảo thông tư trước đây. Việc đưa ra một lộ trình sẽ giúp các công ty tài chính tái cấu trúc danh mục cho vay, tránh ảnh hưởng đột ngột đến biên lãi ròng và lợi nhuận.

‘Tuýt còi’ cuộc đua lãi suất

Cuối tháng Tám, Ngân hàng Nhà nước phát đi công văn số 6669/NHNN-CSTT “chỉnh đốn” các ngân hàng đua lãi suất huy động ở một số kỳ hạn dài.

Theo cơ quan quản lý, động thái tăng lãi suất làm tiềm ẩn nhiều rủi ro ảnh hưởng đến sự ổn định và phát triển lành mạnh của hệ thống ngân hàng, tạo ra diễn biến tâm lý tiêu cực trên thị trường, có nguy cơ dẫn đến cuộc đua về lãi suất huy động giữa các tổ chức tín dụng, gây bất ổn thị trường tiền tệ.

Do đó, Thống đốc Ngân hàng Nhà nước yêu cầu các tổ chức tín dụng chấp hành quy định về lãi suất tiền gửi đối với khách hàng, tăng cường kiểm soát tín dụng về tỷ lệ đảm bảo an toàn, giới hạn cáp tín dụng đối với khách hàng và người có liên quan; thực hiện kiểm soát tốt chất lượng tài sản có, phân loại và trích lập dự phòng đầy đủ theo các quy định của pháp luật.

Đại diện Ngân hàng Nhà nước cho biết sẽ theo dõi sát việc triển khai giải pháp về lãi suất và tín dụng của các tổ chức tín dụng và sẽ có biện pháp xử lý nghiêm trường hợp vi phạm quy định của pháp luật và chỉ đạo của cơ quan quản lý, trong đó gồm cả biện pháp thu hẹp chỉ tiêu tăng trưởng tín dụng của tổ chức ngân hàng vi phạm.

Cảnh báo này đã có tác động rõ rệt lên thị trường khi ngay sau đó khi không còn thấy mức lãi suất trên 8% ở một số ngân hàng như trước.

Đưa công nghệ số vào hệ thống ngân hàng

Trong năm 2019, các ngân hàng đẩy mạnh cải tiến, ứng dụng công nghệ của cuộc cách mạng 4.0 vào nghiệp vụ và hoạt động tín dụng. Đó là việc chuyển đổi thẻ chip, kết hợp với phát triển các ứng dụng di động, hướng đến thanh toán không dùng tiền mặt được đẩy mạnh.

Sự bùng nổ công nghệ kéo theo sự phát triển của doanh nghiệp fintech tham gia vào lĩnh vực tài chính như trung gian thanh toán, cho vay trực tuyến...

Bên cạnh đó, đầu tháng 11 Ngân hàng Nhà nước đã lấy ý kiến dự thảo về tiền di động, thanh toán không dùng tiền mặt, ví điện tử. Nhiều ví điện tử xuất hiện như Smartnet, Moca, PAYTECH, Monpay, Momo, Zalopay... chiếm đến 80% thị phần thanh toán.

Dự thảo cũng quy định, tiền di động (mobile money) là loại tiền điện tử do tổ chức cung ứng dịch vụ trung gian thanh toán kinh doanh dịch vụ viễn thông phát hành và định danh khách hàng thông qua cơ sở dữ liệu thuê bao di động. Sau khi được Ngân hàng Nhà nước cấp phép dịch vụ mobile money, các thuê bao di động của Việt Nam có thể tham gia thanh toán điện tử.

Ngoài ra, mô hình cho vay ngang hàng (P2P Lending) phát triển nhanh trong khi chưa có hành lang pháp lý khiến thị trường tiềm ẩn nhiều rủi ro đối với người đi vay, người cho vay. Theo đó, Ngân hàng Nhà nước đang trong quá trình xây dựng và hoàn thiện dự thảo quy định về cho vay ngang hàng tại Việt Nam.

Ngân hàng Việt Nam đầu tiên hiện diện tại Mỹ

Ngày 1/11, tại thành phố New York, Mỹ, Vietcombank đã chính thức khai trương hoạt động Văn phòng đại diện tại Mỹ. Đây là văn phòng đại diện đầu tiên của một ngân hàng thương mại Việt Nam được chính thức hiện diện tại thị trường này.

Chủ tịch Hội đồng quản trị Vietcombank Nghiêm Xuân Thành nhấn mạnh, việc một ngân hàng thương mại của Việt Nam vượt qua được những điều kiện khắt khe để được các cơ quan quản lý Hoa Kỳ cấp phép hoạt động cho thấy hệ thống ngân hàng Việt Nam đã thực sự hội nhập và đáp ứng nhiều chuẩn mực quốc tế.

Năm 2019 cũng là năm Vietcombank dự kiến đạt lợi nhuận trước thuế gần 1 tỷ USD, thiết lập kỷ lục mới cho ngành ngân hàng Việt Nam. Nhiều công ty chứng khoán dự báo, Vietcombank đang đi đúng tiến độ trở thành doanh nghiệp niêm yết đầu tiên tiếp cận với mức lợi nhuận trước thuế là 2 tỷ USD vào năm 2022.