Quản lý thuế thu nhập cá nhân ở một số nước và kinh nghiệm cho Việt Nam

Thuế thu nhập cá nhân không chỉ là nghĩa vụ của mỗi công dân với quốc gia mà còn thể hiện định hướng phát triển của quốc gia đó. Đến nay, đã có hơn 180 nước trên thế giới áp dụng thuế thu nhập cá nhân. Mỗi quốc gia áp dụng cách tính thuế thu nhập cá nhân khác nhau. Bài viết nêu ra một số kinh nghiệm quản lý thuế thu nhập cá nhân tại một số quốc gia và gợi mở cho Việt Nam.

Thuế thu nhập cá nhân (TNCN) là nguồn thu quan trọng của ngân sách quốc gia và là sắc thuế có phạm vi điều chỉnh rộng, tác động trực tiếp đến lợi ích kinh tế của từng cá nhân trong xã hội. Do vậy, việc thực hiện chính sách này tại các quốc gia đều có sự khác biệt nhất định.

Tại Mỹ

Khác với nhiều quốc gia tính thuế cá nhân dựa trên tổng thu nhập, Sở Thuế vụ Mỹ tính thuế mỗi cá nhân theo thu nhập thực, tức thu nhập đã trừ đi chi phí tái đầu tư và các chi phí sinh hoạt khác. Điều này đồng nghĩa, nếu công dân Mỹ dành phần lớn tiền kiếm được để đầu tư bất động sản hay mua xe hơi, đồ gia dụng thì khoản thuế trong năm đó họ phải đóng là rất thấp.

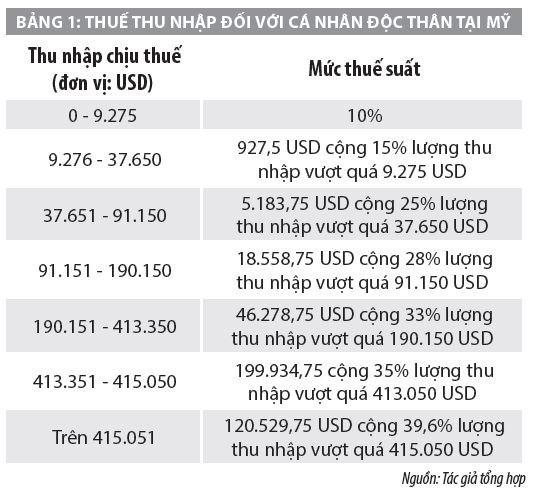

Tuy nhiên, phần thu nhập kiếm được từ các khoản đầu tư sẽ được tính thuế vào những năm tiếp theo nếu công dân Mỹ không tiếp tục đem đi đầu tư. Thuế thu nhập tại Mỹ được thu theo nhiều đối tượng, bao gồm cá nhân, hộ gia đình, lao động chính trong gia đình... Theo Bảng tính thuế thu nhập cá nhân từ Sở Thuế vụ Mỹ, thuế suất thu nhập cá nhân dao động từ 10% đến 39,6%. Chính quyền liên bang Mỹ áp dụng mức thuế suất cao nhằm khuyến khích công dân Mỹ tái đầu tư vào nền kinh tế.

Tại Hàn Quốc

Tại Hàn Quốc, đối tượng nộp thuế TNCN là cá nhân cư trú hay không cư trú, có thu nhập chịu thuế trong năm: Đối tượng cư trú được quy định là người có nhà ở hoặc có thời gian cư trú tại Hàn Quốc từ 1 năm trở lên. Đối tượng không cư trú là người không có nhà ở tại Hàn Quốc hoặc có thời gian cư trú tại Hàn Quốc dưới một năm. Đối tượng cư trú phải chịu thuế thu nhập đối với tất cả các khoản thu nhập nhận được phát sinh ở trong hay ngoài Hàn Quốc (kê khai thu nhập toàn cầu). Đối tượng không cư trú chỉ phải chịu thuế thu nhập đối với khoản thu nhập nhận được có nguồn gốc Hàn Quốc.

Thu nhập chịu thuế tại Hàn Quốc gồm: Thu nhập từ lao động; thu nhập từ kinh doanh; Thu nhập từ cho thuê bất động sản; Thu nhập từ tài sản tạm thời; Thu nhập khác.

Thu nhập không chịu thuế tại Hàn Quốc được quy định cụ thể gồm:

- Thu nhập phát sinh từ bất kỳ hoạt động kinh doanh nào của các hộ nông dân.

- Thu nhập từ lương hưu, các khoản trợ cấp gồm:

Lương đối với quân nhân phục vụ trong quân đội (được nêu tại Nghị định của Tổng thống); Tiền trợ cấp hàng năm và tiền trợ cấp để động viên người lao động hoặc những người trong gia đình họ có bất kỳ tổn hại, bệnh tật hoặc chết; Trợ cấp cho người cao tuổi, trợ cấp cho người tàn tật, trợ cấp cho người sống sót và khoản thu nhập chi trả một lần theo quy định của luật trợ cấp quốc gia; Trợ cấp thất nghiệp theo quy định của Luật bảo hiểm người lao động; Trợ cấp cho gia đình của cán bộ nghỉ hưu có người chết, cán bộ hoặc người chết theo quy định của Luật trợ cấp cho công chúng, Luật trợ cấp cho binh lính, Luật trợ cấp, Luật trợ cấp cho giáo viên trường tư thục hoặc Luật trợ cấp đối với cán bộ trong ngành bưu điện; Chi tiêu cho trường học (theo quy định của Nghị định của Tổng thống); Trợ cấp bồi thường đối với chi phí thực tế (theo quy định của Nghị định Tổng thống)…

- Thu nhập từ tài sản đặc biệt: Thu nhập từ chuyển nhượng tác phẩm hội hoạ, thư hoạ, sưu tập theo chỉ định của Nhà nước là di sản văn hoá theo quy định của Luật Bảo vệ tài sản văn hoá; Thu nhập từ chuyển nhượng hội hoạ, thư hoạ và sưu tập cho các bảo tàng, phòng trưng bày nghệ thuật theo quy định tại Nghị định của Tổng thống.

- Thu nhập từ việc chuyển nhượng đất đai: Thu nhập từ việc trao đổi, phân chia hoặc sát nhập đất nông nghiệp thuộc các điều kiện quy định trong Nghị định của Tổng thống; Thu nhập từ việc chuyển nhượng nhà của hộ gia đình được nêu trong Nghị định của Tổng thống (trừ trường hợp nhà ở cao cấp quy định trong Nghị định), và đất có diện tích nhỏ hơn toà nhà được xây dựng sẽ được quyết định bởi Nghị định của Tổng thống; Thu nhập từ đất được đền bù cho đất nông nghiệp thuộc các điều kiện quy định trong Nghị định của Tổng thống; Thu nhập từ việc cho thuê bất động sản, ruộng đất phát sinh từ việc sử dụng cho mục đích gieo trồng lương thực

- Thu nhập khác: Giải thưởng và phần thưởng nhận được theo quy định của Luật An ninh quốc gia; Giải thưởng bổ sung nhận được liên quan đến bất kỳ huy chuơng/ huân chương theo quy định của Luật về Giải thưởng và Huân chuơng; Tiền đền bù/ thưởng một người làm công nhận được từ người sử dụng lao động/chủ đối với bất kỳ sáng kiến nào liên quan đến các nhiệm vụ/bổn phận của người làm công.

Tại Singapore

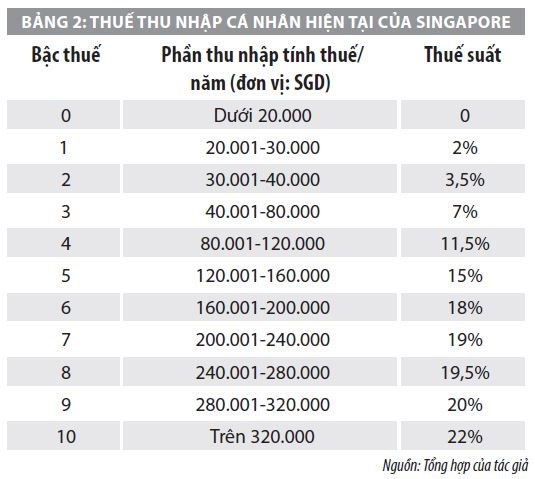

Theo Sở Nội Thu Singapore (IRAS), từ nhiều năm trở lại đây, quốc đảo Singapore đã áp dụng cách tính thuế thu nhập cá nhân tăng theo lũy tiến. Mức thuế TNCN tăng tương ứng với thu nhập. Cụ thể, thuế TNCN tại Singapore áp dụng với công dân chia thành 10 bậc thuế, từ 2% đến 22% tổng thu nhập cá nhân.

Người có thu nhập dưới 20.000 SGD/năm (khoảng 340 triệu đồng, tương đương 28,3 triệu đồng/tháng) sẽ được miễn hoàn toàn thuế TNCN. Mức thuế 2% bắt đầu được tính từ 20.001 SGD tới 30.000 SGD.

Khác với nhiều quốc gia tính thuế cá nhân dựa trên tổng thu nhập, Mỹ tính thuế mỗi cá nhân theo thu nhập thực, tức thu nhập đã trừ đi chi phí tái đầu tư và các chi phí sinh hoạt khác. Tại Hàn Quốc, đối tượng nộp thuế thu nhập cá nhân là cá nhân cư trú hay không cư trú, có thu nhập chịu thuế trong năm. Thuế thu nhập cá nhân tại Singapore áp dụng với công dân chia thành 10 bậc thuế, từ 2% đến 22% tổng thu nhập cá nhân.

Ở mức đóng thuế cao nhất, công dân Singapore có thu nhập năm trên 320.000 SGD (5,4 tỷ đồng/ năm, tương đương 450 triệu đồng/tháng) sẽ phải đóng mức thuế suất 22%. Tức là, nếu thu nhập tăng gấp khoảng 10 lần thì thuế suất đối với thuế TNCN cũng sẽ tăng thêm 10 lần. Với mức tính thuế TNCN lũy tiến, giới lập pháp Singapore muốn đảm bảo rằng, người thu nhập thấp sẽ được hưởng mức thuế suất thấp và người thu nhập cao sẽ phải đóng thuế thu nhập tương xứng, từ đó tạo sự công bằng về thuế. Đối với người nước ngoài sinh sống tại Singapore, mức thuế suất được quyết định theo ngành nghề lao động thay vì mức thu nhập, dao động từ 10-22%.

Gợi mở cho Việt Nam

Từ nghiên cứu kinh nghiệm quản lý thuế TNCN tại một số nước, có thể rút ra gợi mở cho Việt Nam như sau:

Một là, xây dựng mô hình đánh thuế. Do trình độ quản lý thuế chưa cao nên Việt Nam đã lựa chọn mô hình đánh thuế hỗn hợp, kết hợp đánh thuế theo nguồn và đánh thuế trên tổng thu nhập. Phương thức này đòi hỏi phải quản lý, nắm bắt được từng nguồn thu nhập và xây dựng mức thuế hợp lý cho một số nguồn thu nhập có tính chất đặc thù. Kinh nghiệm cho thấy, cần nhất quán và kiên trì theo đuổi mô hình đánh thuế; đồng thời, hoàn thiện thể chế và quản lý thực hiện tốt mô hình đã chọn.

Hai là, xác định đối tượng nộp thuế TNCN. Kế thừa các quy định về quản lý thuế TNCN đối với người có thu nhập cao, khắc phục bất hợp lý đối với cá nhân quốc tịch Việt Nam sống ở nước ngoài, việc xác định đối tượng nộp thuế cần xoá bỏ tiêu thức quốc tịch, chỉ kết hợp 2 tiêu thức cư trú và nguồn phát sinh thu nhập là phù hợp.

Ba là, xác định đối tượng thu nhập chịu thuế và không chịu thuế TNCN. Từ kinh nghiệm của một số quốc gia, cần tiến hành phân loại các khoản thu nhập chịu thuế TNCN theo nguồn hình thành. Căn cứ các tiêu thức liên quan đến lý do chính trị, xã hội, tập quán phong tục của người Việt Nam, hiệp định, hiệp ước quốc tế hoặc nhằm mục đích khuyến khích một hoạt động cụ thể... để xác định các khoản thu nhập không chịu thuế. Có thể miễn, giảm một số loại thu nhập, cho phép miễn giảm một số tiền thuế nhất định dưới hình thức tạm thời chưa thu thuế đối với một số khoản thu nhập đối với một số đối tượng trong những hoàn cảnh nhất định (như lãi tiền gửi tiết kiệm).

Bốn là, xác định khoản giảm trừ gia cảnh. Kinh nghiệm từ các nước đang phát triển là nên lựa chọn áp dụng hình thức giảm trừ tiêu chuẩn để tính toán đơn giản, tiết kiệm chi phí hành thu, tạo thuận lợi cho người nộp thuế tuân thủ pháp luật. Trong Chiến lược cải cách thuế, Việt Nam xác định mức giảm trừ căn cứ vào cơ cấu thu nhập/ chi tiêu của dân cư. Luật quy định về các khoản giảm trừ gia cảnh với mức khoán bằng tiền. Bài học là cần có sự kết hợp với các cơ quan khác như quản lý hộ tịch, bảo hiểm xã hội để quản lý hiệu quả người phụ thuộc.

Năm là, xác định rõ mức thuế suất và biểu thuế cho các đối tượng nộp thuế. Thuế suất và tỷ lệ động viên về thuế giảm ở mức hợp lý sẽ hạn chế trốn, lậu thuế. Do vậy, nên quy định thuế suất toàn phần áp dụng cho thu nhập từ đầu tư vốn ở mức thông lệ quốc tế (5%), chuyển nhượng bất động sản (2%), thu nhập từ bản quyền, nhượng quyền thương mại (5%), thu nhập từ chuyển nhượng chứng khoán (0,1%). Biểu thuế luỹ tiến áp dụng đối với thu nhập từ tiền lương, tiền công và thu nhập từ kinh doanh với 7 mức thuế suất (5%, 10%, 15%, 20%, 25%, 30%, 35%). Biểu thuế suất có 7 bậc được coi là nhiều nên cần có lộ trình giảm số bậc thuế suất theo từng bước.

Việt Nam có thể xem xét, nghiên cứu bài học phù hợp xu hướng chung về động viên thuế TNCN bằng việc thực hiện đơn giản hóa biểu thuế suất và cắt giảm mức thuế suất; Nghiên cứu mở rộng đối tượng thu thuế, điều tiết kịp thời đối với một số khoản thu nhập mới phát sinh để bao quát và cân đối nguồn thu cho ngân sách nhà nước.

Tài liệu tham khảo:

1. Quốc hội (2007), Luật Thuế thu nhập cá nhân, số 04/2007/QH12 của Quốc hội nước Cộng hoà XHCN Việt Nam khoá XI, kỳ họp thứ 2 thông qua ngày 21/11/2007;

2. Quốc hội (2014), Luật Thuế thu nhập cá nhân sửa đổi bổ sung;

3. Bộ Tài chính (2012), Báo cáo Kinh nghiệm cải cách thuế thu nhập cá nhân của một số nước trên thế giới;

4. Bộ Tài chính, 2013, Thông tư số 113/2013/TT-BTC được sửa đổi bổ sung Thông tư số 95/2015/TT-BTC;

5. OECD (2004), “Quản lý thuế các nước OECD: Tập hợp thông tin so sánh giữa các nước (năm 2004)” Bộ phận Soạn thảo Diễn đàn về quản lý thuế Tiểu nhóm Tuân thủ Bộ phận Phê duyệt Uỷ ban Các vấn đề về tài chính, tháng 10/2004 CTPA Trung tâm Chính sách và quản lý thuế.