Tác động của cấu trúc vốn đến lợi nhuận của các công ty niêm yết tại HOSE

Mục tiêu đầu tiên, xuyên suốt và quan trọng nhất của mọi doanh nghiệp là lợi nhuận. Các nhà quản trị, nhà nghiên cứu luôn tìm kiếm, phát triển và ứng dụng các cơ sở lý thuyết vào thực tiễn để lợi nhuận của doanh nghiệp được tối đa.

Có rất nhiều lý thuyết liên quan đến lợi nhuận, các yếu tố tác động đến lợi nhuận của doanh nghiệp đã được đưa ra trong đó có lý thuyết cấu trúc vốn của doanh nghiệp. Trên cơ sở các nghiên cứu liên quan, cùng với dữ liệu được thu thập từ Báo cáo thường niên của các công ty niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HoSE) giai đoạn 2015-2019, bài viết trao đổi về những tác động của cấu trúc vốn đến lợi nhuận của các công ty niêm yết tại HoSE.

Đặt vấn đề

Lý thuyết cấu trúc vốn được quan tâm nhiều hơn sau cuộc khủng hoảng tài chính toàn cầu năm 2008. Cuộc khủng hoảng đã làm sụp đổ nhiều doanh nghiệp (DN), để lại hậu quả nặng nề với nền kinh tế thế giới. Thị trường chứng khoán đi xuống, thanh khoản ảm đạm, lãi suất và lạm phát tăng cao, các ngân hàng co cụm để cầm cự nên việc huy động vốn của các DN là bài toán vô cùng nan giải.

Mặc khác, trong xu thế hội nhập, liên kết phát triển kinh tế trong khu vực và tiến tới toàn cầu hóa kinh tế ngày càng ở mức độ cao là tất yếu khách quan, tạo cơ hội lớn cho nước ta nhưng cũng là thách thức không nhỏ. Các DN muốn tồn tại và phát triển thì phải khai thác hết các nguồn lực cả bên trong và bên ngoài DN.

Trong các nguồn lực đó có nguồn lực tài chính, yêu cầu các DN khai thác có hiệu quả, bảo toàn được vốn và ngày một phát triển. Do đó, việc nghiên cứu “các tác động của cấu trúc vốn đến lợi nhuận của DN nói chung, của các công ty niêm yết tại Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HoSE) nói riêng là rất cần thiết.

Các nghiên cứu liên quan

Phillip và cộng sự (2004) nghiên cứu về vối quan hệ giữa cấu trúc vốn và hiệu quả tài chính của các DN kinh doanh khách sạn tại Vương quốc Anh. Bằng phương pháp ước lượng bình phương nhỏ nhất, kết quả nghiên cứu cho thấy, không có mối tương quan giữa cấu trúc vốn (DA) và tỷ suất lợi nhuận trên vốn chủ sở hữu (ROE) của DN. Joshua Abor (2005) nghiên cứu tác động của cấu trúc vốn đến khả năng sinh lời của 22 DN niêm yết trên thị trường chứng khoán Ghana giai đoạn 1998-2002.

Bằng phương pháp hồi quy OLS, kết quả nghiên cứu cho thấy, có mối quan hệ tiêu cực, có ý nghĩa thống kê giữa tỷ số nợ và lợi nhuận trên vốn chủ sở hữu.

Zeitun và cộng sự (2007) đã sử dụng phương pháp hồi quy dữ liệu bảng để nghiên cứu 167 DN Jordan giai đoạn 1989-2003. Nghiên cứu chỉ ra rằng cấu trúc vốn có quan hệ tiêu cực tới lợi nhuận trên tổng tài sản (ROA). Onaolapo và cộng sự (2010) nghiên cứu 30 DN niêm yết trên Sàn Chứng khoán Nigerian giai đoạn 2001-2007, Ahmad và cộng sự (2012) sử dụng dữ liệu của 58 công ty Malaysia giai đoạn 2005-2011. Cả hai nghiên cứu đều cho thấy, có mối quan hệ tiêu cực giữa cấu trúc vốn và ROA, ROE, hệ số nợ ngắn hạn có mối quan hệ tiêu cực với ROE, ROA; hệ số nợ dài hạn có mối quan hệ tích cực với ROE. Các nghiên cứu này ủng hộ lý thuyết trật tự phân hạng là có mối quan hệ tiêu cực giữa câu trúc vốn và lợi nhuận của DN.

Tại Việt Nam, Nguyễn Hữu Huân và Lê Nguyễn Quỳnh Hương (2014) nghiên cứu mối quan hệ giữa cấu trúc vốn và giá trị DN của 517 công ty niêm yết trên Sở Giao dịch Chứng khoán Hà Nội (HNX) và HoSE giai đoạn 2010-2012. Bằng phương pháp hồi quy ngưỡng, kết quả nghiên cứu thực nghiệm không tìm thấy bằng chứng về sự tồn tại cách ngưỡng nợ khác nhau tác động đến giá trị DN. Theo các tiếp cận bằng giá thị trường, cấu trúc vốn có tác động âm đến giá trị thị trường của DN niêm yết. Kết quả này phù hợp với lý thuyết trật tự phân hạng trong tài trợ.

Phương pháp và dữ liệu nghiên cứu

Trong nghiên cứu này, nhóm tác giả sử dụng phương pháp bình phương nhỏ nhất tổng quát Pooled OLS trên dữ liệu bảng. Tuy nhiên, kết quả hệ số hồi quy bị sai lệch do không quan tâm đến các yếu tố không thể quan sát cũng như đặc điểm riêng của từng DN. Vì vậy, để khắc phục nhược điểm này, tác giả sử dụng phương pháp hồi quy các yếu tố ảnh hưởng cố định (FEM) và phương pháp hồi quy theo các yếu tố ảnh hưởng ngẫu nhiên (REM). Tác giả cũng đã sử dụng các kiểm định như Chow test, Hausman, Breuch – Paragan để kiểm định và lựa chọn mô hình phù hợp.

Sau đó, tác giả tiếp tục sử dụng các kiểm định Wald, Woolridge để kiểm định phương sai thay đổi, tự tương quan, và hiện tượng đa cộng tuyến trong mô hình đã lựa chọn. Do mô hình Pooled OLS, FEM, REM xảy ra hiện tượng phương sai thay đổi, tự tương quan và hiện tượng đa cộng tuyến, vì vậy sử dụng mô hình hồi quy tổng quát (FGLS) để khắc phục.

Dữ liệu được thu thập từ Báo cáo thường niên của các công ty niêm yết trên HoSE, giai đoạn 2015-2019.

Mô hình nghiên cứu

Mô hình nghiên cứu được xây dựng dựa trên các công trình của Phillip và cộng sự (2004), Joshua Abor (2005), Zeitun và cộng sự (2007), Onaolapo và cộng sự (2010), Ahmad và cộng sự (2012).

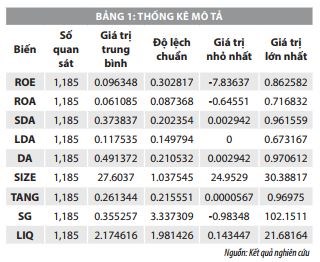

Tác giả sử dụng hai biến phụ thuộc: lợi nhuận của DN được đo bằng thu nhập ròng chia cho tổng tài sản (ROA) và thu nhập ròng chia cho vốn chủ sở hữu (ROE) trong hai Mô hình (1) và Mô hình (2).

ROEit = α + β1(DA)it+ β2SIZEit + β3TANGit + β4SGit + β5LIQit + μit (1)

ROAit = α + β1(DA)it + β2SIZEit + β3TANGit + β4SGit+ β5LIQit + μit (2)

Trong đó, các biến độc lập bao gồm: cấu trúc nợ (DA), quy mô DN (SIZE), cơ cấu tài sản (TANG); cơ hội tăng trưởng (SG); tính thanh khoản (LIQ).

Kết quả nghiên cứu

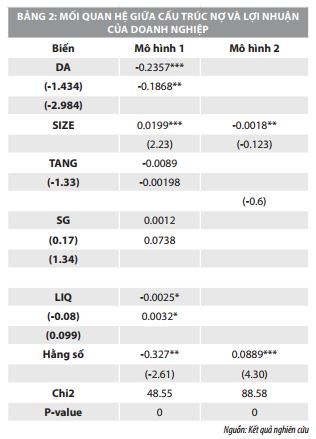

Bảng 2 trình bày kết quả hồi quy của mô hình 1 và mô hình 2 khi nghiên cứu mối quan hệ giữa cấu trúc nợ và lợi nhuận của DN.

Tác động của biến số DA – Cấu trúc vốn

Cấu trúc vốn là tỷ số tổng nợ trên tổng tài sản. Khi sử dụng đòn bẩy tài chính hợp lý thì tỷ suất lợi nhuận sẽ tăng lên. Nghiên cứu kỳ vọng ở giả thuyết H1.1 và H1.2 là cấu trúc vốn có tác động tiêu cực đến cả ROE và ROA. Kết quả phân tích cho hệ số hồi quy là -0,2357 và -0,1868 và mức ý nghĩa thống kê là 1% phù hợp với giả thuyết nghiên cứu.

Như vậy, cấu trúc vốn có tác động tiêu cực đến ROE và ROA. Khi DA tăng 1% thì ROE giảm 0,284% và ROA giảm 0,183%. Điều này chứng tỏ, lãi suất hay chi phí sử dụng vốn của Việt Nam giai đoạn 2015-2019 còn cao nên khi DN sử dụng nợ sẽ làm giảm lợi nhuận dù lá chắn thuế có tác dụng, thể hiện ở việc ROA giảm nhiều hơn ROE nhưng lợi ích lá chắn thuế vẫn không thể bù đắp được chi phí sử dụng vốn.

Điều này làm DN e dè hơn trong việc tiếp cận nguồn vốn từ bên ngoài, thu hẹp sản xuất, kinh doanh, hoạt động cầm chừng. Nếu kéo dài sẽ đưa nền kinh tế lún sâu vào khủng hoảng. Kết quả nghiên cứu phù hợp với nghiên cứu của San và Heng (2011), Abor (2005).

Tác động của biến số SIZE - Quy mô doanh nghiệp

Quy mô tài sản trong nghiên cứu được tính bằng logarit cơ số tự nhiên của tổng tài sản. Kết quả phân tích hồi quy cho thấy, quy mô DN có tác động tích cực đến ROE nhưng lại tác động tiêu cực đến ROA và có ý nghĩa thống. Điều này chứng tỏ DN tăng quy mô sẽ làm tăng lợi nhuận, các DN có quy mô lớn thì lợi nhuận cho các cổ đông cao hơn các DN có quy mô nhỏ. Trong giai đoạn nghiên cứu tốc độ tăng trưởng lợi nhuận không bằng tốc độ tăng trưởng quy mô và việc tăng trưởng quy mô chủ yếu do DN đi vay. Điều này giải thích lý do quy mô DN có tác động tiêu cực đến ROA.

Tác động của biến số LIQ - Thanh khoản

Về mặt lý thuyết, thanh khoản là yếu tố mang tính đánh đổi với lợi nhuận, thanh khoản cao dẫn tới tính an toàn cao nhưng lợi nhuận có khả năng giảm và ngược lại rủi ro thanh khoản cao có thể dẫn tới lợi nhuận cao. Kết quả hồi quy chỉ ra LIQ có mối quan hệ tiêu cực với ROE và tích cực với ROA có ý nghĩa thống kê.

Điều này có thể là khi LIQ tăng tức nợ ngắn hạn tăng lên làm cho lợi nhuận tăng lên nên ROA tăng lên. Tuy nhiên, do chi phí sử dụng dụng nợ ngắn hạn cao hơn tỷ suất sinh lời nên lợi nhuận giảm làm cho ROE giảm. Điều này phù hợp với nhận định trong giai đoạn nghiên cứu chi phí sử dụng nợ ngắn hạn cao hơn tỷ suất sinh lời.

Hàm ý chính sách

Từ kết quả nghiên cứu thông qua dữ liệu được thu thập từ báo cáo thường niên của các công ty niêm yết trên HoSE, giai đoạn 2015-2019, nhóm tác giả đưa ra một số hàm ý chính sách sau:

Thứ nhất, cẩn trọng đối với đòn cân nợ (đòn bẩy tài chính). Hoạt động của DN luôn đi kèm với nợ nần nhưng nợ nần ở mức cao sẽ phá hủy hiệu quả. Chính vì vậy, DN cần tính toán tỷ lệ nợ tối ưu và đặc biệt cần cải thiện sử dụng vốn vay hiệu quả. Việc vay nợ ít hay nhiều đều có thể trở nên thiếu hiệu quả nếu việc sử dụng vốn vay không hiệu quả.

Quá chú trọng sử dụng vốn vay vào tài sản cố định, vào các hoạt động kinh doanh chưa thẩm định kỹ càng… đều có thể khiến DN trả giá. DN cần phải cân nhắc rất kỹ khả năng thành công của dự án, của hoạt động kinh doanh cần tài trợ vốn vay để giảm thiểu rủi ro từ nợ vay gây ra. Một khía cạnh khác mà DN cần lưu ý là có thể gia tăng nguồn vốn chủ sở hữu để giảm sự phụ thuộc vào nợ vay và từ đó giảm tác động tiêu cực của nợ vay.

Thứ hai, gia tăng quy mô DN hợp lý. Việc gia tăng quy mô thì dẫn tới hiệu quả tăng. Tuy nhiên, DN không thể cứ gia tăng bất kỳ tài sản nào tùy thích mà nên ưu tiên gia tăng vào tài sản ngắn hạn để cải thiện năng lực kinh doanh hiện hữu trước khi tính toán tới việc gia tăng tài sản dài hạn để có thể tăng trưởng ổn định lâu dài.

Thứ ba, duy trì thanh khoản an toàn. Thanh khoản an toàn sẽ giúp cho DN hoạt động ổn định trong khâu thanh toán và từ đó nhận được các ưu đãi đầu vào (chiết khấu cao hơn khi thanh toán đúng hoặc trước hạn…). Việc này sẽ giúp cho DN cải thiện hiệu quả. Tuy vậy, việc quá chú trọng tới an toàn của thanh khoản bằng cách tích trữ một lượng tiền mặt quá lớn là không cần thiết. DN, thông qua hệ thống quản trị tài chính ngắn hạn được thiết kế tốt sẽ tìm ra được quy mô tiền mặt tối ưu nên có tại quỹ hay tại tài khoản ngân hàng.

Tài liệu tham khảo:

1. Nguyễn Hữu Huân và Lê, Nguyễn Quỳnh Hương (2014), Cấu trúc vốn và giá trị doanh nghiệp tại Việt Nam. Công nghệ Ngân hàng 2014, số 101 tr.50-60;

2. Phillip,P.A & Sipahioglu (2004), "Performance implications fo captital structure: evidence from quoted UK organisations with hotel interests", Service Industries Journal, vol.24, no.5, pp.31-51;

3. Joshua Abor (2005), "The effect of capital structure on profitability: an empirical analysis of listed firms in Ghama" Journal of Risk Finance, Vol.6 No.5,2005, pp. 438-445;

4. R. Zeitun, G.G.Tian (2007), "Capital structure and corporate, Staggered Boardsm and Firm Value'', Financial Analysts Journal 2008, Vol.64, No.1.