Tác động từ việc ràng buộc tài sản đến rủi ro của các ngân hàng thương mại Việt Nam

Bài viết nghiên cứu tác động của ràng buộc tài sản đến rủi ro của các ngân hàng thương mại Việt Nam thông qua phương pháp hồi quy FGLS với mẫu quan sát bao gồm 30 ngân hàng thương mại Việt Nam trong giai đoạn 2009-2022. Kết quả nghiên cứu cho thấy, việc ràng buộc tài sản đã làm giảm đi rủi ro của các ngân hàng thương mại Việt Nam. Hơn thế nữa, những ngân hàng có mức độ kỷ luật thị trường cao hay những ngân hàng có thanh khoản lớn thì việc ràng buộc tài sản càng làm giảm đi các rủi ro.

Giới thiệu

Các nghiên cứu về rủi ro ngân hàng trong giai đoạn hiện nay đang được nhiều nhà nghiên cứu và các nhà làm chính sách quan tâm. Một số ít nghiên cứu đã xem xét tác động của ràng buộc tài sản đến rủi ro của ngân hàng thương mại chẳng hạn như của Banal-Estanol và cộng sự (2021), Garcia-Appendini và cộng sự (2023). Tuy nhiên, các nghiên cứu này đều xem xét tác động tại các ngân hàng ở các quốc gia đã phát triển mà có các đặc trưng ngân hàng khác biệt với các ngân hàng thương mại Việt Nam. Vì vậy, nhóm tác giả quyết định thực hiện nghiên cứu để tìm hiểu sự tác động của ràng buộc tài sản đến rủi ro của các ngân hàng thương mại Việt Nam.

Cơ sở lý thuyết

|

Bảng 1: Các biến nghiên cứu trong mô hình |

|||

|

Tên Biến |

Ký hiệu |

Cách tính |

Kỳ vọng dấu |

|

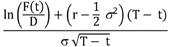

Khoảng cách vỡ nợ |

DTD |

|

(theo Kliestik và cộng sự, 2015) |

|

Ràng buộc tài sản |

CB |

Chứng chỉ tiền gửi / Tổng tài sản |

- |

|

Tỷ lệ vốn chủ sở hữu trên tổng tài sản |

CAPITAL |

Vốn chủ sở hữu / Tổng tài sản |

+ |

|

Quy mô ngân hàng |

SIZE |

LN (Tổng tài sản) |

+ |

|

Tỷ lệ dư nợ cho vay trên tổng tài sản |

LOANS |

Tổng dư nợ cho vay/ Tổng tài sản |

+ |

|

Tốc độ tăng trưởng kinh tế |

GDP |

[(GDPt – GDPt-1)/GDPt-1]*100 |

+ |

|

Tấm đệm thanh khoản |

LIQ |

Tài sản thanh khoản / Tổng tài sản |

- |

|

Kỷ luật thị trường |

MD |

Biến giả nhận giá trị 1 tương ứng với ngân hàng được niêm yết và ngược lại (theo Uchida, 2009) |

- |

Nguồn: Nhóm tác giả tổng hợp

Các khái niệm có liên quan

- Ràng buộc tài sản: Juks (2012) cho rằng, các nguồn tài trợ của ngân hàng như tiền gửi của khách hàng hay vốn được huy đồng bằng các kênh khác nhau trên thị trường vốn, có những đặc trưng giống nhau như thời gian đáo hạn, quyền ưu tiên và tài sản thế chấp. Thời gian đáo hạn đề cập đến thời điểm mà ngân hàng phải thực hiện nghĩa vụ đối với các hình thức huy động vốn từ khách hàng. Quyền ưu tiên đề cập đến việc xếp hạng các yêu cầu của chủ nợ đối với tài sản còn lại của ngân hàng trong trường hợp ngân hàng mất khả năng thực hiện nghĩa vụ đối với các hình thức huy động vốn từ khách hàng. Tài sản thế chấp đề cập đến sự tồn tại hoặc không tồn tại các tài sản nhằm đảm bảo giải quyết các yêu cầu của chủ nợ trong trường hợp ngân hàng mất khả năng thực hiện nghĩa vụ đối với các hình thức huy động vốn từ khách hàng. Trong những đặc trưng của các nguồn tài trợ ngân hàng thì tài sản thế chấp làm phát sinh ra sự ràng buộc của tài sản. Để đảm bảo cho một yêu cầu bồi thường, ngân hàng phải tiến hành chọn những tài sản có khả năng đáp ứng nhu cầu cho chủ nợ trong trường hợp ngân hàng mất khả năng thực hiện nghĩa vụ đối với các hình thức huy động vốn từ khách hàng. Điều này được xem là sự ràng buộc của tài sản.

- Rủi ro ngân hàng: Theo Điều 3 Thông tư 08/2017/TT-NHNN: “Rủi ro ngân hàng là khả năng xảy ra làm giảm vốn tự có, thu nhập dẫn đến làm giảm tỷ lệ an toàn vốn hoặc hạn chế khả năng đạt được mục tiêu kinh doanh của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài”.

Khung lý thuyết nghiên cứu

- Lý thuyết chi phí đại diện: Theo lý thuyết chi phí đại diện của Jensen và Meckling (1976), chi phí đại diện phát sinh từ mâu thuẫn tiềm tàng về lợi ích giữa cổ đông và chủ nợ dựa trên sự bất cân xứng thông tin. Cổ đông có thể làm ảnh hưởng đến tài sản của chủ nợ bằng cách gia tăng rủi ro đầu tư vì khi đó rủi ro này sẽ được chuyển sang cho chủ nợ. Do đó, các chủ nợ sẽ yêu cầu mức lãi suất cao hơn và xây dựng các điều khoản hạn chế trong các hợp đồng vay vốn, những điều khoản này sẽ làm cản trở các hoạt động của doanh nghiệp ở một vài khía cạnh nào đó. Ngoài ra, các chủ nợ còn sử dụng các công cụ giám sát doanh nghiệp, đảm bảo rằng các điều khoản phải được tuân thủ nghiêm ngặt. Các chi phí trong trường hợp này được chuyển sang cổ đông dưới hình thức các khoản chi phí nợ vay cao hơn. Các cổ đông lợi dụng sự bất cân xứng thông tin đối với các chủ nợ để có thể thực hiện các hoạt động đầu tư mạo hiểm nhằm gia tăng giá trị cho chính bản thân họ nhưng đồng thời các chủ nợ cũng bảo vệ quyền lợi của chính họ bằng những hành động giám sát, yêu cầu tăng lãi suất hoặc đặt ra những điều khoản ràng buộc khác trong hợp đồng.

- Lý thuyết về rủi ro đạo đức: Paul Krugman cho rằng rủi ro đạo đức được hiểu là “Trường hợp khi một bên đưa ra các quyết định liên quan tới mức độ chấp nhận rủi ro, trong khi bên kia phải chịu tổn thất nếu các quyết định đó thất bại”. Loại rủi ro này phát sinh khi bên có ưu thế thông tin hiểu được tình thế thông tin bất đối xứng giữa các bên giao dịch và tự hình thành động cơ hành động theo hướng làm lợi cho bản thân bất kể hành động đó có thể làm hại cho bên kém ưu thế thông tin. Loại rủi ro này tồn tại do sự nới lỏng kiểm soát, thiếu các tiêu chuẩn rõ ràng và đặc biệt là thiếu sự kiểm soát chặt chẽ, khoa học từ phía ngân hàng.

Tổng quan các nghiên cứu trước

Ahnert và cộng sự (2019) cho rằng, mối quan hệ giữa ràng buộc tài sản và rủi ro phụ thuộc vào tấm đệm thanh khoản của ngân hàng. Các ngân hàng có thanh khoản thấp sẽ ưu tiên thanh lý tài sản thế chấp không bị ràng buộc để đáp ứng nhu cầu rút tiền ồ ạt của khách hàng. Vì vậy, việc ràng buộc tài sản sẽ làm cho nguồn vốn trở nên không cân đối, tiềm ẩn nhiều rủi ro cho ngân hàng trong tương lai.

Garcia–Appendini và cộng sự (2023) cung cấp bằng chứng thực nghiệm đầu tiên về tác động của ràng buộc tài sản đến rủi ro ngân hàng. Họ nghiên cứu trên mẫu quan sát 100 ngân hàng thuộc 21 quốc gia châu Âu trong giai đoạn quan sát 2005-2016. Kết quả nghiên cứu chỉ ra ràng buộc tài sản làm giảm rủi ro cho ngân hàng.

Theo hiểu biết của nhóm tác giả, hiện nay tại Việt Nam chưa có nghiên cứu nào đề cập đến ràng buộc tài sản tác động đến rủi ro của ngân hàng.

Phát triển giả thuyết nghiên cứu

Ràng buộc tài sản phân loại các chủ nợ thành 2 loại là chủ nợ không được đảm bảo và chủ nợ được đảm bảo với thứ tự ưu tiên bồi thường khác nhau trong trường hợp ngân hàng vỡ nợ. Chính vì tài sản thế chấp, các chủ nợ được đảm bảo sẽ có ít động lực ngăn chặn rủi ro. Từ đó, các cổ đông sẽ khuyến khích thực hiện các hoạt động đầu tư mạo hiểm nhằm tạo ra dòng tiền cuối cùng có giá trị lớn để mang lại nhiều giá trị hơn cho chính bản thân họ thông qua việc được chia nhiều cổ tức mà không cần quá quan tâm đến vấn đề ngăn chặn sự gia tăng rủi ro. Mặt khác, ràng buộc tài sản làm giảm sự ưu tiên và tăng rủi ro liên quan đến các yêu cầu bồi thường của chủ nợ không được đảm bảo. Vì vậy, các chủ nợ không đảm bảo sẽ tăng cường giám sát các hoạt động của ngân hàng do thiệt hại mà họ phải chịu khi ngân hàng phá sản lớn hơn các chủ nợ được đảm bảo. Nhóm tác giả đề xuất giả thuyết:

H1: Ràng buộc tài sản tác động ngược chiều đến rủi ro của các ngân hàng thương mại Việt Nam.

Ràng buộc tài sản làm cho thứ tự ưu tiên của các chủ nợ không được đảm bảo thấp hơn. Điều này khiến cho họ áp dụng kỷ luật thị trường nhiều hơn. Nhóm tác giả đề xuất giả thuyết:

H2: Tác động của ràng buộc tài sản đến rủi ro của các ngân hàng thương mại Việt Nam thì mạnh hơn đối với các ngân hàng có mức độ kỷ luật thị trường cao.

Khi các ngân hàng chịu áp lực rút tiền từ phía khách hàng thì các ngân hàng sẽ ưu tiên thanh lý các tài sản thế chấp mà không bị ràng buộc. Các ngân hàng có tấm đệm thanh khoản lớn thì sẽ xử lý việc rút tiền sớm, và điều này làm giảm rủi ro cho các ngân hàng. Nhóm tác giả đề xuất giả thuyết:

H3: Tác động của ràng buộc tài sản đến rủi ro của các ngân hàng thương mại Việt Nam thì mạnh hơn đối với các ngân hàng có tấm đệm thanh khoản lớn.

Phương pháp nghiên cứu

Mô hình nghiên cứu

Kế thừa nghiên cứu của Garcia-Appendini và cộng sự (2023), nhóm tác giả lựa chọn biến khoảng cách vỡ nợ (DTD) đại diện cho rủi ro của ngân hàng vì nó thể hiện đầy đủ, khái quát về rủi ro của ngân hàng (Gropp và cộng sự, 2006) và tỷ lệ chứng chỉ tiền gửi trên tổng tài sản (CB) đại diện cho ràng buộc của tài sản. Các biến kiểm soát gồm Tỷ lệ vốn chủ sở hữu trên tổng tài sản (CAPITAL), quy mô doanh nghiệp (SIZE), tỷ lệ tổng dư nợ cho vay trên tổng tài sản (LOANS), tốc độ tăng trưởng GDP (GDP).

DTD = β0 + β1 * CB + β2 *CAPITAL + β3 *SIZE + β4 *LOANS + β5 *GDP + ε

Để xem xét tác động của kỷ luật thị trường đến mối quan hệ giữa ràng buộc tài sản với rủi ro ngân hàng, nhóm tác giả thực hiện hồi quy:

DTD = β0 + β1 * CB + β2 * MD + β3 * CB*MD + β4 *CAPITAL + β5 *SIZE + β6 *LOANS + β7 *GDP + ε

Để xem xét tác động của tấm đệm thanh khoản đến mối quan hệ giữa ràng buộc tài sản với rủi ro ngân hàng, nhóm tác giả thực hiện hồi quy:

DTD = β0 + β1 * CB + β2 * LIQ + β3 * CB*LIQ + β4 *CAPITAL + β5 *SIZE + β6 *LOANS + β7 *GDP + ε

Các biến nghiên cứu

Dữ liệu nghiên cứu

Nhóm tác giả nghiên cứu trên mẫu quan sát bao gồm 30 ngân hàng thương mại Việt Nam trong giai đoạn 2009-2022. Nhóm tác giả thu thập dữ liệu từ báo cáo tài chính của các ngân hàng. Ngoài ra, nhóm tác giả thu thập dữ liệu tốc độ tăng trưởng GDP từ Tổ chức thống kê tài chính quốc tế (IFS-IMF).

Phương pháp nghiên cứu

Nhóm tác giả sử dụng hồi quy FGLS để khắc phục hiện tượng tự tương quan và phương sai thay đổi với sự hỗ trợ của phần mềm Stata 17.

Kết quả nghiên cứu và thảo luận

|

Bảng 2: Kết quả hồi quy tác động của ràng buộc tài sản đến rủi ro ngân hàng |

|||

|

Biến |

DTD |

DTD |

DTD |

|

C |

- 14.5832*** (- 6.23) |

- 17.8295*** (- 4.73) |

- 14.2582*** (- 6.09) |

|

CB |

- 4.0561** (- 2.39) |

- 9.3274*** (- 3.77) |

- 10.8955*** (- 4.47) |

|

CAPITAL |

8.7075*** (3.38) |

8.8467*** (3.86) |

7.9125*** (2.91) |

|

SIZE |

0.4476*** (5.97) |

0.5501*** (4.55) |

0.4620*** (6.15) |

|

LOANS |

1.7047*** (3.25) |

1.5513** (2.51) |

1.6055*** (3.02) |

|

GDP |

14.7271*** (4.00) |

17.2312*** (2.62) |

13.2001*** (4.38) |

|

MD |

- 0.5436 * (- 1.85) |

||

|

CB*MD |

13.1253*** (3.31) |

||

|

LIQ |

- 14.6842*** (- 3.59) |

||

|

CB*LIQ |

153.7985*** (3.69) |

||

Nguồn: Nhóm tác giả xử lý từ Stata17

Thống kê mô tả

Thông qua mẫu quan sát 30 ngân hàng thương mại Việt Nam trong giai đoạn 2009-2022, nhóm tác giả nhận thấy, chứng chỉ tiền gửi chiếm khoảng 2,55% giá trị tổng tài sản; tài sản thanh khoản chiếm khoảng 3,84% giá trị tổng tài sản; vốn chủ sở hữu chiếm khoảng 9,64% giá trị tổng tài sản; và dư nợ cho vay chiếm khoảng 55,91% giá trị tổng tài sản.

Ma trận hệ số tương quan

Hệ số tương quan giữa các biến độc lập đều có giá trị tuyệt đối nhỏ hơn 0,8. Vì vậy, không có hiện tượng đa cộng tuyến nghiêm trọng làm ảnh hưởng đến kết quả hồi quy.

Kết quả mô hình hồi quy

Kết quả nghiên cứu chỉ ra ràng buộc tài sản tác động ngược chiều đến rủi ro của các ngân hàng ở mức ý nghĩa thống kê 1%. Kết quả này phù hợp với nghiên cứu của Garcia-Appendini và cộng sự (2023). Các chủ nợ không đảm bảo tăng cường giám sát các hoạt động của ngân hàng do thiệt hại mà họ phải chịu khi ngân hàng phá sản lớn hơn các chủ nợ được đảm bảo, nên giảm đi rủi ro ngân hàng.

Kết quả nghiên cứu chỉ ra kỷ luật thị trường tác động ngược chiều đến rủi ro của các ngân hàng ở mức ý nghĩa thống kê 10%. Các ngân hàng có tính kỷ luật thị trường tốt sẽ làm giảm đi rủi ro của ngân hàng. Biến tương tác giữa ràng buộc tài sản và kỷ luật thị trường thì dương và có ý nghĩa thống kê 1% chỉ ra rằng, tác động của ràng buộc tài sản đến rủi ro của các ngân hàng thương mại Việt Nam mạnh hơn đối với các ngân hàng có mức độ kỷ luật thị trường cao.

Kết quả nghiên cứu chỉ ra tấm đệm thanh khoản tác động ngược chiều đến rủi ro của các ngân hàng ở mức ý nghĩa thống kê 1%. Các ngân hàng có tấm đệm thanh khoản cao sẽ làm giảm đi rủi ro của ngân hàng. Biến tương tác giữa ràng buộc tài sản và tấm đệm thanh khoản thì dương và có ý nghĩa thống kê 1% chỉ ra rằng, tác động của ràng buộc tài sản đến rủi ro của các ngân hàng thương mại Việt Nam mạnh hơn đối với các ngân hàng có tấm đệm thanh khoản cao.

Quy mô ngân hàng tác động cùng chiều đến rủi ro và có ý nghĩa thống kê ở mức 1%. Điều này đúng với lý thuyết quá lớn để sụp đổ, các NHTM có quy mô lớn thường sẽ có những quyết định mạo hiểm trong hoạt động kinh doanh hơn. Dư nợ cho vay ngân hàng tác động cùng chiều đến rủi ro và có ý nghĩa thống kê ở mức 1%. Điều này là vì ở các nước đang phát triển thì các khoản vay thông thường có tính thanh khoản thấp, có những khoản rút tiền lớn và không được dự báo trước nên tỷ lệ tổng dư nợ cho vay trên tổng tài sản lớn có thể làm tăng rủi ro cho ngân hàng. Tỷ lệ vốn chủ sở hữu tác động cùng chiều đến rủi ro và có ý nghĩa thống kê ở mức 1%. Điều này cho thấy, các ngân hàng có tỷ lệ vốn chủ sở hữu trên tổng tài sản cao sẽ có khuynh hướng sử dụng vốn chủ sở hữu đi đầu tư nhằm mục đích sinh lợi nhưng điều này sẽ tiềm ẩn nhiều rủi ro. Cuối cùng, tốc độ tăng trưởng kinh tế tác động cùng chiều đến rủi ro và có ý nghĩa thống kê ở mức 1%.

Giải pháp và kiến nghị

Các kết quả nghiên cứu cho thấy, Ngân hàng Nhà nước cần ban hành những thông tư hướng dẫn về ràng buộc tài sản để các ngân hàng thương mại có thể hiểu rõ hơn về vấn đề này. Đồng thời, cần đặt ra những quy định nhằm tăng tấm đệm thanh khoản ngân hàng và thực hiện công tác thanh tra, giám sát định kỳ hoạt động kinh doanh của Ngân hàng thương mại nhằm kiểm soát tốt rủi ro. Ngân hàng Nhà nước cần yêu cầu các ngân hàng phải cung cấp các thông tin có liên quan đến tài sản đảm bảo và việc quản lý tài sản của ngân hàng nhằm cải thiện tính minh bạch của thị trường tạo điều kiện thuận lợi cho những người tham gia thị trường đánh giá rủi ro của ngân hàng bất kỳ.

Các ngân hàng thương mại Việt Nam cần phải có những quy định riêng về ràng buộc tài sản, đảm bảo thực hiện kỷ luật thị trường cũng như kiểm soát tốt tính thanh khoản để hoạch định chính sách quản trị rủi ro tốt hơn. Ngoài ra, các ngân hàng có vốn hóa cao, kiểm soát, quản lý tốt tài sản có thể cân nhắc việc công khai các thông tin liên quan đến tài sản để tạo lòng tin cho những người tham gia trên thị trường vì họ sẽ chủ động đánh giá về mức độ rủi ro mà họ phải đối mặt, nhằm tạo cơ hội tiếp cận thị trường dễ dàng hơn cũng như tạo ra cơ hội cạnh tranh nguồn vốn so với các ngân hàng khác. Bên cạnh đó, các ngân hàng cần duy trì sự cân bằng giữa nguồn vốn có đảm bảo và không có đảm bảo vì nếu mất đi sự cân bằng, cụ thể nguồn vốn có đảm bảo lớn hơn so với nguồn vốn không đảm bảo sẽ tạo ra nhu cầu bổ sung các tài sản đảm bảo cho các yêu cầu của chủ nợ có đảm bảo, từ đó sẽ làm giảm đi khả năng đáp ứng các yêu cầu của chủ nợ không có đảm bảo trong trường hợp ngân hàng phá sản.

Tài liệu tham khảo:

- Ahnert, T., Anand, K., Gai, P., & Chapman, J. (2019). Asset encumbrance, bank funding, and fragility. The Review of Financial Studies, 32(6), 2422-2455;

- Banal-Estanol, A., Benito, E., Khametshin, D., & Wei, J. (2021). Asset encumbrance and bank risk: theory and first evidence from public disclosures in Europe. Working papers;

- Garcia-Appendini, E., Gatti, S., & Nocera, G. (2023). Does asset encumbrance affect bank risk? Evidence from covered bonds. Journal of Banking & Finance, 146, 106705;

- Gropp, R., Vesala, J., & Vulpes, G. (2006). Equity and bond market signals as leading indicators of bank fragility. Journal of Money Credit and Banking, 399-428;

- Jensen, M. C., & Meckling, W. H. (1976). Theory of the firm: Managerial behavior, agency costs and ownership structure. Journal of Financial Economics, 3(4), 305-360.