“Thị trường khó đột phá trong quý II, VN-Index biến động trong khoảng 950 – 1.010 điểm”

CTCK Bảo Việt (BVSC) đánh giá bối cảnh trong quý II chưa cho thấy khả năng xuất hiện một cú sốc lớn với thị trường thế giới hay thị trường trong nước, rủi ro lớn nhất có thể đến từ khả năng các thị trường chứng khoán thế giới bước vào một nhịp điều chỉnh giảm sau khi tăng nóng kể từ đầu năm.

Theo BVSC, so với các thị trường mới nổi khác, Việt Nam vẫn là điểm sáng khi vẫn thu hút được dòng vốn đầu tư ròng trong bối cảnh các nhà đầu tư rút vốn ồ ạt khỏi thị trường mới nổi trong 9 tháng đầu năm 2018. Điều này một phần có nguyên nhân từ sự hấp dẫn về mặt định giá của các doanh nghiệp niêm yết.

Trong nhóm 12 thị trường khu vực châu Á và Mỹ mà BVSC so sánh, định giá P/E của VN-Index (16,58) hiện đang ở mức trung bình khi xếp thứ 6. Tuy nhiên, sức hút của thị trường Việt Nam đến từ tăng trưởng EPS bình quân hàng năm đạt 9,93%, cao nhất trong số 12 thị trường so sánh. Ngoài ra, ROE của VN-Index cũng đạt 13,93%, ở vị trí thứ 2 trong số 12 nước nằm trong mẫu so sánh và chỉ thấp hơn ROE của Pakistan.

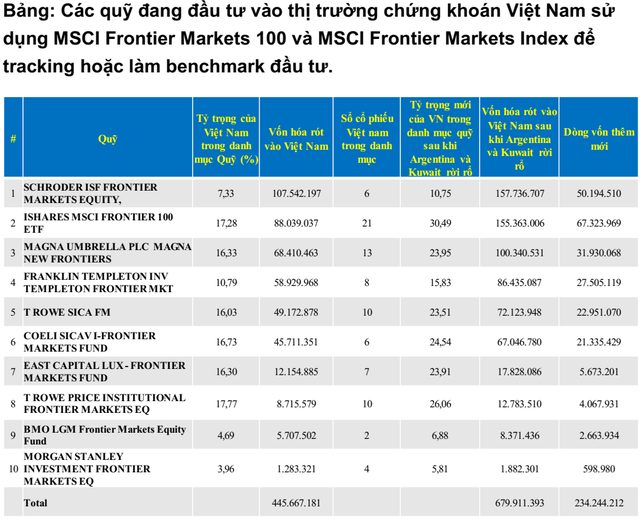

Tỷ trọng của Việt Nam trong rổ MSCI Frontier Markets 100 và MSCI Frontier Markets sẽ tăng lên sau khi Argentina và Kuwait rời khỏi 2 bộ chỉ số này

Theo báo cáo gần nhất của tổ chưc xếp hạng và xây dựng chỉ số MSCI, trong tháng 5/2019, nhiều khả năng Argentina sẽ rời khỏi danh sác các thị trường cận biên và được chuyển sang danh sách các thị trường mới nổi. Thêm vào đó, nhiều khả năng Kuwait cũng sẽ rời khỏi rổ cổ phiếu MSCI Frontier Markets 100 và MSCI Emerging Markets Index vào tháng 5/2020.

Điều này đồng nghĩa với việc các cổ phiếu của các công ty thuộc 2 quốc gia này sẽ rời khỏi danh mục của chỉ số MSCI Frontier Markets 100 và MSCI Frontier Markets Index. Qua đó, tỷ trọng cổ phiếu của các công ty Viêt Nam trong danh mục của 2 chỉ số trên sẽ tăng lên. Hiện tại, Việt Nam là quốc gia có tỷ trọng lớn thứ 3 trong danh mục của chỉ số MSCI Frontier Markets 100 và MSCI Frontier Markets.

Theo tính toán của MSCI, trong trường hợp 2 quốc gia này rời khỏi danh sách thị trường cận biên và thị trường mới nổi, tỷ trọng của cổ phiếu Việt Nam trong rổ MSCI Frontier Markets100 sẽ tăng từ 17% lên 30% và sẽ có thêm 7 cổ phiếu mới của Viêt Nam được đưa vào.

Còn đối với chỉ số MSCI Frontier Markets Index, tỷ trọng của các cổ phiếu Việt Nam trong danh mục của chỉ số này chỉ tăng từ 17,59% lên 25,80%. Điều này đồng nghĩa với việc Việt Nam có thể sẽ thu hút thêm khoảng từ 200 đến 234,24 triệu USD từ các quỹ ETFs và các quỹ đầu tư chủ động sử dụng MSCI Frontier Markets 100 và MSCI Frontier Markets làm benchmarks và đang đầu tư vào Việt Nam. Các mã có thể sẽ nhận được sự quan tâm từ các quỹ này bao gồm: VNM, HPG và DHG,…

Tuy nhiên, cần chú ý rằng 234,24 triệu USD này không phải sẽ giải ngân cùng một lúc vào tháng 4/2019 do 2 lý do sau. Thứ nhất, thời điểm Argentina và Kuwait rời khỏi danh sách thị trường cận biên khác nhau, tháng 5/2019 và tháng 5/2020. Thứ 2, trong số các quỹ lớn đang track theo hoặc sử dụng MSCI Frontier Markets 100 và MSCI Frontier Markets làm benchmarks thì chỉ có duy nhất iShare là quỹ ETF, còn lại đa số là các quỹ đầu tư chủ động.

Do đó, thời gian giải ngân và tỷ trọng phân phối vốn vào thị trường Việt Nam vẫn còn phụ thuộc vào điều lệ của từng quỹ và ý chí chủ quan của người quản lý và điều hành quỹ.

Thị trường khó đột phá trong quý II, VN-Index biến động trong khoảng 950 – 1.010 điểm

BVSC đánh giá bối cảnh trong quý II chưa cho thấy khả năng xuất hiện một cú sốc lớn với thị trường thế giới hay thị trường trong nước, rủi ro lớn nhất có thể đến từ khả năng các thị trường chứng khoán thế giới bước vào một nhịp điều chỉnh giảm sau khi tăng nóng kể từ đầu năm.

Với động thái FED kiên nhẫn trong việc tăng lãi suất, môi trường lãi suất thấp ở các nước Nhật, Hàn tiếp tục được duy trì, bên cạnh đó khả năng được gia tăng tỷ trọng trong bộ chỉ số MSCI Frontier là cơ sở để kỳ vọng dòng tiền ngoại thị ngoại thụ động qua các quỹ ETF tiếp tục được rót ròng vào thị trường Việt Nam.

Tuy nhiên, dòng tiền của nhà đầu tư trong nước hiện không dồi dào để hỗ trợ xu hướng tăng của TTCK. Trong bối cảnh tăng trưởng tín dụng ở mức thận trọng, dòng tiền vào thị trường cổ phiếu còn bị cạnh tranh bởi sức hút từ kênh trái phiếu doanh nghiệp, thị trường phái sinh hay các đợt thoái vốn khiến thanh khoản trên thị trường cơ sở sẽ khó có sự đột phá trong quý II.

Về chỉ số, VN-Index đang nằm trong xu hướng chính là đi ngang trong biên độ từ 870 – 1.025 điểm của năm 2019 và dự báo trong quý II biên độ dao động sẽ nằm trong khoảng từ 950 – 1.010 điểm. Do thanh khoản thấp nên diễn biến tăng điểm của các nhóm cổ phiếu sẽ phụ thuộc nhiều hơn vào dòng tiền ETF, và tập trung ở một số cổ phiếu có câu chuyện riêng về thoái vốn – những câu chuyện đã mang lại thành công cho nhà đầu tư trong thời gian gần đây.