Tín dụng bất động sản tăng mạnh nhưng có an toàn?

Trong 9 tháng năm 2023, tín dụng kinh doanh bất động sản (BĐS) tăng trưởng đến 21,86%, trong khi tín dụng phục vụ mục đích tiêu dùng, tự sử dụng giảm; nguồn cung nhà vẫn thiếu và nợ xấu lại tăng cao.

Tín dụng bất động sản tăng nóng giữa lúc thị trường đóng băng

Số liệu từ Ngân hàng Nhà nước cho thấy, đến cuối tháng 9/2023, tổng dư nợ tín dụng đối với lĩnh vực BĐS tại các ngân hàng đạt 2,74 triệu tỷ đồng, tăng 6,04% so với cuối năm 2022 và chiếm tỉ trọng 21,46% tổng dư nợ đối với nền kinh tế.

Trong đó, dư nợ kinh doanh BĐS trong 9 tháng năm 2023 đã tăng trưởng 21,86%, vượt xa tốc độ tăng trưởng của cả năm 2022 là 10,73% và tăng trưởng tín dụng chung toàn nền kinh tế 9 tháng 2023 là 6,92%.

Tuy nhiên, dư nợ tiêu dùng, tự sử dụng BĐS (chiếm đến 64% dư nợ tín dụng BĐS chung) lại giảm gần 2%. Đây là lần đầu tiên xuất hiện xu hướng tín dụng tiêu dùng BĐS giảm trong 3 năm gần đây. Trước đó, vào cuối năm 2022, tín dụng tiêu dùng BĐS tăng đến 31,01%.

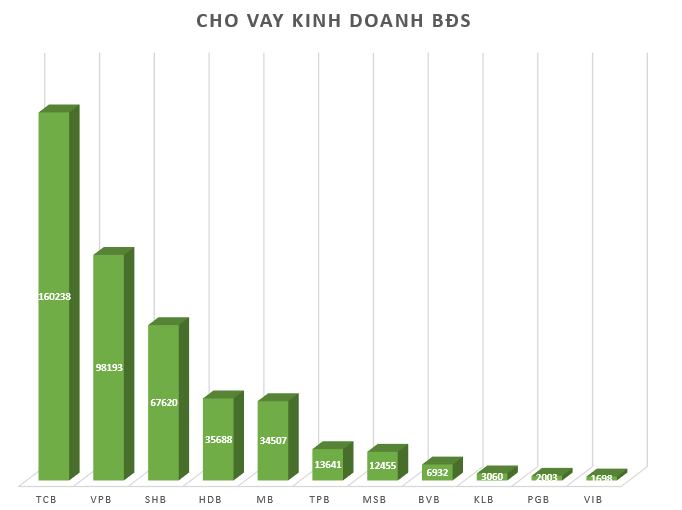

Tổng hợp báo cáo tài chính quý III/2023 các ngân hàng thương mại đã công bố thông tin cho thấy, có 11 ngân hàng diễn giải phân tích dư nợ cho vay theo ngành nghề. Trong đó, có 8 ngân hàng tăng trưởng cho vay hoạt động kinh doanh BĐS so với đầu năm.

Tổng dư nợ cho vay hoạt động kinh doanh BĐS của 11 ngân hàng tại thời điểm cuối quý III/2023là 436.014 tỷ đồng, tăng 53% so với đầu năm.

Techcombank (TCB) là ngân hàng dẫn đầu hệ thống với 160.238 tỷ đồng cho vay hoạt động kinh doanh BĐS, tăng 47% so với đầu năm và nhích nhẹ 4% so với cuối quý II/2023.

Kế đến là VPBank (VPB) ghi nhận 98.193 tỷ đồng, tăng 45% so với đầu năm và đã tăng gần 19% so với cuối quý II. Ngoài ra, VPBank còn 88.448 tỷ đồng cho vay cá nhân mua nhà để ở, tăng gần 7% so với đầu năm.

Xét về tốc độ tăng trưởng, SHB là ngân hàng tăng trưởng cho vay hoạt động kinh doanh BĐS cao nhất khi tăng từ 31.493 tỷ đồng hồi đầu năm lên 67.620 tỷ đồng vào cuối quý III, gấp 2,1 lần so với đầu năm.

VIB, PGBank (PGB) và BVBank (BVB) là 3 ngân hàng giảm cho vay hoạt động kinh doanh BĐS với tỷ lệ lần lượt 15% (1.698 tỷ đồng), 10% (2.003 tỷ đồng) và 5% (6.932 tỷ đồng).

Xét trên tỷ trọng cho vay hoạt động kinh doanh BĐS trong tổng dư nợ vay, TCB đang cho vay với tỷ trọng cao nhất - gần 34%, kế đến là VPB (19%) và SHB (16%).

Dòng tiền đang chảy vào bất động sản có đúng và trúng?

Trước tình hình nền kinh tế còn nhiều khó khăn, hoạt động kinh doanh của doanh nghiệp cũng như thu nhập của người dân đều bị ảnh hưởng, dẫn tới chất lượng tín dụng BĐS cũng tiềm ẩn những rủi ro. Tỉ lệ nợ xấu tín dụng BĐS đến tháng 9/2023 là 2,89%, tăng so với thời điểm 31/12/2022 (1,72%).

Theo ông Phan Lê Thành Long - Tổng Giám đốc AFA Group, tỷ lệ nợ xấu 2,89% nghe thì có vẻ rất nhỏ, nhưng thực tế đã gần chạm ngưỡng trần 3%. Theo thông lệ quốc tế, khi tỷ lệ nợ xấu vượt quá 3% tổng dư nợ tín dụng cho vay thì khoản nợ xấu này trở thành "nguy cơ đầu độc" không chỉ môi trường tài chính - tín dụng, mà còn cả nền kinh tế.

“Con số trên mới chỉ thống kê từ nợ xấu nội bảng (nợ nhóm 3 – nợ 5), chưa bao gồm nợ tiềm tàng nhóm 2 và chưa tính những khoản nợ được cơ cấu lại, chưa chuyển nhóm nợ theo Thông tư số 02/2023/TT-NHNN. Nếu tính hết, con số nợ xấu trong tín dụng BĐS có thể cao hơn rất nhiều, vượt mức cho phép 3%”, ông Long nhận định.

Ông Long cho biết, tín dụng BĐS thường chiếm hơn 20% quy mô tín dụng toàn nền kinh tế nên có vai trò quyết định đối với tăng trưởng kinh tế nếu cho vay đúng và trúng. Khi đó, dòng tiền mới được lưu thông, kích thích tăng trưởng kinh tế. Nếu dòng tiền cho vay BĐS chảy vào sai chỗ, sai mục đích và không trúng đối tượng sẽ lại bị “chôn” vốn trong các dự án không phù hợp với nhu cầu của người tiêu dùng, người lao động muốn mua nhà. Như vậy, nền kinh tế đang khó sẽ thêm khó vì thêm nhiều “cục máu đông” BĐS này.

“Đúng là đúng mục đích và trúng đối tượng cần vay để kích cầu BĐS. Tuy nhiên, theo số liệu từ Ngân hàng Nhà nước, có thể thấy, tín dụng đang chủ yếu chảy vào kênh kinh doanh BĐS, tức là đang tập trung tháo gỡ đầu vào, trong khi đó, đầu ra là tín dụng mua nhà lại giảm rõ rệt, cho thấy đầu ra đang bị bỏ quên”, ông Long cho biết.

Theo ông Nguyễn Minh Tuấn – Tổng Giám đốc AFA Capital, vừa qua, nhiều giải pháp, chính sách được đưa ra nhằm tháo gỡ khó khăn cho thị trường BĐS. Nhưng dường như, mọi giải pháp mới chỉ dừng ở phía đầu vào, tức là phía kinh doanh BĐS, còn chưa có giải pháp nào hướng đến đầu ra, là phía người tiêu dùng, người có nhu cầu mua nhà thực sự.

Đề án một triệu căn hộ nhà ở xã hội cho người thu nhập thấp, công nhân khu công nghiệp giai đoạn 2021-2030 đã được phê duyệt từ tháng 4/2023. Đây mới chính là phân khúc đúng mà tín dụng BĐS cần được nắn tới trong giai đoạn hiện nay, thay vì chỉ tìm cách giải ngân để "cứu" những dự án nhà ở cao cấp, BĐS nghỉ dưỡng.

Tuy nhiên, nếu nhìn nhận từ góc độ của các ngân hàng, ông Tuấn cho rằng, các ngân hàng hiện giống như đang “đi trên dây” trước áp lực phải tăng trưởng tín dụng, nhưng phải làm sao hướng luồng vốn vào đúng, trúng các phân khúc mà có thể tạo ra an sinh xã hội, hỗ trợ tăng trưởng kinh tế.

“Việc lựa chọn đúng phân khúc BĐS phù hợp để giải ngân không dễ, chưa kể cũng rất mong manh vì vấn đề nợ xấu luôn tiềm ẩn”, ông Tuấn chia sẻ.