Ai đang "ôm" trái phiếu bất động sản nhiều nhất?

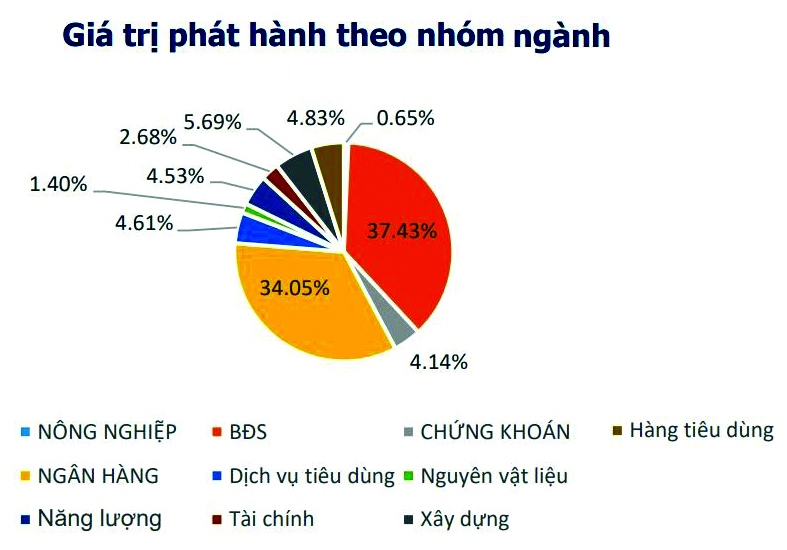

Tính chung 9 tháng đầu năm 2021, các doanh nghiệp bất động sản phát hành 201.000 tỷ đồng trái phiếu, chiếm 45,5% tổng lượng phát hành trái phiếu doanh nghiệp.

Đây là số liệu tại Báo cáo thị trường trái phiếu doanh nghiệp quý III do SSI Research công bố mới đây. Đáng chú ý là khối lượng phát hành trái phiếu bất động động sản (BĐS) tiếp tục duy trì vị thế dẫn đầu trong quý III/2021 bất chấp thị trường BĐS gặp không ít khó khăn do dịch bệnh COVID-19.

Ai đang ôm nhiều nhất?

Nhiều chuyên gia cảnh báo nguy cơ khi có không ít lô trái phiếu do các doanh nghiệp BĐS được thu xếp phát hành và mua lại phần lớn bởi các công ty chứng khoán. Đặc biệt, các công ty này vốn là “sân sau” của các ngân hàng có liên quan đến doanh nghiệp BĐS phát hành trái phiếu.

Trái phiếu doanh nghiệp BĐS được xem là kênh huy động vốn hiệu quả cho doanh nghiệp trong bối cảnh Ngân hàng Nhà nước đang từng bước siết chặt tỷ lệ tín dụng ngắn hạn cho vay trung, dài hạn với BĐS. Đồng thời đây cũng là là kênh đầu tư đem lại lợi tức hấp dẫn cho người dân khi mặt bằng lãi suất huy động tiền gửi tiết kiệm của ngân hàng liên tục giảm trong thời gian qua.

Một điểm đáng chú ý trong bức tranh nói trên là việc các ngân hàng thương mại và công ty chứng khoán đang là pháp nhân sở hữu nhiều nhất các trái phiếu doanh nghiệp. Cụ thể, theo Báo cáo của SSI thì tính đến hết tháng 9 đã có tới gần 60% lượng trái phiếu doanh nghiệp phát hành là do các ngân hàng thương mại và công ty chứng khoán nắm giữ.

Tương tự, theo báo cáo của Công ty Xếp hạng tín nhiệm FiinRatings cũng cho thấy trong 9 tháng đầu năm 2021, các ngân hàng thương mại và công ty chứng khoán vẫn tích cực nhất với việc mua đến gần 56% tổng giá trị trái phiếu doanh nghiệp, trong đó phần lớn là doanh nghiệp BĐS.

Nguy cơ sở hữu chéo

Việc các ngân hàng và công ty chứng khoán đang lần lượt là những pháp nhân nắm giữ nhiều nhất trái phiếu doanh nghiệp (với phần lớn trái phiếu BĐS), theo các chuyên gia đang đặt ra một số nguy cơ liên quan đến việc đảo nợ, “mông má” báo cáo tài chính cũng như việc sở hữu chéo.

Theo chuyên gia kinh tế Phạm Nam Kim, ẩn giấu bên trong câu chuyện trên có thể là cơ cấu lại nợ và “bơm vốn”. Với thị trường BĐS, hiện có thanh khoản thấp, chắc chắn không ít doanh nghiệp có khoản nợ ngân hàng đến kỳ phải trả, nhưng không biết lấy đâu tiền trả nợ. Để lâu sẽ thành nợ quá hạn và nợ xấu, như vậy sẽ anh hưởng đến huy động vốn. Trái phiếu doanh nghiệp là “lối thoát” tốt nhất để họ có tiền để trả nợ đúng hạn.

Còn với ngân hàng, khi mua trái phiếu sẽ “giúp” doanh nghiệp có tiền trả nợ vay đến hạn, qua đó “làm đẹp” bảng cân đối tài chính vì không bị nợ xấu tăng cao. Các ngân hàng thương mại đầu tư vào trái phiếu BĐS còn tránh được “lệnh” siết cho vay vốn với lĩnh vực này. Cùng với đó là “bơm vốn” cho các doanh nghiệp mà không phải trích lập dự phòng rủi ro, chuyên gia Phạm Nam Kim nhận định.

Cùng quan điểm về vấn đề này, nguyên Thống đốc NHNN - TS. Cao Sỹ Kiêm bày tỏ lo ngại về việc doanh nghiệp địa ốc có thể tác động tới các ngân hàng để “bẻ lái” dòng vốn tín dụng cấp vào những dự án BĐS của các tập đoàn, khi đó, ngân hàng trở thành sân sau cấp vốn cho các dự án BĐS.