Ảnh hưởng của thông tin tài chính đến giá cổ phiếu các công ty dược phẩm niêm yết trên thị trường chứng khoán

Nghiên cứu nhằm đánh giá tác động của các thông tin tài chính cơ bản tới cổ phiếu nhóm ngành dược phẩm. Mối quan hệ này được đánh giá với độ trễ là 3 tháng từ khi kết thúc niên độ cho tới khi thông tin được phản ánh vào giá cổ phiếu. Kết quả nghiên cứu cho thấy, thu nhập trên cổ phiếu (EPS), giá trị sổ sách của một cổ phần (BVPS) và chỉ số đánh giá mối quan hệ giữa giá thị trường của cổ phiếu và EPS (PE) có tác động thuận chiều tới giá cổ phiếu. Từ kết quả đó, nghiên cứu đã đưa ra một số hàm ý cho nhà đầu tư và các công ty đang niêm yết.

Giới thiệu

Do những tổn thất kinh tế nặng nề từ đại dịch COVID-19, Chính phủ Việt Nam đã thực hiện các biện pháp hỗ trợ kinh tế ở quy mô lớn, trong đó có giảm mạnh lãi suất huy động với mục đích hỗ trợ sản xuất. Đi cùng với tác động hỗ trợ doanh nghiệp (DN), dòng vốn "giá rẻ" này chảy vào các kênh đầu tư khác có lãi suất hấp dẫn, điển hình là thị trường chứng khoán (TTCK).

Với triển vọng kinh tế tích cực, TTCK Việt Nam được đánh giá là kênh đầu tư tiềm năng và bùng nổ trong những năm sắp tới. Tuy nhiên, trong giai đoạn TTCK bùng nổ mạnh mẽ, nhà đầu tư cần thận trọng hơn trong việc xác định các yếu tố ảnh hưởng đến biến động giá cổ phiếu để đưa ra các quyết định đầu tư đúng đắn, tránh tâm lý FOMO (fear of missing out – tâm lý sợ bỏ lỡ).

Do vậy, nghiên cứu này tập trung kiểm chứng tác động của các yếu tố tài chính cơ bản, các thông tin tài chính đến giá cổ phiếu của các công ty ngành Dược niêm yết trên thị TTCK Việt Nam, từ đó, cung cấp cơ sở cho quyết định của các nhà đầu tư quan tâm đến ngành Dược Việt Nam.

Tổng quan nghiên cứu

Ball (1968) đã khẳng định có mối liên hệ giữa giá cổ phiếu và thu nhập của DN. Ohlson (1995) sau đó đã đặt nền móng lý thuyết để giải thích được mối quan hệ này. Dựa trên cơ sở mô hình lợi nhuận thặng dư và chuỗi thông tin, Ohlson (1995) đã tìm ra mô hình chứng minh mối quan hệ của giá cổ phiếu và hai thông tin tài chính là lợi nhuận trên cổ phiếu và giá trị sổ sách trên cổ phiếu.

Aboody (2002) đã chỉ ra giá tại thời điểm hiện tại được phản ánh bởi các thông tin trên thị trường bao gồm: Thông tin trên báo cáo tài chính với sai số, sau một thời gian, thị trường sẽ tự động điều chỉnh về trạng thái hiệu quả, tức là phản ánh được giá trị nội tại của chính nó tại thời điểm kết thúc niên độ. Cụ thể, sau một thời gian t+n, giá cổ phiếu sẽ được điều chỉnh để phản ánh giá trị của nó tại thời điểm t. Độ trễ về thời gian điều chỉnh sẽ phụ thuộc vào mức độ hoạt động hiệu quả của từng TTCK.

Đối với TTCK Việt Nam, Nguyễn Việt Dũng (2009) cho rằng, trong các thông tin có ảnh hưởng đến giá chứng khoán, thông tin kế toán trên báo cáo tài chính luôn giữ một vị trí quan trọng. Nghiên cứu của Trương Đông Lộc (2016) cho thấy, có độ trễ nhất định để giá phản ánh đầy đủ các thông tin kế toán, điều này phù hợp với các nghiên cứu trước về mức độ hiệu quả của TTCK Việt Nam.

Cụ thể, kết quả cho thấy, mức độ giải thích của thông tin tài chính tốt nhất cho giá là tại thời điểm 1 tháng sau khi kết thúc niên độ. Đặng Ngọc Hùng và cộng sự (2017, 2018, 2019) cũng đã chỉ ra mối quan hệ giữa thông tin tài chính với giá của cổ phiếu. Trong đó, đáng chú ý là mối quan hệ thuận chiều biến độc lập mới như Hệ số khả năng thanh toán nợ hiện tại (CR) và Hệ số vòng quay khoản phải thu tới giá cổ phiếu.

Tuy nhiên, các nghiên cứu trước đây chủ yếu tập trung xoay quanh hai chỉ số tài chính là BVPS và EPS. Thêm vào đó, các nghiên cứu trước đây đều sử dụng giá thời điểm dẫn đến việc không phản ảnh đầy đủ và khách quan biến động giá do thời gian công bố báo cáo tài chính diễn ra rải rác trong quý I hàng năm. Ngoài ra, các nghiên cứu trước đây được thực hiện trên các cổ phiếu thuộc nhiều nhóm ngành khác nhau trong khi mỗi nhóm ngành lại có những đặc thù riêng khiến cho tác động của các chỉ số tài chính đến giá cũng sẽ khác nhau.

Dữ liệu và phương pháp nghiên cứu

Dữ liệu nghiên cứu

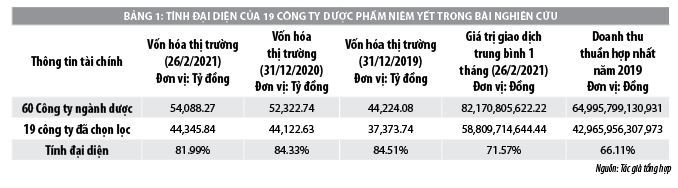

Tác giả thu thập thông tin về các chỉ số tài chính bao gồm EPS, BVPS, tỷ suất sinh lời trên tổng tài sản (ROA) và PE của toàn bộ 60 công ty Dược phẩm niêm yết trên sàn HOSE, HNX và UPCOM vào thời điểm kết thúc niên độ trong 6 năm từ 2012–2018 thông qua website của CafeF. Dữ liệu giá đóng cửa chưa điều chỉnh được thu thập trong vòng 3 tháng đầu năm, ngay sau khi kết thúc niên độ kế toán từ năm 2013 đến 2019.

Nhiều nghiên cứu trước tại TTCK Việt Nam cho thấy, cần một độ trễ từ 1 đến 3 tháng để các thông tin tài chính được phản ánh tốt nhất lên giá. Ngoài ra, việc lấy giá trung bình cũng sẽ giúp tăng độ tin cậy và giảm thiểu những biến động ngắn hạn của thị trường. Dựa trên các dữ liệu về vốn hóa thị trường và giá trị giao dịch từ cơ sở dữ liệu Fiingroup, tác giả chọn ra 19 công ty có tính đại diện cao nhất cho ngành Dược phẩm trên TTCK Việt Nam.

Mô hình nghiên cứu

Nghiên cứu dựa trên mô hình của Ohlson (1995), thể hiện mối liên hệ giữa thông tin báo cáo tài chính là thu nhập và giá trị sổ sách với giá cổ phiếu. Tuy nhiên, so với mô hình gốc của Ohson (1995), hai biến mới được thêm vào là ROA và PE.

Mô hình có dạng:

ln(Pit )= β0 + β1.EPS + β2.BVPSit + β3.ROAit + β4.PEit + uit

Trong đó:

Pit: Giá đóng cửa cổ phiếu trung bình trong vòng 3 tháng sau khi kết thúc niên độ

EPSit: Thu nhập trên cổ phiếu của công ty i năm t

BVPSit: Giá trị số sách trên cổ phiếu của công ty i năm t

ROAit: Tỷ suất sinh lời tài sản của công ty i năm t

PEit: Giá trên thu nhập của công ty i năm t

Kết quả nghiên cứu

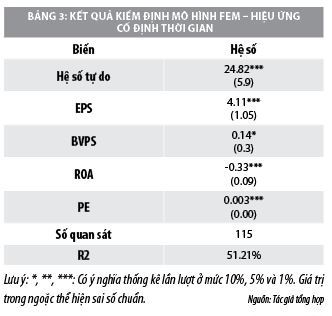

Kết quả cho thấy không có hiện tượng đa cộng tuyến giữa các biến độc lập. Hơn nữa, mô hình FEM là mô hình phù hợp hơn so với REM. Do đó, mô hình FEM là mô hình phù hợp nhất. Để khắc phục hiện tượng phương sai sai số thay đổi và tương quan chuỗi, tác giả sử dụng mô hình sai số chuẩn mạnh (Robust Standard Errors).

Ngoài ra, tác giả còn tiến hành lọc bỏ các quan sát ngoại lai. Đây là những quan sát có tính đột biến, khác biệt so với xu hướng của các quan sát khác, các quan sát này không thể hiện bản chất sự ảnh hưởng của biến độc lập lên biến phụ thuộc.

Kết quả mô hình về chiều tác động của các biến độc lập đến biến phụ thuộc phù hợp hầu hết với kết quả của các nghiên cứu trước đây tại thị trường Việt Nam và cả các thị trường khác trên thế giới. Các chỉ số tài chính là EPS, BVPS và PE đều có tác động thuận chiều lên giá. Biến duy nhất có kết quả ngược lại với dự đoán và lý thuyết là ROA.

Kết luận và khuyến nghị

Kết quả nghiên cứu cho thấy, có sự tác động nhất định giữa các chỉ số tài chính đến giá cổ phiếu. Sự phù hợp của kết quả nghiên cứu với các nghiên cứu trước đây có cùng đề tài cũng cho thấy, sự phù hợp trong phương pháp nghiên cứu mặc dù có nhiều sự thay đổi. Đồng thời, có thể thấy, chỉ số tài chính có tác động tương đối thống nhất đối với các cổ phiếu của công ty thuộc ngành nghề khác nhau. Tuy nhiên, mức độ tác động vẫn có sự khác biệt vì bản chất các ngành nghề vẫn có những sự khác nhau về tính chất và đặc thù riêng.

Từ kết quả của công trình nghiên cứu, tác giả đưa ra một số khuyến nghị tới các chủ thể khác nhau trong nền kinh tế. Đối với các nhà đầu tư, cần quan tâm hơn đến tình hình tài chính của công ty thông qua các công bố chính thức để đưa ra các quyết định đầu tư phù hợp vì các thông tin này có ảnh hưởng nhất định đến giá cổ phiếu Dược trên thị trường Việt Nam. Các thông tin kế toán có thể là EPS, BVPS và PE.

Đối với các công ty Dược niêm yết trên TTCK Việt Nam, cần công bố thông tin đầy đủ, chính xác và kịp thời để các nhà đầu tư có cơ sở đưa ra quyết định bởi thông tin báo cáo tài chính ngày càng chiếm vai trò quan trọng trong quyết định của nhà đầu tư. Sự minh bạch trong công bố thông tin sẽ củng cố niềm tin của công chúng vào hoạt động của công ty.

Tài liệu tham khảo:

Nguyễn Việt Dũng (2009), Mối liên hệ giữa thông tin báo cáo tài chính và giá cổ phiếu: Vận dụng linh hoạt lý thuyết hiện đại vào trường hợp Việt Nam, Tạp chí Nghiên cứu kinh tế, 375, 18-32;

Trần Thị Thái Hà, Lê Thị Phương Thảo (2009), Giáo trình Các thị trường và định chế tài chính;

Trương Đông Lộc (2008), Kiểm định giả thuyết thị trường hiệu quả mức độ yếu cho thị trường chứng khoán Việt Nam: Trường hợp Trung tâm giao dịch chứng khoán Hà Nội, Tạp chí Phát triển kinh tế, 201, 34-39;

Dang Ngoc Hung, Hoang Thi Viet Ha, Dang Thai Binh (2018), Impact of Accounting Information on Financial Statements to the Stock Price of the Energy Enterprises Listed on Vietnam’s Stock Market. International Journal of Energy Economics and Policy, 8(2), 1-6;

Ohlson, J. A. (1995), Earnings, book values, and dividends in equity valuation. Contemporary Accounting Research, 11, 661-688.

(*) ThS. Nguyễn Hồng Minh; CN. Phạm Thị Hương Linh, Khoa Tài chính – Ngân hàng, Trường Đại học Kinh tế, Đại học Quốc gia Hà Nội

(**) Bài đăng trên Tạp chí Tài chính kỳ 1 tháng 5/2022