Ảnh hưởng từ hiệu ứng điểm neo đến quyết định đầu tư của nhà đầu tư chứng khoán

Mục tiêu của nghiên cứu này là khám phá ảnh hưởng của hiệu ứng điểm neo đến quyết định đầu tư của nhà đầu tư cá nhân trên thị trường chứng khoán Việt Nam. Phương pháp phân tích được sử dụng là phân tích nhân tố khám phá (EFA) và hồi quy đa biến.

Kết quả nghiên cứu cho thấy, các điểm neo đều có ảnh hưởng đến quyết đnh đầu tư của nhà đầu tư cá nhân Việt Nam, từ đó bài viết đưa ra một số khuyến nghị cho các nhà đầu tư cá nhân Việt Nam để có thể tránh được các rủi ro trong đầu tư trên thị trường chứng khoán do hiệu ứng này mang lại.

Đặt vấn đề

Nghiên cứu về tài chính hành vi cho rằng, các nhà đầu tư (NĐT) phụ thuộc rất nhiều vào phương pháp giản nghiệm, đặc biệt là khi đưa ra quyết định khi không chắc chắn.

Phương pháp giản nghiệm là nhận thức các phím tắt giúp giảm các quy trình ra quyết định phức tạp thành các quy trình đơn giản hơn. Con người bị giới hạnbởi khái niệm thực tại có giới hạn, là những hạn chế về nguồn lực nhận thức của một người do hạn chế về năng lực tư duy, thời gian và thông tin sẵn có.

Trong tài chính hành vi, hiệu ứng điểm neo là một hành vi phiến diện thuộc vào nhóm có góc nhìn phiến diện giản nghiệm, dưới tác động của hiệu ứng này NĐT có phản ứng đối với thông tin mới, đặc biệt khi thông tin mới mâu thuẫn với quan điểm hoặc nhận thức của NĐT.

Điểm neo có thể là một mức giá tham chiếu, hoặc một xu hướng biến động trước đó và nó dẫn đến sự phản ứng của các chủ thể kinh tế đối với thông tin mới được cập nhật.

Trên thị trường chứng khoán (TTCK), các nhà phân tích và NĐT thường đưa ra quyết định dựa trên một điểm neo phổ biến là giá chứng khoán trước đó hoặc giá chứng khoán mà NĐT đã mua vào.

Không phải lúc nào sự tồn tại của điểm neo cũng mang tính chất tiêu cực hoặc phi lý trí, nhưng sự ước tính sai từ các điểm neo có thể trở thành vấn đề lớn đối với kết quả đầu tư. Do đó, nghiên cứu này phân tích ảnh hưởng của hiệu ứng điểm neo đến quyết định đầu tư của NĐT cá nhân trên TTCK Việt Nam.

Tổng quan tình hình nghiên cứu và giả thuyết nghiên cứu

Tổng quan tình hình nghiên cứu

Nghiên cứu đặt nền móng cho hiệu ứng điểm neo là của Tversky và Kahneman (1974), tiếp đó Epley và Gilovich (2006) cho rằng, não bộ của con người có xu hướng điều chỉnh không đầy đủ theo thông tin mới vì vẫn bị neo vào một bộ giá trị đã được cung cấp từ trước.

Theo Furnham và Boo (2011), các điểm neo có thểảnh hưởng đến việc xử lý thông tin khiến các phán đoán của NĐT trở nên thiên vị hơn về phía các điểm neo. Phát triển mở rộng thêm các ý tưởng này, lý thuyết "khả năng tiếp cận có chọn lọc" cho thấy, các cá nhân có thể kiểm tra một điểm neo nhất định có thực sự trở thành chỉ dẫn phù hợp cho quyết định đầu tư hay không.

Shiller (1998) cho rằng, giá trị tài sản ước tính càng mơ hồ, việc tồn tại một điểm neo để xác định giá trị càng cần thiết. Những quan điểm trên giúp nhóm tác giả đề xuất giả thuyết nghiên cứu.

Giả thuyết nghiên cứu

Trên cơ sở tổng hợp từ tổng quan nghiên cứu và tìm hiểu cơ sở lý luận về hiệu ứng mỏ neo, nhóm tác giả đề xuất giả thuyết cho mô hình nghiên cứu như sau:

H1: Mỏ neo vào giá quá khứ như điểm tham chiếu có ảnh hưởng đến quyết định đầu tư của nhà đầu tư cá nhân Việt Nam.

H2: Mỏ neo vào giá mua cổ phiếu có ảnh hưởng đến quyết định đầu tư của nhà đầu tư cá nhân Việt Nam.

Phương pháp nghiên cứu và kết quả nghiên cứu

Nghiên cứu thu thập dữ liệu từ NĐT cá nhân Việt Nam đang đầu tư trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HOSE) và Sở Giao dịch Chứng khoán Hà Nội (bao gồm HNX và UpCom) qua hình thức khảo sát bảng hỏi Google Form, gửi đến người tham gia qua các nền tảng mạng xã hội. Dữ liệu chính đến từ đo lườngthang đo các biến quan sát qua khảo sát 119 NĐT cá nhân với 16 câu hỏi.

Kiểm định độ tin cậy của thang đo bằng hệ số Cronbach’s Alpha

Phương pháp phân tích hệ số tin cậy (Cronbach’s Anpha) được sử dụng để đánh giá mức độ tin cậy của các thang đo. Từ dữ liệu nghiên cứu, tất cả giá trị hệ số Cronbach’s Alpha của biến độc lập và biến phụ thuộc đều > 0.6, lần lượt là 0.805, 0.781, 0.776 và không có hệ số tương quan biến tổng nào <0.4 nên các thang đo này là đáng tin cậy.

Phân tích nhân tố khám phá EFA

Sau khi phân tích độ tin cậy của thang đo, 16 biến quan sát được đưa vào phân tích nhân tố khám phá EFA.

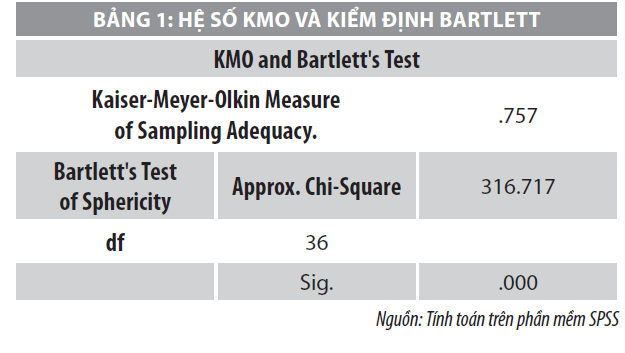

Kết quả cho thấy, KMO = 0.757 > 0.5; giá trị Barlett’s Sig là 0.000 < 0.05 (5%), các biến có tương quan với nhau và thỏa điều kiện phân tích nhân tố.

Thực hiện phân tích nhân tố theo Principal components với phép quay Varimax. Kết quả cho thấy, 9 biến quan sát của biến độc lập ban đầu được nhóm thành 2 nhóm. Giá trị tổng phương sai trích = 57,705% > 50%: đạt yêu cầu; khi đó có thể nói rằng 2 nhân tố này giải thích 57,705% biến thiên của dữ liệu.

Giá trị hệ số Eigenvalues của các nhân tố đều cao (>1), nhân tố thứ 9 có Eigenvalues thấp nhất là 3,119> 1 Hệ số tải nhân tố (hay còn gọi là trọng số nhân tố) có thể hiểu là mối tương quan giữa biến quan sát với nhân tố. Trị tuyệt đối hệ số tải của biến quan sát càng cao, nghĩa là tương quan giữa biến quan sát đó với nhân tố càng lớn và ngược lại.

Ma trận nhân tố với phương pháp xoay Varimax cho thấy, các hệ số tải nhân tố đều lớn hơn 0.5 và không có trường hợp biến nào cùng lúc tải lên cả hai nhân tố với hệ số tải gần nhau. Chính vì vậy, các nhân tố đảm bảo được giá trị hội tụ và phân biệt khi phân tích EFA. Ngoài ra, sau khi phân tích nhân tố thì các nhân tố độc lập này được giữ nguyên, không bị tăng thêm hoặc giảm đi nhân tố.

Phân tích hồi quy đa biến

So sánh hai giá trị R-Square (R2) và Adjusted R-Square(R2 hiệu chỉnh) cho thấy, R2 hiệu chỉnh = 0,217 nhỏ hơn R2= 0,230. Do đó, dùng R2 hiệu chỉnh để đánh giá mức độ phù hợp của mô hình sẽ an toàn hơn vì nó không thổi phồng mức độ phù hợp của mô hình.

Đại lượng thống kê tự tương quan Durbin-Watson: 1,753 (trong khoảng 1-3) cho thấy, tính độc lập của phần dư được đảm bảo, không có hiện tượng tự tương quan chuỗi bậc nhất xảy ra.

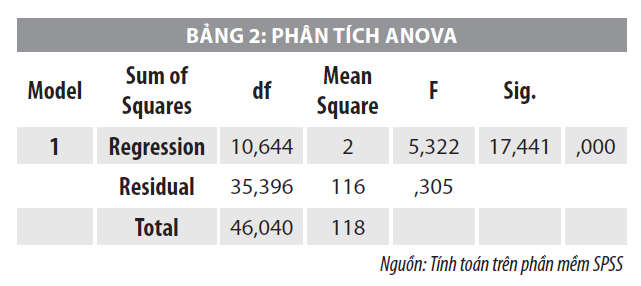

Từ bảng phân tích ANOVA cho thấy, giá trị Sig. = 0,000 (<0.05), mô hình hồi quy tuyến tính xây dựng được phù hợp với tổng thể.

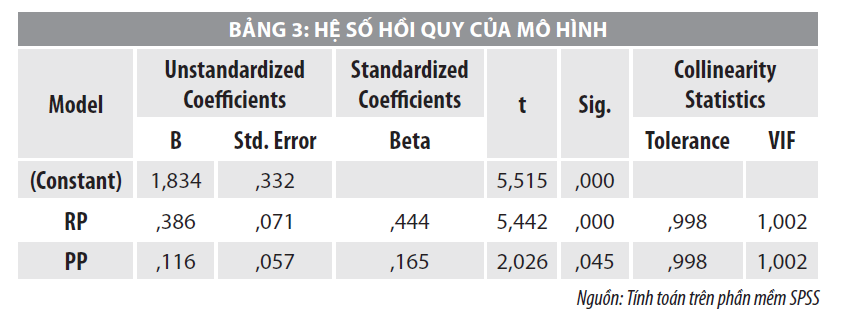

Hệ số VIF của tất cả các biến độc lập thuộc nhân tố neo đều nhỏ hơn 2, điều này có nghĩa là không xảy ra hiện tượng đa cộng tuyến giữa các biến độc lập. Mức ý nghĩa Sig. của biến RP và PP đều nhỏ hơn 0,05, như vậy 2 yếu tố này có thể giải thích cho biến phụ thuộc là quyết định đầu tư.

Thêm vào đó, hệ số hồi quy được chuẩn hóa beta của 2 yếu tố này đều dương cho thấy, việc neo vào giá quá khứ như điểm tham chiếu và sự neo vào giá mua cổ phiếu đều có tác động đến quyết định đầu tư của NĐT cá nhân và tác động này là tác động cùng chiều. Việc neo vào giá quá khứ như điểm tham chiếu có tác động mạnh hơn (beta = 0,444) việc neo vào giá mua cổ phiếu (beta = 0,165). Kết quả này chấp nhận cả hai giả thuyết H1 và H2.

Mô hình hồi quy được biểu diễn như sau:

SBD = 0,444*RP + 0,165*PP + 1,834

Thảo luận kết quả nghiên cứu và khuyến nghị

Kết quả nghiên cứu cho thấy, cả biến neo vào giá quá khứ như điểm tham chiếu và biến neo vào giá mua cổ phiếu đều có ảnh hưởng đến quyết định đầu tư của NĐT cá nhân.

Biến neo vào giá quá khứ như điểm tham chiếu có tác động mạnh hơn (beta = 0,444) đến quyết định đầu tư ở mức ý nghĩa sig = 0,000 < 0,05. Biến neo vào giá mua cổ phiếu có tác động yếu hơn (beta = 0,165) đến quyết định đầu tư ở mức ý nghĩa sig = 0,045 < 0,05.

Như vậy, NĐT cá nhân Việt Nam chịu ảnh hưởng của hiệu ứng điểm neo đến quyết định đầu tư. NĐT thường dựa vào những điểm neo là giá gần đây của cổ phiếu, mức giá cao nhất 52 tuần của cổ phiếu, giá mua cổ phiếu ban đầu. Vấn đề là nếu “giá trị ban đầu” này là đúng, quyết định đầu tư cũng sẽ đúng, nếu “giá trị ban đầu” này sai sẽ có thể dẫn đến một kết quả đầu tư không như mong đợi.

Việc tránh hoàn toàn hiệu ứng điểm neo là gần như không thể. Quá trình neo xảy ra trong tiềm thức và khi một người không nhận thức được điều gì đó đang xảy ra, rất khó để làm gián đoạn nó.

Dựa trên kết quả nghiên cứu cùng với các lý thuyết nghiên cứu, nhóm tác giả đề xuất khuyến nghị cho các NĐT cá nhân nhằm giảm thiểu ảnh hưởng bởi hiệu ứng điểm neo trong việc ra quyết định đầu tư như sau:

- NĐT cần nhận thức rõ hơn về những tác động có thể có từ các hiệu ứng trong hành vi của mình mang lại. Cụ thể hơn trong phạm vi của bài viết này là hiệu ứng neo và bài viết đã tìm thấy các minh chứng có sự tồn tại của hiệu ứng neo trong quyết định của NĐT cá nhân Việt Nam.

- Để tránh những kết quả bất lợi, NĐT có thể xem xét lại các quyết định trong quá khứ của mình và xem bản thân có đưa ra quyết định nhanh chóng dựa trên các giá trị ban đầu như đã đề cập ở trên, sau đó cần thêm thời gian để phân tích, đưa ra những quyết định chuẩn xác hơn dựa vào kiến thức chứ không phải dựa trên thông tin ban đầu.

Qua kết quả nghiên cứu cho thấy, điểm neo vào giá quá khứ như điểm tham chiếu có tác động mạnh hơn đến quyết định đầu tư, NĐT không nên chỉ dựa vào một hoặc vài điểm neo để đưa ra quyết định, các điểm neo đó chỉ phù hợp với các biến số và bối cảnh cũ.

NĐT nên nghiên cứu toàn diện và đánh giá các yếu tố ảnh hưởng đến thị trường hoặc giá của chứng khoán trong quá trình ra quyết định đầu tư, bằng cách xem báo cáo tài chính, ban quản lý, đối thủ cạnh tranh, phân tích chuyên gia và các yếu tố khác sẽ giúp xác định xem một cổ phiếu cụ thể có phù hợp với danh mục đầu tư của mình hay không, từ đó dần hình thành thói quen để trở thành một NĐT có kỷ luật.

Tài liệu tham khảo:

1. Furnham, A., & Boo, H. C. (2011), “A literature review of the anchoring effect”. The Journal of Socio-Economics, 40(1), 35–42. https://doi.org/10.1016/j. socec.2010.10.008;

2. Hirshleifer (2001) “Investor Psychology and Asset Pricing”. The Journal of Finance, 56(4), i-vii, 1165-1628, viii-xxiii https://doi.org/10.1111/0022-1082.00379;

3. Kent Baker, Satish Kumar, Nisha Goyal, Vidhu Gaur, (2018), "How financial literacy and demographic variables relate to behavioral biases", Managerial Finance, https:// doi.org/10.1108/ MF-01-2018-0003;

4. Kahneman, D., & Tversky, A. (1979), “Prospect Theory: An Analysis of Decision under Risk”. Econometrica, 47(2), 263–292;

5. Li-Chuan Liao, Ray YeutienChou, BanghanChiu (2013), “Anchoring effect on foreign institutional investors’ momentum trading behavior: Evidence from the Taiwan stock market”. The North American Journal of Economics and Finance, vol. 26, issue C, 72-91 https://doi.org/10.1016/j.najef.2013.07.001.

(*) PGS.,TS. Phan Trần Trung Dũng, Mai Minh Hằng, Trường Đại học Ngoại thương Hà Nội.

(**) Bài đăng trên Tạp chí Tài chính kỳ 2 tháng 9/2021.