Các nhân tố tác động đến chính sách cổ tức của doanh nghiệp

Nghiên cứu kiểm tra các nhân tố tác động đến chính sách chi trả cổ tức bằng tiền mặt của doanh nghiệp. Nghiên cứu sử dụng một mẫu nghiên cứu bao gồm các công ty hoạt động trong lĩnh vực công nghiệp niêm yết tại Việt Nam từ năm 2013 đến năm 2019.

Kết quả ước lượng từ phương pháp hồi quy logistic cho thấy các công ty lớn, có khả năng sinh lời cao và nắm giữ nhiều tiền mặt có xu hướng đưa ra quyết định trả cổ tức bằng tiền mặt. Ngược lại, những công ty có cơ hội tăng trưởng cao trong tương lai lại có xu hướng không đưa ra quyết định trả cổ tức bằng tiền mặt. Bên cạnh đó, kết quả ước lượng từ phương pháp hồi quy các nhân tố cố định cho thấy các công ty lớn sẽ trả cổ tức bằng tiền mặt nhiều hơn và các công ty có cơ hội tăng trưởng cao sẽ trả cổ tức bằng tiền mặt ít hơn.

1. Đặt vấn đề

Chính sách cổ tức là một trong những quyết định quan trọng của một công ty cổ phần. Chính sách cổ tức có thể được hiểu là chính sách một công ty cổ phần áp dụng trong việc chia lợi nhuận cho các cổ đông của mình. Công ty có thể chi trả cổ tức cho cổ đông dưới 3 dạng: chi trả cổ tức bằng tiền mặt, chi trả cổ tức bằng cổ phiếu và chi trả cổ tức bằng tài sản. Trong 3 dạng trên, dạng chi trả cổ tức bằng tiền mặt được các nhà nghiên cứu quan tâm nhiều nhất vì đây là dạng duy nhất cổ đông có thể có được tiền mặt và ngay lập tức đầu tư vào các công ty khác (ví dụ, Denis và Osobov, 2008; Kania và Bacon, 2005; Ho, 2003, Kazmiers-Jozwiak, 2015). Chính vì vậy, nghiên cứu này sẽ tập trung vào nghiên cứu các nhân tố tác động đến chính sách chi trả cổ tức bằng tiền mặt của doanh nghiệp.

2. Cơ sở lý thuyết và các giả thuyết

Các nghiên cứu trước đây đã chỉ ra có rất nhiều nhân tố tác động đến chính sách cổ tức của doanh nghiệp (Aivazan và cộng sự, 2003; và Adil và cộng sự, 2011). Cụ thể :

- Quy mô doanh nghiệp: Các nghiên cứu trước đây đã tìm ra bằng chứng chỉ ra một mối quan hệ cùng chiều giữa quy mô doanh nghiệp và lượng chi trả cổ tức bằng tiền mặt (Aivazian và cộng sự, 2003; Ho, 2003). Bài nghiên cứu này đưa ra giả thuyết nghiên cứu như sau:

H1a: Công ty lớn có xu hướng cao hơn trong việc trả cổ tức bằng tiền mặt so với các công ty nhỏ.

H1b: Công ty lớn có tỉ lệ trả cổ tức bằng tiền mặt cao hơn so với các công ty nhỏ.

- Đòn bảy tài chính: Lý thuyết chi phí đại diện của Jensen và Meckling (1976) gợi ý các công ty có đòn bảy tài chính cao thường có tỷ lệ chi trả cổ tức bằng tiền mặt thấp. Các nghiên cứu trước đây đã chỉ ra mối quan hệ ngược chiều giữa đòn bảy tài chính và tỷ lệ chi trả cổ tức bằng tiền mặt của doanh nghiệp (Aivazian và cộng sự 2003; Al-Malkawi, 2007, và Bradley và cộng sự, 1998). Nghiên cứu này đưa ra giả thuyết nghiên cứu như sau:

H2a: Công ty có đòn bảy tài chính cao có xu hướng thấp hơn trong việc trả cổ tức bằng tiền mặt so với các công ty có đòn bảy tài chính thấp.

H2b: Công ty có đòn bảy tài chính cao có tỉ lệ trả cổ tức bằng tiền mặt thấp hơn so với các công ty có đòn bảy tài chính thấp.

- Khả năng sinh lời: Lý thuyết cổ tức của Lintner (1956) đưa ra lập luận, các công ty có khả năng sinh lời cao thì sẽ gia tăng tỷ lệ chi trả cổ tức của mình. Lý thuyết vòng đời của DeAngelo và DeAngelo (2006) cũng hàm ý các công ty có khả năng sinh lời cao sẽ trả nhiều cổ tức vì các công ty này đang hoạt động ở giai đoạn trưởng thành. Các nghiên cứu thực chứng trước đây cũng đã chỉ ra mối quan hệ cùng chiều giữa khả năng sinh lời và tỷ lệ chi trả cổ tức bằng tiền mặt của công ty (Aivazian và cộng sự, 2013; Rehman và Takumi, 2012). Nghiên cứu này đưa ra giả thuyết nghiên cứu như sau:

H3a: Công ty có khả năng sinh lời cao có xu hướng cao hơn trong việc trả cổ tức bằng tiền mặt so với các công ty có khả năng sinh lời thấp.

H3b: Công ty có khả năng sinh lời cao có tỉ lệ trả cổ tức bằng tiền mặt cao hơn so với các công ty có khả năng sinh lời thấp.

- Tốc độ tăng trưởng: Rất nhiều nghiên cứu thực chứng trước đây đã chỉ ra một mối quan hệ ngược chiều giữa tốc độ tăng trưởng và tỷ lệ chi trả cổ tức bằng tiền mặt của công ty như Holder và cộng sự (1998), Manos (2002) và Collins và cộng sự (1996). Bài nghiên cứu này đưa ra giả thuyết nghiên cứu như sau:

H4a: Công ty có tốc độ tăng trưởng cao có xu hướng thấp hơn trong việc trả cổ tức bằng tiền mặt so với các công ty có tốc độ tăng trưởng thấp.

H4b: Công ty có tốc độ tăng trưởng cao có tỉ lệ trả cổ tức bằng tiền mặt thấp hơn so với các công ty có tốc độ tăng trưởng thấp.

- Tính thanh khoản: Lý thuyết dòng tiền tự do của Jensen (1986) lập luận rằng các công ty mà nắm giữ một lượng tiền mặt cao trong doanh nghiệp (tức là có tính thanh khoản cao) nên trả cổ tức bằng tiền mặt cho các cổ đông để làm hạn chế quyền lực của nhà quản lý. Các nghiên cứu thực chứng trước đây cũng tìm ra mối quan hệ tích cực giữa tính thanh khoản của công ty và tỷ lệ chi trả cổ tức bằng tiền mặt (ví dụ, Ho, 2003). Bài nghiên cứu này đưa ra giả thuyết nghiên cứu như sau:

H5a: Công ty có tính thanh khoản cao có xu hướng cao hơn trong việc trả cổ tức bằng tiền mặt so với các công ty có tính thanh khoản thấp.

H5b: Công ty có tính thanh khoản cao có tỉ lệ trả cổ tức bằng tiền mặt cao hơn so với các công ty có tính thanh khoản thấp.

3. Dữ liệu và phương pháp nghiên cứu

3.1. Dữ liệu nghiên cứu

Dữ liệu được sử dụng trong nghiên cứu này bao gồm 253 công ty niêm yết trên Sở Giao dịch chứng khoán Thành phố Hồ Chí Minh và Sở Giao dịch chứng khoán Hà Nội hoạt động trong lĩnh vực công nghiệp (phân loại theo tiêu chuẩn ICB - Industry Classification Benchmark) trong giai đoạn từ năm 2013 đến năm 2019. Dữ liệu tài chính của các công ty được thu thập từ cơ sở dữ liệu FiinPro. Thông tin về tỷ lệ chi trả cổ tức bằng tiền của doanh nghiệp được thu thập từ báo cáo tài chính của doanh nghiệp. Sau khi loại bỏ các dữ liệu trống, dữ liệu cuối cùng của nghiên cứu này là dữ liệu bảng không cân bằng với 1.576 quan sát.

3.2. Phương pháp nghiên cứu

Nghiên cứu sử dụng hai mô hình để nghiên cứu các nhân tố tác động đến chính sách cổ tức của doanh nghiệp.

Mô hình thứ nhất: Kiểm tra các nhân tố tác động đến quyết định có hay không chi trả cổ tức bằng tiền mặt cho cổ đông:

Dividend_Dummyit = α + β1 Sizeit + β2 Leverageit + β3 Profitabilityit

+ β4 Growthit + β5Cash_Ratioit +εit (1)

Mô hình thứ hai: Nghiên cứu các nhân tố tác động đến tỷ lệ chi trả cổ tức bằng tiền mặt của doanh nghiệp:

Dividend_Yieldit = α + β1 Sizeit + β2 Leverageit + β3 Profitabilityit + β4 Growthit +β5 Cash_Ratioit +εit (2

4. Kết quả nghiên cứu

4.1. Kết quả thống kê mô tả

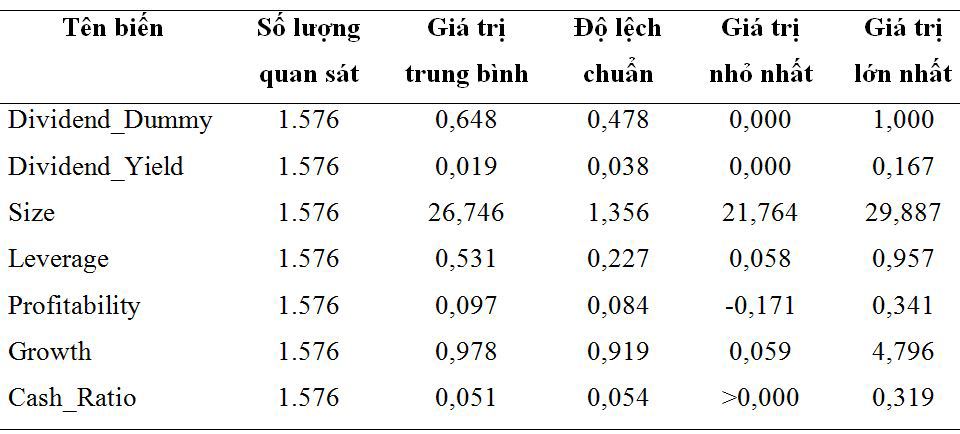

Bảng 1 trình bày kết quả thống kê mô tả của các biến được sử dụng trong bài nghiên cứu y. Kết quả cho thấy có khoảng 64,8% quan sát trong mẫu nghiên cứu là trả cổ tức bằng tiền mặt. Bên cạnh đó, giá trị trung bình của tỷ suất cổ tức là 0,019 với độ lệch chuẩn khá lớn, là 0,038.

Bảng 1. Kết quả thống kê mô tả

4.2. Ma trận hệ số tương quan

Ma trận hệ số tương quan của các biến được sử dụng trong nghiên cứu này. Kết quả nghiên cứu cho thấy hệ số tương quan của các biến trong mô hình đều nhỏ hơn 0,7, hàm ý cả 2 mô hình trong nghiên cứu này không có hiện tượng đa cộng tuyến.

4.3. Kết quả hồi quy

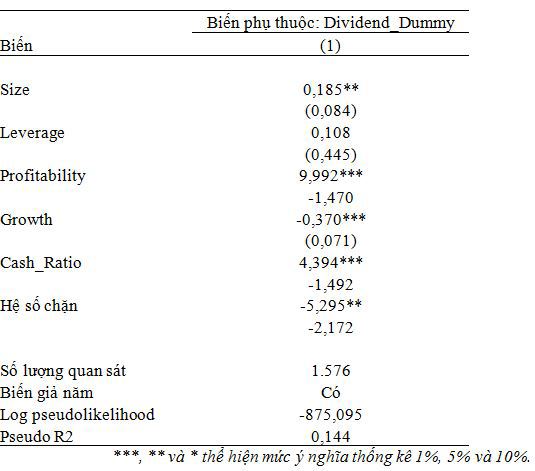

Kết quả hồi quy mô hình (1) bằng phương pháp hồi quy logistic ở Bảng 2 cho thấy, dấu của biến Size, Profitability và CashRatio là dương và có ý nghĩa thống kê tại mức ít nhất là 5%. Điều này thể hiện các công ty có quy mô lớn, có khả năng sinh lời cao và có tính thanh khoản cao là những công ty có xu hướng cao hơn trong việc đưa ra quyết định trả cổ tức bằng tiền mặt. Kết quả này là phù hợp với các giả thuyết nghiên cứu H1a, H3a và H5a. Ngược lại, dấu của biến Growth là âm và có ý nghĩa thống kê tại mức 1%, hàm ý các công ty có tốc độ tăng trưởng cao thường có xu hướng không trả cổ tức bằng tiền mặt cho các cổ đông. Như vậy, kết quả này là phù hợp với giả thuyết nghiên cứu H4a.

Bảng 2. Kết quả hồi quy logistic

***, ** và * thể hiện mức ý nghĩa thống kê 1%, 5% và 10%.

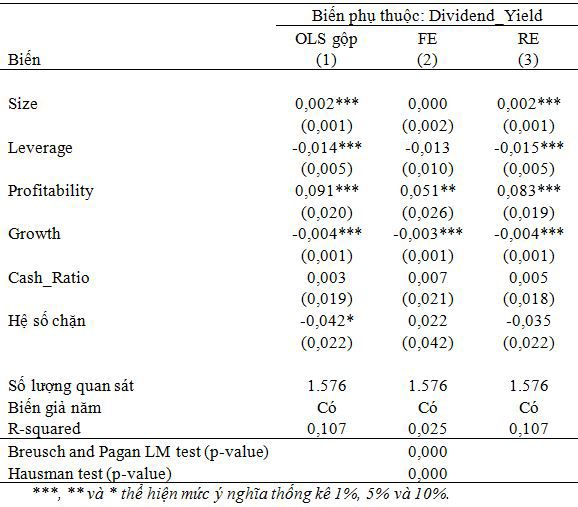

Bảng 3 trình bày kết quả nghiên cứu của mô hình (2) kiểm tra các nhân tố tác động đến tỷ lệ chi trả cổ tức bằng tiền mặt của doanh nghiệp. Biến phụ thuộc tại Bảng 3 là Dividend_Yield. Tại cột 1, 2 và 3, kết quả lần lượt được ước lượng từ phương pháp hồi quy OLS gộp, hồi quy các nhân tố cố định và hồi quy các nhân tố ngẫu nhiên. Kết quả sau hồi quy chỉ ra hệ số p-value của kiểm định LM và kiểm định Hausman đều nhỏ hơn 0,05. Điều này cho thấy, phương pháp hồi quy các nhân tố cố định là phương pháp phù hợp để ước lượng mô hình (2).

Bảng 3. Kết quả hồi quy dữ liệu bảng

***, ** và * thể hiện mức ý nghĩa thống kê 1%, 5% và 10%.

Kết quả nghiên cứu tại cột 2 của Bảng 3 cho thấy có hai nhân tố tác động quan trọng tác động đến lượng cổ tức tiền mặt của doanh nghiệp. Nhân tố thứ nhất là khả năng sinh lời của doanh nghiệp. Kết quả nghiên cứu cho thấy dấu của biến Profitability là dương và có ý nghĩa thống kê tại mức 5%. Điều này thể hiện khi khả năng sinh lời của doanh nghiệp tăng lên thì công ty sẽ trả cổ tức nhiều hơn cho các cổ đông của mình. Kết quả nghiên cứu này ủng hộ giả thuyết nghiên cứu H3b.

Nhân tố thứ hai tác động đển tỷ lệ chi trả cổ tức của doanh nghiệp là tốc độ tăng trưởng của doanh nghiệp. Kết quả nghiên cứu chỉ ra biến Growth có dấu âm và có ý nghĩa thống kê tại mức 1%, hàm ý một mối quan hệ ngược chiều giữa biến Growth và biến Dividend_Yield. Như vậy, công ty có tốc độ tăng trưởng cao thường giảm tỷ lệ chi trả cổ tức bằng tiền mặt tới các cổ đông. Kết quả nghiên cứu này ủng hộ giả thuyết H4b.

5. Kết luận

Nghiên cứu này kiểm tra các nhân tố tác động đến chính sách chi trả cổ tức bằng tiền mặt của doanh nghiệp. Kết quả hồi quy ước lượng từ phương pháp logistic cho thấy các công ty lớn, có khả năng sinh lời cao và có tính thanh khoản tốt có xu hướng đưa ra quyết định trả cổ tức bằng tiền mặt. Trong khi đó, các công ty có tốc độ tăng trưởng cao lại có xu hướng không đưa ra quyết định trả cổ tức bằng tiền mặt.

Bên cạnh đó, kết quả phân tích từ phương pháp hồi quy các nhân tố cố định đã cho thấy một công ty có khả năng sinh lời cao thì tỷ lệ chi trả cổ tức bằng tiền mặt cũng sẽ cao. Ngược lại, một công ty có tốc độ tăng trưởng cao thì tỷ lệ chi trả cổ tức bằng tiền mặt sẽ thấp. Kết quả của nghiên cứu này đã đưa ra gợi ý về tiêu chí lựa chọn cổ phiếu của nhà đầu tư nếu nhà đầu tư lựa chọn cổ tức được nhận làm tiêu chí đầu tư của mình.

TÀI LIỆU THAM KHẢO:

- Adil, C.M., Zafar, N. and Yaseen, N. (2011). Empirical analysis of determinants of dividend payout: Profitability and liquidity. Interdisciplinary Journal of Contemporary Research in Business, 3(1), 289-300.

- Aivazian, V., Booth, L. and Cleary, S. (2003). Do emerging market firms follow different dividend policies from US firms? Journal of Financial Research, 26(3), 371-387.

- Bradley, M., Capozza, D.R. and Seguin, P.J. (1998). Dividend policy and cash-flow uncertainty. Real Estate Economics, 26(4), 555-580.

- Collins, M.C., Saxena, A.K. and Wansley, J.W. (1996). The role of insiders and dividend policy: a comparison of regulated and unregulated firms. Journal of Financial and Strategic Decisions, 9(2), 1-9.

- DeAngelo, H. and DeAngelo, L. (2007). Payout policy pedagogy: what matters and why. European Financial Management, 13(1), 11-27.

- Denis, D.J. and Osobov, I. (2008). Why do firms pay dividends? International evidence on the determinants of dividend policy. Journal of Financial economics, 89(1), 62-82.

- Ho, H. (2003). Dividend policies in Australia and Japan. International Advances in Economic Research, 9(2), 91-100.

- Holder, M.E., Langrehr, F.W. and Hexter, J.L. (1998). Dividend policy determinants: An investigation of the influences of stakeholder theory. Financial Management, 73-82.

- Jensen, M.C. and Meckling, W.H. (1976). Theory of the firm: Managerial behavior, agency costs and ownership structure. Journal of Financial Economics, 3(4), 305-360.

- Jensen, M.C. (1986). Agency costs of free cash flow, corporate finance, and takeovers. The American Economic Review, 76(2), 323-329.

- Kazmierska-Jozwiak, B. (2015). Determinants of dividend policy: evidence from polish listed companies. Procedia Economics and Finance, 23, 473-477.

- Kania, S.L. (2005). What factors motivate the corporate dividend decision?. Retrieved from: http://citeseerx.ist.psu.edu/viewdoc/download?doi=10.1.1.515.1509&rep=rep1&type=pdf

- Lintner, J. (1956). Distribution of incomes of corporations among dividends, retained earnings, and taxes. The American Economic Review, 46(2), 97-113.

- Manos, R. (2002). Dividend policy and agency theory: evidence on Indian firms. Manchester: Institute for Development Policy and Management, University of Manchester.

- Rehman, A. and Takumi, H. (2012). Determinants of dividend payout ratio: Evidence from Karachi Stock Exchange (KSE). Journal of Contemporary Issues in Business Research, 1(1), 20-27.