Cách mạng công nghiệp 4.0 và những vấn đề đặt ra với các ngân hàng Việt Nam

Cuộc Cách mạng công nghiệp 4.0 đã và đang diễn ra với tốc độ nhanh, tác động đến mọi mặt trên toàn cầu, trong đó có Việt Nam. Mặc dù không nằm trong 9 khu vực, lĩnh vực được đánh giá là chịu ảnh hưởng mạnh mẽ nhất của cuộc Cách mạng công nghiệp 4.0, nhưng làn sóng công nghệ mới này cũng đang tạo ra những thay đổi rõ rệt trong lĩnh vực ngân hàng, đặc biệt làm thay đổi kênh phân phối và các sản phẩm dịch vụ ngân hàng truyền thống.

Cách mạng công nghiệp 4.0 trong lĩnh vực ngân hàng ở Việt Nam

Tài chính – ngân hàng là khu vực năng động nhất ở Việt Nam về triển khai nghiên cứu và ứng dụng cuộc Cách mạng công nghiệp 4.0 (CMCN 4.0). Các xu hướng nổi bật trong ứng dụng CMCN 4.0 ở Việt Nam bao gồm tăng cường phát triển ngân hàng số, ứng dụng dữ liệu lớn, ứng dụng trí tuệ nhân tạo vào phục vụ khách hàng trong ngân hàng số, ứng dụng công nghệ điện toán đám mây và nghiên cứu, ứng dụng tự động hóa quy trình bằng rôbốt.

Fintech góp phần làm thay đổi sâu sắc diện mạo của ngành công nghiệp tài chính – ngân hàng ở Việt Nam. Theo Khảo sát toàn cảnh về Fintech của khu vực ASEAN 2018 của Ernst & Young (một trong bốn công ty kiểm toán hàng đầu thế giới hiện nay), Việt Nam hiện có khoảng 78 công ty Fintech đang hoạt động với tổng số vốn đầu tư lên tới 129 triệu USD.

Trong đó, hiện có tới 90% các khoản thanh toán đang dùng tiền mặt và các công ty Fintech Việt Nam tập trung khá nhiều cho lĩnh vực thanh toán, chiếm 47% trên tổng số 78 công ty Việt Nam, đây là tỷ lệ cao nhất trong khu vực ASEAN. Các sản phẩm chủ yếu của Fintech trong lĩnh vực ngân hàng như: Ví điện tử, chuyển tiền ngang cấp, dịch vụ cung cấp thông tin tài chính, cho vay ngang hàng, gọi vốn cộng đồng, tiền thuật toán Bitcoin...

Có thể nói, khu vực dịch vụ ngân hàng ở Việt Nam đã có phản ứng nhanh nhất so với các khu vực khác trong việc chủ động nghiên cứu và ứng dụng khoa học - công nghệ của CMCN 4.0 vào đổi mới cách thức quản trị ngân hàng; đổi mới quan hệ khách hàng; hiện đại hóa cách thức thực hiện giao dịch, các kênh cung cấp, phân phối sản phẩm; ứng dụng dữ liệu lớn; ứng dụng trí tuệ nhân tạo; ứng dụng điện toán đám mây; công nghệ Fintech trong thanh toán...

Nguyên nhân của sự bứt phá này ở khu vực ngân hàng là: Chi phí giảm thúc đẩy lan tỏa rộng rãi công nghệ trong khu vực tài chính – ngân hàng; Việc kết hợp nhiều loại hình công nghệ số, hội tụ công nghệ số với các công nghệ khác giúp nâng cao hiệu quả hoạt động, làm cho quá trình vận hành trở nên đơn giản hơn, chính xác hơn; Hệ thống ngân hàng hiện nay đang tiếp cận khá tốt với xu thế công nghệ trên thế giới.

Tuy nhiên, so với quy mô tổng thể của cả hệ thống ngân hàng Việt Nam, có thể thấy việc nghiên cứu, chủ động ứng dụng công nghệ của CMCN 4.0 còn rời rạc và chỉ diễn ra chủ yếu ở các tổ chức ngân hàng lớn - là nhóm có thế mạnh sẵn có về khoa học - công nghệ trước đó nhận thức được tầm quan trọng của CMCN 4.0.

Bên cạnh đó, vẫn còn không ít tổ chức ngân hàng đang trong giai đoạn nghiên cứu hoặc chưa có động thái gì. Nhóm này chủ yếu là các ngân hàng có quy mô nhỏ, nền tảng khoa học - công nghệ còn hạn chế, chưa bắt kịp được xu thế thay đổi của CMCN 4.0 trong nước và trên thế giới. Bối cảnh này sẽ tạo áp lực lớn cho nhóm còn lại trước việc phải cấu trúc lại hoạt động trên nền tảng ứng dụng công nghệ của CMCN 4.0 để tồn tại.

Cơ hội và thách thức đối với hệ thống ngân hàng Việt Nam

Những cơ hội

- Hiện nay Việt Nam có quan hệ ngoại giao, thương mại với hầu hết các quốc gia và vùng lãnh thổ trên thế giới, tham gia vào phần lớn các Hiệp định thương mại tự do (FTA) có quy mô lớn trên thế giới, sự hiện diện của CMCN 4.0 sẽ là cơ hội cho không chỉ các tổ chức tài chính – ngân hàng lớn mà toàn hệ thống có thể vươn ra khỏi lãnh thổ, mở rộng phạm vi hoạt động và tạo dựng thương hiệu quốc tế trong điều kiện sân chơi kinh doanh bình đẳng mang tính toàn cầu, có tính chuyên nghiệp cao. Điều này sẽ mở ra cơ hội lớn cho khu vực tài chính – ngân hàng bắt kịp trình độ thế giới, mở rộng thị trường, đóng góp cho tăng trưởng kinh tế Việt Nam.

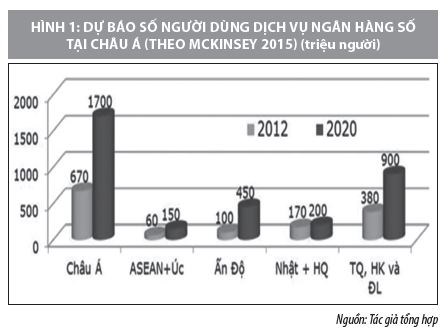

Với công nghệ di động phát triển, các ngân hàng có thể khai thác tệp khách hàng mới, vốn là những người trước đây chưa sử dụng các sản phẩm dịch vụ ngân hàng, thông qua các ứng dụng ngân hàng trên di động mà không cần tới chi nhánh vật lý. Công nghệ chính là cánh tay nối dài giúp các ngân hàng vươn xa và rộng hơn tới các khu vực chưa có chi nhánh, tới các khách hàng mới mà không cần phải bỏ ra nhiều chi phí để xây dựng các chi nhánh vật lý.

- Nhu cầu ứng dụng và phát triển công nghệ cao trong hoạt động của ngân hàng tại Việt Nam đang tăng cao. Điều tra của Ngân hàng Nhà nước cho thấy, có những ngân hàng dự kiến sẽ đầu tư 8% - 10% tổng chi phí hoạt động hằng năm cho công nghệ thông tin. Những tiến bộ từ cuộc cách mạng công nghệ số và tiếp theo là cuộc CMCN 4.0 sẽ tạo điều kiện thuận lợi cho các ngân hàng Việt Nam có cơ hội thu hút vốn đầu tư, tiếp cận thị trường quốc tế; cập nhật được trình độ quản trị điều hành và kinh doanh hiện đại; tiếp thu những mô hình ngân hàng số thông minh; đổi mới công nghệ nhờ việc ứng dụng hay chuyển giao công nghệ cao, phát triển các sản phẩm dịch vụ ngân hàng hiện đại, phát huy tiềm năng to lớn về lĩnh vực tài chính – ngân hàng và có những thay đổi kịp thời với xu thế công nghệ mới khi Việt Nam đã gia nhập Tổ chức Thương mại thế giới và ký kết một loạt FTA, đặc biệt là FTA Việt Nam - Liên minh kinh tế Á - Âu, hay FTA Việt Nam - Hàn Quốc, FTA Việt Nam - Nhật Bản... Sự phát triển của công nghệ trong cuộc CMCN 4.0 sẽ cho ra đời các công nghệ mới, giúp cho các ngân hàng tăng hiệu quả kinh doanh, giảm chi phí giao dịch.

- Công nghệ hiện đại giúp các ngân hàng không chỉ đẩy mạnh được hoạt động kinh doanh, giảm chi phí giao dịch mà còn tăng tính bảo mật, giao dịch minh bạch và an toàn hơn với những công nghệ mới như blockchain, sinh trắc học trong thanh toán như sử dụng dấu vân tay thay thế cho thẻ thanh toán…

- Việc xây dựng một xã hội không tiền mặt đang là cơ hội lớn để các ngân hàng đẩy mạnh việc cung cấp các sản phẩm dịch vụ của mình. Nhu cầu thanh toán trực tuyến cũng tăng lên khi hoạt động thương mại điện tử phát triển, công nghệ vạn vật kết nối internet trở nên thông dụng hơn, và đây cũng là một cơ hội lớn để các ngân hàng mở rộng kinh doanh trong thời kỳ công nghiệp 4.0.

Thách thức

- Hệ thống ngân hàng lõi truyền thống phức tạp đang là rào cản lớn nhất đối với sự thành công của ngân hàng số. Nếu không có những sự thay đổi về chiều sâu, các ngân hàng các thể bị tụt lại trong cuộc đua cung cấp các trải nghiệm số cho khách hàng. Hệ thống công nghệ thông tin (CNTT) lỗi thời với cấu trúc không linh hoạt và hoạt động nguyên khối cũng đang cản trở các ngân hàng phát triển lên ngân hàng số trong khi đó việc thay đổi hệ thống rất phức tạp, tốn kém cả về thời gian lẫn tiền bạc.

- Ngân sách đầu tư chiến lược cho các công nghệ mới bị hạn chế khi mà các ngân hàng Việt Nam hiện nay kinh doanh mới chủ yếu tập trung vào ngắn hạn. Đồng thời, do thiếu chiến lược và tầm nhìn về công nghệ số, hiểu biết hạn chế về số hóa và các tiềm năng của số hóa cũng đang hạn chế các ngân hàng đầu tư đúng mực vào việc hiện đại hóa hệ thống

- Không chỉ gặp hạn chế ở hệ thống máy móc cũ, nhân sự có năng lực về công nghệ số hiện đại trong các ngân hàng Việt Nam còn yếu và mỏng, còn thiếu các nhân sự có khả năng nắm bắt và triển khai các công nghệ số hiện đại trên thế giới.

- Với tốc độ phát triển của công nghệ số như hiện nay thìbảo mật cũng đang là vấn đề khiến các ngân hàng toàn cầu, trong đó có Việt Nam phải quan tâm rất nhiều khi trình độ của các tổ chức tấn công mạng, trình độ của tội phạm cũng cao hơn rất nhiều, cùng với đó là mức độ toàn cầu hóa cao mà cuộc CMCN 4.0 đem lại thìviệc tấn công các ngân hàng Việt Nam không còn chỉ gói gọn trong phạm vi trong nước mà tại bất kỳ một quốc gia nào, tội phạm cũng có thể tấn công được các ngân hàng Việt Nam.

- Sự cạnh tranh đến từ các công ty tài chính công nghệ, khi mà những Apple Pay hay Samsung Pay đang lần lượt ra đời và là đối thủ cạnh tranh trực tiếp đối với các sản phẩm thanh toán của các ngân hàng truyền thống.

Một số giải pháp đối với hệ thống ngân hàng

Để có thể tận dụng được những cơ hội, đồng thời hạn chế được các thách thức nêu trên, dưới góc độ một ngân hàng thương mại, một số giải pháp cần quan tâm như sau:

Một là, đẩy mạnh đổi mới và ứng dụng các công nghệ hiện đại thông qua việc xây dựng và hoạch định chiến lược về phát triển CNTT của khu vực tài chính, ngân hàng, nhiệm vụ xuyên suốt là nghiên cứu và ứng dụng các thành tựu công nghệ hiện đại của CMCN 4.0. Các ngân hàng cần xây dựng giải pháp phù hợp, hợp tác với các công ty công nghệ, bởi đó là cơ hội để các ngân hàng tiếp nhận được các công nghệ mới cùng với nhân lực có chuyên môn về công nghệ cao, giúp các ngân hàng giảm được thời gian cũng như chi phí nghiên cứu các sản phẩm công nghệ mới.

Hai là, các tổ chức ngân hàng cần tập trung thúc đẩy phát triển, tạo sự bứt phá về hạ tầng công nghệ, hỗ trợ cho sự phát triển của toàn hệ thống. Các ngân hàng cần chú trọng xây dựng tầm nhìn dài hạn về ngân hàng số, hoạch định chiến lược về CNTT, đầu tư vào phát triển hệ thống CNTT, xây dựng nguồn nhân lực về ứng dụng công nghệ mới trong phát triển các sản phẩm ngân hàng có hàm lượng công nghệ cao.

Ba là, CMCN 4.0 sẽ tạo ra một mô hình chuỗi cung ứng mới gắn kết chặt chẽ hơn với nhu cầu của khách hàng. Do đó, chuỗi cung ứng mới này sẽ tạo ra một cơ sở dữ liệu duy nhất, làm cho chuỗi cung ứng thông minh, minh bạch và hiệu quả hơn ở mọi giai đoạn, từ khi phát sinh nhu cầu cho đến khi bàn giao dịch vụ, sản phẩm. Các ngân hàng trong nước cần tìm kiếm những giải pháp toàn diện cho dịch vụ tài chính, ngân hàng thông qua sử dụng các dữ liệu thông minh và hợp tác với nhiều ngành kinh doanh.

Bốn là, đẩy nhanh tiến độ xây dựng và hoàn thiện chiến lược tài chính toàn diện, trong đó nhấn mạnh vai trò ứng dụng CNTT, khuyến khích sự phát triển hợp tác giữa ngân hàng và các công ty tài chính công nghệ fintech; Thúc đẩy hệ sinh thái fintech phát triển, trở thành một phần của hệ sinh thái trong chuỗi cung ứng sản phẩm dịch vụ tài chính, ngân hàng hiện đại.

Năm là, chú trọng quản lý an ninh mạng. CMCN 4.0 đã đẩy cao mức độ chia sẻ thông tin, từ đó tạo ra một nhu cầu rất lớn về bảo mật và an toàn thông tin. Các ngân hàng và các định chế tài chính cần đặc biệt quan tâm đến việc xây dựng trung tâm Dự phòng dữ liệu (khôi phục dữ liệu sau thảm họa); Nâng cấp hệ thống an ninh, bảo mật ở mức cao; Đảm bảo việc mở rộng phạm vi hoạt động (nếu có) được ổn định, an toàn, mang lại hiệu quả lâu dài.

Tài liệu tham khảo:

1. Cục Thông tin Khoa học và Công nghệ Quốc gia, 2016, Tổng luận “Cuộc cách mạng công nghiệp lần thứ 4”, trang 6;

2. Đào Văn Hùng, Phát triển khu vực tài chính – ngân hàng trong bối cảnh Cách mạng công nghiệp lần thứ tư, Tạp chí Cộng sản số 6/2019;

3. Accenture, 2017, Technology vision 2017;

4. Website: http://bigdata-madesimple.com/how-banking-sector-makesuse-of-big-data-analytics/;

5. http://bigdata-madesimple.com/how-banking-sector-makes-use-ofbig-data-analytics/;

6. Accenture, 2017, Technology vision 2017.