Chính sách ưu đãi thuế tại Việt Nam: Những vấn đề đặt ra và khuyến nghị

Chính sách ưu đãi thuế được áp dụng khá phổ biến trên thế giới. Để đảm bảo hiệu quả, việc áp dụng chính sách ưu đãi thuế phải có chọn lọc, được hỗ trợ bởi các khung khổ phù hợp nhằm tạo điều kiện cho việc đánh giá được sự cần thiết, hiệu quả của các chính sách này trước và sau khi ban hành.

Khi nghiên cứu ban hành, triển khai chính sách ưu đãi thuế cũng phải có chọn lọc, đảm bảo minh bạch, đơn giản, phù hợp với nguyên tắc hội nhập kinh tế quốc tế. Đồng thời, cần có các giải pháp đồng bộ khác để xây dựng một môi trường đầu tư, kinh doanh hấp dẫn, đảm bảo sự tiếp cận thuận lợi, bình đẳng của các nhà đầu tư đối với các cơ hội kinh doanh cũng như với lợi ích do chính sách ưu đãi thuế mang lại.

Tổng quan về chính sách ưu đãi thuế

Chính sách ưu đãi thuế được áp dụng khá phổ biến trên thế giới. Ưu đãi thuế được hiểu là việc áp dụng các chính sách thuế có “sự khác biệt” so với các quy định chung của pháp luật thuế nhằm tạo ra sự đối xử ưu đãi hơn cho một nhóm đối tượng người nộp thuế cụ thể. Để một chính sách thuế được xem là một biện pháp “ưu đãi thuế”, chính sách thuế đó phải chứa đựng 3 yếu tố: (i) Sự khác biệt so với các quy định về thuế được áp dụng chung; (ii) Sự khác biệt tạo ra những ưu đãi nhất định cho người nộp thuế và (iii) Để được hưởng lợi, đối tượng nộp thuế phải đáp ứng được một số điều kiện nhất định (ví dụ, thực hiện đầy đủ chế độ hóa đơn, chứng từ...).

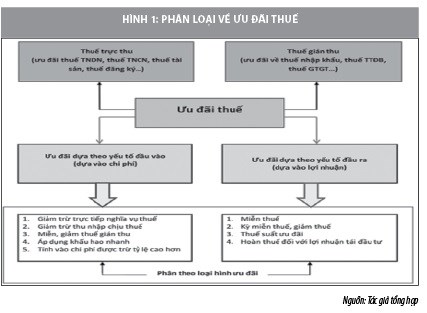

Ưu đãi thuế có nhiều hình thức khác nhau và có thể phân loại theo nhiều cách thức khác nhau như: Dựa theo loại hình ưu đãi; Dựa theo các yếu tố đầu vào (dựa vào chi phí) và đầu ra (dựa vào lợi nhuận); Dựa theo ưu đãi về thuế trực thu và thuế gián thu. Khi phân loại theo loại hình ưu đãi, các biện pháp ưu đãi thuế chủ yếu bao gồm: Ưu đãi về giảm thuế suất; Miễn, giảm thuế thu nhập có thời hạn; Giảm trừ thu nhập chịu thuế theo đầu tư hoặc giảm trừ nghĩa vụ thuế phải nộp theo đầu tư; Ưu đãi về miễn, giảm thuế gián thu (ví dụ, miễn, giảm thuế nhập khẩu); Cho phép tính vào chi phí được trừ khi xác định thu nhập chịu thuế một tỷ lệ cao hơn số thực chi; Hoàn thuế đối với lợi nhuận tái đầu tư hay áp dụng cơ chế khấu hao nhanh.

Ưu đãi thuế được các nước áp dụng để hướng đến nhiều mục tiêu khác nhau, bao gồm: Thu hút nguồn vốn từ bên ngoài, thúc đẩy phát triển các ngành, lĩnh vực ưu tiên, qua đó, tạo ra các động lực cho tăng trưởng kinh tế; khuyến khích triển vùng; khuyến khích tạo việc làm; Thúc đẩy xuất khẩu, gia tăng hàm lượng nội địa của sản phẩm sản xuất trong nước; Phát triển khoa học và công nghệ (KH&CN); Phát triển doanh nghiệp nhỏ và vừa (DNNVV) hay để thúc đẩy bảo vệ môi trường, sản xuất và tiêu dùng xanh.

Ưu điểm, nhược điểm của các hình thức ưu đãi thuế trong việc hướng đến các mục tiêu đề ra là rất khác nhau. Ưu đãi về thuế suất và về miễn, giảm thuế có thời hạn có ưu điểm là đơn giản, dễ quản lý. Tuy nhiên, hạn chế của các biện pháp ưu đãi này là chi phí ngân sách cao và số thu ngân sách giảm trong nhiều trường hợp là không dự tính được và độc lập với lợi ích mà dự án đầu tư có thể mang lại (IMF, 2015; OECD, 2018). Khi áp dụng các biện pháp ưu đãi này, quy mô ưu đãi các nhà đầu tư được hưởng (thể hiện bằng số tiền thuế được miễn, giảm) phụ thuộc vào mức độ lợi nhuận mà dự án đầu tư mang lại (dự án đầu tư có tỷ lệ lãi càng cao, nhà đầu tư càng được hưởng lợi từ chính sách miễn, giảm thuế), song lợi nhuận của các dự án đầu tư lại phụ thuộc vào nhiều yếu tố khác và chính phủ cũng thường không có đủ thông tin để đánh giá khả năng sinh lợi của dự án đầu tư ngay từ đầu. Nhà đầu tư cũng có thể chấm dứt dự án đầu tư khi hết thời hạn ưu đãi và thành lập dự án mới để được hưởng kỳ ưu đãi về miễn, giảm thuế mới.

Biện pháp hoàn thuế đối với lợi nhuận tái đầu tư có ưu điểm là dễ quản lý nhưng lại gây ra sự bị động của chính phủ trong cân đối tìm nguồn để hoàn lại. So với các biện pháp ưu đãi khác, các hình thức ưu đãi thuế gắn với quy mô vốn đầu tư như giảm trừ nghĩa vụ thuế theo đầu tư, giảm trừ thu nhập chịu thuế theo đầu tư có mối quan hệ chặt chẽ với quy mô vốn doanh nghiệp (DN) thực tế đầu tư. Mức độ ưu đãi tỷ lệ thuận với số vốn mà DN thực tế đầu tư. Vì thế, chính phủ dự tính được ngay từ đầu số giảm thu ngân sách do áp dụng ưu đãi, qua đó, có sự nhìn nhận đầy đủ hơn về chi phí của việc thực hiện. Tuy nhiên, áp dụng các hình thức ưu đãi này có nhược điểm là nhà đầu tư sẽ có xu hướng lựa chọn tài sản có vòng đời ngắn để tiếp tục hưởng ưu đãi khi thay thế tài sản.

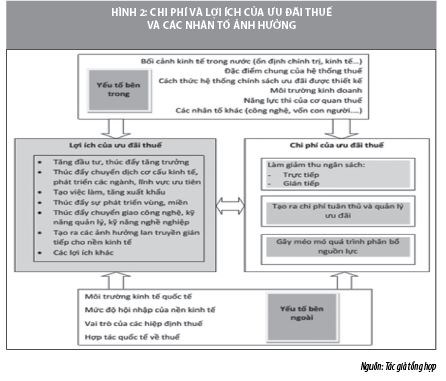

Hiệu quả của chính sách ưu đãi trong việc hướng đến các mục tiêu đề ra phụ thuộc vào nhiều nhân tố, bao gồm cả các nhân tố bên trong và những nhân tố bên ngoài. Các nhân tố bên trong bao gồm: bối cảnh kinh tế, chính trị trong nước; đặc điểm chung của hệ thống thuế; cách thức hệ thống chính sách ưu đãi được thiết kế; môi trường kinh doanh hay năng lực thi, quản lý của cơ quan thuế. Trong khi đó, môi trường kinh tế quốc tế, mức độ hội nhập của nền kinh tế trong nước, vai trò của các hiệp định thuế, hợp tác quốc tế về thuế là những nhân tố bên ngoài cần được quan tâm đến khi xây dựng chính sách ưu đãi thuế.

Lý luận cũng như thực tiễn ở nhiều nước cho thấy, trong nhiều trường hợp, sử dụng chính sách ưu đãi thuế làm tăng tính hấp dẫn của môi trường đầu tư trong nước, góp phần thu hút thêm nguồn vốn, đặc biệt là nguồn vốn từ bên ngoài. Qua đó, tạo thêm việc làm, thúc đẩy kinh tế phát triển và tạo ra “hiệu ứng lan tỏa” khác cho nền kinh tế. Tuy nhiên, áp dụng chính sách này cũng gây ra những chi phí cho chính phủ, bao gồm: làm giảm nguồn thu ngân sách; tăng chi phí quản lý hành chính thuế; gây ra sự méo mó quá trình phân bổ nguồn lực trong xã hội và tạo ra các cơ hội cho tham nhũng nếu không quản lý hiệu quả. Chi phí ngân sách không những chỉ là phần ngân sách bị giảm trực tiếp mà còn cả số giảm thu ngân sách từ xói mòn cơ sở thuế từ việc khai thác các “khoảng trống” của chính sách thuế (ví dụ sử dụng các thủ thuật để chuyển lợi nhuận từ DN không được hưởng ưu đãi đến DN được hưởng ưu đãi).

Bên cạnh đó, áp dụng ưu đãi thuế có thể dẫn tới cạnh tranh thuế quốc tế. Một quốc gia áp dụng chính sách ưu đãi thuế có thể kéo theo quốc gia khác áp dụng chính sách tương tự để cạnh tranh thu hút vốn đầu tư. Khi xảy ra cạnh tranh thuế, mức độ hấp dẫn trong khuyến khích đầu tư ở các quốc gia không thay đổi nhưng các quốc gia tham gia cạnh tranh thuế đều bị giảm thu ngân sách do sự xói mòn về cơ sở thuế. Ngoài ra, khi không được thiết kế phù hợp, áp dụng ưu đãi thuế có thể dẫn đến sự “dư thừa” chính sách không cần thiết, gây lãng phí nguồn lực ngân sách. Có những trường hợp nhà đầu tư vẫn đưa ra quyết định đầu tư mà không cần phải có chính sách ưu đãi thuế (James, 2014).

Chính sách ưu đãi thuế ở Việt Nam và những vấn đề đặt ra

Ưu đãi thuế là một trong những nội dung quan trọng trong chính sách thuế của Việt Nam kể từ khi thực hiện cải cách và mở cửa nền kinh tế đến nay. Các hình thức ưu đãi thuế ở Việt Nam khá đa dạng, bao gồm ưu đãi về thuế suất thuế thu nhập doanh nghiệp (TNDN), ưu đãi về thời gian miễn thuế, giảm thuế TNDN, ưu đãi về giảm thuế thu nhập cá nhân (TNCN), về miễn thuế xuất khẩu, thuế nhập khẩu hay các hình thức ưu đãi qua áp dụng cơ chế khấu hao nhanh hay cơ chế trích lập Quỹ Khoa học và công nghệ tại DN...

Cùng với các biện pháp kinh tế khác, việc áp dụng các chính sách ưu đãi thuế thời gian qua đã góp phần quan trọng cải thiện môi trường đầu tư kinh doanh, thúc đẩy DN mở rộng sản xuất. Việt Nam đã trở thành địa chỉ đầu tư hấp dẫn đối với nguồn vốn đầu tư trực tiếp nước ngoài (FDI). Việc áp dụng ưu đãi thuế đã có nhiều tác động tích cực đối với nền kinh tế Việt Nam, đó là: (i) Thu hút thêm nguồn lực cho phát triển kinh tế, góp phần đưa Việt Nam trở thành điểm đến hấp dẫn của các nhà đầu tư nước ngoài; (ii) Thúc đẩy quá trình chuyển dịch cơ cấu kinh tế, bao gồm cơ cấu ngành, lĩnh vực, cơ cấu vùng miền; (iii) Gia tăng xuất khẩu và thúc đẩy sự chuyển dịch cơ cấu xuất khẩu sang công nghiệp chế biến, chế tạo; (v) Tạo việc làm, nâng cao chất lượng nguồn nhân lực trong nền kinh tế; (v) Thúc đẩy chuyển giao công nghệ.

Tuy nhiên, thực tiễn thực hiện các chính sách ưu đãi thuế ở Việt Nam thời gian qua cũng chỉ ra một số vấn đề cần phải sớm được nhận diện, nhất là khi xem xét một cách đầy đủ hiệu quả của các chính sách này trong mối tương quan với các chi phí gián tiếp và trực tiếp mà việc áp dụng ưu đãi gây ra. So với nhiều quốc gia trong khu vực, mức độ ưu đãi trong hệ thống chính sách thuế của Việt Nam là tương đối cao.

Cùng với đó, danh mục ngành, nghề, lĩnh vực và địa bàn được hưởng ưu đãi thuế cũng khá rộng. Thực tiễn này vô hình trung đã làm giảm vai trò “định hướng” của chính sách ưu đãi thuế trong việc thực hiện các mục tiêu về phát triển kinh tế - xã hội. Ví dụ, hiện nay, tất cả các khu kinh tế (KKT) đều áp dụng chung một cơ chế ưu đãi như nhau mà không gắn với đặc điểm và mức độ phát triển về điều kiện kinh tế - xã hội, hạ tầng trong từng KKT.

Phạm vi ưu đãi rộng đồng nghĩa với việc chi phí của việc áp dụng các chính sách ưu đãi thuế cao, nhất là đối với nguồn thu ngân sách nhà nước (NSNN). Chỉ tính riêng năm 2016, theo số liệu được công bố, tổng số tiền mà NSNN đã ưu đãi cho các DN là trên 64.278 tỷ đồng, tương đương khoảng 5,84% tổng thu NSNN năm 2016, trong đó ưu đãi về thuế chiếm 81,8% (Như Bình & Đức Sơn (2017). Trong tổng số giảm thu NSNN do ưu đãi thuế, số giảm thu do ưu đãi thuế TNDN chiếm tỷ trọng lớn nhất (89%), tiếp đến là ưu đãi về thuế nhập khẩu (8,9%).

Thời gian qua, Việt Nam thực hiện nhiều chính sách ưu đãi thuế với mục tiêu để thúc đẩy phát triển một số ngành, lĩnh vực và địa bàn ưu tiên tuy nhiên có thể thấy hiệu quả mang lại không đạt như kỳ vọng. Các địa bàn, khu vực có trình độ phát triển thấp vẫn gặp nhiều khó khăn trong thu hút đầu tư do những hạn chế về vị trí địa lý cũng như kết cấu hạ tầng, nguồn nhân lực.

Tỷ trọng thu hút đầu tư vào một số ngành, lĩnh vực ưu tiên (ví dụ như lĩnh vực nông nghiệp, phát triển khoa học và công nghệ), vẫn còn thấp. Các doanh nghiệp FDI đã mang lại những lợi ích lớn cho Việt Nam trong đóng góp cho tăng trưởng, xuất khẩu và tạo việc làm nhưng mối liên kết giữa doanh nghiệp FDI với nền kinh tế Việt Nam, tạo ra sự lan tỏa cho các doanh nghiệp trong nước cũng còn những điểm hạn chế.

Hệ thống chính sách ưu đãi thuế của Việt Nam chủ yếu dựa vào các loại hình ưu đãi dựa trên lợi nhuận như ưu đãi về giảm mức thuế suất, áp dụng thời gian miễn thuế, giảm thuế TNDN. Đây là các loại hình ưu đãi được nhiều nhà nghiên cứu cho rằng kém hiệu quả nhất và có chi phí cao nhất. Các hình thức ưu đãi thuế khác như giảm trừ số thuế phải nộp, giảm trừ thu nhập chịu thuế theo đầu tư hiện vẫn chưa được áp dụng tại Việt Nam. Bên cạnh đó, mặc dù theo quy định, trong hệ thống chính sách ưu đãi thuế của Việt Nam hiện nay không có sự phân biệt theo loại hình doanh nghiệp nhưng trên thực tế trong những năm vừa qua, các doanh nghiệp FDI được hưởng lợi nhiều nhất từ các chính sách ưu đãi thuế, trong khi đó mức độ tiếp cận của doanh nghiệp trong nước còn hạn chế. Trong tổng số số thu NSNN giảm do thực hiện ưu đãi thuế TNDN năm 2016, số giảm thu NSNN từ thực hiện ưu đãi thuế TNDN cho các doanh nghiệp FDI chiếm khoảng 75,5%.

So với nhiều quốc gia trong khu vực, mức độ ưu đãi trong hệ thống chính sách thuế của Việt Nam là tương đối cao. Cùng với đó, danh mục ngành, nghề, lĩnh vực và địa bàn được hưởng ưu đãi thuế khá rộng. Việc áp dụng các chính sách ưu đãi thuế thời gian qua đã góp phần quan trọng cải thiện môi trường đầu tư kinh doanh, thúc đẩy doanh nghiệp mở rộng sản xuất.

Việc bãi bỏ các biện pháp ưu đãi về thuế quy định trong các luật chuyên ngành để quy định vào trong các luật thuế là bước đi đúng nhưng khi chuyển tập trung vào các luật thuế cơ bản lại là một phép cộng mà thiếu đi sự đánh giá để sàng lọc loại bỏ các biện pháp ưu đãi thuế không hiệu quả, thậm chí trong một số trường hợp còn bị mở rộng hơn do áp dụng nguyên tắc cho phép áp dụng các quy định ưu đãi có lợi nhất, ưu đãi cao nhất cho các nhà đầu tư. Bên cạnh đó, yêu cầu rà soát, hợp lý hóa các chính sách ưu đãi, không lồng ghép chính sách xã hội vào chính sách thuế tuy được đặt ra khá sớm nhưng hiệu quả thực hiện chưa cao.

Định hướng hoàn thiện chính sách ưu đãi thuế ở Việt Nam

Việt Nam cần nghiên cứu toàn diện, có những điều chỉnh cần thiết để chính sách ưu đãi thuế tiếp tục phát huy hiệu quả. Yêu cầu rà soát, sửa đổi chính sách ưu đãi thuế gần đây cũng được đặt ra trong các văn kiện Nghị quyết của Đảng, Quốc hội như Nghị quyết số 07-NQ/TW ngày 18/11/2016 của Bộ Chính trị về chủ trương, giải pháp cơ cấu lại NSNN, quản lý nợ công để đảm bảo nền tài chính quốc gia an toàn, bền vững và Nghị quyết số 25/2016/QH14 ngày 10/11/2016 của Quốc hội về Kế hoạch tài chính 5 năm quốc gia 2016 - 2020. Để đảm bảo hiệu quả, việc xây dựng và áp dụng chính sách ưu đãi thuế phải có chọn lọc, có trọng điểm, minh bạch và đơn giản dựa trên theo nguyên tắc thị trường và phù hợp với các yêu cầu đặt ra trong quá trình hội nhập kinh tế quốc tế, cần quan tâm đến một số giải pháp cụ thể sau:

Thứ nhất, thực hiện rà soát, đánh giá tổng thể các chính sách ưu đãi thuế để có các điều chỉnh, sửa đổi phù hợp. Cụ thể, nghiên cứu giảm dần sự phụ thuộc quá lớn vào việc áp dụng hình thức ưu đãi về miễn, giảm thuế TNDN có thời hạn để chuyển sang áp dụng hình thức ưu đãi thuế khác, hiệu quả hơn, ví dụ, cơ chế ưu đãi qua giảm trừ nghĩa vụ thuế phải nộp hay giảm trừ thu nhập chịu thuế theo đầu tư. Mức giảm trừ có thể là cho toàn bộ hay một phần so với số vốn nhà đầu tư bỏ ra, tùy theo mức độ ưu tiên của dự án đầu tư. Ngoài ra, Việt Nam có thể nghiên cứu áp dụng phương thức giảm trừ bổ sung, qua đó cho phép tính vào chi phí được trừ ở mức cao hơn số mà các DN đã thực chi trong một số hoạt động mà nhà nước cần khuyến khích. Ví dụ: Đối với các khoản chi cho hoạt động khoa học và công nghệ hay cho ứng dụng công nghệ cao, công nghệ thông tin.

Đồng thời, thực hiện rà soát, hợp lý hóa các chính sách ưu đãi về thuế gián thu. Cụ thể, thực hiện đánh giá toàn diện xác quy định về miễn thuế xuất khẩu, nhập khẩu tại Luật Thuế xuất khẩu, thuế nhập khẩu 2016. Trên cơ sở đó, có lộ trình để thu hẹp danh mục các nhóm hàng hóa được miễn thuế, đảm bảo sự minh bạch về điều kiện để được hưởng ưu đãi.

Thứ hai, rà soát để thu hẹp danh mục ngành, nghề và địa bàn được hưởng ưu đãi thuế, đảm bảo chính sách ưu đãi thuế được thực hiện có chọn lọc, gắn với các chủ trương, định hướng của Nghị quyết số 05-NQ/TW ngày 01/11/2016 của Hội nghị lần thứ tư Ban chấp hành Trung ương Đảng (khóa XII) về một số chủ trương, chính sách lớn nhằm tiếp tục đổi mới mô hình tăng trưởng, nâng cao chất lượng tăng trưởng, năng suất lao động, sức cạnh tranh của nền kinh tế và Nghị quyết số 25/2016/QH14 ngày 08/11/2016 của Quốc hội về Kế hoạch tái cơ cấu nền kinh tế giai đoạn 2016-2020. Việc lựa chọn các ngành, nghề cần ưu đãi phải được cân nhắc trên cơ sở phân tích về lợi ích - chi phí một cách cẩn trọng. Chính sách ưu đãi thuế phải hướng vào các ngành, nghề có khả năng tạo ra các “ngoại ứng tích cực cho nền kinh tế”, tạo điều kiện cho các DN Việt Nam đổi mới, nâng cao khả năng cạnh tranh trên thị trường trong và ngoài nước, tập trung vào các ngành, nghề mà Việt Nam có thể phát huy lợi thế so sánh, có dư địa để phát triển.

Cùng với đó, cần nghiên cứu lộ trình phù hợp, từng bước giảm dần ưu đãi đầu tư dựa theo địa bàn để chuyển sang ưu đãi dựa theo ngành, nghề. Đối với các khu kinh tế (KKT), cần xem xét đến tính chất, đặc điểm và mục tiêu riêng của từng KKT để có những chính sách ưu đãi riêng, không áp dụng chung cùng một mặt bằng chính sách ưu đãi thuế. Đồng thời, quy định cụ thể, rõ ràng các tiêu chí để thành lập các KKT, khu công nghiệp và khu chế xuất để hạn chế sự dàn trải trong áp dụng chính sách ưu đãi thuế. Về nguyên tắc, ưu đãi dựa theo địa bàn nên chỉ áp dụng đối một số khu vực nhất định (ví dụ như các các vùng có lợi thế phát triển) để tạo động lực lan tỏa cho tăng trưởng.

Cùng với việc hoàn thiện chính sách ưu đãi thuế, cần phải có các giải pháp đồng bộ khác ở tầm vĩ mô và vi mô để đảm bảo xây dựng môi trường đầu tư, kinh doanh hấp dẫn, minh bạch và đảm bảo sự tiếp cận dễ dàng, bình đẳng với chi phí hợp lý của nhà đầu tư đối với các cơ hội kinh doanh cũng như trong việc thụ hưởng lợi ích do chính sách ưu đãi thuế mang lại.

Thứ ba, hoàn thiện khuôn khổ đánh giá hiệu quả của ưu đãi thuế, xây dựng Báo cáo chi tiêu thuế; Thực hiện phân tích chi phí - lợi ích của các chính sách ưu đãi thuế một cách thận trọng và mang tính dài hạn trước khi ban hành và trong quá trình thực hiện, bao gồm cả các ảnh hưởng về khía cạnh xã hội. Để thực hiện được yêu cầu này, cần thiết lập cơ chế báo cáo để cơ quan thuế có cơ sở thu thập thông tin và dữ liệu liên quan đến việc thực hiện các chính sách ưu đãi thuế, bao gồm các thông tin liên quan đến số dự án được hưởng ưu đãi thuế, số giảm thu NSNN do ưu đãi thuế, đóng góp của dự án được hưởng ưu đãi đối với nền kinh tế trên các khía cạnh như tạo việc làm, thúc đẩy xuất khẩu, kết quả chuyển giao công nghệ. DN được hưởng ưu đãi phải kê khai thuế đầy đủ, kể cả trong trường hợp không phát sinh nghĩa vụ thuế phải nộp (do được hưởng ưu đãi).

Thứ tư, tiếp tục thực hiện tổng thể việc cải cách hệ thống thuế, xây dựng một hệ thống thuế “thân thiện với tăng trưởng” gắn với các mục tiêu, định hướng xác định trong Nghị quyết số 07-NQ/TW của Bộ Chính trị và Nghị quyết số 25/2016/QH14 của Quốc hội. Việc cải cách trong từng chính sách thuế cần được thực hiện theo nguyên tắc duy trì một hệ thống chính sách thuế có tính cạnh tranh, mức thuế suất hợp lý, cơ sở tính thuế rộng, đảm bảo tính hiệu quả và công bằng; Kiên định thực hiện định hướng tách chính sách xã hội ra khỏi chính sách thuế để đảm bảo tính trung lập, tính đơn giản của hệ thống chính sách thuế.

Đồng thời, đổi mới toàn diện hoạt động quản lý thuế, hướng đến quản lý thuế điện tử dựa trên 3 nền tảng cơ bản: (i) Tái cấu trúc quy trình thủ tục hành chính thuế đơn giản, minh bạch, phù hợp với thông lệ quốc tế; (ii) Đẩy mạnh quản lý dựa trên rủi ro trên cơ sở đẩy mạnh ứng dụng công nghệ thông tin trong tất cả các khâu của quy trình quản lý thuế và xây dựng một hệ thống cơ sở dữ liệu về người thuế đầy đủ, toàn diện không chỉ liên quan đến các thông tin do ngành Thuế quản lý mà còn cả các thông tin khác có liên quan từ bên thứ ba; (iii) Xây dựng bộ máy quản lý thuế gọn nhẹ, hiệu quả và hiệu lực. Cùng với đó, đẩy mạnh hợp tác quốc tế về thuế, hình thành các cơ chế để chia sẻ thông tin về người nộp thuế, về các hiệp định thuế và chính sách thuế với các quốc gia trong khu vực và trên thế giới để tăng cường hiệu quả việc xử lý các vấn đề về thuế phát sinh, bao gồm cả những vấn đề liên quan đến chính sách ưu đãi thuế.

Thứ năm, đẩy mạnh quá trình hoàn thiện thể chế, cải thiện môi trường đầu tư kinh doanh. Cùng với việc hoàn thiện chính sách ưu đãi thuế, cần có các giải pháp đồng bộ khác ở tầm vĩ mô và vi mô để đảm bảo xây dựng cho được một môi trường đầu tư, kinh doanh hấp dẫn, minh bạch và đảm bảo sự tiếp cận dễ dàng, bình đẳng với chi phí hợp lý của các nhà đầu tư đối với các cơ hội kinh doanh cũng như trong việc thụ hưởng các lợi ích do chính sách ưu đãi thuế mang lại giữa các nhà đầu tư trong nước và nhà đầu tư nước ngoài.

Tài liệu tham khảo:

- Như Bình & Đức Sơn (2017), “Định hướng lại chính sách ưu đãi bất bình đẳng”. https://tuoitre.vn/dinh-huong-lai-chinh-sach-uu-dai-bat-binh-dang-20171121084535942.htm;

- Đức Sơn, Công Trung và Đức Hoàng (2017): “Quá ưu đãi cho Doanh nghiệp ngoại”, Báo Tuổi Trẻ số 316/2017 (8855) ngày 20/11/2017;

- IMF (2015), “Options for Low Income Countries’s Effective and Efficient Use of Tax Incentives for Investment”;

- James, S. (2014), "Tax and Non-tax Incentives and Investments: Evidence and Policy Implications";

- OECD (2018), “OECD Investment Policy Reviews: South East Asia”;

- UN (2018), “Design and Assessment of Tax Incentives in Developing Countries Selected Issues and a Country Experience”;

- Zee, HH, Stotsky, J.G & Ley, E (2005), “Tax Incentives for Business Investment: A primer for Policy Makers in Developing Countries.