Đằng sau con sóng cổ phiếu khu công nghiệp

Gây chú ý nhất trên thị trường bất động sản và thị trường chứng khoán thời gian gần đây chính là nhóm doanh nghiệp khu công nghiệp. Tuy nhiên, bên cạnh sự lạc quan cũng có nhiều góc khuất cần nhìn nhận về các doanh nghiệp kinh doanh trong lĩnh vực này.

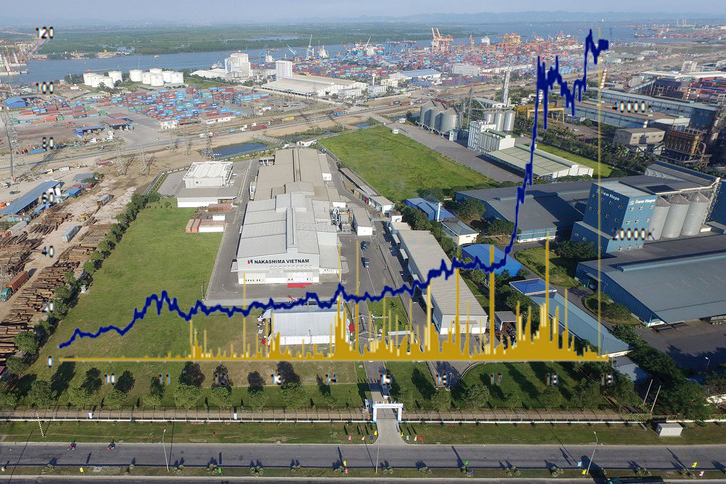

Sóng cổ phiếu bất động sản công nghiệp

Trong tuần qua, thị trường chứng khoán Việt Nam chứng kiến con sóng lớn của nhóm cổ phiếu bất động sản công nghiệp, điển hình nhất là cổ phiếu của CTCP Đầu tư và Công nghiệp Tân Tạo (ITA - HOSE).

Cổ phiếu này có trọn 5 phiên tăng trần liên tiếp trong tuần qua với lượng khớp đứng đầu thị trường và luôn còn dư mua giá trần hàng triệu đơn vị. Trong tuần qua (25 - 29/5), cổ phiếu ITA tăng tới 38,9%, lên 3.640 đồng. Không chỉ trong tuần qua, nhóm cổ phiếu bất động sản công nghiệp đã có mức tăng mạnh kể từ đầu tháng 4.

Cụ thể, tính từ đầu tháng 4 tới nay (29/5), sau đợt sụt giảm mạnh trong tháng 3 cùng xu hướng chung của thị trường do ảnh hưởng của dịch Covid-19, cổ phiếu ITA tăng 98,9%.

Ngoài ITA, hầu hết cổ phiếu bất động sản công nghiệp khác cũng tăng mạnh thời gian qua. Cụ thể, dù khiêm tốn hơn người anh em ITA, nhưng cổ phiếu CTCP Phát triển đô thị Kinh Bắc (KBC - HOSE) cũng có mức tăng 26,58%; cổ phiếu của CTCP Khu công nghiệp Nam Tân Uyên (NTC - UPCoM) tăng 45,78%; Tổng công ty Đầu tư và Phát triển công nghiệp - Becamex IDC (BCM - UPCoM) tăng 57,5%, Tổng CTCP Phát triển khu Công nghiệp (SNZ – UPCoM) tăng hơn 73,9%; CTCP Phát triển khu công nghiệp Tín Nghĩa (TIP – HOSE) tăng 52,9%; CTCP Phát triển hạ tầng Vĩnh Phúc (IDV - HNX) tăng 24,5%, Tổng CTCP Viglacera (VGC - HOSE) tăng 33,3%; CTCP Long Hậu (LHG - HOSE) tăng 56,5%...

Trong khi đó, cùng thời gian, VN-Index tăng 30,48%. Như vây có thể thấy, nhiều cổ phiếu bất động sản công nghiệp có mức tăng vượt trội so với thị trường chung.

Lý giải về sự tăng trưởng mạnh của nhóm cổ phiếu bất động sản công nghiệp, Công ty Chứng khoán VNDIRECT cho biết, động lực chính là do kỳ vọng từ việc các nhà máy đẩy nhanh tốc độ dịch chuyển khỏi Trung Quốc, đặc biệt sau dịch Covid-19.

Sau nhiều năm, các tập đoàn toàn cầu nhìn nhận sự phụ thuộc quá lớn vào một quốc gia mang lại hậu quả lớn như thế nào, nhất là trong dịch Covid-19 vừa qua. Trong đó, các doanh nghiệp sản xuất thiết bị y tế, công nghệ và công nghiệp nặng chịu ảnh hưởng nặng nề, buộc họ phải thay đổi chiến lược trong việc phụ thuộc vào sản xuất tại Trung Quốc. Do đó, các tập đoàn thực hiện chiến lược Trung Quốc +1, trong đó với lợi thế về vị trí địa lý, nguồn nhân công giá rẻ cùng chính sách ưu đãi thuế hấp dẫn, Việt Nam trở thành một trong những điểm đến phù hợp trong chiến lược dịch chuyển này.

Đặc biệt, trong tuần trước, Thủ tướng Chính phủ đã quyết định lập Tổ công tác đặc biệt và đề án thu hút FDI, đón làn sóng dịch chuyển sản xuất sang Việt Nam sau đại dịch. Thông tin này như tiếp thêm năng lượng để nhóm cổ phiếu bất động sản công nghiệp chạy nhanh hơn.

Thực tế, theo báo cáo kết quả kinh quý I/2020, nhiều doanh nghiệp kinh doanh mảng bất động sản công nghiệp có lợi nhuận tốt, trong đó ITA đạt mức lãi 25 tỷ đồng, tăng trưởng 341% so cùng kỳ, NTC lãi 85,3 tỷ đồng, tăng 22% cùng kỳ, LHG báo lãi 63,2 tỷ đồng, tăng trưởng 15%, SZC báo lãi 53,7%, tăng 190%...

Nhưng bức tranh không chỉ toàn màu hồng

Việt Nam là quốc gia đầu tiên công bố hết dịch SARS năm 2003 và tiếp tục thành công bước đầu trong việc ngăn chặn dịch Covid-19 lần này, chứng tỏ là điểm đến an toàn trong mắt các nhà đầu tư.

Tuy nhiên, lưu ý rằng, từ việc có cơ hội tốt và tận dụng được lợi thế ngành để biến thành kết quả thực sự hay không lại là chuyện khác. Chưa kể, với riêng từng doanh nghiệp trong nhóm cổ phiếu khu công nghiệp cũng sẽ có sự phân hóa rõ ràng dựa trên các yếu tố về quỹ đất, chi phí giải phóng mặt và tỷ lệ lấp đầy trong các khu công nghiệp.

Trong số những doanh nghiệp kinh doanh khu công nghiệp có quỹ đất lớn, Becamex đang là doanh nghiệp sở hữu quỹ đất sẵn sàng cho thuê lớn nhất với trên 1.400 ha. Đây cũng là đơn vị phát triển khu công nghiệp lớn nhất tại miền Nam, tập trung chủ yếu tại tỉnh Bình Dương với 7 khu công nghiệp. Tổng diện tích khu công nghiệp của Becamex hơn 10.000 ha, chiếm 10% diện tích đất khu công nghiệp cả nước. Dẫu vậy, Becamex lại nằm trong số ít doanh nghiệp khu công nghiệp báo lãi sụt giảm mạnh trong quý I/2020 khi ghi nhận mức giảm 48% so với cùng kỳ, đạt gần 311 tỷ đồng và cũng là quý thấp nhất kể từ năm 2018 đến nay.

Việc doanh thu tài chính sụt giảm mạnh, trong khi các chi phí không thay đổi được xem là nguyên nhân chính dẫn đến kết quả trên. Ngoài ra, Becamex đang có tỷ lệ đòn bẩy khá cao. Tổng dư nợ vay tính tới cuối quý I/2020 chiếm 51%, tương ứng với 14.386 tỷ đồng, tương đương hệ số vay/vốn chủ sở hữu lên tới gần 1. Ngoài các khoản vay tại tổ chức tín dụng và quỹ đầu tư, Becamex còn ghi nợ trái phiếu dài hạn hơn 2.140 tỷ đồng.

Chưa kể, dù có quỹ đất, nhưng doanh nghiệp sẽ cần lượng vốn lớn để xây dựng cơ sở hạ tầng và hệ thống. Tại thời điểm cuối quý I/2020, chi phí xây dựng dở dang các dự án của Becamex (chi phí đền bù tiền giải phóng mặt bằng, chi phí phải trả để có quyền sử dụng đất, chi phí đầu tư cơ sở hạ tầng…) chiếm tỷ trọng lớn nhất trong tài sản ngắn hạn của Công ty (hơn 73%), đạt gần 21.000 tỷ đồng, tăng nhẹ 2% so với cuối năm 2019.

Tương tự Becamex, Tín Nghĩa cũng là doanh nghiệp đang sử dụng tỷ lệ đòn bẩy khá cao khi tổng nợ vay (bao gồm cả ngắn hạn và dài hạn) lên tới gần 3.890 tỷ đồng, chiếm hơn 39% tổng nợ phải trả. Đồng thời, từ năm 2019 đến nay, Tín Nghĩa là doanh nghiệp có hệ số đi vay/vốn chủ sở hữu cao nhất và lớn hơn 1.

Tới cuối quý I/2020, tổng chi phí xây dựng dở dang của các dự án do Tín Nghĩa triển khai là gần 2.600 tỷ đồng, trong khi chi phí sản xuất kinh doanh dài hạn cũng là hơn 2.740,4 tỷ đồng. Bên cạnh Tín Nghĩa và Becamex, thì Sonadezi Châu Đức, IDICO cũng có hệ số đi vay/vốn chủ sở hữu ở mức cao.

Ngoài rủi ro về tỷ lệ đòn bẩy, một trong những vấn đề cũng cần được chú ý đến, là mặc dù đang hưởng lợi từ sự dịch chuyển chuỗi cung ứng từ Trung Quốc, nhưng với hệ sinh thái phục vụ cho lĩnh vực sản xuất và cơ sở hạ tầng kém hơn một số nước trong khu vực, Việt Nam có thể bỏ lỡ nhiều cơ hội thu hút dòng vốn đầu tư nước ngoài.

Cụ thể, lao động giá rẻ và các ưu đãi đầu tư sẽ tiếp tục trở thành những yếu tố thu hút đầu tư nước ngoài hàng đầu vào Việt Nam, nhưng để tiếp tục chuyển đổi sang các ngành công nghiệp giá trị cao, Việt Nam phải tập trung vào chất lượng hơn là số lượng đầu tư.

Thực tế, trong chính sách trải thảm đỏ hiện nay của Việt Nam, một số nhà đầu tư có thể trực tiếp đàm phán quỹ đất để triển khai nhà máy của mình nếu phù hợp mà không bắt buộc phải thuê các khu công nghiệp từ các doanh nghiệp trong nước.

Ông Nguyễn Văn Toàn, Phó chủ tịch Hiệp hội Đầu tư nước ngoài đánh giá, dù phát triển từ lâu nhưng hạ tầng khu công nghiệp của Việt Nam còn nhiều hạn chế. Hiện nay, nhiều doanh nghiệp đầu tư khu công nghiệp chỉ đơn thuần là san lấp mặt bằng và chờ nhà đầu tư nước ngoài đầu tư. Thậm chí, có khu công nghiệp không có đường giao thông để vận chuyển nguyên liệu, hàng hóa. Điều tối quan trọng với hạ tầng khu công nghiệp là phải có khu xử lý chất thải rắn và nước thải tập trung. Bởi khi đầu tư bất cứ dự án nào, việc đảm bảo yếu tố môi trường rất quan trọng, nhưng nhiều chủ đầu tư khu công nghiệp tại Việt Nam hiện nay lại ít chú trọng điều này.