Đánh giá các yếu tố ảnh hưởng đến thanh khoản của ngân hàng thương mại Việt Nam

Bài viết nghiên cứu cơ sở mẫu dữ liệu của 24 ngân hàng thương mại Việt Nam trong giai đoạn 2008 - 2017, từ đó xác định và lượng hóa tác động của các yếu tố đến thanh khoản của ngân hàng.

Kết quả nghiên cứu cho thấy, ảnh hưởng rõ rệt của các yếu tố nội tại như quy mô, lợi nhuận ảnh hưởng tích cực đến thanh khoản, trong khi nợ xấu, tỷ lệ vốn chủ sở hữu ảnh hưởng tiêu cực đến thanh khoản. Kết quả nghiên cứu này là cơ sở cho các gợi ý chính sách, nhằm duy trì và cải thiện thanh khoản của hệ thống ngân hàng thương mại Việt Nam trong thời gian tới.

Cơ sở lý thuyết và bằng chứng thực nghiệm

Với tính chất đặc thù và hiệu ứng dây chuyền trong hệ thống ngân hàng thì thanh khoản đóng vai trò đặc biệt quan trọng đối với các ngân hàng thương mại (NHTM). Thanh khoản của ngân hàng là khả năng đáp ứng những nhu cầu tức thời về tiền như rút tiền gửi và giải ngân các khoản tín dụng đã cam kết, chi trả chi phí hoạt động hay những nhu cầu cần phải thanh toán bằng tiền khác.

Một ngân hàng có đủ tài sản để thanh toán nợ nhưng vẫn có thể rơi vào khả năng mất thanh khoản do các khoản đầu tư, cho vay không thu hồi kịp thời để đáp ứng nghĩa vụ thanh toán nợ đến hạn, khi đó nguy cơ phá sản rất có thể xảy ra. Sau khủng hoảng tài chính thế giới (2007-2009), Ủy ban Basel đã đưa ra các quy định về quản lý thanh khoản, nhằm nâng cao khả năng thanh khoản của các ngân hàng.

Những nghiên cứu trong thời gian qua tập trung vào hai nhóm yếu tố chính có thể ảnh hưởng đến tính thanh khoản của các NHTM. Nhóm thứ nhất là những yếu tố nội tại của chính bản thân các ngân hàng như: Lợi nhuận, vốn chủ sở hữu, tỷ lệ nợ xấu, tỷ lệ cho vay trên tổng tài sản, quy mô ngân hàng, tỷ lệ dự phòng rủi ro tín dụng... Nhóm thứ hai đề cập đến các yếu tố vĩ mô như tỷ lệ tăng trưởng kinh tế, tỷ lệ lạm phát, lãi suất tái cấp vốn của ngân hàng Trung ương...

Trong số các yếu tố nội tại ảnh hưởng đến thanh khoản, những yếu tố được khẳng định qua các bằng chứng thực nghiệm là tỷ lệ vốn chủ sở hữu, quy mô, lợi nhuận, rủi ro tín dụng.

Đa số các nghiên cứu trước tìm thấy vốn chủ sở hữu (CAP) tác động cùng chiều đến thanh khoản như nghiên cứu của Vodová (2011), (2013). Riêng Trần Hoàng Ngân và Phạm Quốc Việt (2016) phát hiện thấy quan hệ tiêu cực giữa vốn chủ sở hữu và thanh khoản ngân hàng. Vodová (2011), Deléchat và cộng sự (2012), Trương Quang Thông và Phạm Minh Tiến (2014) tìm thấy rủi ro tín dụng tác động ngược chiều đến thanh khoản ngân hàng.

Cho đến nay, các nghiên cứu đều thống nhất, tác động của lợi nhuận đến thanh khoản ngân hàng là cùng chiều (Vodová, 2013; Moussa, 2015). Tuy nhiên, ảnh hưởng của quy mô ngân hàng đến thanh khoản còn chưa thống nhất, như nghiên cứu của Lucchetta (2007), Nguyễn Thị Mỹ Linh (2016) cho rằng, quy mô có tác động ngược chiều đến thanh khoản; còn nghiên cứu của Deléchat và cộng sự (2012), Trương Quang Thông và Phạm Minh Tiến (2014) lại cho thấy, quy mô có tác động cùng chiều đến thanh khoản.

Về phía các yếu tố môi trường vĩ mô, những yếu tố được kiểm định nhiều nhất là tăng trưởng kinh tế và lạm phát. Aspachs và cộng sự (2005) chỉ ra rằng, các ngân hàng dự trữ thanh khoản cao trong thời kỳ suy thoái kinh tế do thắt chặt cho vay và thanh khoản giảm trong nền kinh tế phát triển do nắm nhiều tài sản rủi ro và cho vay nhiều hơn. Lạm phát qua bằng chứng thực nghiệm cho thấy, có tác động ngược chiều đến thanh khoản như Vodová (2011), Malik (2013), Trương Quang Thông và Phạm Minh Tiến (2014).

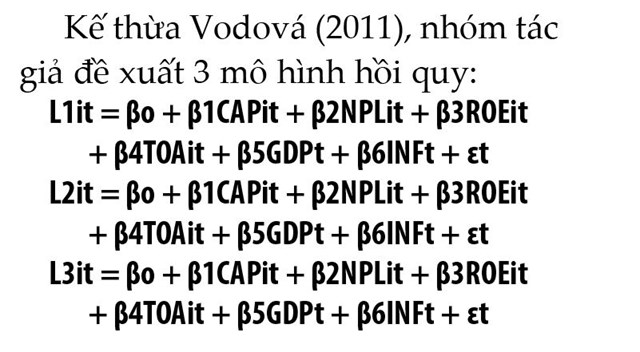

Phương pháp nghiên cứu:

Trong đó:

Biến phụ thuộc gồm:

L1: Tài sản thanh khoản trên tổng tài sản;

L2: Tài sản thanh khoản trên tiền gửi khách hàng và vay ngắn hạn;

L3: Dư nợ cho vay trên tổng tài sản.

Với định nghĩa này, L1 và L2 đại diện cho thanh khoản, còn L3 đại diện cho kém thanh khoản của NHTM và tác động của các biến độc lập đến 2 nhóm biến này sẽ có dấu ngược chiều nhau.

Biến độc lập:

CAP: Tỷ lệ vốn chủ sở hữu trên tổng tài sản;

NPL: Tỷ lệ nợ xấu trên tổng dư nợ tín dụng;

TOA: Quy mô ngân hàng (đo bằng logarit của tổng tài sản);

ROE: Tỷ suất lợi nhuận trên vốn chủ sở hữu;

GDP: Tăng trưởng tổng sản phẩm quốc nội;

INF: Lạm phát đo bằng tăng trưởng chỉ số giá tiêu dùng CPI.

i – đại diện cho ngân hàng (từ 1 đến 24), t – đại diện cho thời gian (từ 2008-2017).

Để thực hiện mục tiêu nghiên cứu, bài viết sử dụng số liệu thứ cấp thu thập từ báo cáo tài chính của 24 NHTM Việt Nam giai đoạn 2008-2017, tương ứng 240 quan sát. Dữ liệu thu thập phục vụ cho mô hình nghiên cứu là dữ liệu bảng (Panel Data). Phương pháp xử lý dữ liệu được sử dụng là hồi quy dữ liệu bảng thông qua Pooled OLS, FEM và REM; lựa chọn mô hình phù hợp; kiểm định các vi phạm giả định hồi quy (đa cộng tuyến, tự tương quan, phương sai sai số thay đổi) và khắc phục bằng GLS.

Thảo luận kết quả nghiên cứu

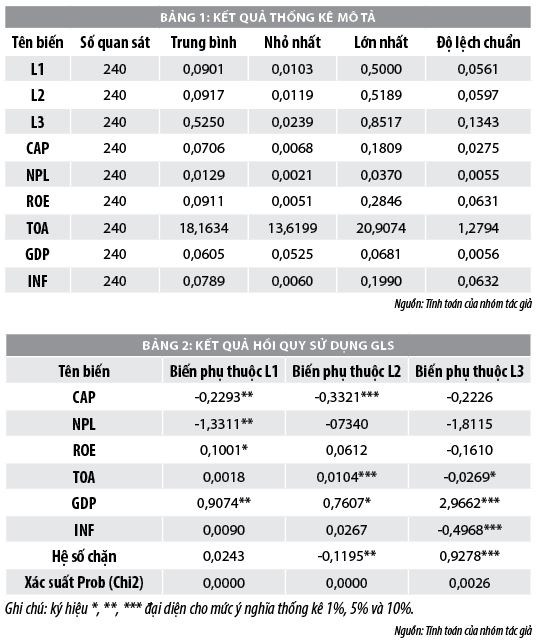

Số liệu Bảng 1 cho thấy, tỷ lệ tài sản thanh khoản bình quân của NHTM là 9%, còn tỷ lệ cho vay trên vốn tiền gửi bình quân là 52,5%. Tỷ lệ vốn chủ sở hữu bình quân đạt 7,06%; tỷ lệ nợ xấu bình quân đạt 1,29%; lợi nhuận bình quân đạt 9,11%. Các số liệu thống kê mô tả cho thấy tình hình hoạt động của các NHTM trong mẫu là khả quan sau giai đoạn khủng hoảng tài chính và tái cấu trúc hệ thống NHTM.

Bảng 2 trình bày kết quả hồi quy, sau khi đã kiểm định và khắc phục các vi phạm giả định hồi quy bằng GLS.

Tỷ lệ vốn chủ sở hữu có tương quan âm với thanh khoản NHTM (đại diện bởi biến L1 và L2), mặc dù trái với các bằng chứng thực nghiệm ở nước ngoài, nhưng lại phù hợp với kết quả của Trần Hoàng Ngân và Phạm Quốc Việt (2016). Kết hợp với số liệu thống kê mô tả về tỷ lệ vốn chủ sở hữu ở Bảng 1 cho thấy,s cần có chính sách khuyến khích tăng tỷ lệ vốn chủ sở hữu của các NHTM trong thời gian tới để cải thiện thanh khoản. Đặc biệt, trong thời gian tới, trước yêu cầu phải đạt tiêu chuẩn Basel II theo lộ trình xây dựng của Ngân hàng Nhà nước thì đòi hỏi các NHTM cần phải tăng tỷ lệ vốn chủ sở hữu để cải thiện khả năng hấp thụ các cú sốc của nền kinh tế và mở rộng tín dụng đáp ứng công cuộc phát triển kinh tế xã hội.

Tỷ lệ nợ xấu có tương quan âm với thanh khoản NHTM (đại diện bởi biến L1), phù hợp với các phát hiện trước đó của Vodová (2011), Deléchat và cộng sự (2012), Trương Quang Thông và Phạm Minh Tiến (2014). Kết quả nghiên cứu phù hợp với thực tế thời gian qua tại các NHTM Việt Nam, tỷ lệ nợ xấu cao làm cho uy tín, niềm tin và tiềm lực tài chính của ngân hàng bị suy giảm, dẫn đến làm giảm khả năng huy động vốn của ngân hàng.

Lợi nhuận NHTM có tương quan dương với thanh khoản (đo lường bằng biến L1), nhưng mức ý nghĩa thống kê không cao. Kết quả này thống nhất với các bằng chứng thực nghiệm trước đó của Vodová (2013) hay Moussa (2015). Khi ngân hàng có nhiều lợi nhuận, nó sẽ có nguồn đáp ứng nhu cầu đầu tư và gia tăng các quỹ dự trữ. Thêm vào đó, trong thời gian qua, những ngân hàng hoạt động kém hiệu quả phải nâng lãi suất huy động mới có thể cạnh tranh được với các ngân hàng lớn làm cho thu nhập lãi ròng và lợi nhuận trên vốn chủ sở hữu có xu hướng thu hẹp...

Quy mô NHTM có tương quan dương với thanh khoản (cùng chiều với L2 và ngược chiều với L3). Kết quả này nhất quán với các phát hiện của Deléchat và cộng sự (2012), Trương Quang Thông và Phạm Minh Tiến (2014). Các NHTM quy mô lớn thường được các doanh nghiệp quy mô lớn ưa chuộng vì uy tín và độ an toàn cao, dẫn đến huy động được nhiều nguồn vốn chi phí thấp. Kết quả này cũng khẳng định sự đúng đắn của chủ trương sáp nhập các NHTM Việt Nam, do Ngân hàng Nhà nước khởi xướng từ năm 2012.

Về phía các yếu tố vĩ mô, lạm phát có tương quan dương với thanh khoản, thể hiện qua quan hệ ngược chiều với L3, phù hợp với các kết quả trước của Vodová (2011), Malik (2013), Trương Quang Thông và Phạm Minh Tiến (2014). Kết quả này phù hợp với thực tế thời gian qua, khi nền kinh tế lạm phát cao, các ngân hàng siết chặt tín dụng. Kết quả là, các ngân hàng cho vay ít hơn, giảm dần các khoản đầu tư dài hạn và tăng tài sản thanh khoản...

Kết luận và gợi ý chính sách

Kết quả nghiên cứu cho thấy, thanh khoản ngân hàng chịu sự tác động bởi nhiều yếu tố nội tại như Tỷ lệ vốn chủ sở hữu trên tổng tài sản (CAP), quy mô ngân hàng (TOA), nợ xấu (NPL), tỷ suất sinh lợi trên vốn chủ sở hữu (ROE); cũng như các yếu tố vĩ mô như lạm phát (INF) và tăng trưởng GDP.

Do vậy, các NHTM cần dự báo các yếu tố vĩ mô một cách thận trọng, từ đó đề ra chính sách thanh khoản phù hợp và các công cụ tác động đến các yếu tố nội tại để duy trì thanh khoản. Những ngân hàng có tỷ lệ nợ quá hạn và nợ xấu cao, cần quản lý tốt rủi ro tín dụng sẽ cải thiện tỷ lệ thanh khoản đáng kể.

Các NHTM cần có chiến lược mở rộng quy mô, tăng tỷ lệ vốn chủ sở hữu, cải thiện năng lực cạnh tranh, nâng cao khả năng sinh lời; qua đó có đủ thanh khoản để chống đỡ trước những cú sốc bất lợi từ kinh tế thế giới, từ môi trường vĩ mô...

Về phía Ngân hàng Nhà nước, cần tiếp tục quá trình sáp nhập, tái cấu trúc hệ thống NHTM, nhằm gia tăng tính ổn định và an toàn trong hoạt động của hệ thống, qua đó tích cực hỗ trợ cho mục tiêu ổn định lạm phát và góp phần tăng trưởng kinh tế.

Tài liệu tham khảo:

1. Nguyễn Thị Mỹ Linh (2016), Các yếu tố tác động đến tỷ lệ thanh khoản tại các ngân hàng thương mại Việt Nam, Tạp chí Ngân hàng, số 9/2016;

2. Trần Hoàng Ngân & Phạm Quốc Việt (2016), Mối quan hệ giữa quản trị công ty và thanh khoản của các ngân hàng thương mại Việt Nam, Tạp chí Ngân hàng, số 3+4/2016;

3. Trương Quang Thông &Phạm Minh Tiến (2014), Các nhân tố tác động đến rủi ro thanh khoản của hệ thống ngân hàng thương mại Việt Nam, Tạp chí Phát triển kinh tế, số 276, 50-62;

4. Delechat, C., Arbelaez, C. H., Muthoora, M. P. S., & Vtyurina, S. (2012), The determinants of banks' liquidity buffers in Central America (No. 12-301). International Monetary Fund;

5. Vodova, P. (2011), Liquidity of Czech commercial banks and its determinants. International Journal of mathematical models and methods in applied sciences, 5(6), 1060-1067.