Điểm danh những cổ phiếu ngân hàng được hưởng lợi nhờ các chính sách mới

Những ngân hàng có tỷ trọng cho vay bất động sản cao, hoạt động mạnh trên thị trường trái phiếu doanh nghiệp và các ngân hàng thực hiện triển khai gói hỗ trợ tín dụng 12.000 tỷ đồng sẽ được hưởng lợi hơn từ các chính sách mới.

Những chính sách hỗ trợ tiếp tục được ban hành

Nền kinh tế Việt Nam quý I/2023 chứng kiến những trầm lắng của thị trường bất động sản đã một phần kéo tốc độ tăng trưởng tín dụng sụt giảm đáng kể so với cùng kỳ năm ngoái.

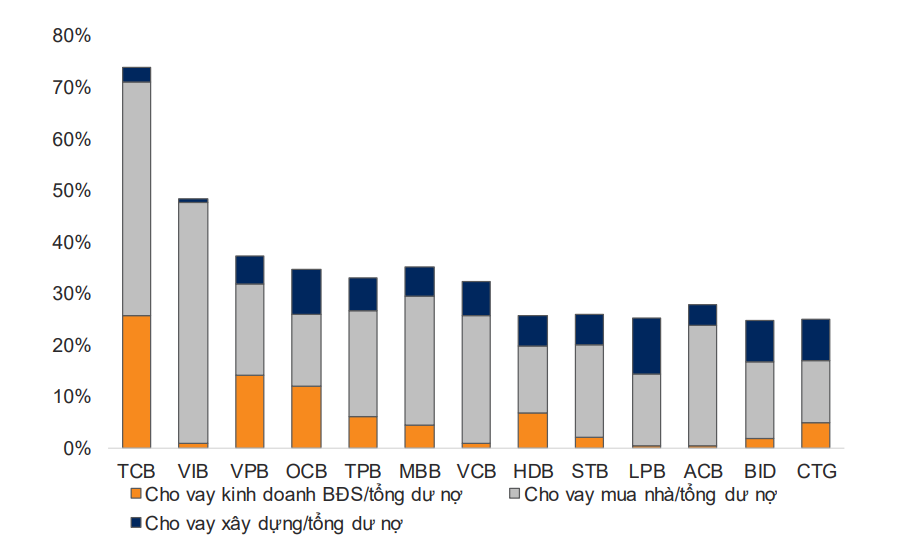

Điều này dễ hiểu, vì tín dụng bất động sản chiếm khoảng 7% - 8% tín dụng toàn nền kinh tế. Vì vậy, việc hỗ trợ bất động sản đang được trông cậy nhiều vào ngành Ngân hàng và chính ngành này cũng đang kỳ vọng vào sự phục hồi của bất động sản để đẩy mạnh hoạt động tín dụng.

Nhằm tháo gỡ các nút thắt cho thị trường, Chính phủ và các Bộ, ngành đã ban hành một số cơ chế chính sách hỗ trợ như Nghị quyết số 33/2023/NQ-CP. Trong đó, Thủ tướng Chính phủ yêu cầu các ngân hàng thương mại khẩn trương thực hiện Chương trình tín dụng 120.000 tỷ đồng, kết hợp nới lỏng chính sách tiền tệ thắt chặt trước đó.

Mới đây, Ngân hàng Nhà nước liên tiếp ban hành 2 thông tư và đang lấy ý kiến Dự thảo sửa đổi Thông tư số 41/2016/TT-NHNN. Thông tư số 02/2023/TT-NHNN quy định về việc các tổ chức tín dụng cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ đối với cho vay hoạt động sản xuất kinh doanh và cho vay tiêu dùng và điều chỉnh lại cách trích lập dự phòng đối với các khoản vay nói trên. Nhìn chung, Thông tư này sẽ phần nào tháo gỡ những vấn đề về thanh khoản của các doanh nghiệp, cứu lấy các doanh nghiệp có nền tảng cơ bản tốt, đặc biệt là doanh nghiệp bất động sản hiện nay.

Bên cạnh đó, thị trường trái phiếu doanh nghiệp cũng được giải tỏa phần nào nhờ Thông tư số 03/2023/TT-NHNN quy định việc tạm dừng Khoản 11 Điều 4 Thông tư số 16/2021/TT-NHNN, đồng nghĩa với việc tiếp tục cho phép ngân hàng được quyền mua trái phiếu doanh nghiệp. Đây cũng là một cách để các ngân hàng có thể thúc đẩy tăng trưởng cho vay qua việc mua trái phiếu doanh nghiệp, trong bối cảnh tăng trưởng tín dụng còn yếu (2,06% tại cuối quý I/2023) và thanh khoản tại ngân hàng đang dư thừa.

Hơn nữa, điều kiện kèm theo sẽ phần nào làm giảm rủi ro tín dụng/rủi ro chất lượng tài sản cho các ngân hàng khi mua lại trái phiếu của các doanh nghiệp (đặc biệt là doanh nghiệp bất động sản).

Ngân hàng Nhà nước cũng đang lấy ý kiến về Dự thảo sửa đổi Thông tư số 41/2016, liên quan đến cách tính hệ số rủi ro, tiếp tục hỗ trợ đẩy mạnh cho vay. Nhìn chung, dự thảo khuyến khích tăng cho vay các dự án phát triển bất động sản khu công nghiệp, dự án Nhà ở xã hội theo các dự án hỗ trợ của Chính Phủ, phù hợp với chỉ đạo của Chính phủ tại Nghị quyết số 33/NQ-CP.

Tác động tích cực lên một số ngân hàng

Theo Báo cáo ngành của VNDirect, Thông tư số 02/2023/TT-NHNN sẽ góp phần giảm áp lực trích lập dự phòng đối với các ngân hàng khi nợ tái cơ cấu sẽ được phân bổ trong 2 năm 2023 và 2024.

Theo đó, Thông tư sẽ có tác động tích cực lên tâm lý của nhà đầu tư đối với các ngân hàng có tỷ trọng cho vay bất động sản và cho vay tiêu dùng cao trong danh mục tín dụng như VPB, TCB, MBB… Vì vậy, các ngân hàng này có khả năng sẽ đối diện với rủi ro trích lập dự phòng cao hơn so với các ngân hàng khác (có mô hình kinh doanh "an toàn" hơn như ít cho vay bất động sản, không bao gồm trái phiếu doanh nghiệp) trong giai đoạn này.

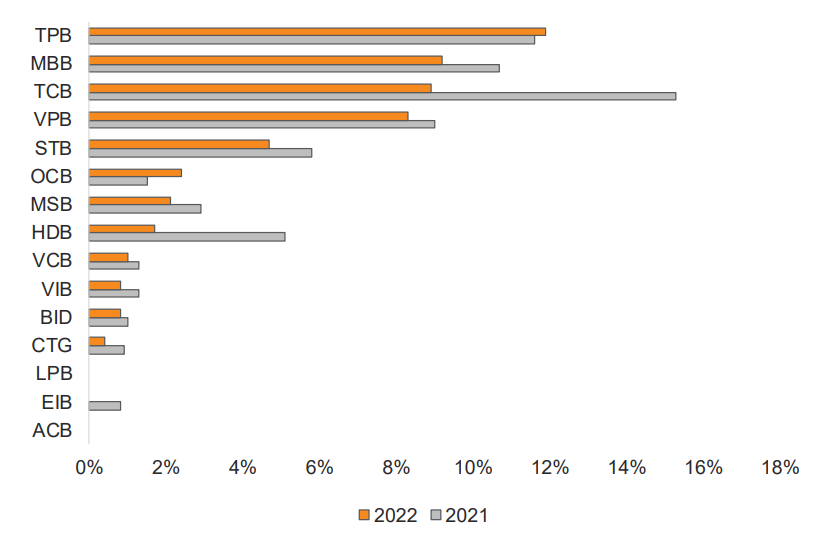

Đối với Thông tư số 03/2023/TT-NHNN, ngân hàng sẽ có lợi hơn trong hoạt động chứng khoán đầu tư, tức mua bán trái phiếu doanh nghiệp.

Những ngân hàng thương mại hoạt động mạnh trên thị trường trái phiếu doanh nghiệp có thể kể đến như TCB, MBB (9% tổng tín dụng), VPB (8% tổng tín dụng)… Tuy nhiên, còn tùy vào khẩu vị rủi ro, nhất là khi hiện tại các ngân hàng này cũng ưu tiên việc quản trị rủi ro/cân bằng chất lượng tài sản hơn là mục tiêu tăng trưởng.

Nếu Dự thảo Thông tư sửa đổi, bổ sung một số điều của Thông tư số 41/2016/TT-NHNN quy định về việc quy định tỷ lệ an toàn vốn đối với ngân hàng được thông qua và ban hành, các ngân hàng quốc doanh như VCB, CTG, BID sẽ được hưởng lợi nhiều hơn. Bởi, các ngân hàng thương mại có vốn Nhà nước này sẽ đảm nhận triển khai chính gói hỗ trợ tín dụng quy mô 120.000 tỷ đồng, cho vay các dự án bất động sản khu công nghiệp, dự án Nhà ở xã hội…

Có thể nói đây là một biện pháp giúp hỗ trợ đà tăng trưởng tín dụng của nhóm ngân hàng này, trong bối cảnh NIM sẽ giảm khá mạnh. Trong điều kiện lãi suất đảo chiều, đà giảm lãi suất cho vay sẽ nhanh hơn lãi huy động do các ngân hàng quốc doanh vẫn đang tích cực giảm lãi vay hỗ trợ các doanh nghiệp vay vốn.