Doanh nghiệp phải chia sẻ những điểm hấp dẫn của bản thân để thu hút nhà đầu tư

Quan hệ nhà đầu tư, trọng tâm của hội thảo “IR và câu chuyện nâng hạng thị trường" ngày 28/09/2023, tại TP. Hồ CHí Minh đã giúp cho doanh nghiệp hiểu rõ hơn vai trò của quan hệ nhà đầu tư - Investor Relations - IR và cách thức phát triển hoạt động IR một cách chuyên nghiệp và tiệm cận các tiêu chuẩn quốc tế.

Quan hệ nhà đầu tư - cầu nối giữa doanh nghiệp và nhà đầu tư

Tại buổi hội thảo về quan hệ nhà đầu tư: “IR và câu chuyện nâng hạng thị trường", đại diện ở phía doanh nghiệp niêm yết, bà Lê Hồng Liên - Giám đốc cao cấp Quan hệ Nhà đầu tư, Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank, HOSE: TCB) cho rằng: hoạt động IR của một doanh nghiệp có tốt hay không chủ yếu đến từ ý chí cũng như sự đồng tình của ban lãnh đạo doanh nghiệp.

Ban lãnh đạo vừa là bộ não vừa là chân tay trong quá trình vận hành doanh nghiệp, do đó ý chí của lãnh đạo đóng góp đến 50% hiệu quả của công tác IR. Ngược lại, nếu không có sự nhất quán với những cái đã làm thì sẽ không có hiệu quả.

Doanh nghiệp ngoài các buổi trao đổi với công ty chứng khoán thì có thể tổ chức các các buổi gặp mặt trực tiếp giữa nhà đầu tư và ban lãnh đạo hàng tuần, hàng quý để khẳng định kết quả kinh doanh của mình.

Riêng tại Techcombank, hàng tuần sẽ có ít nhất 1 đến 2 buổi các nhà đầu tư tổ chức đến gặp mặt lãnh đạo ngân hàng. Techcombank chủ động ghi hình các buổi trao đổi này lại để cung cấp cho nhà đầu tư hoặc bộ phận phân tích công ty chứng khoán để có thêm thông tin.

Thêm vào đó, việc minh bạch trên website cũng rất quan trọng vì nếu thông tin trên website rõ ràng, nhà đầu tư sẽ hiểu được tại sao lại dẫn đến kết quả kinh doanh cuối năm của doanh nghiệp.

Về đầu tư Môi trường, Xã hội và Quản trị (ESG) tại doanh nghiệp, theo bà Liên, đây là xu hướng toàn cầu nhưng nếu muốn đạt hiệu quả, từng cá nhân, từng con người, từng doanh nghiệp đều phải góp phần vào. Do đó, những doanh nghiệp làm ESG là những doanh nghiệp thật sự quan tâm đến phát triển bền vững. Nhà đầu tư có thể yên tâm các doanh nghiệp này không phải “làm giá”, số liệu không rõ ràng. Trong đó, nâng hạng là câu chuyện dài hơi của thị trường chứng khoán. Hy vọng các doanh nghiệp niêm yết sẽ nhìn thấy lợi ích dài hơi, tập trung đầu tư thêm cho việc phát triển bền vững của doanh nghiệp.

Còn ông Nguyễn Hoàng Linh - Giám đốc Nghiên cứu, Công ty Quản lý Quỹ Đầu tư Chứng Khoán Vietcombank đã đứng ở góc nhìn của quỹ đầu tư (bên mua - buy side) chia sẻ một số kinh nghiệm trong hoạt động IR để ra quyết định đầu tư ở 2 góc độ công bố thông tin và truyền thông thông tin.

Ở góc độ công bố thông tin, IR là cầu nối giữa doanh nghiệp và nhà đầu tư, theo đó cần cung cấp đầy đủ thông tin chính xác, kịp thời tới nhà đầu tư. Nếu thiếu hụt thông tin, quỹ sẽ phải trả mức giá thấp so với nội tại của doanh nghiệp bởi coi việc thiếu hụt thông tin là rủi ro.

Một yếu tố quan trọng là chăm chút website doanh nghiệp. Hiện nay vẫn có nhiều doanh nghiệp đánh giá không đúng mức tầm quan trọng của website. Đây là một trong những nơi đầu tiên để đánh giá tổng quát về doanh nghiệp.

Bên cạnh đó, nếu doanh nghiệp định kỳ có thêm các báo cáo hàng tháng hàng quý về hoạt động kinh doanh sẽ rất là tốt. Nếu có thông tin cần thiết về doanh nghiệp, quỹ đầu tư có thể không cần liên hệ trực tiếp với cán bộ truyền thông.

Trong bối cảnh ESG là xu hướng phát triển bền vững mới trên toàn cầu, quỹ đầu tư cũng đánh giá cao doanh nghiệp chú trọng ESG. Nhà đầu tư theo chiến lược dài hạn thì ESG là tiêu chí bắt buộc cho quá trình đầu tư. Doanh nghiệp có hệ thống quản trị tốt và có trách nghiệp với xã hội và môi trường thì sẽ duy trì tăng trưởng trung và dài hạn. Tiêu chuẩn về môi trường ngày càng nghiêm ngặt hơn. Ở Việt Nam đang nghiên cứu đưa sàn tín chỉ carbon vào năm 2025, không chuẩn bị trước có khả năng sẽ tăng chi phí và giảm lợi thế cạnh tranh.

Ở khía cạnh truyền thông, doanh nghiệp nên có nguyên tắc đối xử công bằng nhất quán với nhà đầu tư, không phân biệt giữa cổ đông cá nhân với cổ đông tổ chức, cổ đông lớn và cổ đông nhỏ. Các năm gần đây, doanh nghiệp đã tổ chức đội IR chuyên nghiệp, giúp tiếp cận thông tin doanh nghiệp thuận tiện hơn.

Một số trường hợp, quỹ đầu tư gặp khó khăn trong việc gặp mặt các lãnh đạo cấp cao của doanh nghiệp. Theo đó, để IR tốt hơn, quỹ đầu tư kỳ vọng lãnh đạo cấp cao có thể dành thời gian cho nhà đầu tư để chia sẻ vể triển vọng doanh nghiệp, nhận định thị trường, Các thông tin này nếu được nghe từ chủ tịch hay tổng giám đốc thì sẽ tốt hơn rất nhiều.

Yếu tố quan trọng góp phần giúp tối đa hoá giá trị của doanh nghiệp

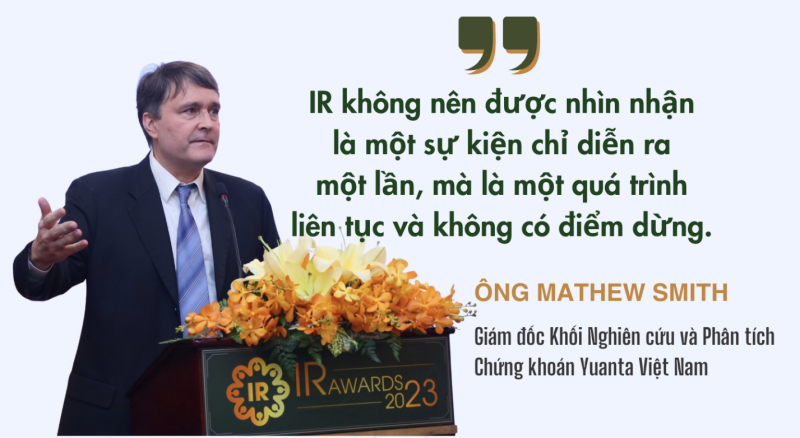

Ông Mathew Smith - Giám đốc Khối Nghiên cứu và Phân tích tại Công ty chứng khoán Yuanta Việt Nam, cho rằng IR đang là yếu tố quan trọng góp phần giúp tối đa hoá giá trị của doanh nghiệp, nhất là trong môi trường đầy bất định hiện nay.

Là một chuyên gia chinh chiến trên thị trường chứng khoán châu Á trong hai thập niên qua, ông Smith cho rằng thông qua hoạt động quan hệ nhà đầu tư, doanh nghiệp có thể cải thiện khả năng tiếp cận vốn, được định giá hợp lý hơn và nâng cao thanh khoản của cổ phiếu. Ngoài ra, IR cũng là kênh để nhận phản hồi về chiến lược doanh nghiệp và làm rõ thông tin cho các nhà đầu tư.

Theo vị này, khi thị trường giảm và hoạt động kinh doanh trở nên khó khăn, đó là lúc doanh nghiệp nên chủ động chia sẻ thông tin với với thị trường. “Khi thông tin tiêu cực xuất hiện, điều tệ nhất là doanh nghiệp im lặng và không làm rõ thông tin cho nhà đầu tư. Đó là lúc phải làm rõ thông tin, chiến lược với nhà đầu tư”, ông Smith chia sẻ.

Tại sự kiện, ông Smith chỉ ra môi trường vốn hiện tại đã thay đổi rất nhiều. Lợi suất trái phiếu đã trên đà giảm trong 40 năm liên tiếp. Mãi cho tới năm 2021, xu hướng đã bắt đầu thay đổi, lợi suất tăng trở lại và các Ngân hàng Trung ương như Fed đã nâng mạnh lãi suất. Điều này ảnh hưởng tới chi phí sử dụng vốn của doanh nghiệp.

“IR trở nên quan trọng hơn bao giờ hết vì lúc này, nhà đầu tư có nhiều lựa chọn hơn vì có nhiều lựa chọn tài sản mang lại lợi suất cao hơn. Doanh nghiệp phải chia sẻ những điểm hấp dẫn của bản thân để thu hút nhà đầu tư. Đó là vai trò của đội ngũ IR: Giúp doanh nghiệp tiếp cận với nguồn vốn giá rẻ hơn”, ông Smith khẳng định.

Ở một góc nhìn khác, nhà đầu tư cũng đánh giá cao các công ty minh bạch thông tin và sẵn sàng trả một mức giá cao hơn cho các doanh nghiệp có hoạt động IR xuất sắc. Ông Mathew Smith dẫn lại một khảo sát chỉ ra sự khác biệt giữa công ty có hoạt động IR tốt và công ty có hoạt động IR kém.

Với công ty có hoạt động IR tốt, 56% nhà đầu tư tham gia khảo sát chấp nhận trả mức giá cao hơn ít nhất 15% so với công ty tương tự nhưng có hoạt động IR kém. Khoảng 24% nhà đầu tư tham gia chịu trả cao hơn 10%.