Nâng cao hiệu quả quản trị rủi ro tín dụng tại Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam, Chi nhánh Bắc Đồng Nai

Thông qua kết quả khảo sát 120 cán bộ quản lý, nhân viên tín dụng tại chi nhánh và các phòng giao dịch trực thuộc Ngân hàng Nông nghiệp và Phát triển Nông thôn Việt Nam (Agribank) - Chi nhánh Bắc Đồng Nai và báo cáo kết quả hoạt động kinh doanh của ngân hàng giai đoạn 2020 - 2022. Bài viết nghiên cứu cho thấy hiệu quả quản trị rủi ro tín dụng (QTRRTD) của Agribank bị ảnh hưởng khá nhiều bởi chính sách tín dụng, hệ thống xếp hạng tín dụng và nguồn nhân lực. Từ những yếu tố này, nhóm tác giả đã đề xuất một số giải pháp nâng cao hiệu quả QTRRTD thiết thực phù hợp với đặc điểm của Ngân hàng Agribank - Chi nhánh Bắc Đồng Nai.

Đặt vấn đề

Đối với ngành Ngân hàng, theo số liệu thống kê từ báo cáo tài chính năm 2022[4] của 27 ngân hàng niêm yết cho thấy tính đến ngày 31/12/2022, dư nợ xấu tại các ngân hàng đã tăng 38% so với đầu năm, lên hơn 136.424 tỷ đồng. Tỷ lệ nợ xấu trung bình cũng tăng khoảng 0,23% so với năm 2021. Theo Ngân hàng Nhà nước[5], tính đến cuối tháng 2/2023, tỷ lệ nợ xấu nội bảng của các TCTD là 2,91%, tăng mạnh so với mức 2% vào cuối năm 2022. Điều này cho thấy sự khó khăn của nền kinh tế trong giai đoạn 2020 - 2023 đã làm cho nợ xấu có khả năng tăng cao, gây áp lực lên hoạt động QTRRTD và lợi nhuận của các ngân hàng.

Ngân hàng Agribank - Chi nhánh Bắc Đồng Nai là một trong những ngân hàng có hoạt động tín dụng tốt trong hệ thống Agribank Việt Nam. Tuy nhiên, công tác quản trị rủi ro của Ngân hàng này vẫn còn bộc lộ nhiều khuyết điểm khiến do tình trạng nợ quá hạn, nợ xấu không ngừng tăng cao trong những năm qua. Điều này đòi hỏi phải có sự nghiên cứu kỹ lưỡng nhằm tìm ra các giải pháp quản trị rủi ro cho Ngân hàng một cách tốt nhất, có như vậy mới có thể đảm bảo được hiệu quả hoạt động cho vay của Ngân hàng xứng danh với vị trí vốn có trong hệ thống.

Cơ sở lý thuyết và mô hình nghiên cứu

Bài nghiên cứu xoay quanh các khái niệm về đối tượng nghiên cứu, bao gồm: rủi ro tín dụng, QTRRTD và hiệu quả QTRRTD.

Theo Ủy ban Basel: “Rủi ro tín dụng là khả năng mà khách hàng vay hoặc bên đối tác không thực hiện được các nghĩa vụ của mình theo những điều khoản đã cam kết”.

Theo điều 3, Thông tư số 11/2021/TT-NHNN ngày 30 tháng 7 năm 2021 thì “Rủi ro tín dụng” trong hoạt động ngân hàng là khả năng xảy ra tổn thất đối với nợ của TCTD, chi nhánh ngân hàng nước ngoài do khách hàng không có khả năng trả được một phần hoặc toàn bộ nợ của mình theo hợp đồng hoặc thỏa thuận với TCTD, chi nhánh ngân hàng nước ngoài.

“Quản trị rủi ro tín dụng” là quá trình tiếp cận rủi ro tín dụng một cách khoa học, toàn diện và có hệ thống nhằm nhận dạng, kiểm soát, phòng ngừa và giảm thiểu những tổn thất, mất mát, những ảnh hưởng bất lợi của rủi ro. Nội dung quản lý rủi ro tín dụng được quy định cụ thể tại Thông tư số 13/2018/TT-NHNN và được sửa đổi tại Thông tư số 40/2018/TT-NHNN.

Hiệu quả QTRRTD là sự đáp ứng mục tiêu hoạt động tín dụng của Ngân hàng Thương mại làm cho rủi ro tín dụng có thể xảy ra sẽ gây tổn thất ở mức độ thấp. Xuất phát từ việc dự báo chính xác những biến động của thị trường và đưa ra những biện pháp phù hợp mà nhà quản trị rủi ro có thể đưa ra các chính sách và biện pháp can thiệp giúp cho mức độ rủi ro được giảm xuống.

Việc đánh giá, thẩm định và quản lý tốt các khoản tín dụng sẽ làm giảm bớt các khoản nợ xấu tại ngân hàng. Vì vậy, việc nâng cao hiệu quả QTRRTD là vấn đề cần thiết trong hoạt động tín dụng của mỗi ngân hàng.

* Mô hình nghiên cứu:

Mô hình nghiên cứu được đề xuất có dạng như sau:

QTRR = β0 + β1 CSTD + β2 QTTD + β3 TTTD + β4 HTXH + β5 NNL + Ui

Các tập biến quan sát (18 biến) cụ thể được đo lường trên thang đo Likert - 5, thay đổi từ 1 (Hoàn toàn không đồng ý) đến 5 (Hoàn toàn đồng ý).

- Chính sách tín dụng (CSTD): Đây là một hệ thống các biện pháp liên quan đến việc khuyếch trương tín dụng hoặc hạn chế tín dụng nhằm mục tiêu đã được hoạch định của ngân hàng đó và hạn chế rủi ro, bảo đảm an toàn trong kinh doanh tín dụng ngân hàng. Theo Hennie Van Greuning và Sonja Brajovic Bratanovic (2009); Trương Sơn Tùng (2013); Trần Kiên Nghị (2017), chính sách tín dụng có ảnh hưởng tích cực đến hiệu quả QTRRTD tại các ngân hàng.

- Quy trình tín dụng (QTTD): Đây là một quá trình tổ chức thực hiện cấp tín dụng một cách khoa học, thống nhất và hợp lý với năng lực, trình độ và khả năng quan QTRRTD của ngân hàng, nhằm tạo điều kiện thuận lợi cho ngân hàng thu hồi nợ và lãi đúng hạn. Theo Hennie Van Greuning và Sonja Brajovic Bratanovic (2009); Trương Sơn Tùng (2013); Trần Kiên Nghị (2017); Y.Y Hames (2016) thì quy trình tín dụng có ảnh hưởng tích cực đến hiệu quả quản trị rủi ro tín dụng tại ngân hàng.

- Thông tin tín dụng (TTTD): được hiểu là thông tin mà ngân hàng thu thập được về tính cách, tình hình tài chính và khả năng trả nợ của khách hàng vay, mục đích vay từ các nguồn cung cấp thông tin sơ cấp và thứ cấp. Đây là yếu tố quan trọng tác động đến quyết định cấp tín dụng của các ngân hàng và giúp ngân hàng giảm thiểu QTRRTD.

- Hệ thống xếp hạng tín dụng (HTXH): Đây là công cụ dùng để QTRRTD hiệu quả và được áp dụng mang tính bắt buộc ở các ngân hàng trên thế giới theo đề nghị của hiệp ước Basel. Đó là sự đánh giá uy tín của khách hàng và người đảm bảo. Theo đó, kết quả xếp hạng càng thấp thì mức độ rủi ro tín dụng càng cao.

- Nguồn nhân lực (NNL): Đây là yếu tố quan trọng trong hoạt động kinh doanh của ngân hàng, nó ảnh hưởng đến hầu hết các quy trình và hiệu quả quản trị. Hai vấn đề chính trong nguồn nhân lực cần quan tâm chính là phẩm chất đạo đức và trình độ năng lực của nhân viên tín dụng. Theo Hennie Van Greuning và Sonja Brajovic Bratanovic (2009); Trương Sơn Tùng (2013); Trần Kiên Nghị (2017) thì yếu tố này có ảnh hưởng tích cực đến hiệu quả QTRRTD tại các ngân hàng.

Phương pháp nghiên cứu

Đề tài này kết hợp cả hai phương pháp: phương pháp định tính và phương pháp định lượng. Trong đó, phương pháp định tính là nghiên cứu tổng hợp, thống kê số liệu từ các báo cáo, thống kê tổng hợp của Agribank - Chi nhánh Bắc Đồng Nai giai đoạn 2020 - 2022.

Phương pháp định lượng: nhóm tác giả sử dụng phương pháp nghiên cứu định lượng cùng với phương pháp chọn mẫu thuận tiện với cỡ mẫu là 120, phương pháp thu thập thông tin được sử dụng là khảo sát online và trực tiếp. Với tổng số phiếu dự kiến là 140 phiếu, số phiếu phỏng vấn đạt yêu cầu 122 phiếu. Kết quả trả lời sẽ được tổng hợp từ 120 phiếu đạt yêu cầu và dùng cho phân tích kết quả nghiên cứu.

Thực trạng quản trị rủi ro tín dụng tại Agribank - Chi nhánh Bắc Đồng Nai và kết quả nghiên cứu định lượng

Kết quả hoạt động kinh doanh của Agribank - Chi nhánh Bắc Đồng Nai

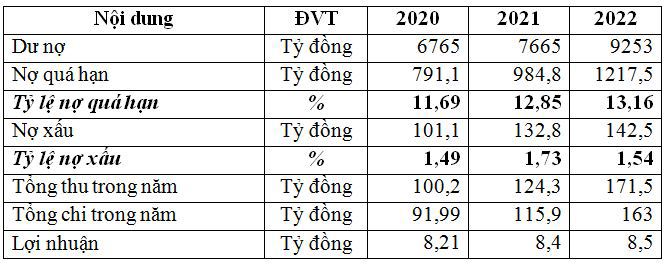

Bảng 1. Kết quả hoạt động kinh doanh của Agribank - Chi nhánh Bắc Đồng Nai, giai đoạn 2020 – 2022

Nguồn: Báo cáo kết quả hoạt động kinh doanh của Agribank - Chi nhánh Bắc Đồng Nai

Bảng 1 cho ta thấy hiệu quả tín dụng của Agribank - Chi nhánh Bắc Đồng Nai tương đối khá tốt. Hiệu quả tín dụng thể hiện ở chỉ tiêu tỷ lệ nợ quá hạn trên tổng dư nợ và trong 3 năm gần đây, tỷ lệ này luôn ở mức khá ổn định, chỉ có tỷ lệ nợ xấu có xu hướng tăng nhanh năm 2020 là 1,49% sang năm 2021 là 1,73%. Ở đây cho thấy mặc dù mức dư nợ quá hạn và dư nợ xấu vẫn trong tỷ lệ quy định nhưng mức số liệu đang có xu hướng tăng lên mà không giảm nhiều.

Những hạn chế tồn tại trong hoạt động quản trị rủi ro tín dụng tại ngân hàng

Bên cạnh những thành tựu đạt được trong thời gian qua, Agribank - Chi nhánh Bắc Đồng Nai vẫn tồn tại một số hạn chế cần khắc phục như:

- Quy trình cấp tín dụng: Việc quản lý rủi ro tín dụng vẫn chưa tập trung nhiều ở khâu phân tích trước khi cấp tín dụng. Chi nhánh vẫn chưa có một bộ phận độc lập phân tích các loại rủi ro tín dụng khi cấp tín dụng.

- Chính sách tín dụng: Xây dựng chính sách tín dụng phụ thuộc quá nhiều vào chỉ tiêu trung ương giao nên đôi khi công tác xây dựng chính sách tín dụng trong năm vẫn không được quan tâm nhiều. Chưa xây dựng được các chỉ tiêu cụ thể để xây dựng chính sách tín dụng mà vẫn còn thụ động và còn dựa vào cảm tính.

- Thông tin khách hàng: Thông tin khách hàng vẫn chưa được quan tâm nhiều do chỉ tập trung vào một phòng Khách hàng kinh doanh nên không thể thực hiện một cách đầy đủ và chính xác. Xếp loại khách hàng chỉ thực hiện xếp loại đối với những khách hàng đang có quan hệ tín dụng với Chi nhánh. Chưa có chính sách đối với những khách hàng tiềm năng.

Kết quả nghiên cứu thực nghiệm

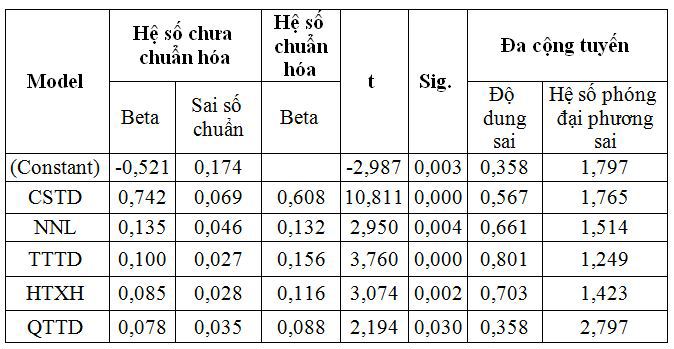

Sau khi tiến hành thu thập, xử lý và phân tích các bước cần thiết, kết quả hồi quy cuối cùng của mô hình như sau:

QTRRTD = -0,521 + 0,742*CSTD + 0,135*NNL + 0,100*TTTD + 0,085*HTXH + 0,078*QTTD

Qua mô hình hồi quy trên, nhóm tác giả đã xác nhận được 5 yếu tố được đề xuất đã có ảnh hưởng đến hiệu quả quản trị RRTD của Agribank - Chi nhánh Bắc Đồng Nai với những mức độ khác nhau. Tất cả các hệ số hồi quy theo các biến độc lập đều dương và có hệ số Sig. < 5%, điều này chứng tỏ các biến độc lập có mối quan hệ đồng biến với biến phụ thuộc “Hiệu quả quản trị RRTD”. Trong đó, tác động mạnh nhất chính là yếu tố “Chính sách tín dụng” và tác động thấp nhất chính là yếu tố “Quy trình tín dụng” với hệ số tác động lần lượt là 0,742 và 0,078.

Bảng 2. Kết quả hồi quy

Nguồn: Kết quả nghiên cứu của nhóm tác giả

Kết quả kiểm định đa cộng tuyến và các hệ số phóng đại phương sai (VIF) đều nhỏ, chỉ giao động từ 1,249 đến 2,797. Với hệ số phóng đại phương sai VIF ở trên cho thấy không xảy ra hiện tượng đa cộng tuyến hay các mối quan hệ giữa các biến độc lập không ảnh hưởng đáng kể đến kết quả giải thích của mô hình hồi quy xây dựng được. Bên cạnh đó, hệ số Durbin - Watson là 1,878 và nằm trong khoảng từ 1 đến 3, điều này chứng tỏ không có hiện tượng tự tương quan trong mô hình đề xuất.

Giải pháp nâng cao hiệu quả quản trị rủi ro tín dụng tại ngân hàng

Sau khi phân tích thực trạng kết quả hoạt động tín dụng của ngân hàng giai đoạn 2020 - 2022 và kết quả thực nghiêm, nhóm tác giả đề xuất một số giải pháp chính sau đây để giúp Agribank - Chi nhánh Bắc Đồng Nai nâng cao hiệu quả quản trị RRTD trong tương lai như sau:

- Xây dựng chính sách tín dụng hiệu quả: Ngân hàng cần chú ý xây dựng chính sách tín dụng hiệu quả như nội dung chính sách phải phù hợp với tính chất đặc thù địa bàn của chi nhánh, phát huy thế mạnh địa phương, hạn chế trong đầu tư tín dụng đối với những lĩnh vực không có lợi thế cạnh tranh trong kinh doanh.

- Giải pháp về nguồn nhân lực: Thường xuyên nâng cao trình độ chuyên môn nghiệp vụ cho cán bộ tín dụng như mở chuyên đề đào tạo do cấp quản lý trực tiếp đào tạo, tổ chức cuộc thi chuyên đề về rủi ro tín dụng; Bố trí cán bộ tín dụng phù hợp với năng lực công tác; Xây dựng đội ngũ quản lý rủi ro dài hạn và có chế độ đánh giá, khen thưởng và kỷ luật minh bạch và công khai.

- Củng cố hoàn thiện thông tin tín dụng và hệ thống xếp hạng tín dụng: Ngân hàng phải thường xuyên phối hợp với Ngân hàng Nhà nước, các ngân hàng thương mại khác và địa phương xây dựng hệ thống kết nối thông tin dữ liệu, thường xuyên cập nhật và hướng dẫn khách hàng. Nếu gặp hạn chế trong quá trình triển khai, Agribank nên tự động phân loại nợ, cập nhật thông tin nội bộ trên hệ thống để kịp thời đáp ứng thông tin nhanh nhạy và chính xác.

- Tăng cường công tác kiểm tra trước, trong và sau khi cấp tín dụng trong quy trình cấp tín dụng: Trước, trong và sau khi cho vay cần thực hiện nghiêm chỉnh các bước được hướng dẫn. Chủ động phân loại nợ theo tính chất, khả năng thu hồi nợ của khoản vay, kiên quyết chuyển nợ quá hạn đối với các trường hợp vi phạm hợp đồng tín dụng có nguy cơ gây ra rủi ro và hạ bậc nợ, thực hiện trích lập dự phòng nhằm bù đắp tổn thất khi rủi ro xảy ra.

Kết luận

Tuy bài nghiên cứu vẫn còn một số hạn chế như chỉ mới nêu ra một số yếu tố bên trong ngân hàng và số lượng khảo sát còn ít, nhưng đã tập trung phân tích thực trạng hoạt động tín dụng của Agribank - Chi nhánh Bắc Đồng Nai trong thời gian 2020 - 2022. Từ đây, nhóm tác giả đã đưa ra được các giải pháp thiết thực nâng cao hiệu quả QTRRTD như tập trung xử lý những tồn tại ảnh hưởng không tốt đến chất lượng tín dụng và khả năng phòng ngừa rủi ro tín dụng, nâng cao chất lượng thông tin tín dụng và nguồn nhân lực của ngân hàng.

Tài liệu tham khảo:

- Trương Sơn Tùng (2013). Giải pháp hoàn thiện quản trị rủi ro tín dụng tại Ngân hàng Thương mại Cổ phần Công Thương Việt Nam. Luận văn Thạc sĩ. Trường Đại học Kinh tế Thành phố Hồ Chí Minh.

- Trần Kiên Nghị (2017). Các yếu tố ảnh hưởng đến quản trị rủi ro tín dụng tại Ngân hàng Phát triển Thành phố Hồ Chí Minh - HDBank -Chi nhánh Vũng Tàu. Luận văn Thạc sĩ, Trường Đại học Bà Rịa -Vũng Tàu.

- Hennie Van Greuning& Sonja Brajovic Branonic (2009). Analyzing Banking Risk: A framework for assessing corporate governance and risk management, Washington D.C; World Bank. Chapter 7, page 161 -

- Kỳ Phương (2023). 27 ngân hàng niêm yết tăng trưởng tín dụng 15,9% trong năm 2022. Truy cập tại: https://thoibaotaichinhvietnam.vn/27-ngan-hang-niem-yet-tang-truong-tin-dung-159-trong-nam-2022-121208.html

- Thế Vũ (2023). Đến cuối tháng 2/2023, tỷ lệ nợ xấu nội bảng ở mức 2,91%. Truy cập tại: https://baodauthau.vn/den-cuoi-thang-22023-ty-le-no-xau-noi-bang-o-muc-291-post138003.html.

- Agribank - Chi nhánh Bắc Đồng Nai. Báo cáo kết quả hoạt động kinh doanh năm 2020, 2021, 2022. Truy cập tại: https://agribank.ngan-hang.com/chi-nhanh/dong-nai/chi-nhanh-bac-dong-nai.