Nhân tố ảnh hưởng đến cấu trúc vốn của doanh nghiệp logistics trên thị trường chứng khoán Việt Nam

Nghiên cứu này nhằm tìm ra mức độ ảnh hưởng của các nhân tố đến cấu trúc vốn của các doanh nghiệp logistics trên thị trường chứng khoán Việt Nam. Số liệu được thu thập từ báo cáo tài chính của 59 doanh nghiệp logistics giai đoạn 2014 - 2018. Mô hình FEM được tìm thấy là phù hợp với dữ liệu của bài nghiên cứu. Kết quả nghiên cứu cho thấy, thuế và tính thanh khoản có quan hệ ngược chiều với cấu trúc vốn của các doanh nghiệp logistics Việt Nam trong khi các nhân tố khác không có ý nghĩa thống kê. Kết quả của nghiên cứu có thể giúp các công ty này có thể xây dựng được một cấu trúc vốn hợp lý để phát huy được các sức mạnh nội tại của mình.

Phương pháp nghiên cứu

Bài viết sử dụng phương pháp nghiên cứu chọn mẫu và thu thập dữ liệu, phương pháp đo lường các biến trong mô hình và xử lý dữ liệu.

Phương pháp chọn mẫu và thu thập dữ liệu

Dữ liệu của nghiên cứu được thu thập từ báo cáo tài chính của các doanh nghiệp (DN) logistics giai đoạn 2014-2018. Nhóm tác giả xác định mẫu nghiên cứu bao gồm tất cả các DN logistics niêm yết cổ phiếu trên thị trường chứng khoán (TTCK) Việt Nam, sau đó loại ra khỏi danh sách này các DN không có đầy đủ báo cáo tài chính giai đoạn 2014-2018. Do đó, mẫu nghiên cứu cuối cùng là 59 công ty, bao gồm 19 công ty trên Sở Giao dịch Chứng khoán Hà Nội (HNX), 17 công ty trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HoSE) và 23 công ty trên sàn UPCoM.

Đo lường các biến trong mô hình

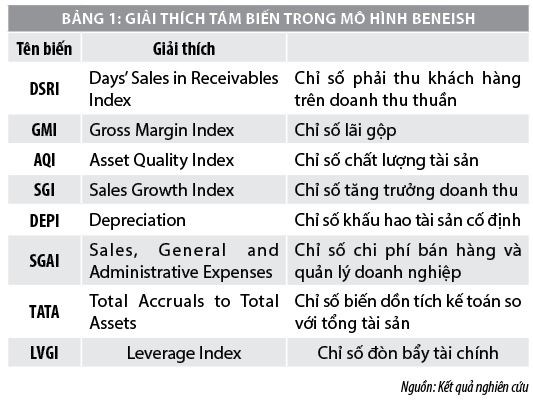

Dựa vào các nghiên cứu trước, nhóm tác giả xây dựng thang đo cho biến phụ thuộc và các biến độc lập tại Bảng 1.

Xử lý dữ liệu

Trong nghiên cứu này, phương pháp định lượng được sử dụng để làm rõ vấn đề nghiên cứu. Dựa trên việc tổng hợp các nghiên cứu trước đây và các lý thuyết nền có liên quan đến cấu trúc vốn, nhóm tác giả đã xây dựng được mô hình nghiên cứu cũng như các giả thuyết nghiên cứu. Sau đó, thu thập đầy đủ số liệu từ báo cáo tài chính của các DN logistics trên TTCK Việt Nam; cuối cùng, nhóm tác giả sử dụng phần mềm Stata 14.0 để xử lý các số liệu thu thập được nhằm kiểm định các giả thuyết ban đầu đã đặt ra; các kỹ thuật được sử dụng bao gồm thống kê mô tả, phân tích hồi quy đa biến bằng 2 phương pháp FEM và REM, kiểm định Hausman để chọn ra mô hình phù hợp với dữ liệu của bài nghiên cứu và khắc phục phương sai sai số thay đổi dựa vào mô hình sai số chuẩn mạnh.

Kết quả nghiên cứu

Thống kê mô tả

Kết quả nghiên cứu cho thấy, trung bình các DN logistics sử dụng 43,83% nợ trong cấu trúc vốn của mình. Kết quả này thấp hơn tỷ lệ nợ trung bình 51,76 của các công ty niêm yết (Đoàn Ngọc Phi Anh, 2010), 55,76% của các công ty vật liệu xây dựng (Bùi Trang Đài, 2014) và 65% của các công ty xi măng (Lê Thị Minh Nguyên, 2016). Tuy nhiên, kết quả cho thấy sự chênh lệch lớn giữa các công ty, trong khi có công ty chỉ tài trợ 1,46% tài sản của mình bằng nợ, thì lại có công ty có tỷ lệ nợ/tổng tài sản là 237,39%. Những trường hợp có tỷ lệ nợ cao bất thường là do DN làm ăn thua lỗ, lợi nhuận sau thuế bị âm rất lớn nên đã làm cho nợ phải trả cao hơn tài sản. Quy mô công ty dao động từ 10,5463 đến 13,05274 và đạt giá trị trung bình là 11,70061. Khả năng sinh lời trung bình là 8,3% và cũng có sự chênh lệch rất đáng kể giữa các công ty. Giá trị còn lại của tài sản hữu hình trung bình chiếm 42,88% trong tổng tài sản. Các DN logistics có đặc điểm là đầu tư rất nhiều vào tài sản hữu hình như kho bãi, phương tiện vận tải...

Tuy nhiên, phần lớn các tài sản cố định đều đã cũ và khấu hao nhiều qua các năm, thậm chí có công ty mặc dù tài sản cố định hữu hình đã khấu hao hết nhưng vẫn được tiếp tục sử dụng. Đó là lý do vì sao giá trị còn lại của tài sản cố định hữu hình bình quân của các công ty này là không quá cao. Tốc độ tăng trưởng bình quân của của các công ty khá ấn tượng là 10,46%/năm cho thấy triển vọng phát triển của các các DN logistics rất lớn. Thuế thu nhập DN bình quân là 13,14%, thấp hơn mức thuế danh nghĩa theo quy định cho thấy, Nhà nước đã có nhiều chính sách tạo điều kiện và ưu tiên cho các DN logistics.

Kết quả hồi quy

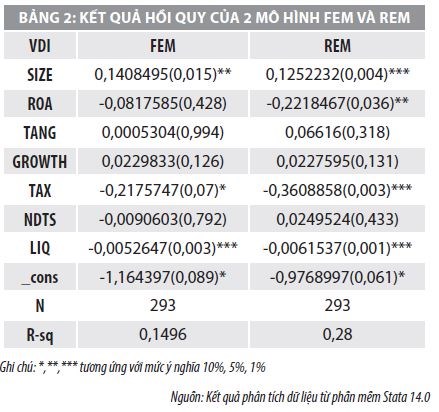

Bảng 2 cho thấy, trong cả 2 mô hình FEM và REM thì 3 biến quy mô công ty, thuế và tính thanh khoản đều có ý nghĩa thống kê trong việc giải thích sự biến thiên của biến phụ thuộc. Trong khi đó, khả năng sinh lời là một yếu tố có mối tương quan ngược chiều với cấu trúc vốn trong mô hình REM, nhưng lại không có ý nghĩa thống kê trong mô hình FEM.

Kiểm định Hausman

Kiểm định Hausman nhằm so sánh 2 mô hình FEM và REM để tìm ra mô hình phù hợp cho dữ liệu của bài nghiên cứu. Theo đó, 2 giả thuyết gồm:

H0: Không có tương quan giữa các biến giải thích và thành phần ngẫu nhiên (Mô hình REM là phù hợp);

H1: Có tương quan giữa các biến giải thích và thành phần ngẫu nhiên (Mô hình FEM là phù hợp).

Kết quả cho thấy, Prob>chi2 = 0,0000 nghĩa là P_value = 0,0000 < α = 5% nên bác bỏ giả thuyết H0, như vậy mô hình FEM là mô hình phù hợp cho dữ liệu của bài nghiên cứu.

Kiểm tra và khắc phục hiện tượng phương sai sai số thay đổi với mô hình FEM.

Tiếp theo, tác giả sử dụng kiểm định Modified Wald test để kiểm tra hiện tượng phương sai sai số thay đổi, các giả thuyết sau được đưa ra:

H0: Có hiện tượng phương sai sai số đồng đều (hay các biến độc lập không có ảnh hưởng đến phần dư).

H1: Có hiện tượng phương sai sai số thay đổi (hay tồn tại một biến độc lập có ảnh hưởng đến phần dư).

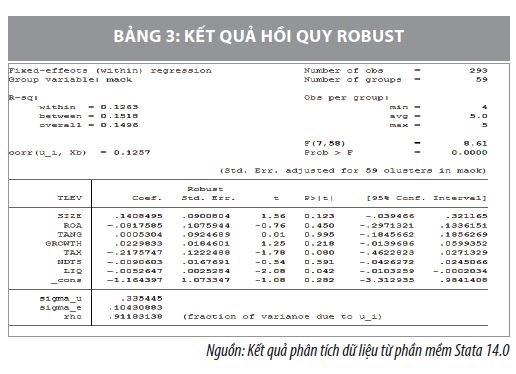

Kết quả cho thấy, giá trị P-value nhận được bằng 0.000 < α. Vì vậy, giả thuyết H0 bị bác bỏ. Nghĩa là, mô hình FEM xảy ra hiện tượng phương sai sai số thay đổi. Sau khi kiểm tra thấy mô hình có hiện tượng phương sai sai thay đổi, tác giả sử dụng mô hình sai số chuẩn mạnh (Robust Standard errors) để khắc phục khuyết tật này của mô hình.

Như vậy, sau khi khắc phục hiện tượng phương sai sai số thay đổi, Bảng 3 cho thấy, trong 7 biến độc lập thì chỉ có thuế và tính thanh khoản là có ý nghĩa thống kê trong việc giải thích sự biến động của biến phụ thuộc và cùng có tác động ngược chiều đến cấu trúc vốn của các DN logistics Việt Nam. Còn lại, quy mô công ty, khả năng sinh lời, tốc độ tăng trưởng, tài sản hữu hình và lá chắn thuế phi nợ đều không có ý nghĩa thống kê với cấu trúc vốn. Đồng thời, các biến trong mô hình giải thích được 14,96% sự biến động của biến phụ thuộc. Mô hình hồi quy cuối cùng có dạng như sau:

TLEV = -1,164397 - 0,2175747TAX – 0,0052647LIQ

Kết luận

Nhìn chung, cấu trúc vốn của các DN logistics niêm yết trên TTCK Việt Nam không quá chênh lệch về mức độ sử dụng vốn chủ sở hữu hay sử dụng nợ, thể hiện ở việc tỷ lệ nợ/tài sản của các công ty này ở mức trung bình là 43,83%. Trong số các nhân tố mà nhóm tác giả đề xuất thì chỉ có thuế và tính thanh khoản là có ý nghĩa thống kê trong việc giải thích sự thay đổi của biến phụ thuộc; còn quy mô, khả năng sinh lời, tài sản hữu hình, tốc độ tăng trưởng và lá chắn thuế phi nợ không có sự tương quan đến biến phụ thuộc.

Đối với nhân tố thuế, ngược lại với lý thuyết đánh đổi cũng như trái lại với kỳ vọng ban đầu của nhóm tác giả, thuế có ảnh hưởng ngược chiều đến cấu trúc vốn của các DN logistics ở Việt Nam với mức ý nghĩa 10% (bác bỏ giả thuyết H5). Tuy nhiên, đây là kết quả được tìm thấy trong một số nghiên cứu được thực hiện gần đây ở Việt Nam như Bùi Trang Đài (2014), Đặng Thị Quỳnh Anh & Quách Thị Hải Yến (2014), từ đó khẳng định sự tương đồng về mối quan hệ ngược chiều giữa thuế và tỷ lệ nợ của nhiều loại hình DN ở Việt Nam. Ngoài ra, trên thế giới, Jędrzejczak – Gas (2018) cũng đưa ra kết luận tương tự cho các công ty vận tải, logistics trong một nghiên cứu vào năm 2018...

Bên cạnh đó, tính thanh khoản cũng là một nhân tố có mối quan ngược chiều đến cấu trúc vốn của DN logistics ở mức ý nghĩa 5% (chấp nhận giả thuyết H7). Điều này có nghĩa là khi các công ty có tính thanh khoản cao sẽ ưu tiên dùng vốn nội bộ hơn và hạn chế vay nợ. Kết quả này đúng như dự đoán ban đầu của tác giả và hoàn toàn phù hợp với lý thuyết trật tự phân hạng cũng như các nghiên cứu trước đây (Deesomsak & cộng sự, 2004; Jędrzejczak- Gas, 2018; Bùi Trang Đài, 2014; Lê Thị Minh Nguyên, 2016). Các nhân tố còn lại không giải thích được sự biến động của cấu trúc vốn trong trường hợp các DN logistics ở Việt Nam. Kết quả của bài nghiên cứu có thể khác nhiều với các nghiên cứu trước đây do có sự khác biệt về đặc điểm của nền kinh tế, môi trường kinh doanh, quy định pháp lý, đặc điểm ngành nghề...

Tài liệu tham khảo:

Nguyễn Thành Cường (2008), Các nhân tố ảnh hưởng đến cấu trúc tài chính của các doanh nghiệp chế biến thủy sản Khánh Hòa, Tạp chí Khoa học – Công nghệ Thủy sản (3);

Vũ Thị Ngọc Lan, Nguyễn Tiến Dũng (2013), Các nhân tố ảnh hưởng tới cấu trúc vốn của các doanh nghiệp tại Tập đoàn Dầu khí Việt Nam, Tạp chí Kinh tế & Phát triển (193);

Lê Thị Minh Nguyên (2016), Các yếu tố tác động đến cấu trúc vốn: một nghiên cứu trong nghành Xi măng Việt Nam, Tạp chí khoa học Trường Đại học Văn Hiến, 4(3);

Adland, R., Noraas, J. & Iversen, R.S. (2017), Capital structure determinants of shipbuilding companies. Int. J. Shipping and Transport Logistics, 9(6), pp.763–789;

Frank, M. & Goyal, V. (2009), Capital Structure Decisions: Which Factors are Reliably Important?. Financial Management, 38 (1), pp. 1-37;

Huang, G. & Song, F. (2006), The determinants of capital structure: Evidence from China. China Economic Review, 17(1), pp.14–36.