Nhân tố tác động đến khả năng sinh lời của doanh nghiệp ngành xây dựng niêm yết trên thị trường chứng khoán Việt Nam

Bài viết nghiên cứu tác động của các nhân tố bên trong và bên ngoài doanh nghiệp đến khả năng sinh lời của các doanh nghiệp ngành Xây dựng niêm yết trên thị trường chứng khoán Việt Nam. Bài viết sử dụng số liệu của 94 doanh nghiệp ngành Xây dựng niêm yết trên cả hai Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HoSE) và Hà Nội (HNX) trong giai đoạn 2010 – 2019.

Bằng việc sử dụng phương pháp hồi quy FGLS và các kiểm định liên quan, kết quả cho thấy, khả năng sinh lời của các doanh nghiệp xây dựng có mối quan hệ cùng chiều với vòng quay khoản phải thu quy mô doanh nghiệp và có mối quan hệ ngược chiều với tỷ lệ nợ trên tổng tài sản.

Theo báo cáo chiến lược phát triển kinh tế xã hội 2011 - 2020, ngành Xây dựng là ngành kinh tế có vị trí, vai trò chiến lược quan trọng trong công cuộc xây dựng và phát triển đất nước, luôn đóng góp 5% vào GDP mỗi năm và sự phát triển của ngành Xây dựng gắng liền với tốc độ tăng trưởng kinh tế và các chính sách vĩ mô của nhà nước.

Hiện nay các doanh nghiệp (DN) xây dựng niêm yết trên thị trường chứng khoán (TTCK) tuy doanh thu tăng đều qua các năm nhưng khả năng sinh lời tỷ suất lợi nhuận trên tài sản (ROA) ở mức rất thấp. Cụ thể ROA bình quân giai đoạn 2010 – 2019 cao nhất là 10,31% năm 2010 và thấp nhấp là -3,87% năm 2017.

Những nguyên nhân chủ quan như khả năng các khoản phải thu, gia tăng sử dụng đòn bẩy, làm cho lợi nhuận các DN này vẫn có lúc tăng trưởng âm. Có thể nói, ngành Xây dựng còn nhiều vấn đề tồn tại cần nghiên cứu để tìm ra giải pháp giúp nâng cao khả năng sinh lời cũng như năng lực cạnh tranh so với các ngành khác.

Cơ sở lý thuyết và phương pháp nghiên cứu

Tổng quan nghiên cứu

Hina Agha (2014) nghiên cứu về ảnh hưởng của việc quản lý vốn lưu động đến khả năng sinh lời của các doanh nghiệp Dược phẩm Glaxo Smith Kline trong giai đoạn 1996 – 2011. Khả năng sinh lời ROA và các nhân tố được đưa vào nghiên cứu là vòng quay khoản phải thu, vòng quay khoản phải trả, chỉ số thanh toán hiện hành.

Kết quả nghiên cứu cho thấy tác động ngược chiều của vòng quay hàng tồn kho, vòng quay khoản phải thu, tác động cùng chiều của vòng quay khoản phải trả nhưng tỷ số thanh toán hiện hành không có tác động đến khả năng sinh lời của doanh nghiệp.

Mohamed Tailad (2014) nghiên cứu về ảnh hưởng của cấu trúc vốn tác động đến khả năng sinh lời của DN năng lượng của Mỹ, với mẫu nghiên cứu gồm 30 công ty năng lượng, số liệu được lấy từ các báo cáo DN trong giai đoạn 2005 – 2013. Kết quả nghiên cứu cho thấy, tổng nợ tác động ngược chiều với ROA và lợi nhuận trên vốn (ROE), quy mô công ty và chỉ số nợ ngắn hạn chỉ tác động tới ROE, trong đó quy mô có mối quan hệ ngược chiều và nợ ngắn hạn có mối quan hệ ngược chiều, các yếu tố còn lại có tác động không đáng kể.

Huỳnh Thục Bảo Ngân (2018) nghiên cứu về các nhân tố tác động đến khả năng sinh lời của các DN thuộc lĩnh vực dịch vụ phục vụ nhà hàng và ăn uống (F&B), mẫu nghiên cứu gồm 36 DN giai đoạn 2011-2016. Bài viết nghiên cứu mối quan hệ giữa khả năng sinh lời và các yếu tố nội sinh như tỷ lệ tăng trưởng doanh thu, vòng quay khoản phải trả, vòng quay hàng tồn kho, khả năng thanh toán, tỷ lệ nợ/tổng tài sản, giá vốn hàng bán/doanh thu thuần.

Qua nghiên cứu bài viết đã cho thấy tỷ lệ tăng trưởng doanh thu có mối quan hệ cùng chiều với khả năng sinh lời, giá vốn hàng bán/doanh thu thuần tác động ngược chiều. Bên cạnh đó, các yêu tố khác có tác động đến khả năng sinh lời nhưng không có ý nghĩa thống kê như vòng quay khoản phải trả (-), vòng quay hàng tồn kho (+), khả năng thanh toán (+), hàng tồn kho/tài sản bình quân (-).

Cơ sở lý thuyết

Đối với doanh nghiệp, khả năng sinh lời là một chỉ tiêu tài chính phản ánh hiệu quả của toàn bộ quá trình đầu tư sản xuất, tiêu thụ sản phẩm và những giải pháp kỹ thuật, quản lý kinh tế tại doanh nghiệp.

ROA có thể nói là thước đo cho toàn bộ khả năng sinh lời của doanh nghiệp. Trong nghiên cứu này, nhóm tác giả sử dụng ROA là biến phụ thuộc, là chỉ số đại diện cho khả năng sinh lời của doanh nghiệp xây dựng. ROA quan trọng đối với nhà quản trị và điều hành doanh nghiệp vì những lý do sau:

Thứ nhất, như đã nêu ở trên ROA là chỉ tiêu đo lường tốt nhất khả năng sinh lời của toàn bộ doanh nghiệp. Bài nghiên cứu này nhóm tác giả đứng trên quan điểm của nhà quản trị và người điều hành doanh nghiệp để xác định các nhân tố ảnh hưởng từ đó đưa ra các giải pháp nhằm xác định chiến lược để từ đó nâng cao hiệu quả hoạt động kinh doanh của doanh nghiệp.

Thứ hai, một doanh nghiệp hoạt động bên cạnh mục đích mang lại lợi ích tốt nhất cho các cổ đông và người nắm giữ thì còn phải nâng cao hiệu quả kinh doanh một cách toàn diện. Việc hình thành và duy trì hoạt động sản xuất kinh doanh của một doanh nghiệp không chỉ có chủ sở hữu, các cổ đông mà còn có các chủ nợ (tổ chức, cá nhân bên ngoài được hình thành từ quan hệ vay-mượn, mua bán). Trong quy trình thanh toán cho các chủ nợ và cổ đông, việc chi trả nợ vay được ưu tiên trước khi xác định tỷ lệ chi trả cổ tức, điều này có nghĩa là việc xác định ROA là yếu tố được xem xét trước hết.

Phương pháp nghiên cứu

Nhóm tác giả so sánh các phương pháp chạy phương trình OLS, FEM, REM, FGLS để lựa chọn phương trình hình phù hợp nhất cho dữ liệu bảng. Sau khi thu thập xong dữ liệu, số liệu được xử lý theo trình tự khai báo biến, nhập dữ liệu, khảo sát tương quan cặp giữa các biến, chạy thống kê mô tả và trình bày dữ liệu, phân tích hồi quy.

Dữ liệu sử dụng trong nghiên cứu này là dữ liệu dạng bảng (panel data) được thu thập chủ yếu từ các báo cáo tài chính đã được kiểm toán trong 10 năm từ năm 2010 đến năm 2019 của 94 doanh nghiệp ngành xây dựng niêm yết trên thị trường chứng khoán Việt Nam (940 quan sát).

Mô hình nghiên cứu dự kiến:

ROA = β0 + β1X1_TTDT + β2X2_VQKPTHU+ β3X3_VQKPTRA + β4X4_VQHTK + β5X5_QUYMO + β6X6_TUOI+ β7X7_TSTTHH + β8X8_NTTTS + ε

Kết quả nghiên cứu và thảo luận

Kết quả nghiên cứu

Mô tả mẫu nghiên cứu

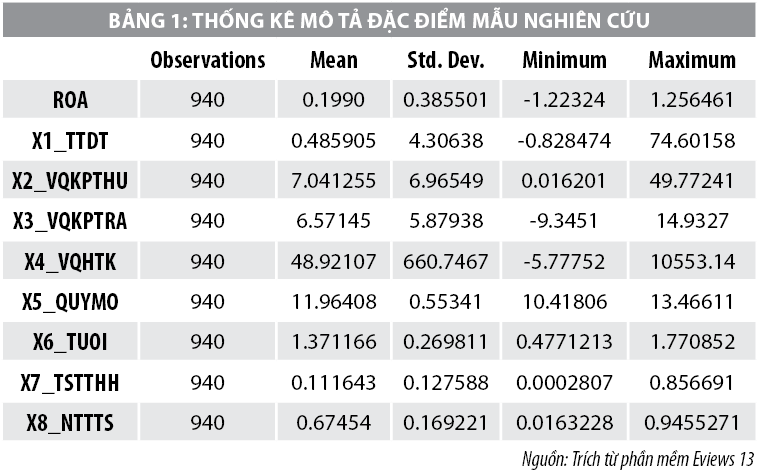

Bảng thống kê mô tả cho thấy được tổng quan về biến động của ROA qua 10 năm cũng như các nhân tố ảnh hưởng đến khả năng sinh lời của các DN xây dựng niêm yết trên sàn chứng khoán Việt Nam. Từ bảng 2 cho thấy, ROA trung bình của 94 DN xây dựng trong giai đoạn 2010-2019 là 0,0190.

ROA trung bình là số âm phần nào phản ánh mức độ sử dụng tài sản của các DN xây dựng trên là không hiệu quả, và lợi nhuận sau thuế nhiều năm bị âm. Bên cạnh đó, ROA dao động từ -1.22324 đến 1.256461 cho thấy hiệu quả hoạt động khá khác biệt giữa những DN xây dựng.

Kiểm định và lựa chọn mô hình

Lựa chọn giữa 2 mô hình POLS và FEM

Để tiến hành đánh giá giữa 2 mô hình POLS và FEM xem mô hình nào phù hợp hơn để nghiên cứu ta dùng kiểm định F-test, với:

Giả thiết H0: Mô hình POLS phù hợp (không tồn tại đặc tính riêng của chủ thể).

Giả thiết H1: Mô hình FEM phù hợp (có tồn tại đặc tính riêng của chủ thể).

Kết quả ta có F(52, 217) = 2,54 và Prob > F = 0,0000 (p-value < 0,05) nên bác bỏ giả thiết H0 chấp nhận giả thiết H1 => mô hình FEM là mô hình phù hợp để nghiên cứu.

Lựa chọn giữa 2 mô hình FEM và REM

Để tiến hành đánh giá giữa 2 mô hình FEM và REM xem mô hình nào phù hợp hơn để nghiên cứu ta dùng kiểm định Hausman-test, với:

Giả thiết H0: Mô hình REM phù hợp (sự khác biệt giữa các hệ số là ngẫu nhiên).

Giả thiết H1: Mô hình FEM phù hợp (sự khác biệt giữa các hệ số là có hệ thống).

Kết quả cho ta thấy Prob>chi2 = 0,6297 (p-value > 0,05) nên chấp nhận giả thiết H0 bác bỏ giả thiết H1 => mô hình REM là mô hình phù hợp để nghiên cứu.

Khắc phục khuyết tật của mô hình REM

Để khắc phục khuyết tật phương sai sai số thay đổi của mô hình REM giúp cho kết quả ước lượng không chệch và hiệu quả, ta sử dụng ước lượng GLS khả thi (FGLS). Ước lượng FGLS còn được gọi là ước lượng tác động ngẫu nhiên.

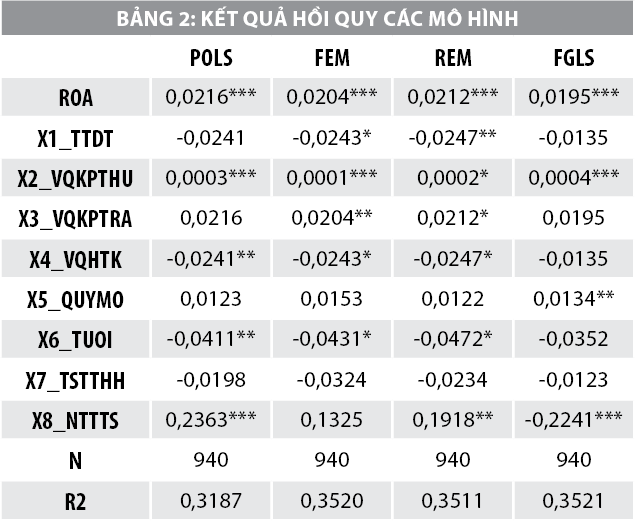

Kết quả hồi quy

Nhìn chung, ở Bảng 2 kết quả hồi quy của tất cả mô hình đều thống nhất kết quả cho rằng: lợi nhuận, tăng trưởng và chi phí thuế có ảnh hưởng đến tỷ lệ chi trả cổ tức. Riêng kết quả ước lượng của mô hình (FGLS) tìm thấy thêm bằng chứng cho đòn bẩy tài chính thấy xây dựng vòng quay khoản phải thu và quy mô có tác động đến khả năng sinh lời của doanh nghiệp ngành xây dựng.

Mô hình hồi quy cụ thể được viết lại như sau:

ROA = -0.575717 + 0,0004X2_VQKPTHU + 0,0134 X5_QUYMO - 0,2241X8_NTTTS + ε

Bảng 2 tổng hợp kết quả kiểm định giả thiết, theo đó, trong các nhân tố được nhóm tác giả lựa chọn vào mô hình thì có 3 nhân tố là vòng quay khoản phải thu (X2_VQKPTHU), quy mô công ty (X5_QUYMO) và tỷ lệ nợ trên tổng tài sản (X8_NTTTS) có tác động đến khả năng sinh lời của các DN xây dựng đại diện là biến ROA.

Thảo luận kết quả nghiên cứu

Những phân tích từ thực trạng các DN xây dựng cũng như kết quả hồi quy từ mô hình FGLS cho thấy, khả năng sinh lời của các DN xây dựng trong giai đoạn nghiên cứu chịu tác động của các nhân tố:

Vòng quay khoản phải thu

Kết quả nghiên cứu cho thấy, vòng quay khoản thu có mối quan hệ cùng chiều với khả năng sinh lời của DN ngành Xây dựng. Đặc điểm của các DN xây dựng thường có chu kỳ kinh doanh nên việc có nguồn vốn để duy trì hoạt động kinh doanh thường xuyên sẽ giúp tạo ra nguồn lợi nhuận đáng kể, từ đó làm tăng khả năng sinh lời của DN.

Nói chung, hệ số vòng quay các khoản phải thu càng lớn thì độ thu hồi nợ của doanh nghiệp càng nhanh, khả năng chuyển đổi các khoản nợ phải thu sang tiền mặt cao, điều này giúp cho doanh nghiệp nâng cao luồng tiền mặt, tạo sự chủ động trong việc tài trợ nguồn vốn lưu động trong sản xuất. Tăng vòng quay các khoản phải thu sẽ giúp doanh nghiệp không bị ứ đọng vốn trong khâu thanh toán, không gặp phải các khoản nợ khó đòi.

Tổng giá trị tài sản (Quy mô doanh nghiệp)

Quy mô doanh nghiệp có mối quan hệ cùng chiều với khả năng sinh lời của DN ngành xây dựng. Quy mô doanh nghiệp càng lớn chứng tỏ tiềm lực tài chính càng mạnh, rủi ro phá sản thấp. Thêm vào đó, doanh nghiệp với quy mô lớn thì có danh tiếng tốt hơn trên thị trường nợ, có được niềm tin từ chủ nợ nên khả năng tiếp cận vốn vay dễ dàng và giảm được chi phí giao dịch khi phát hành nợ dài hạn. Bên cạnh đó, các nhà đầu tư bên ngoài thông thường sẽ có nhiều thông tin về các DN lớn nhiều hơn.

Tỷ số Nợ/Tổng tài sản

Kết quả tác động ngược chiều giữa tỷ số nợ/tổng tài sản và khả năng sinh lời của DN xây dựng. Kết quả này phù hợp với nghiên cứu của Mohamed M. Tailab (2014), và Hoàng Tùng (2016). Hiện nay, đa số các DN xây dựng vẫn còn tồn tại việc gia tăng sử dụng đòn bẩy tài chính, giá trị tổng nợ trên tổng tài sản ở mức cao (trung bình của ngành là 133,98%). Doanh nghiệp sử dụng nợ càng nhiều thì chưa chắc sẽ tạo ra nhiều lợi nhuận và ngược lại. Đây là một nguyên nhân lớn khiến cho doanh thu DN vẫn tăng liên tục nhưng khả năng sinh lời ROA của các DN xây dựng chưa cao.

Kết luận và khuyến nghị

Nhóm tác giả đề xuất một số khuyến nghị cho các nhà quản trị nhằm gia tăng khả năng sinh lời và nâng cao năng lực cạnh tranh trong ngành Xây dựng:

Thứ nhất, quản lý hiệu quả các khoản phải thu. Như đã nêu ở phần thảo luận, việc duy trì nguồn vốn đầy đủ cho hoạt động kinh doanh liên tục và đáp ứng được các hợp đồng giúp tạo ra lợi nhuận, giữ được uy tín cũng như khả năng cạnh tranh so với các DN cùng ngành. Mặc khác, việc quản lý các khoản phải thu này cũng giúp các DN tìm kiếm được các đối tác tin cậy trong việc cấp tín dụng cũng như mua bán chịu, giúp họ nhận được các chế độ ưu đãi, chiết khấu.

Thứ hai, các doanh nghiệp xây dựng hiện nay vẫn đang trong tình trạng sử dụng nợ vay rất nhiều, chính điều này là một trong những nguyên nhân cản trở việc tăng trưởng của khả năng sinh lời. Việc sử dụng đòn bẩy sẽ tạo nhiều điều kiện thuận lợi trong trường hợp nhà đầu tư thiếu hụt tài chính hoặc muốn thực hiện nhanh chóng, đầy đủ các hợp đồng, tuy nhiên có những trường hợp cần cân nhắc hạn chế chính sách này vì việc sử dụng nợ vay sẽ mang lại gánh nặng rất lớn về lãi vay, trong trường hợp có thể ảnh hưởng đến mức độ xếp hạng tín nhiệm của DN.

Thứ ba, quy mô sẽ tạo ra những lợi thế trong việc tiếp cận các nguồn vốn vay. Tuy nhiên, quy mô doanh nghiệp mở rộng cũng gây ra những sự phụ thuộc vào các khoản nợ vay bởi thị trường vốn của Việt Nam chưa thực sự phát triển. Quy mô doanh nghiệp có thể mang lại những hiệu ứng tích cực nhưng đồng thời cũng có thể trở thành gánh nặng rủi ro phá sản nếu doanh nghiệp không có những giải pháp điều chỉnh hợp lý.

Các doanh nghiệp cần phải căn cứ vào những điều kiện cụ thể của doanh nghiệp cũng như sự biến động và ảnh hưởng của những tác nhân kinh tế để xây dựng và có những chiến lược phát triển cho riêng mình. Các doanh nghiệp nên mở rộng quy mô khi có nhiều dự án đầu tư và cần một lượng vốn vay để phát triển. Tuy nhiên, mức độ mở rộng quy mô cần căn cứ vào ảnh hưởng thực tế của nó đến cơ cấu vốn mục tiêu của doanh nghiệp. Nếu mở rộng quy mô quá mức, tỷ lệ nợ của doanh nghiệp sẽ tăng cao và khả năng doanh nghiệp sẽ gặp những rủi ro phá sản là rất lớn.

Việc mở rộng quy mô doanh nghiệp có thể được thực hiện đồng bộ hoặc từng phần, tùy theo đặc điểm của doanh nghiệp. Tuy nhiên, lời khuyên cho các doanh nghiệp có cơ cấu vốn mục tiêu cao và sắp đạt ngưỡng là nên mở rộng quy mô doanh nghiệp từng phần và phải luôn luôn xem xét giới hạn tỷ lệ nợ của mình. Ngược lại, các doanh nghiệp có tỷ lệ nợ thấp có thể mở rộng quy mô một cách đồng bộ để tiếp cận càng nhiều các nguồn vốn vay hơn.

Đối với các nhà đầu tư khi ra quyết định, cần cân nhắc xem xét các DN về việc quản lý các khoản phải thu liệu có hiệu quả hay không và đã sử dụng đòn bẩy tài chính ở mức độ chấp nhận được, nhằm tìm kiếm lợi nhuận.

Tài liệu tham khảo:

1. Addae, A. A., & Nyarko-Baasi, M. (2013), Working Capital Management and Profitability: An empirical Investigation in an Emerging Market, Research Journal of Finance and Accounting, 4 (15), 143-152;

2. Agbo, A. (2014), Impact of working capital on the profitability of the Nigerian cement industry, European Journal of Accounting Auditing and Finance Research Vol.2, No.7, pp.17-30;

3. Margaretha, F. & Supartika, N. (2016) Factors Affecting Profitability of Small Medium Enterprises (SMEs) Firm Listed in Indonesia Stock Exchange. Journal of Economics, Business and Management, Vol. 4, No. 2, February 2016;

4. Trinh, P. T. T. (2016). Giáo trình Kinh tế lượng ứng dụng trong kinh tế và tài chính. TP. Hồ Chí Minh. NXB Kinh tế.