So sánh định giá cổ phiếu Sabeco với loạt “ông lớn” Heineken, Carlsberg

Định giá P/E hiện tại của cổ phiếu Sabeco đang hấp dẫn hơn so với các “ông lớn” trong ngành trên thế giới như Heineken, Carlsberg…

Định giá được Công ty chứng khoán Mirae Asset Việt Nam (MAS) đề cập trong Báo cáo phân tích cổ phiếu SAB của Công ty cổ phần Bia - Rượu- Nước giải khát Sài Gòn (Sabeco), sau kết quả kinh doanh quý I/2024.

Quý I/2024, doanh thu của SAB tăng truởng trở lại sau 4 quý thu hẹp liên tiếp, đạt hơn 7.243 tỷ đồng, tăng 16,1% so với cùng kỳ. Tuy nhiên, tỷ suất lợi nhuận gộp của Công ty giảm xuống 29% so với con số cùng kỳ là 30,7% khiến lợi nhuận gộp chỉ tăng 9,7%, lên 2.100 tỷ đồng.

Do lãi suất giảm, thu nhập từ hoạt động tài chính trong quý đầu năm giảm 22,2%, xuống 278,6 tỷ đồng. Lợi nhuận trước thuế và lợi nhuận sau thuế quý I lần lượt đạt gần 1.303 tỷ đồng, tăng 4% và 1.024 tỷ đồng, tăng 1,9%.

Trong kỳ họp Đại hội đồng cổ đông thường niên 2024 vừa diễn ra, lãnh đạo Sabeco cho biết, giá nguyên liệu đầu vào đã được cố định cho năm 2024. Do vậy, bất chấp những tác đông tiêu cực từ tỷ giá tăng cao, Công ty tự tin sẽ duy trì mức biên lợi nhuận gộp hiện tại.

Mặc dù nhận thấy tín hiệu tích cực về doanh thu sau quý I nhưng MAS cho rằng còn quá sớm để khẳng định hoạt động kinh doanh của Sabeco đã qua đáy. Trên thực tế, doanh thu trung bình trong giai đoạn quý IV/2023 - quý I/2024 vẫn thấp hơn con số quý IV/2022 - quý I/2023 (-3,3% cùng kỳ).

MAS đề cập, việc tăng cường kiểm tra nồng độ cồn giờ đây đã trở thành thông lệ, làm tăng chi phí liên quan đến việc tiêu thụ rượu. Điều này có thể tạo ra hành vi tiêu dùng mới và cản trở sự phục hồi của thị trường bia trong nước. Hơn nữa, việc áp dụng thuế tiêu thụ đặc biệt mới vẫn đang được xem xét, có khả năng làm tăng giá bán sản phẩm khi áp dụng, hoặc ít nhất có thể gây khó khăn cho các hãng bia trong việc duy trì tỷ suất lợi nhuận (nếu muốn giữ giá bán ổn định).

Trong kịch bản cơ sở, nhờ kết quả quý I tốt hơn kỳ vọng, MAS nâng giả định tăng trưởng khối lượng bán hàng năm 2024 là giảm 5% cùng kỳ (trước đó dự báo giảm 10%) và dự báo doanh thu đạt hơn 29.463 tỷ đồng, giảm 4,1% (trước đó dự báo hơn 29.114 tỷ đồng).

Đồng thời, MAS hạ thấp giả định về tăng trưởng doanh số bán hàng trong những năm tiếp theo, phản ánh những thay đổi dài hạn trong hành vi của khách hàng.

Với việc duy trì hầu hết các giả định về chi phí, MAS dự báo lợi nhuận hoạt động và lợi nhuận sau thuế năm 2024 của SAB lần lượt là 5.679 tỷ đồng, tăng 5,1% so cùng kỳ và hơn 4.543 tỷ đồng, tăng 6,8% (trước đó dự báo 4.365 tỷ đồng).

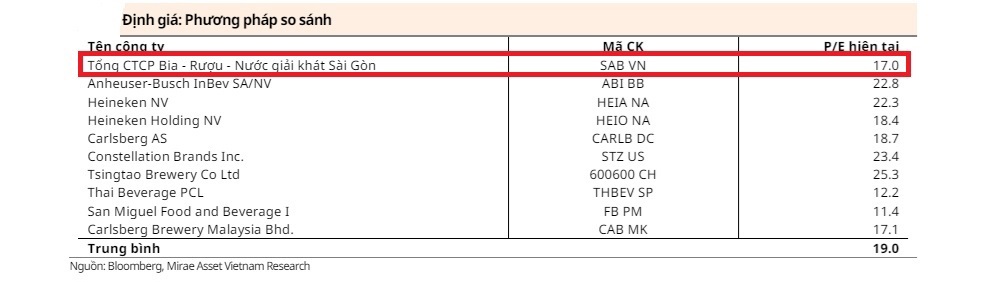

Về định giá, MAS nêu, vì Sabeco là công ty sản xuất bia nội địa có thị phần lớn nên đã sử dụng phương pháp định giá so sánh cho cổ phiếu SAB, sử dụng tỷ lệ P/E trung bình hiện tại của các công ty tương đương cùng ngành và EPS dự phóng năm 2024.

MAS hạ giá mục tiêu xuống còn 62.000 đồng/CP từ 63.100 đồng/CP, tương ứng với tỷ lệ P/E là 19 và duy trì khuyến nghị nắm giữ.

Tuy nhiên, MAS cũng nhấn mạnh, các rủi ro chính với SAB được MAS nêu ra gồm nhu cầu yếu do thay đổi giá nguyên liệu đầu vào; cạnh tranh gia tăng trong ngành đồ uống và kế hoạch thoái vốn của SCIC...