Thị trường chứng khoán: Sự thực không nằm ở các dự báo thị trường

Với triển vọng không chắc chắn của nền kinh tế, nhà hoạch định chính sách bối rối, nhà kinh tế học dự đoán sai, thì các nhà đầu tư càng khó có khả năng dự báo về triển vọng kinh tế cũng như thị trường chứng khoán.

Kinh tế toàn cầu không chắc chắn

Trong báo cáo cập nhật hàng quý vào tháng 6, Quỹ Tiền tệ Quốc tế (IMF) đã phải cắt giảm dự báo về tăng trưởng kinh tế thế giới chỉ còn -4,9% trong năm 2020.

Con số này thấp hơn 1,9% so với dự báo trước đó được đưa ra vào tháng 4 (-3%). Khi có thêm các con số về GDP quý II/2020 của các nước, có lẽ IMF sẽ một lần nữa phải điều chỉnh dự báo theo hướng xấu hơn. Hiện tại đã có thống kê GDP của Mỹ trong quý II/2020, giảm 32,9% so với cùng kỳ.

Trước đó, kinh tế Mỹ giảm 5% trong 3 tháng đầu năm, chính thức rơi vào suy thoái do đại dịch Covid-19. GDP quý II của các nước trong EU giảm 11,9%, GDP nước Anh giảm 20,4% so với cùng kỳ.

GDP suy giảm mạnh cho thấy tác động nặng nề của đại dịch Covid-19 lên kinh tế thế giới. Thực tế, không chỉ IMF, mà Ngân hàng Thế giới (WB) hay bất kỳ tổ chức nào tiến hành dự báo con số tăng trưởng kinh tế đều không lường trước được ảnh hưởng của dịch bệnh ngay từ đầu.

Các kịch bản tăng trưởng được đánh giá, cập nhật theo diễn biến của đại dịch và thường là theo hướng xấu đi. Không thể lường trước hay dự đoán đúng vì trong thời gian qua, thế giới ngày càng phải đối mặt với những sự kiện bất ngờ và mang tính không chắc chắn.

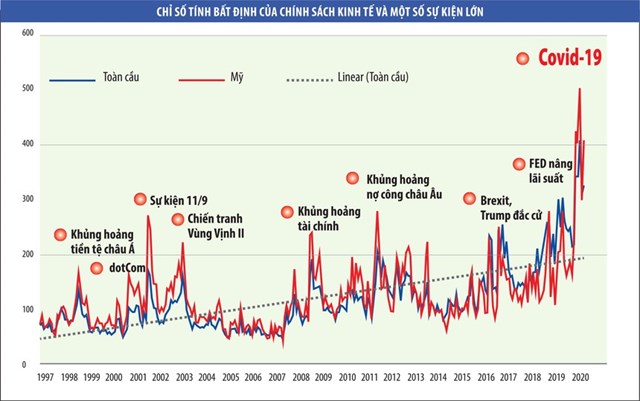

Tại Mỹ, chỉ số S&P 500 có nhiều phiên biến động hơn 2,5%, tương đồng với những biến động bất thường trong chỉ báo EPU. Đặc biệt, từ năm 2008 đến nay, theo thống kê, các phiên biến động mạnh của S&P 500 ngày càng dày đặc và chỉ số EPU có xu hướng tăng dần.

Khi Covid-19 xảy ra, chỉ số này đạt ngưỡng cao nhất trong lịch sử đối với khảo sát trên phạm vi toàn cầu nói chung và ở Mỹ nói riêng.

Giá chứng khoán tăng nhờ tiền rẻ

Trước triển vọng ảm đạm của nền kinh tế, hầu hết các quốc gia trên thế giới tiến hành nới lỏng bằng các biện pháp tài khóa và tiền tệ khác nhau nhằm cứu vãn nền kinh tế. Bảng cân đối kế toán của các ngân hàng trung ương liên tục mở rộng.

Lợi suất trái phiếu chính phủ ở các quốc gia lớn như Mỹ, Anh, Đức, Pháp… hiện đang ở mức thấp nhất trong lịch sử và về rất gần ngưỡng 0%. Nếu không nới lỏng, không bơm tiền thì nhiều quốc gia cũng không có sự lựa chọn khi nền kinh tế thực sự đã bị tổn thương quá mức bởi dịch bệnh.

Nền kinh tế chưa hồi phục, thậm chí triển vọng còn ở phía xa, nhưng với lượng tiền khổng lồ được bơm ra, giá cả các tài sản tài chính trên nhiều thị trường tăng vọt. Tại Mỹ, chỉ số Nasdaq, giá trái phiếu chính phủ vượt đỉnh mọi thời đại. Nhà đầu tư chứng khoán lạc quan nhờ tiền rẻ.

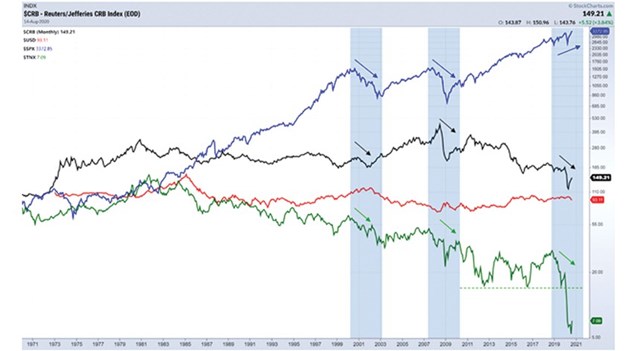

Mối quan hệ cùng chiều giữa giá trái phiếu và giá cổ phiếu là một trong những mối quan hệ được biết đến rộng rãi nhất trong điều kiện nền kinh tế bình thường. Giá trái phiếu tăng (tức lợi suất trái phiếu giảm) thường là yếu tố tích cực đối với cổ phiếu. Tuy nhiên, điều này không đúng trong điều kiện giảm phát. Trong bối cảnh giảm phát, khi lợi suất trái phiếu giảm, giá cổ phiếu và hàng hóa đều giảm.

Năm 2002, lần đầu tiên kể từ năm 1933, Cục Dự trữ Liên bang Mỹ (Fed) đã phải nhắc lại cụm từ “giảm phát”, khi cụm từ này bắt đầu xuất hiện nhiều trong các bản tin. Ben Bernanke, khi đó là Thống đốc Ủy ban Dự trữ Liên bang, đã đề cập lại thuật ngữ giảm phát trong các bài phát biểu của mình.

Vụ sụp đổ của thị trường chứng khoán Nhật Bản đầu những năm 1990, cuộc khủng hoảng tiền tệ châu Á năm 1997 - 1998, vụ sụp đổ bong bóng dotcom đầu những năm 2000, cuộc khủng hoảng nhà đất tại Mỹ năm 2007 - 2008 và hiện nay là đại dịch Covid-19 trên toàn cầu, các sự kiện như vậy làm dấy nên nỗi lo giảm phát.

Nếu kích thích kinh tế tỏ ra không hiệu quả, như giai đoạn đầu những năm 2000, hay năm 2007 - 2008, khi lợi suất trái phiếu chính phủ phá đáy, cổ phiếu và hàng hóa đều giảm, thế giới có thể sẽ đối mặt với nguy cơ giảm phát.

Hai câu chuyện mông lung

Những thông tin trên cho thấy cái mông lung của bức tranh lớn. Ở góc nhìn nhỏ hơn, đó là khi Covid-19 chưa trở thành đại dịch toàn cầu, mà mới chỉ bùng phát ở Trung Quốc, nhiều câu hỏi đặt ra, dịch bệnh sẽ đi qua với bao nhiêu ca nhiễm.

Khi đó, các chuyên gia cho rằng, trên toàn thế giới sẽ có không quá 10.000 người mắc bệnh, vì dịch SARS cũng chỉ có hơn 8.000 ca nhiễm. Nhưng chỉ nửa tháng sau, số ca nhiễm Covid-19 mỗi sáng đều tăng và đến nay, thế giới đã có hơn 22 triệu ca nhiễm.

Trước đó, qua báo chí, thế giới nhận thấy không ít các quốc gia xem thường Covid-19 ở thời điểm ban đầu khi cho rằng, “nó còn ít nguy hiểm hơn cúm mùa”. Đó chính là điều nguy hiểm nhất khi thiếu sự hiểu biết về dịch bệnh Covid-19 dù đã được cải thiện rất nhiều trong thời gian qua, nhưng có thể vẫn chưa đầy đủ.

Trong làn sóng Covid-19 tái diễn tại Việt Nam kể từ ngày 25/7, tâm lý của người dân nói chung và nhà đầu tư nói riêng đã vững vàng hơn. Sau phản ứng ban đầu cũng không phải quá mức, dần dần các hoạt động trở lại gần hơn so với mức bình thường.

Người dân vẫn ít đi công viên, ít đến các cửa hàng bán lẻ hay các trạm trung chuyển, nhưng ra khỏi nhà và đến nơi làm việc bình thường.

Chính vì vậy, khi đứng trước đại dịch, tâm lý bình tĩnh và sự lạc quan luôn là điều tốt. Nhưng dù có niềm tin, có sự lạc quan với triển vọng của dịch bệnh, mỗi người trong chúng ta vẫn có sự mông lung nhất định với diễn biến khó lường của Covid-19. Trong việc dự báo thị trường chứng khoán, nhiều người cũng có sự mông lung tương tự.