Ứng dụng công nghệ tài chính trong chuyển đổi số của ngân hàng hiện nay

Thị trường tài chính ngân hàng cạnh tranh ngày càng quyết liệt, các ngân hàng đã và đang tập trung đầu tư ứng dụng công nghệ số vào phát triển các sản phẩm, dịch vụ nhằm đáp ứng yêu cầu của khách hàng. Tuy nhiên, việc chuyển đổi số còn phụ thuộc vào thực tế công nghệ tài chính và sự sẵn sàng của các ngân hàng. Bài viết đề cập đến những nội dung cơ bản về công nghệ tài chính và ứng dụng công nghệ tài chính trong chuyển đổi số của hoạt động ngân hàng hiện nay.

Vấn đề chung về công nghệ tài chính

Theo Ủy ban Basel về Giám sát Ngân hàng (BCBS, 2018) và Hội đồng ổn định tài chính (FSB, 2017), công nghệ tài chính là các sáng tạo tài chính do công nghệ mang lại, giúp tạo ra các mô hình đầu tư, ứng dụng, quy trình hoặc sản phẩm với mức ảnh hưởng đáng kể đối với thị trường tài chính và các tổ chức tài chính cũng như việc cung ứng các dịch vụ tài chính.

Dựa trên đặc điểm ảnh hưởng của công nghệ, các hoạt động công nghệ tài chính được thành 2 nhóm gồm:

- Công nghệ tài chính bền vững: Là những sáng tạo đổi mới được thực hiện bởi các tổ chức cung cấp dịch vụ tài chính truyền thống nhằm bảo vệ khả năng cạnh tranh và vị thế của mình trên thị trường, đây là mức sáng tạo đổi mới ở mức nhỏ.

- Công nghệ tài chính phá vỡ: Là những công ty công nghệ tài chính mới cạnh tranh trực tiếp với các tổ chức cung cấp dịch vụ tài chính truyền thống bằng cách cung cấp các dịch vụ và sản phẩm mới.

Theo nghiên cứu của FSB (2019), hiện nay có 9 xu hướng công nghệ hỗ trợ cho hoạt động đổi mới sáng tạo trong thị trường vốn: Công nghệ điện toán đám mây; Quy trình và dịch vụ thuê ngoài; Quy trình tự động hóa bằng robot; Phân tích nâng cao; Chuyển đổi số; Trí tuệ nhân tạo; Hợp đồng thông minh; Internet vạn vật; Công nghệ chuỗi khối.

Chuyển đổi số trong hoạt động ngân hàng

Quan điểm về ngân hàng số

Đối với ngân hàng, chuyển đổi số không chỉ giới hạn trong việc số hóa dữ liệu giao dịch mà thông qua đó còn tập trung nâng cao trải nghiệm của khách hàng và được thực hiện nhờ quá trình tự động hóa, sử dụng khoa học phân tích dữ liệu để hiểu biết sâu sắc về khách hàng, nhằm đưa ra các sản phẩm dịch vụ phù hợp đáp ứng với sự phát triển công nghệ ngân hàng.

Theo nghiên cứu của Temenos (2017), ngân hàng số là ngân hàng tập trung vào trải nghiệm, bao gồm:

- Trải nghiệm khách hàng: Cho phép khách hàng tự phục vụ trên nhiều thiết bị trong các môi trường, bối cảnh tùy biến để tạo nên những trải nghiệm cá nhân phù hợp.

- Trải nghiệm triển khai: Giúp các ngân hàng cung cấp dịch vụ khi khách hàng có nhu cầu với sự tham gia tối thiểu của con người, quy trình xử lý nhanh trong khi vẫn cho phép nhân viên phục vụ khách hàng qua các kênh ngoại tuyến và liên tục cải tiến sản phẩm và quy trình.

Vai trò của chuyển đổi số trong hoạt động ngân hàng

Theo báo cáo của Ngân hàng Thế giới (WB, 2018), việc chuyển đổi số sẽ giúp cho ngân hàng phát triển các sản phẩm dịch vụ điện tử như các công ty công nghệ tài chính. Ứng dụng chuyển đổi số trong hoạt động ngân hàng sẽ làm giảm nhân sự, giảm bớt giấy tờ giao dịch… do đó, sẽ làm giảm chi phí xử lý trên hệ thống số. Theo nghiên cứu của Shahar (2017), một ngân hàng số hóa chuyên cho vay bất động sản đã cắt giảm 70% chi phí xử lý trên mỗi khoản vay.

Việc số hóa ngân hàng giúp cho ngân hàng đáp ứng được kỳ vọng ngày càng cao cũng như xu hướng giao dịch trên các thiết bị điện tử của khách hàng, đơn giản hóa quy trình, thủ tục xử lý, câng cao tính cạnh tranh, cắt giảm chi phí.

Thách thức của ngân hàng trong chuyển đổi số

Nghiên cứu của Ngân hàng Thanh toán quốc tế (BIS, 2018) cho thấy ngân hàng sẽ phải đối mặt với các thách thức trong chuyển đổi số như: Khó khăn trong thu hút nhân tài; Lãnh đạo thiếu hiệu quả; Sự thiếu hợp tác trong các đơn vị kinh doanh; Kết cấu dữ liệu phức tạp; Thiếu thẩm quyền quản trị và ra quyết định; Thiếu nhân tài quyết định trong DN; Văn hóa DN; Hạn chế của công nghệ thông tin...

Bên cạnh đó, nghiên cứu của Deloitte (2018) đưa ra thách thức lớn của ngân hàng là công nghệ cũ, lạc hậu. Hiện nay, nhiều ngân hàng đang vận hành trên các hệ thống được xây dựng từ những năm 1980, có tốc độ xử lý thấp, dữ liệu biệt lập, chi phí duy trì cao ảnh hưởng đến hoạt động kinh doanh của ngân hàng. Để hạn chế nhược điểm này, ngân hàng có thể sử dụng các giao diện lập trình ứng dụng để tích hợp dữ liệu giữa các nhóm sản phẩm mà không nhất thiết phải thay thế hệ thống ngân hàng lõi ngay lập tức, ngân hàng có thể thu thập, phân tích số liệu, hiểu rõ hơn về khách hàng từ đó có kế hoạch cho việc chuyển đổi theo module cho từng giai đoạn.

Các bước chuyển đổi số để trở thành ngân hàng số toàn diện

Theo nghiên cứu của Mersch (2017), có 5 bước để thực hiện chuyển đổi số như sau:

Bước 1: Đánh giá để hiểu biết các bước ứng dụng và công nghệ.

Trước khi thực hiện chuyển đổi số, ngân hàng phải đánh giá được chi phí và hiệu quả hoạt động của các ứng dụng và công nghệ hiện có nhằm nhận diện được những yếu kém về công nghệ và lãng phí về tài chính. Hiện nay, các nền tảng khoa học phân tích dữ liệu tự động giám sát và quản lý công nghệ trên hệ thống, có thể giúp phát hiện sớm các vấn đề khi vận hành, tối ưu hóa chi tiêu cho công nghệ.

Bước 2: Đơn giản hóa cơ sở hạ tầng, ứng dụng và quy trình dựa trên các hiểu biết thu được từ việc đánh giá hiểu biết các bước ứng dụng và công nghệ.

Việc ứng dụng hệ thống công nghệ dư thừa, trùng lắp, hay ít sử dụng làm tăng chi phí hoạt động, giảm hiệu quả và làm trì trệ khả năng đổi mới, sáng tạo của các ngân hàng. Do đó, việc đơn giản hóa cơ sở hạ tầng, ứng dụng và các quy trình sẽ giúp cho ngân hàng thiết kế lại để phù hợp với mô hình ngân hàng số toàn diện.

Bước 3: Đẩy nhanh quá trình đổi mới thông qua các nền tảng module.

Các nền tảng module tích hợp các giao diện lập trình ứng dụng cũng đóng góp vào quá trình tích hợp hệ thống ngân hàng với nền kinh tế giao diện lập trình ứng dụng. Ngân hàng cũng có thể lựa chọn các module và giao diện lập trình ứng dụng dựa trên các ưu tiên kinh doanh của mình và tốc độ hiện đại hóa mong muốn.

Bước 4: Thiết kế các quy trình và ứng dụng dựa trên kinh nghiệm có được.

Thiết kế của ngân hàng nên dựa trên sự hiểu biết sâu sắc về hành vi và cách sử dụng của khách hàng để tiếp tục đổi mới các dịch vụ và tập trung vào trải nghiệm của khách hàng. Các nền tảng khoa học phân tích dữ liệu có thể giúp đơn giản và tối ưu hóa việc áp dụng dữ liệu lớn thông qua cung cấp các giải pháp phân tích tích hợp sẵn và dễ sử dụng cho nhóm khách hàng doanh nghiệp.

Bước 5: Xây dựng các ứng dụng mới có thể hỗ trợ các mô hình kinh doanh mới, danh mục sản phẩm và kênh phân phối mới.

Ngân hàng tập trung xây dựng các ứng dụng ngân hàng mới, thông minh, nhằm tạo ra lợi thế người đi đầu trong ứng dụng công nghệ số. Phát triển các ứng dụng đổi mới và thông minh cho phép ngân hàng thu hút được các phân khúc khách hàng mới nhằm tạo ra kênh thu nhập mới.

Biểu hiện của ngân hàng số

Biểu hiện cơ bản của một ngân hàng khi ứng dụng công nghệ tài chính trong ngân hàng số là:

Một là, thay đổi tương tác với khách hàng: Thể hiện ở việc ngân hàng cung cấp các dịch vụ tự phục vụ. Đây là dịch vụ đánh dấu sự khác biệt đối với một ngân hàng có ứng dụng chuỗi khối và không ứng dụng chuỗi khối.

Hai là, thay đổi hình thức của chi nhánh/phòng giao dịch: Thể hiện rõ nét là chi nhánh/phòng giao dịch chuyển sang địa điểm kinh doanh, nơi chủ yếu để tiếp thị sản phẩm và cung cấp giá trị tăng thêm cho khách hàng.

Ba là, thay đổi cách thức làm việc của nhân viên: Nhân viên sẽ tập trung vào xây dựng mối quan hệ với khách hàng, thiết kế và quảng bá sản phẩm của ngân hàng, đặc biệt là những sản phẩm có ứng dụng Fintech.

Bốn là, đối diện với nhiều đối thủ cạnh tranh mới: Không chỉ cạnh tranh với các đối thủ trong ngành tài chính – ngân hàng mà còn cạnh tranh với các tổ chức khác. Cạnh tranh chủ yếu là các sản phẩm ứng dụng chuỗi số.

Năm là, mô hình hoạt động mới sẽ chiếm ưu thế hơn so với mô hình truyền thống. Việc ứng dụng Fintech trong ngân hàng số sẽ đưa ra các sản phẩm công nghệ cao, tạo sự khác biệt so với các sản phẩm truyền thống và mang lại hiệu quả cao hơn.

Sự phát triển của các công ty công nghệ tài chính và yêu cầu chuyển đổi số của các ngân hàng

Thực tiễn cho thấy, hiện nay, các ứng dụng công nghệ tài chính về cơ bản đang tập trung vào 3 lĩnh vực gồm: tài chính, thanh toán, vận hành và quản trị rủi ro. Ở Việt Nam, công nghệ tài chính tập trung ở 3 dịch vụ: Thanh toán, cho vay ngang hàng, huy động vốn cộng đồng.

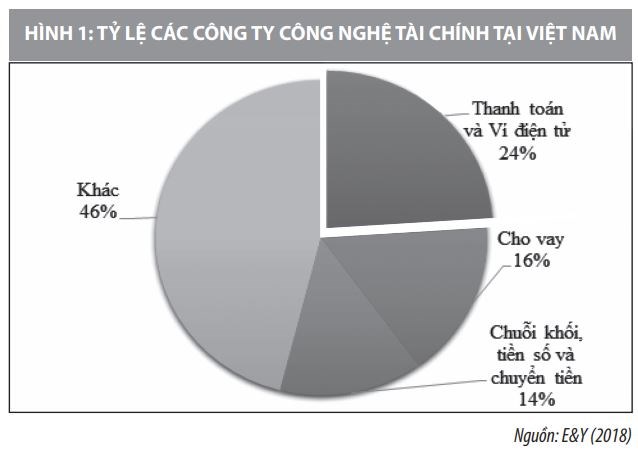

Số liệu tại Hình 1 cho thấy, thanh toán và cho vay dẫn đầu thị trường công nghệ tài chính tại Việt Nam với tỷ lệ lần lượt là 24% và 16% trong khi chuỗi khối, tiền số và chuyển tiền đang được quan tâm và có xu hướng phát triển với tỷ lệ là 14%. Hiện nay, các công ty công nghệ tài chính hoạt động trong mảng thanh toán đã có sự liên kết với hầu hết các ngân hàng ở Việt Nam. Ngoài ra, trong khu vực ASEAN, Việt Nam có số vốn đầu tư vào công nghệ tài chính trong năm 2018 là 3 triệu USD là mức thấp nhất trong khu vực. Cụ thể, Singapore có số vốn đầu tư vào công nghệ tài chính với mức cao nhất là 141 triệu USD, tiếp theo là Phillipines với 78% và Malaysia với 75%.

Nhìn chung, xu hướng công nghệ ngân hàng ở Việt Nam đang ngày càng phát triển, nhưng trên thực tế đang phải đối mặt với tình trạng các công ty công nghệ tài chính lấn chiếm thị trường bán lẻ tiềm năng. Điển hình là Timo và Momo, đây là hai công ty đang đánh giá là tiên phong ở một số lĩnh vực liên quan đến công nghệ tài chính.

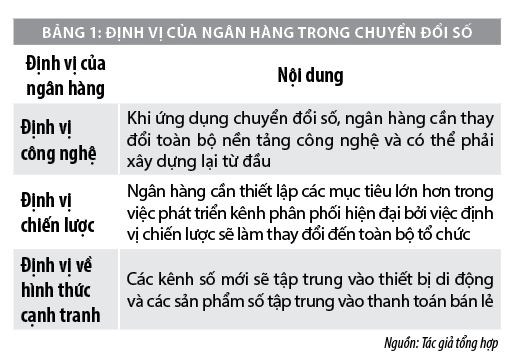

Trước thách thức này, các ngân hàng Việt Nam đều nhận thấy, cần phải có sự thay đổi toàn diện trong cách thức hoạt động, cung cấp sản phẩm, dịch vụ nếu không muốn trở thành một mắt xích rỗng trong hệ thống tài chính. Tuy nhiên, theo Vũ Thanh Danh (2018), sự phát triển ngân hàng số tại Việt Nam vẫn đang trong giai đoạn bắt đầu với những dịch vụ còn ở mức cơ bản trên các nền tảng. Trong thời gian tới, công nghệ tài chính ngân hàng sẽ tiếp tục phát triển mạnh mẽ, việc ứng dụng ngân hàng số đáp ứng một cách nhanh chóng và hiệu quả các yêu cầu của khách hàng. Tuy nhiên, khi ứng dụng công nghệ tài chính, các ngân hàng cần định vị phù hợp về công nghệ, chiến lược, sản phẩm.

Tài liệu tham khảo:

1. Đỗ Danh Thanh (2018), Chuyển đổi số: Xu hướng tất yếu của ngành Ngân hàng, Thời báo Ngân hàng;

2. Minh Tâm (2019), “Nóng” cuộc đua chuyển đổi số giữa các ngân hàng, VietnamFinance;

3. Bank for International Settlement - BIS (2018), Digital currencies. http://www.bis.org/bcbs/publ/d431.htm;

4. Deloitte (2018), Fintech Regulatory Environment. http://2.deloitte.com;

5. E&Y (2018), ASEAN Fintech Census 2018;

6. Temenos (2017), Digital Banking. http://www.temenos.com;

7. WB (2018), http://data. Worldbank.org/indicator/it.cel.