Thị trường bảo hiểm Việt Nam trong bối cảnh nền kinh tế số

Trong bối cảnh nền kinh tế số, cùng với đẩy mạnh chuyển dịch cơ cấu kinh tế, việc ứng dụng các công nghệ là yếu tố quan trọng nhằm nâng cao năng suất, chất lượng, sức cạnh tranh của nền kinh tế và trong từng ngành, lĩnh vực.

Tuy nhiên, bên cạnh những cơ hội, kinh tế số cũng đặt ra nhiều thách thức cho các lĩnh vực, trong đó có bảo hiểm. Bài viết phân tích bối cảnh phát triển kinh tế số tại Việt Nam, xu hướng toàn cầu trong phát triển thị trường bảo hiểm gắn với nền kinh tế số, trên cơ sở đó, nhận diện những vấn đề đặt ra và kiến nghị giải pháp phát triển thị trường bảo hiểm Việt Nam trong bối cảnh nền kinh tế số.

Xu hướng phát triển thị trường bảo hiểm của các nước trong bối cảnh nền kinh tế số

So với nền kinh tế truyền thống, nền kinh tế số có một số đặc điểm mới như: (i) Dữ liệu chính là nguồn tài nguyên giá trị; (ii) Kết quả của sự phát triển các công nghệ số mới (công nghệ robot, Internet vạn vật, nền tảng số) - có tác động chuyển đổi vượt ra ngoài lĩnh vực công nghệ thông tin và truyển thông; (iii) Vai trò của người tiêu dùng được nâng cao. Giá trị của nền kinh tế số đo lường phần sản lượng bắt nguồn hoặc chủ yếu bắt nguồn từ các công nghệ số với mô hình kinh doanh dựa vào hàng hóa hoặc dịch vụ số. Theo UNCTAD (2019), kinh tế số đã và đang thay đổi các ngành, lĩnh vực trong nền kinh tế toàn cầu, ở cả các nước phát triển và các nước đang phát triển, với quy mô 3.000 tỷ USD và sử dụng xấp xỉ 10% năng lượng điện của toàn thế giới.

Nền kinh tế số với sự đổi mới và phát triển công nghệ là động lực phát triển của nhiều doanh nghiệp (DN) công nghệ bảo hiểm - DN InsurTech (Insurtech là thuật ngữ được sử dụng để mô tả các công nghệ mới với tiềm năng mang lại sự đổi mới đến lĩnh vực bảo hiểm và tác động đến các hoạt động pháp lý của thị trường bảo hiểm).

Tại các nước, DN InsurTech đã ứng dụng công nghệ, thích ứng với sự biến đổi của công nghệ trên các khía cạnh như đầu tư ứng dụng công nghệ, trong thiết kế sản phẩm, đổi mới mô hình phân phối sản phẩm bảo hiểm, dịch vụ bảo hiểm. Các công nghệ được ứng dụng chủ yếu bao gồm: (i) Công nghệ di động và các ứng dụng di động (app); (ii) Công nghệ trí tuệ nhân tạo (AI), thuật toán và tư vấn tự động (Robo-advices); (iii) Công nghệ chuỗi khối (blockchain). Bên cạnh đó, các chính sách liên quan đến bảo hiểm cũng được các nước điều chỉnh cho phù hợp với tình hình ứng dụng các công nghệ của Cách mạng công nghiệp 4.0 (CMCN 4.0).

Về đầu tư ứng dụng công nghệ

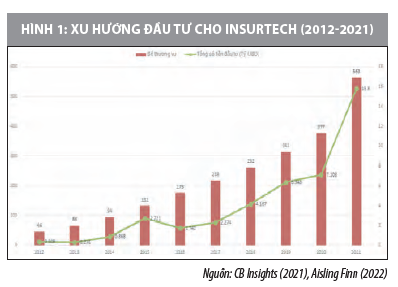

Trong năm 2021, tổng vốn đầu tư cho các DN Insurtech đạt mức cao kỷ lục, đặc biệt là quý IV/2021 2021. Nguồn vốn đầu tư toàn cầu cho Insurtech đã đạt mức 15,8 tỷ USD trong năm 2021, tăng hơn 2 lần so với năm 2020. Số thương vụ đầu tư cho Insurtech trong năm 2021 đạt 563 thương vụ, tăng 49,3% so với năm 2020.

Ngoài Quỹ đầu tư mạo hiểm chuyên nghiệp, một số công ty bảo hiểm đã cung cấp vốn cho các DN khởi nghiệp (DNKN) InsurTech cũng như DNKN lĩnh vực Internet kết nối vạn vật (IoT). Một số công ty bảo hiểm lớn đã thành lập các Quỹ và các Quỹ đầu tư mạo hiểm để đầu tư vào các DNKN, bao gồm InsurTech. Số lượng các thương vụ mà các doanh nghiệp bảo hiểm (DNBH), tái bảo hiểm thực hiện trong giai đoạn 2017- 2021 đầu tư vào lĩnh vực này đạt 536 thương vụ, tăng mạnh 2,6 lần so với giai đoạn 2012-2016, chỉ với 205 thương vụ (CB Insights, 2021).

Đổi mới mô hình phân phối sản phẩm bảo hiểm

Tận dụng các công nghệ của nền kinh tế số, các DNBH của các nước Anh, Đức, Mỹ đã đổi mới mô hình phân phối sản phẩm bảo hiểm, trong đó sản phẩm được phân phối thông qua di động hoặc ứng dụng trên điện thoại di động có ứng dụng công nghệ trí tuệ nhân tạo (AI) hoặc Blockchain. Các DNBH có trụ sở tại các nước này nhưng có thể bán bảo hiểm tại các nước đang phát triển, thị trường bảo hiểm có mức độ thâm nhập thấp hoặc tại các thị trường hiện tại để tiếp cận đến nhiều đối tượng khách hàng hơn, quản lý rủi ro tốt hơn, giảm chi phí.

Ngoài ra, đối với cung cấp dịch vụ bảo hiểm, các DNBH tại các nước cũng dựa trên công nghệ trí tuệ nhân tạo để phát triển hình thức cung cấp dịch vụ tư vấn mới là tư vấn tự động (robo-advices). Tư vấn tự động đã được áp dụng khá nhiều trong lĩnh vực tư vấn đầu tư và gần đây được sử dụng trong lĩnh vực bảo hiểm nhưng chưa được phổ biến rộng rãi. Trong bối cảnh khi các trang web phân phối và so sánh giá đang trở nên phổ biến, các DNBH cũng tăng cường phát triển các trang cung cấp hướng dẫn tài chính phù hợp với nhu cầu, thu nhập của chủ hợp đồng, với mức độ tự động hóa cao thông qua các thuật toán với chi phí thấp hơn. Điều này giúp thu hẹp khoảng cách tiếp cận các dịch vụ của người thu nhập thấp.

Về thiết kế sản phẩm

Công nghệ phát triển trong bối cảnh nền kinh tế số đã giúp DNBH các nước thiết kế các sản phẩm có tính cá nhân hóa hơn, phù hợp với nhu cầu và thu nhập của chủ hợp đồng bảo hiểm, đảm bảo quản lý rủi ro. Tại Italia, ngành bảo hiểm đã có sự kết hợp với công nghệ viễn thông (Telematics). Bảo hiểm công nghệ viễn thông cho động cơ là sản phẩm mà một thiết bị được lắp vào xe có động cơ và theo dõi việc lái xe. Hiệp hội bảo hiểm Italia ước tính, hộp đen (blackboxes) đã được cài đặt trong hơn 2 triệu xe tại Italia, để phục vụ việc cung cấp sản phẩm bảo hiểm blackbox, bảo hiểm ô tô công nghệ viễn thông. Hộp đen sẽ theo dõi tốc độ, phanh, tăng tốc, vào cua và thời gian hành trình thông qua công nghệ vệ tinh toàn cầu (GPS). Dữ liệu được truyền đến các DNBH thông qua GPS cho phép DNBH ước tính khả năng khiếu lại được thực hiện. Không chỉ giúp các DNBH, các công nghệ viễn thông còn có vai trò quan trọng trọng giảm thiểu tai nạn. Theo Zurich Fleet Intelligence, 2016, các giải pháp công nghệ viễn thông có thể giảm va chạm tới 20%, giảm chi phí hoạt động giảm đến 10% và tiêu hao nhiên liệu giảm từ 8-11%. Với vai trò như vậy, theo IHS Markit (2016), số lượng người sử dụng bảo hiểm công nghệ viễn thông sẽ tăng lên 142 triệu người trên toàn cầu vào năm 2023.

Bên cạnh đó, khi nền kinh tế chia sẻ phát triển, việc thiết kế sản phẩm cũng có nhiều thay đổi. Trong mô hình chia sẻ nhà, một số DNBH đã cung cấp bảo hiểm hàng tháng có bao gồm điều khoản bổ sung về trách nhiệm của người thuê nhà. Điển hình trong trường hợp này là AirBnB, bắt đầu từ tháng 1/2015, AirBnB đã mua gói bảo hiểm 1 triệu USD với tên gọi là “Bảo hiểm bảo vệ chủ nhà” được thiết kế để bảo hiểm trách nhiệm liên quan đến việc cho thuê nhà, DN này đã yêu cầu bảo hiểm bổ sung nếu như chính sách đối với chủ nhà không bảo hiểm trách nhiệm gây ra bởi người thuê nhà.

Một số điều chỉnh đối với chính sách liên quan đến hoạt động bảo hiểm

Nhiều nước đã thực hiện các điều chỉnh đối với chính sách liên quan bảo hiểm như: (i) Hình thành khung pháp lý thử nghiệm (sandbox); (ii) Điều chỉnh khung pháp lý đối với sản phẩm, dịch vụ bảo hiểm mới hình thành; (iii) Điều chỉnh khung pháp lý về bảo mật dữ liệu, bảo mật thông tin. Cụ thể:

Hình thành khung pháp lý thử nghiệm (sandbox) đối với các DNKN bảo hiểm

Để đảm bảo an toàn tài chính, nhiều rào cản gia nhập thị trường, yêu cầu chặt chẽ đã được đặt ra khi một DN muốn kinh doanh bảo hiểm, nhưng các DNKN hầu hết là các DN mới, quy mô vốn hạn chế, do đó nhiều nền kinh tế như: Singapore, Anh, Australia, Hồng Kông, Canada đã xây dựng khung pháp lý thử nghiệm cho các DNKN FinTech nói chung và bảo hiểm nói riêng. Nền tảng này đều nhằm hỗ trợ các đối tượng mới gia nhập thị trường, khuyến khích cạnh tranh và mang lại lợi ích cho người tiêu dùng.

Điều chỉnh khung pháp lý đối với sản phẩm, dịch vụ bảo hiểm mới hình thành

Một số quốc gia như: Pháp, Singapore, Thụy Sĩ, Anh và Mỹ đã cho phép sử dụng một số con đường nhất định cho những chiếc xe không người lái. Loại xe này có thể cải thiện an toàn giao thông bằng cách hạn chế lỗi của con người, lưu lượng giao thông và sử dụng nhiên liệu hiệu quả. Với sản phẩm ô tô mới này, các khuôn khổ bảo hiểm cũng được điều chỉnh thích hợp. Tại Hoa Kỳ đã ban hành một bản cập nhật cho Chính sách phương tiện tự động Liên bang vào tháng 9/2016. Các tiểu bang cũng được yêu cầu để xem xét trách nhiệm pháp lý được phân bổ thế nào giữa chủ sở hữu phương tiện không người lái, nhà điều hành, hành khách, nhà sản xuất và những người khác khi xảy ra sự cố.

Điều chỉnh khung pháp lý đối với bảo mật dữ liệu, bảo mật thông tin cá nhân

Công nghệ dữ liệu lớn mang đến nhiều lợi ích về phân tích rủi ro, phân tích khách hàng, phân tích thị trường… nhưng công nghệ này tương đối phức tạp. Tại Liên minh châu Âu, quy định hiện hành không cho phép chuyển dữ liệu xuyên biên giới trừ khi thực hiện quyền tài phán đầy đủ hoặc nhà xuất khẩu dữ liệu đã thực hiện cơ chế chuyển dữ liệu hợp pháp.

Qua phân tích xu hướng phát triển thị trường bảo hiểm trong bối cảnh nền kinh tế số, có thể thấy tại các quốc gia các DNBH đã ứng dụng công nghệ, thích ứng với sự biến đổi của công nghệ trên nhiều khía cạnh như: Đầu tư ứng dụng công nghệ, trong đó xu hướng đầu tư ứng dụng công nghệ thông tin trong lĩnh vực bảo hiểm, hình thức đầu tư là đầu tư vào các DNKN bảo hiểm - InsurTech với nguồn vốn từ các Quỹ đầu tư bảo hiểm hoặc DNBH truyền thống; Ứng dụng công nghệ trong thiết kế sản phẩm, trong đó các sản phẩm được cá nhân hóa, phù hợp với nhu cầu và thu nhập của chủ hợp đồng; Ứng dụng công nghệ trong đổi mới mô hình phân phối sản phẩm bảo hiểm, dịch vụ bảo hiểm. Các xu hướng này mang lại nhiều thuận lợi cho thị trường bảo hiểm như tăng vốn đầu tư, dễ dàng trong tiếp cận khách hàng, chăm sóc khách hàng, từ đó góp phần vào tăng trưởng của thị trường bảo hiểm. Tuy nhiên, bên cạnh những cơ hội, kinh tế số cũng đặt ra nhiều thách thức cho phát triển thị trường bảo hiểm ở các nước nói chung và Việt Nam nói riêng.

Phát triển thị trường bảo hiểm trong bối cảnh nền kinh tế số

Việt Nam được các tổ chức quốc tế đánh giá là một trong những quốc gia có tiềm năng phát triển kinh tế số ở trong khu vực ASEAN nhờ lợi thế về quy mô dân số (gần 100 triệu người). Theo Google và Temasek (2019), nền kinh tế số tại Việt Nam đạt 12 tỷ USD năm 2019, cao gấp 4 lần so với giá trị của năm 2015 và sẽ bứt phá lên 43 tỷ USD vào năm 2025.

Nghị quyết số 52-NQ/TW của Bộ Chính trị về một số chủ trương, chính sách chủ động tham gia cuộc Cách mạng công nghiệp 4.0 đã đặt mục tiêu đến năm 2025, nền kinh tế số Việt Nam sẽ đạt 20% GDP. Bên cạnh đó, Quyết định số 749/QĐ-TTg ngày 3/6/2020 của Thủ tướng Chính phủ phê duyệt “Chương trình Chuyển đổi số quốc gia đến năm 2025, định hướng đến năm 2030” đặt ra mục tiêu đưa Việt Nam thuộc nhóm 50 nước dẫn đầu về chính phủ điện tử, liên quan đến phát triển kinh tế số, nâng cao năng lực cạnh tranh của nền kinh tế, mục tiêu đến năm 2025 là kinh tế số chiếm 20% GDP; tỷ trọng kinh tế số trong từng ngành, lĩnh vực đạt tối thiểu 10%; đến năm 2030, kinh tế số chiếm 30% GDP; Tỷ trọng kinh tế số trong từng ngành, lĩnh vực đạt tối thiểu 20%.

Quyết định số 1874/QĐ-BTC ngày 27/11/2020 của Bộ Tài chính về kế hoạch hành động của ngành Tài chính thực hiện Chương trình chuyển đổi số quốc gia đến năm 2030 đã đặt ra nhiệm vụ xây dựng tài chính điện tử và thiết lập nền tảng tài chính số hiện đại, bền vững; nghiên cứu chính sách thuế khuyến khích người dân, DN sử dụng, cung cấp các dịch vụ số. Trong đó, đối với lĩnh vực bảo hiểm, nhiệm vụ trọng tâm là thúc đẩy hoạt động bảo hiểm rủi ro cho chuyển đổi số, an toàn, an ninh mạng và giao dịch trên không gian mạng.

Trong quá trình phát triển thị trường bảo hiểm Việt Nam, một số vấn đề đặt ra cần được quan tâm trong bối cảnh nền kinh tế số như:

Một là, khung pháp lý liên quan đến vốn pháp định đối với DNKN bảo hiểm.

Để phát triển các mô hình kinh doanh mới, cách thức phân phối sản phẩm bảo hiểm mới, tự động hóa, ứng dụng công nghệ trong lĩnh vực bảo hiểm, vấn đề đặt ra là cần có một khung pháp lý phù hợp, trong bối cảnh các DNBH truyền thống có thể kết hợp với DN Fintech hoặc DN Fintech khởi nghiệp kinh doanh bảo hiểm. Kinh nghiệm các nước cho thấy, có khá nhiều DNKN thành công lĩnh vực bảo hiểm và vấn đề lớn nhất mà các DN gặp phải là vấn đề vốn thành lập DN (OECD, 2017). Theo đó, khi một DNKN muốn trở thành một DNBH với tất cả các nghiệp vụ bảo hiểm thì DN phải có mức vốn điều lệ đáp ứng yêu cầu theo pháp luật về kinh doanh bảo hiểm, để bảo vệ người tham gia bảo hiểm và đảm bảo chất lượng của DN kinh DN. Do đó, có rất ít DNKN công nghệ bảo hiểm đáp ứng được yêu cầu, mà hầu hết chỉ có giấy phép môi giới. Đây cũng có thể là vấn đề cần quan tâm của thị trường bảo hiểm trong thời gian tới, khi mức vốn pháp định mà các DN kinh doanh bảo hiểm nhân thọ, phi nhân thọ, bảo hiểm sức khỏe, tái bảo hiểm phải đáp ứng hiện đang được quy định từ 300-1.100 tỷ đồng, chỉ có DN môi giới bảo hiểm có mức vốn pháp định thấp từ 4-8 tỷ đồng, trong khi hầu hết các DNKN là các DN vừa và nhỏ.

Hai là, các quy định pháp lý liên quan tư vấn tự động (robo-advices).

Đối với dịch vụ tư vấn tự động, kinh nghiệm các nước cho thấy cùng với việc ứng dụng công nghệ AI, áp dụng tư vấn tự động, khung pháp lý các nước cũng có điều chỉnh để phù hợp với dịch vụ tài chính mới này. Tại Việt Nam, Luật Kinh doanh bảo hiểm năm 2000, 2010 hiện đang quy định về hoạt động môi giới, đại lý bảo hiểm, trong khi mô hình tư vấn tự động mới có thể thay thế môi giới/đại lý bảo hiểm, do đó trong thời gian tới khi các DNBH ứng dụng các công nghệ này vào hoạt động kinh doanh thì việc điều chỉnh các quy định pháp lý liên quan đến tư vấn bảo hiểm cũng là vấn đề đặt ra.

Ba là, các quy định về quản lý rủi ro đối với thị trường bảo hiểm.

Một vấn đề liên quan đến khung pháp lý là làm thế nào để quản lý, hạn chế rủi ro cho thị trường bảo hiểm, trong bối cảnh các công nghệ mới, mô hình kinh doanh mới liên tục được phát triển? Đặc biệt với mô hình kinh doanh bảo hiểm kinh doanh trực tuyến, tự động hóa toàn bộ quy trình ứng dụng công nghệ AI, blockchain, khung pháp lý quy định về dự phòng nghiệp vụ, tình hình tài chính DNBH, quản lý rủi ro hay quy định đảm bảo thực hiện cam kết với khách hàng sẽ phải thay đổi, hoàn thiện phù hợp với các mô hình kinh doanh này.

Bốn là, giao dịch điện tử đối với hợp đồng bảo hiểm và bảo mật dữ liệu.

Pháp luật về kinh doanh bảo hiểm (Điều 38 Nghị định số 73/2016/NĐ-CP ngày 1/7/2016 của Chính phủ) cho phép DNBH bán sản phẩm bảo hiểm thông qua giao dịch điện tử. Tuy nhiên, Luật Giao dịch điện tử và các văn bản hướng dẫn thi hành chưa quy định cụ thể chi tiết đối với giao dịch điện tử liên quan đến hợp đồng bảo hiểm, đây cũng là một vấn đề đặt ra đối với kinh doanh bảo hiểm.

Về bảo mật dữ liệu, khi sử dụng các công nghệ dữ liệu lớn để thu thập, phân loại và phân tích dữ liệu thì điều quan trọng là phải đảm bảo các quy định về bảo mật dữ liệu và thông tin cá nhân. Năm 2018, Việt Nam ban hành Luật An ninh mạng, nhưng phạm vi của Luật chỉ giới hạn trong hoạt động bảo vệ an ninh quốc gia và bảo đảm trật tự, an toàn xã hội trên không gian mạng và trách nhiệm của cơ quan, tổ chức, cá nhân có liên quan, mà chưa đề cập đến một số vấn đề liên quan đến các dịch vụ tài chính như: (i) Quy định về kiểm soát và xử lý dữ liệu khi thực hiện các hợp đồng thuê ngoài; (ii) Quy định về chuyển dữ liệu xuyên biên giới; (iii) Quy định về báo cáo vi phạm liên quan đến dữ liệu cá nhân; (iv) Quy định về thời gian lưu trữ liên quan đến mục đích sử dụng dữ liệu.

Năm là, xác nhận chữ ký điện tử.

Nền tảng để các dịch vụ ứng dụng công nghệ hoạt động đó là việc công nhận chữ ký điện tử của các tổ chức, cá nhân trong giao dịch điện tử. Tại Việt Nam, việc xác nhận chữ ký điện tử còn hạn chế, do đó, việc áp dụng giao dịch điện tử vào bán bảo hiểm trực tuyến còn gặp khó khăn. DN vẫn phải thực hiện bước gặp trực tiếp khách hàng để lấy chữ ký trên hồ sơ yêu cầu bảo hiểm và phát hành hợp đồng bảo hiểm bằng bản in cho khách hàng.

Sáu là, cơ cấu lại lực lượng lao động

Trong những năm qua, ngành Bảo hiểm đóng góp đáng kể trong phát triển kinh tế - xã hội, giải quyết công ăn việc làm (số lượng lao động trong ngành bảo hiểm năm 2020 đã đạt 1.102.297 lao động, tăng gần 2 lần so với năm 2016. Trong đó, chủ yếu là lao động hoạt động dưới hình thức đại lý bảo hiểm). Tổng đại lý bảo hiểm năm 2020 đạt 1.066.835 đại lý, tăng gần 1,8 lần so với năm 2016. Đây là đóng góp lớn của ngành bảo hiểm, tuy nhiên thách thức đặt ra trong bối cảnh CMCN 4.0 là sắp xếp lại số lượng lao động này, khi các công nghệ BigData, Blockchain, AI với các tính năng như cung cấp giao dịch điện tử, tự động hóa toàn bộ quy trình từ tư vấn đến bồi thường, có thể thay thế hàng loạt lao động.

Kết luận và kiến nghị

Để thích ứng với những thách thức, vấn đề đặt ra đối với thị trường bảo hiểm Việt Nam, cần quan tâm các nhóm giải pháp sau:

Một là, nghiên cứu, điều chỉnh khung pháp lý liên quan đến vốn pháp định đối với DNBH, quản lý rủi ro, quy định pháp lý liên quan tư vấn tự động (robo-advices), bảo mật dữ liệu và giao dịch điện tử đối với hợp đồng bảo hiểm

Hai là, xây dựng khung pháp lý thử nghiệm (sandbox) cho việc ứng dụng công nghệ trong lĩnh vực bảo hiểm. Để hạn chế các rủi ro của công nghệ, Việt Nam nên xây dựng khung pháp lý thử nghiệm đối với phát triển công nghệ trong lĩnh vực bảo hiểm, để biết được những thành công và thất bại khi ứng dụng công nghệ vào ngành này, đồng thời góp phần đảm bảo công bằng giữa các DN tham gia thị trường. Bên cạnh đó, hai đối tượng chịu tác động cũng như nhận được nhiều cơ hội nhất trong lĩnh vực bảo hiểm là các DNBH và DNKN bảo hiểm. Để các thích ứng và phát triển ở Việt Nam, các DN nên thực hiện các khuyến nghị sau:

- DNBH truyền thống nên đầu tư cho công nghệ theo hai hướng: (i) Tự đầu tư hoặc thành lập quỹ đầu tư để đầu tư ứng dụng công nghệ; (ii) Hợp tác với một DN FinTech, để phát triển hoạt động kinh doanh bảo hiểm. Theo CB Insights (2021), số thương vụ mà các DNBH đầu tư vào InsurTech đã tăng mạnh trong giai đoạn 2012-2021, từ 1 thương vụ năm 2012 lên 536 thương vụ trong giai đoạn 2017-2021. Đối với xu hướng hợp tác, DNBH–FinTech, xu hướng này cũng bắt đầu xuất hiện ở Việt Nam và cũng cho thấy hiệu quả trong việc tiếp cận khách hàng.

- DNKN bảo hiểm nên tận dụng nguồn lực công nghệ, sáng kiến của DN để gọi vốn đầu tư. Các DNKNp thường là các vừa và nhỏ, áp dụng các mô hình kinh doanh mới do đó việc huy động vốn từ các Quỹ đầu tư phát triển là rất quan trọng (Kinh nghiệm từ mô hình DNKN Friendsurance – Đức, Lemonade –Mỹ).

- Về thiết kế sản phẩm, sự phát triển của công nghệ trong bối cảnh nền kinh tế số mang đến nhiều cơ hội cho các DN về thiết kế sản phẩm mang tính cá nhân hóa, hạn chế rủi ro tốt hơn... Do đó, các DNBH cần tận dụng tốt các cơ hội này để thiết kế sản phẩm phù hợp với kinh tế số như: (i) Bảo hiểm chuyến bay tự động ứng dụng công nghệ Blockchain (Kinh nghiệp InsurETH); (ii) Bảo hiểm tài sản và tai nạn cung cấp qua ứng dụng di động (kinh nghiệm Lemonnade – Mỹ); (iii) Bảo hiểm ô tô công nghệ viễn thông- telematics car insurance (Kinh nghiệm Ý); (iv) Bảo hiểm trách nhiệm đối với ô tô không người lái; (v) Sản phẩm bảo hiểm với điều khoản linh hoạt trong trường hợp chia sẻ xe, chia sẻ nhà (Kinh nghiệm của Uber, AirBnB).

- Việc ứng dụng công nghệ đồng nghĩa với việc thay thế lao động trong lĩnh vực dịch vụ tài chính nói chung và bảo hiểm nói riêng, đặc biệt là các đại lý, môi giới bảo hiểm. Do đó, các DNBH bên cạnh việc đầu tư ứng dụng công nghệ thì cần từng bước sắp xếp lại đội ngũ lao động.

Tài liệu tham khảo:

1. Bộ Tài chính (2021), Niên giám thị trường bảo hiểm Việt Nam 2020;

2. Cục Quản lý giám sát bảo hiểm (2018), “Cách mạng công nghiệp 4.0 và những vấn đề đặt ra trong lĩnh vực bảo hiểm”;

3. Đặng Văn Sáng (2020), Xu hướng phát triển kinh tế số trên thế giới và hàm ý cho Việt Nam;

4. Aisling Finn (2022), InsurTech funding reaches $15.8bn in 2021;

5. CB Insights (2021), “Quarterly InsurTech Briefing Q3/2021”;

6. CSIRO (2019), “Tương lai nền kinh tế số Việt Nam hướng tới năm 2030 và 2045”;

7. G20 Research Group (2015), “G20 digital economy development and cooperation initiative”. G20 Research Group: Hangzhou, China;

8. Google và Temasek (2019), E-conomy SEA 2019;

9. OECD (2017), “Technology and innovation in the insurance sector”;

10. UNCTAD (2019), “Digital economy report 2019: Value create on and capture: Implications for developing countries Investment and technology”.

Thông tin tác giả:

* TS. Lê Thị Thùy Vân, ThS. Phạm Thanh Thủy - Viện Chiến lược và Chính sách tài chính, Bộ Tài chính.

** Bài đăng Tạp chí Tài chính kỳ 1 tháng 3/2022.