Các nhân tố ảnh hưởng đến quyết định vay tiêu dùng của khách hàng: Nghiên cứu tại Agribank chi nhánh TP. Đà Nẵng

Nghiên cứu này nhằm khám phá các nhân tố ảnh hưởng đến quyết định vay tiêu dùng của khách hàng dựa trên dữ liệu được thu thập từ 200 bảng câu hỏi được xử lý bằng công cụ SPSS, với các kỹ thuật kiểm định độ tin cậy thang đo Cronbachs Alpha, phân tích nhân tố (EFA), phân tích tương quan và phân tích hồi quy bội, phân tích phương sai Anova.

Kết quả nghiên cứu xác định có 6 nhân tố ảnh hưởng trực tiếp đến quyết định vay tiêu dùng của khách hàng tại ngân hàng thương mại, bao gồm: Điều kiện vay tiêu dùng, Năng lực phục vụ, Chính sách chăm sóc khách hàng, Thương hiệu uy tín, Lãi suất, Quy trình thủ tục. Từ đó, tác giả đề xuất các giải pháp nhằm đáp ứng tốt hơn nhu cầu khách hàng và mở rộng thị trường thu hút khách hàng mới.

Cơ sở lý thuyết của nghiên cứu

Hiện nay, có rất nhiều nghiên cứu lý thuyết và thực tiễn về quyết định sử dụng dịch vụ như:

Mô hình thuyết hành động hợp lý (TRA) của Ajzen và Fishbein (1967) cho thấy, xu hướng tiêu dùng là yếu tố dự đoán tốt nhất về hành vi tiêu dùng. Để quan tâm hơn về các yếu tố góp phần đến xu hướng mua, cần xem xét 2 yếu tố là thái độ và chuẩn chủ quan của khách hàng. Người tiêu dùng sẽ chú ý đến những thuộc tính mang lại lợi ích cần thiết và có mức độ quan trọng khác nhau. Nếu biết trọng số của các thuộc tính đó thì có thể dự đoán gần kết quả lựa chọn của người tiêu dùng.

Mô hình SERVQUAL (Parasuraman, 1988) là mô hình nghiên cứu chất lượng dịch vụ phổ biến và được áp dụng nhiều nhất trong các nghiên cứu marketing. Mô hình Servqual được xây dựng dựa trên quan điểm chất lượng dịch vụ cảm nhận là sự so sánh giữa các giá trị kỳ vọng, mong đợi và các giá trị khách hàng cảm nhận được. Mô hình xem xét 2 khía cạnh chủ yếu của chất lượng dịch vụ là kết quả dịch vụ và cung cấp dịch vụ được nghiên cứu thông qua 22 thang đo của 5 tiêu chí: sự tin cậy, hiệu quả phục vụ, sự hữu hình. sự đảm bảo và sự cảm thông.

Mô hình “Các yếu tố quyết định giá trị dành cho khách hàng” của Philip Kotler (1991) cho thấy, khách hàng sẽ chọn mua hàng của những DN mà họ cho là có thể nhận được giá trị dành cho họ là cao nhất. Những khách hàng này sẽ lại mua hàng và mua nhiều hơn nữa, đồng thời quảng cáo hộ công ty đến những người tiêu dùng khác. Vì vậy, để thu hút và giữ khách hàng thì công ty nên nắm vững các yếu tố quyết định giá trị và sự thỏa mãn của khách hàng. Bên cạnh đó, Philip Kotler còn cho rằng, trong môi trường cạnh tranh, khách hàng chỉ chọn mua sản phẩm của DN cung cấp cho họ một giá trị vượt trội so với các đối thủ và điều này cũng chỉ được tạo ra khi DN cung ứng những sản phẩm, dịch vụ tốt hơn, mới hơn, nhanh hơn và rẻ hơn.

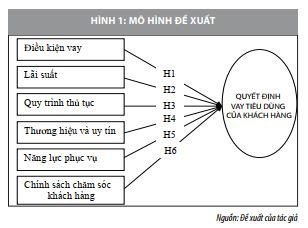

Qua các tài liệu tham khảo, tác giả đề xuất mô hình nghiên cứu Hình 1.

Phương pháp nghiên cứu

Tiến trình nghiên cứu được tiến hành thông qua 2 giai đoạn chính:

Giai đoạn 1: Nghiên cứu sơ bộ được thực hiện thông qua việc khảo sát ý kiến chuyên gia bao gồm cán bộ quản lý bộ phận cho vay đối với khách hàng cá nhân, nhân viên bộ phận chăm sóc khách hàng cá nhân về mô hình nghiên cứu và các biến quan sát. Ngoài ra, nhóm nghiên cứu cũng tiến hành khảo sát sơ bộ 20 khách hàng vay tiêu dùng tại Agribank chi nhánh Đà Nẵng để xây dựng thang đo nghiên cứu.

Tác giả đã tiến hành phát 250 phiếu khảo sát để phục vụ cho việc phân tích dữ liệu, thu về 214 phiếu nhưng có 14 phiếu bị loại do không hợp lệ. Như vậy, tổng số phiếu được đưa vào phân tích là 200 phiếu. Về thang đo, dựa trên nhóm các nhân tố tác động trong mô hình nghiên cứu, nhóm tác giả xây dựng thang đo cho 6 nhân tố độc lập gồm: (1) Điều kiện vay tiêu dùng được đo lường bằng 4 câu hỏi, ký hiệu từ ĐKVTD1 đến ĐKVTD 4; (2) Lãi suất được đo lường bằng 7 câu hỏi, ký hiệu từ LS1 đến LS7; (3) Quy trình thủ tục xét duyệt giải ngân được đo lường bằng 5 câu hỏi, ký hiệu từ QTTT1 đến QTTT5; (4) Thương hiệu uy tín của ngân hàng được đo lường bằng 5 câu hỏi, ký hiệu từ THUT1 đến THUT5; (5) Năng lực phục vụ được đo lường bằng 4 câu hỏi, ký hiệu từ NLPV1 đến NLPV4; (6) Chính sách chăm sóc khách hàng được đo lường bằng 4 câu hỏi, ký hiệu từ CSKH1 đến CSKH4; và 1 nhân tố phụ thuộc, cụ thể là Quyết định vay tiêu dùng được đo lường bằng 6 câu hỏi, ký hiệu từ QĐVTD1 đến QĐVTD6.

Giai đoạn 2: Dữ liệu sau khi thu thập được nhập liệu và xử lý bằng phần mềm SPSS 23.0 để tiến hành phân tích. Một số phương pháp phân tích dữ liệu được sử dụng trong nghiên cứu gồm: thống kê mô tả, kiểm tra phân phối chuẩn, phân tích độ tin cậy của thang đo bằng hệ số Cronbachs Alpha, phân tích nhân tố khám phá (EFA), phân tích hồi quy tuyến tính bội, phân tích hệ số tương quan Person.

Báo cáo kết quả nghiên cứu

Phân tích Cronbach’s Alpha của thang đo hiệu chỉnh

Căn cứ vào mô hình lý thuyết, bảng câu hỏi bao gồm 6 nhóm nhân tố độc lập với 29 biến và 1 nhân tố phụ thuộc với 6 biến. Thang đo Likert với dãy giá trị 1 đến 5 được sử dụng để đo lường cảm nhận của đối tượng được khảo sát về các yếu tố ảnh hưởng đến quyết định vay tiêu dùng của khách hàng.

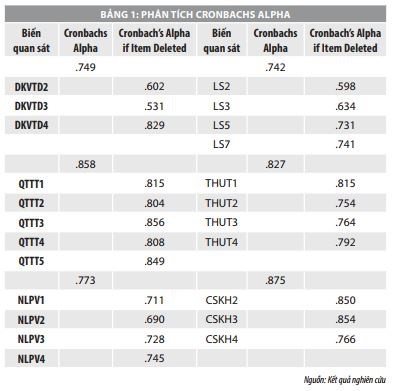

Kết quả phân tích độ tin cậy Cronbachs Alpha cho các nhóm biến đã loại những biến không đảm bảo độ tin cậy là: ĐKVTD1, LS1, LS4, THUT5, CSKH1. Những biến còn lại sẽ được sử dụng trong phân tích nhân tố khám phá EFA tiếp theo.

Qua phân tích Cronbach’s Alpha các nhân tố quyết định vay tiêu dùng của khách hàng tại Agribank chi nhánh Đà Nẵng, các thang đo cho 6 nhân tố độc lập như sau:

- Điều kiện vay tiêu dùng bao gồm 3 biến quan sát ĐKVTD2, ĐKVTD 3, ĐKVTD 4 có Cronbach’s Alpha = .749.

- Lãi suất bao gồm 4 biến quan sát LS2, LS3, LS5 và LS7 có Cronbach’s Alpha = .742.

- Quy trình thủ tục thực hiện giải ngân bao gồm 5 biến quan sát QTTT1, QTTT2, QTTT3, QTTT4 và QTTT5 có Cronbach’s Alpha = .858.

- Thương hiệu và uy tín của ngân hàng bao gồm 4 biến quan sát THUT1, THUT2, THUT3 và THUT4 có Cronbach’s Alpha =.827.

- Năng lực phục vụ bao gồm 4 biến quan sát NLPV1, NLPV2, NLPV3, NLPV4 có Cronbach’s Alpha = .773.

- Chính sách chăm sóc khách hàng bao gồm 3 biến quan CSKH2, CSKH3, CSKH4 có Cronbach’s Alpha = .875.

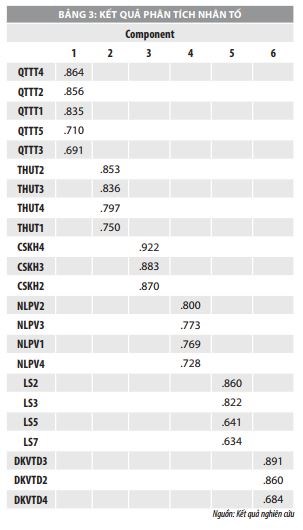

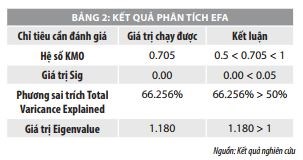

Phân tích nhân tố khám phá EFA

Thông qua kết quả phân tích nhân tố khám phá EFA, các biến quan sát được gộp thành 6 nhóm nhân tố chính, gồm: Quy trình thủ tục (5 biến quan sát), Thương hiệu và uy tín (4 biến quan sát), Chính sách chăm sóc khách hàng (3 biến quan sát), Năng lực phục vụ (4 biến quan sát), Lãi suất (4 biến quan sát) và Điều kiện vay tiêu dùng (3 biến quan sát).

Phân tích tương quan

Kết quả phân tích hệ số tương quan pearson không có biến nào bị loại vì giá trị Sig <=0,05 và không có biến nào bị đa cộng tuyến. Sự tương quan giữa biến độc lập và phụ thuộc như sau:

- Biến DKVTD có : r= 0.281 và Sig =0.000< 0.05. Biến độc lập DKVTD có mối tương quan tuyến tính thuận biến với biến phụ thuộc QDVTD.

- Biến LS có: r= 0.225 và Sig = 0.001< 0.05. Biến độc lập LS có mối tương quan tuyến tính thuận biến với biến phụ thuộc QDVTD.

- Biến QTTT có: r= 0.216 và Sig= 0.002 <0.05. Biến độc lập QTTT có mối tương quan tuyến tính thuận biến với biến phụ thuộc QDVTD.

- Biến THUT có: r= 0.242 và Sig =0.001 < 0.005. Biến độc lập THUT có mối tương quan tuyến tính thuận biến với biến phụ thuộc QDVTD.

- Biến NLPV có: r=0.299 và Sig =0.000 <0.005. Biến độc lập NLPV có mối tương quan tuyến tính thuận biến với biến phụ thuộc QDVTD.

- Biến CSKH có: r= 0.296 và Sig = 0.000< 0.005. Biến độc lập CSKH có mối tương quan tuyến tính thuận biến với biến phụ thuộc QDVTD.

Sơ bộ có thể kết luận 6 biến độc lập đưa vào mô hình đều có thể giải thích cho việc quyết định vay tiêu dùng tại Agribank chi nhánh Đà Nẵng.

Phân tích hồi quy

Đánh giá độ phù hợp của mô hình hồi quy tuyến tính bội

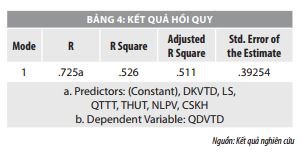

Hệ số xác định R2 (Bảng 4) đã được chứng minh là hàm không giảm theo số biến độc lập được đưa vào mô hình (6 biến). Tuy nhiên, mô hình thường không phù hợp với dữ liệu thực tế như giá trị R2 (0.526) thể hiện.

Trong tình huống này, R2 điều chỉnh từ R2 được sử dụng để phản ánh sát hơn mức độ phù hợp của mô hình hồi quy tuyến tính đa biến (0.526) vì nó không phụ thuộc vào độ lệch phóng đại của R2. So sánh 2 giá trị R2 và R2 điều chỉnh sẽ thấy R2 điều chỉnh nhỏ hơn (0.511) và dùng nó đánh giá độ phù hợp của mô hình sẽ an toàn hơn vì nó không thổi phồng mức độ phù hợp của mô hình. Như vậy, với R2 điều chỉnh là 0.511 cho thấy, sự tương thích của mô hình với biến quan sát là rất lớn và biến phụ thuộc Sự hài lòng của khách hàng gần như hoàn toàn được giải thích bởi 6 biến độc lập trong mô hình

Kiểm định độ phù hợp của mô hình

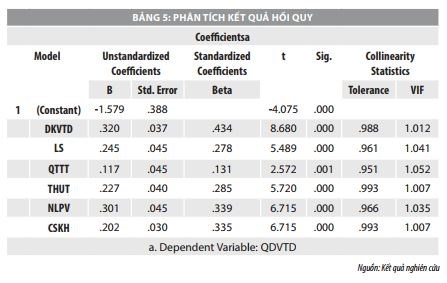

Bảng 5 cho thấy, giá trị thống kê F được tính từ giá trị R2 đầy đủ khác 0 và giá trị sig. rất nhỏ cho thấy, mô hình sử dụng là phù hợp và các biến đều đạt được tiêu chuẩn chấp nhận (Tolerance>0,0001). Thêm vào đó, tiêu chí Collinearity diagnostics (chuẩn đoán hiện tượng đa cộng tuyến) với hệ số phóng đại phương sai (VIF) của các biến độc lập trong mô hình đều <2 thể hiện tính đa cộng tuyến của các biến độc lập là không đáng kể và các biến trong mô hình được chấp nhận.

Hàm hồi quy

Từ bảng phân tích hồi quy (Bảng 6), có thể thấy, mối quan hệ giữa biến phụ thuộc quyết định vay tiêu dùng và 6 biến độc lập được thể hiện trong phương trình sau:

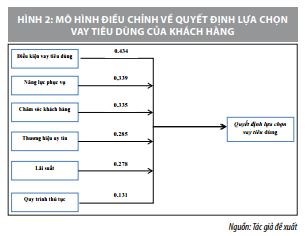

QDVTD = 0.434* DKVTD + 0.339* NLPV + 0.335*CSKH + 0.285*THUT + 0.278* LS + 0.131*QTTT

Trong đó: DKVTD: điều kiện vay tiêu dùng, NLPV: năng lực phục vụ, CSKH: chính sách chăm sóc khách hàng, THUT: thương hiệu và uy tín, LS: lãi suất, QTTT: Quy trình thủ tục.

Phương trình hồi quy ở trên cho thấy, quyết định vay tiêu dùng của khách hàng có quan hệ tuyến tính với các nhân tố điều kiện vay tiêu dùng (Hệ số Beta chuẩn hóa là 0.434), năng lực phục vụ (Hệ số Beta chuẩn hóa là 0.339), chính sách chăm sóc khách hàng (Hệ số Beta chuẩn hóa là 0.335), thương hiệu và uy tín (Hệ số Beta chuẩn hóa là 0.285), lãi suất (Hệ số Beta chuẩn hóa là 0.278) và quy trình thủ tục (Hệ số Beta chuẩn hóa là 0.131).

Các hệ số Beta chuẩn hóa đều > 0 cho thấy, các biến độc lập tác động thuận chiều với Quyết định vay tiêu dùng của khách hàng. Kết quả này cũng khẳng định các giả thuyết nêu ra trong mô hình nghiên cứu (6 biến) được chấp nhận và được kiểm định phù hợp. Đây là cơ sở quan trọng định hướng cho Agribank chi nhánh Đà Nẵng hướng đến yếu tố then chốt ảnh hưởng đến quyết định vay tiêu dùng của khách hàng tại ngân hàng mình. Sau quá trình chạy hồi quy, mô hình cụ thể Hình 2:

Hàm ý cho nhà quản trị

Với kết quả nghiên cứu như trên, để đẩy mạnh thu hút khách hàng lựa chọn vay tiêu dùng tại Agribank chi nhánh Đà Nẵng, tác giả đề xuất một số giải pháp như sau:

- Về điều kiện vay tiêu dùng: Cần linh hoạt mức cho vay đối với từng đối tượng khách hàng. Nếu khách hàng có thu nhập cao và chứng minh được thu nhập là dài hạn thông qua các hợp đồng lao động thì Ngân hàng có thể xem xét tới mức cao hơn và với thời hạn dài hơn. Thủ tục cho vay tiêu dùng phải nhanh chóng, đơn giản gọn nhẹ trong thời gian ngắn nhất có thể...

- Về năng lực phục vụ: Hoàn thiện các sản phẩm cho vay tiêu dùng thông qua việc đa dạng hóa các sản phẩm và hình thức cho vay tiêu dùng. Sản phẩm nào dễ cho vay, dễ thu hồi vốn thì cần phát huy, sản phẩm nào vẫn khó khăn về việc thẩm định hoặc thu nợ thì cần phải khắc phục và tìm cách giải quyết.

Bên cạnh đó, chú trọng đào tạo nâng cao chất lượng đội ngũ cán bộ công nhân viên của ngân hàng. Theo đó, có cơ chế lương thưởng một cách phù hợp, giao quyền thưởng cho giám đốc phòng ban để được quyền quyết định thưởng cho nhân viên theo năng lực và mức độ làm việc. Thưởng cho nhân viên làm tốt nhiệm vụ bằng cổ phiếu của ngân hàng để khuyến khích và tạo sự gắn bó, nâng cao trách nhiệm của nhân viên với Ngân hàng. Tạo cơ hội thăng tiến và nâng cao trình độ cho nhân viên.

- Về chính sách chăm sóc khách hàng: Cần đẩy mạnh việc thực hiện các chính sách ưu đãi để chăm sóc khách hàng vay tiêu dùng nhằm đưa ra những nguyên tắc để đánh giá, phân loại khách hàng ưu đãi và áp dụng những chính sách ưu đãi trong việc cung cấp sản phẩm dịch vụ của ngân hàng cho từng đối tượng khách hàng.

- Về thương hiệu và uy tín: Hoàn thiện cơ chế hoạt động ngân hàng theo chuẩn mực Basel, và xây dựng các giải pháp nâng cao khả năng cạng tranh đẩy mạnh tiến trình hội nhập kinh tế quốc tế. Theo đó, tiếp tục xây dựng và phát triển các sản phẩm ngân hàng truyền thống, kênh phân phối đa dạng trên nền công nghệ cao phù hợp với nhu cầu ngày càng cao và phức tạp của khách hàng. Đồng thời, xây dựng và phát triển các sản phẩm, dịch vụ đa dạng phù hợp với nhu cầu ngày càng cao và phức tạp của khách hàng, nhất là đối với khách hàng vay tiêu dùng.

- Về lãi suất: Đối với mỗi đối tượng khách hàng vay tiêu dùng khác nhau, Agribank chi nhánh Đà Nẵng cần tiến hành xây dựng một chính sách lãi suất hợp lý là tùy thuộc vào những đối tượng khách hàng có mức thu nhập dự kiến và hệ số rủi ro, hay lý lịch nợ xấu để có thể áp dụng mức lãi suất khác nhau nhằm thu hút và giữ chân khách hàng vay tiêu dùng. Hơn nữa, Chi nhánh cần làm tốt công tác chấm điểm tín dụng và xếp hạng khách hàng vay tiêu dùng để đánh giá khả năng thực hiện nghĩa vụ trả nợ của khách hàng trong việc trả nợ gốc và lãi trong thời gian vay.

- Về quy trình và thủ tục: Cần xây dựng một thủ tục cho vay, xét duyệt giải ngân hợp lý và khoa học hơn, đảm bảo một số tiêu chuẩn như: Cắt giảm các thủ tục rườm rà, không cần thiết, cán bộ nhân viên tín dụng cần hướng dẫn khách hàng đầy đủ các loại hồ sơ cần thiết, luôn tạo cho khách hàng sự thuận tiện, thoải mái… Ngân hàng cần xác định mức cho vay tối đa của từng khoản vay theo mục đích vay tiêu dùng. Đồng thời, xác định rõ thời điểm trả nợ vay đối với từng đối tượng vay vốn của khách hàng cho phù hợp với tình hình hoạt động kinh doanh của khách hàng, phù hợp với nguồn thu của khách hàng để có thể đẩy nhanh quá trình, thủ tục xét duyệt cho vay tiêu dùng.

Tài liệu tham khảo:

1. Hoàng Trọng, Chu Nguyễn Mộng Ngọc (2005), “Phân tích dữ liệu nghiên cứu với SPSS”, Nhà Xuất bản Thống kê;

2. Fishbein and Icek Ajzen (1967), TRA: In M. Fishbein (Ed.), Readings in attitude theory and measurement (pp. 477-492), New York: Wiley;

3. Parasuraman, Zeithaml and Berry (1985), A Conceptual Model of Service Quality and Its Implications for Future Research, Journal of Marketing; Vol.49;

4. Kotler, Philip J., (1991), Marketing Management, Seventh Edition, Englewood Cliffs, NJ: Prentice-Hall;

5. Tung- Zong Chang, Albert R. Wildt: Price, Product information and Purchse Intention: An Empirical Stydy, Journal of the Academy of Marketing Science 22 (pp16–27).