Đánh giá cấu trúc vốn của các công ty ngành Thực phẩm niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh

Qua sử dụng dữ liệu từ báo cáo tài chính của 20 công ty cổ phần ngành Thực phẩm niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HoSE) từ năm 2017 đến năm 2020, nghiên cứu này tìm hiểu các yếu tố ảnh hưởng đến cấu trúc vốn của các công ty ngành Thực phẩm Việt Nam. Kết quả ước lượng dữ liệu bảng cho thấy, các yếu tố quy mô doanh nghiệp, tỷ suất lợi nhuận và khả năng thanh khoản đều có ảnh hưởng đến cấu trúc vốn của các công ty thực phẩm.

Giới thiệu

Việc sử dụng hiệu quả nguồn vốn sẽ góp phần quyết định sự thành bại của doanh nghiệp, do đó bất kỳ một doanh nghiệp nào dù lớn hay nhỏ đều quan tâm đến cấu trúc vốn và hiệu quả sử dụng vốn.

Ở Việt Nam, trong những năm qua, vấn đề cấu trúc vốn đã được khá nhiều nhà nghiên cứu quan tâm như nghiên cứu của Đoàn Ngọc Phi Anh (2010), Đặng Thị Quỳnh Anh & Quách Thị Hải Yến (2014). Tuy nhiên, đối với các doanh nghiệp ngành Thực phẩm - Ngành đóng vai trò quan trọng trong sự phát triển kinh tế đất nước thì chưa được nhiều nghiên cứu quan tâm.

Thực phẩm là ngành cần nguồn vốn đầu tư ban đầu và nguồn vốn lưu động lớn, để duy trì hoạt động liên tục. Vì vậy, các công ty cổ phần ngành Thực phẩm cần tìm ra một cấu trúc vốn phù hợp nhằm giúp doanh nghiệp tối đa hóa lợi nhuận và gia tăng giá trị doanh nghiệp. Kế thừa các vấn đề nghiên cứu xoay doanh cấu trúc vốn doanh nghiệp, nghiên cứu này xem xét các yếu tố tác động đến cấu trúc vốn cho các doanh nghiệp ngành Thực phẩm niêm yết trên HoSE.

Cơ sở lý thuyết

Khái niệm cấu trúc vốn

Cấu trúc vốn là một khái niệm tài chính phản ánh tỷ lệ giữa vốn vay và vốn chủ sở hữu mà doanh nghiệp sử dụng (Ross, Westerfield, & Jordan, 2002). Việc xác định một cấu trúc vốn tối ưu có ý nghĩa quan trọng trong hoạt động của doanh nghiệp.

Bởi lẽ, cấu trúc vốn tối ưu sẽ giúp doanh nghiệp tối thiểu hóa chi phí sử dụng vốn và thông qua đó sẽ tối đa hóa giá trị tài sản của cổ đông doanh nghiệp. Để đánh giá và đo lường cấu trúc vốn của doanh nghiệp, các nghiên cứu thường căn cứ vào các thước đo đòn bẩy tài chính. Trong nghiên cứu này, cấu trúc vốn được hiểu là tỷ lệ tổng nợ trên tổng tài sản của doanh nghiệp.

Một số lý thuyết liên quan đến cấu trúc vốn

Để có thể hiểu đúng về cấu trúc vốn của các công ty ngành Thực phẩm niêm yết trên HoSE, có thể kể đến một số lý thuyết liên quan đến cấu trúc vốn, cụ thể như sau:

- Lý thuyết cấu trúc vốn của Modigliani và Miller (M&M): Đây là nghiên cứu khởi đầu cho các nghiên cứu về cấu trúc vốn hiện đại do Modigliani & Miller (M&M) đưa ra năm 1958 và năm 1963. Mô hình này nhằm phân tích tác động của thuế và chi phí sử dụng vốn lên sự thay đổi cơ cấu vốn của doanh nghiệp, với hai trường hợp được nghiên cứu là doanh nghiệp hoạt động trong môi trường không thuế và trong môi trường có thuế.

Trong nghiên cứu năm 1958, trường hợp giả định rằng không có thuế thu nhập doanh nghiệp, M&M kết luận rằng cấu trúc vốn không ảnh hưởng đến giá trị công ty và không có cấu trúc vốn nào là tối ưu cả. Năm 1963, M&M đưa thuế thu nhập doanh nghiệp vào mô hình nghiên cứu, kết quả cho thấy, việc sử dụng nợ làm tăng giá trị doanh nghiệp. Tuy nhiên, các kết luận của M&M được đưa ra dựa trên các giả định về thị trường hoàn hảo, không có chi phí kiệt quệ tài chính, không có chi phí giao dịch.

- Lý thuyết đánh đổi: Được phát triển bởi Kraus & Litzenberger (1973), lý thuyết đánh đổi cấu trúc vốn cho rằng cấu trúc vốn của doanh nghiệp được xác định dựa trên sự đánh đổi giữa lợi ích của tấm chắn thuế (do lãi vay được khấu trừ thuế) và chi phí kiệt quệ tài chính. Cấu trúc vốn tối ưu của doanh nghiệp được xác định bằng cách gia tăng lượng nợ vay cho tới khi lợi ích biên từ tấm chắn thuế cân bằng với chi phí biên của kiệt quệ tài chính (Castanias, 1983). Lý thuyết này giải thích vì sao các doanh nghiệp thường được tài trợ một phần bằng nợ vay, một phần bằng vốn cổ phần và các khác biệt trong cấu trúc vốn giữa nhiều ngành có mức sử dụng tài sản cố định hữu hình khác nhau.

- Lý thuyết trật tự phân hạng: Nền tảng đầu tiên cho thuyết trật tự phân hạng là những nghiên cứu của Donaldson (1961). Lý thuyết này chủ yếu dựa trên mối quan tâm về việc bất cân xứng thông tin (theo Myers & Majluf, 1984) ảnh hưởng lên quyết định đầu tư và tài trợ của doanh nghiệp. Ba ưu điểm lớn của thuyết trật tự phân hạng là: (i) Giải thích tại sao các doanh nghiệp có khả năng sinh lợi nhất thường vay ít hơn; (ii) Lý giải những hành động quản trị trong việc thay đổi tỷ lệ nợ; (iii) Dự báo các thay đổi trong tỷ lệ nợ của nhiều doanh nghiệp ở giai đoạn phát triển bão hòa. Tuy nhiên, thuyết trật tự phân hạng không giải thích được các khác biệt trong tỷ lệ nợ giữa các ngành.

- Lý thuyết chi phí đại diện: Chi phí đại diện được định nghĩa là tổng các chi phí: Chi phí kiểm soát, chi phí giao kèo và tổn thất lợi ích. Lý thuyết chi phí đại diện được phát triển bởi Alchian & Demsetz (1972), sau đó được Jensen & Meckling (1976) phát triển thêm. Lý thuyết này cho rằng, hoạt động tài chính của doanh nghiệp liên quan đến các giới hữu quan khác nhau, giữa họ có sự khác nhau về lợi ích và cách tiếp cận nợ.

Phương pháp nghiên cứu

Dữ liệu nghiên cứu

Nghiên cứu sử dụng dữ liệu thứ cấp được công bố trong các báo cáo tài chính đã được kiểm toán, báo cáo thường niên của 20 công ty cổ phần ngành thực phẩm trong giai đoạn 2017-2020. Dữ liệu được thu thập trên website của các công ty thực phẩm, các website chuyên về thị trường chứng khoán và các số liệu kinh tế vĩ mô thu thập từ Quỹ Tiền tệ Quốc tế và Tổng cục Thống kê Việt Nam.

Mô hình nghiên cứu

Để phân tích các nhân tố ảnh hưởng đến cấu trúc vốn của các công ty cổ phần ngành Thực phẩm niêm yết trên HoSE, mô hình nghiên cứu được xây dựng dựa theo nghiên cứu của Chen Jean (2003) và các lý thuyết cấu trúc vốn đã đề cập ở trên. Cụ thể tác giả ước lượng mô hình sau:

Trong đó: Y: Biến phụ thuộc được đại diện bởi biến tỷ số nợ; β_0: Hệ số tự do; β_1, β_2, ..., β_6: Hệ số hồi quy; ε: Sai số ngẫu nhiên. QM, TAN, TSLN, TDT, TK, THUE: các biến độc lập.

Phương pháp ước lượng

Hồi quy với dữ liệu bảng được ước lượng bằng hai mô hình: Mô hình tác động cố định (FEM) và mô hình tác động ngẫu nhiên (REM). Kiểm định Hausman được sử dụng để lựa chọn mô hình FEM hay REM. Đồng thời, các kiểm định liên quan đến mức độ tin cậy của mô hình hồi quy với dữ liệu bảng cũng được thực hiện một cách thích hợp.

Kết quả nghiên cứu

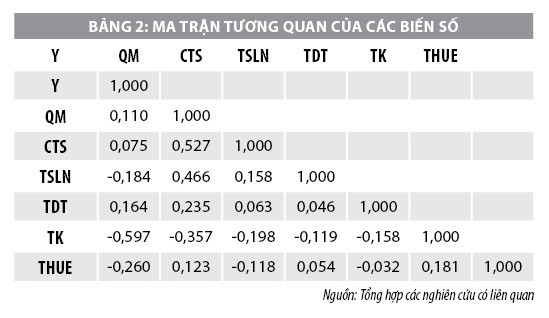

Bảng 2 mô tả ma trận hệ số tương quan giữa các cặp biến số trong mô hình. Nhìn chung, hệ số tương quan giữa tất cả các cặp biến trong mô hình hồi quy đều có trị tuyệt đối nhỏ hơn 0,8 nên không có khả năng dẫn đến hiện tượng đa cộng tuyến. Ngoài ra, hệ số nhân tử phóng đại phương sai (VIF) cũng được ước lượng.

Kết quả cho thấy, hệ số VIF của tất cả các biến số đều nhỏ hơn 3. Vì vậy, đa cộng tuyến không là một vấn đề nghiêm trọng ảnh hưởng đến kết quả ước lượng của mô hình (Gujarati, 2004).

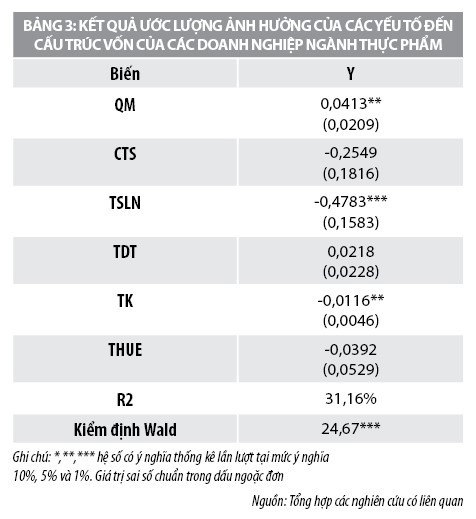

Tiếp theo, kết quả ước lượng mô hình hồi quy các yếu tố ảnh hưởng đến cấu trúc vốn của các doanh nghiệp ngành thực phẩm được trình bày trong Bảng 3. Kiểm định Hausman cho thấy, mô hình REM là phù hợp hơn vì thu được giá trị thống kê nhỏ hơn 0,05 với độ tin cậy 95%. Ngoài ra, kết quả kiểm định cho thấy, có tồn tại hiện tượng phương sai sai số thay đổi trong mô hình. Để khắc phục sự ảnh hưởng này đến giá trị sai số chuẩn của các hệ số hồi quy, tác giả sử dụng ma trận hiệp phương sai điều chỉnh của Huber/White (Huber/White estimator hay sandwich estimator) để ước lượng.

Các nhân tố ảnh hưởng đến cấu trúc vốn của các công ty Cổ phần ngành thực phẩm niêm yết trên HOSE được giải thích như sau:

Quy mô doanh nghiệp có ảnh hưởng cùng chiều đến cấu trúc vốn của doanh nghiệp. Nói cách khác, các công ty có quy mô càng lớn thì tỷ lệ nợ càng cao và ngược lại, kết quả này phù hợp với quan điểm của lý thuyết đánh đổi. Công ty có quy mô lớn và đa dạng hóa danh mục hoạt động sẽ có rủi ro phá sản thấp hơn khi so sánh với những công ty nhỏ hơn. Nói cách khác, các công ty có quy mô lớn sẽ có lợi thế khi cộng tác hoạt động với các tổ chức tài chính và khả năng thương lượng với nhà cung cấp tín dụng tốt hơn khi so sánh với các công ty có quy mô nhỏ (Titman & Wessels, 1988).

Thực tế cho thấy, các công ty ngành thực phẩm có quy mô lớn cần nguồn vốn mạnh để đầu tư cơ sở hạ tầng, dây truyền sản xuất và hệ thống phân phối rộng khắp cả nước, cũng như xuất khẩu, do đó nguồn vốn tự có chỉ có thể trang trải một phần, vốn vay là kênh tài trợ phổ biến và chiếm tỷ lệ đáng kể đối với các công ty quy mô lớn.

Có một mối liên quan chặt chẽ giữa tỷ suất sinh lời và đòn bẩy tài chính và kết quả nghiên cứu cho thấy mối quan hệ nghịch chiều giữa2 yếu tố này. Khi hiệu quả kinh doanh tăng, các doanh nghiệp thực phẩm có xu hướng giảm tỷ lệ nợ và ngược lại. Theo thuyết trật tự phân hạng, doanh nghiệp được cho là ưu tiên sử dụng nguồn tài trợ nội bộ hơn là tài trợ từ bên ngoài.

Điều này dẫn tới việc doanh nghiệp sử dụng lợi nhuận giữ lại trước tiên rồi mới chuyển sang nguồn tài trợ bên ngoài khi lợi nhuận giữ lại không đủ để sử dụng. Khi so sánh với các công ty làm ăn không hiệu quả, các doanh nghiệp làm ăn có lãi sẽ có được nguồn tiền nhiều hơn, chính vì thế họ sẽ sử dụng triệt để lượng vốn nội tại này. Titman & Wessels (1988) cho rằng, khi các nhân tố khác không đổi, doanh nghiệp có tỷ suất sinh lời cao sẽ có tỷ lệ đòn bẩy tài chính thấp hơn.

Để gia tăng giá trị doanh nghiệp, các công ty cổ phần ngành Thực phẩm nên thực hiện tốt các nội dung sau: Kiểm soát chặt chẽ tỷ số nợ; Xây dựng cơ chế, chính sách cẩn trọng hơn khi đầu tư và tổ chức giám sát hoạt động tài chính thường xuyên, do hiệu quả kinh doanh có liên quan chặt chẽ với hiệu quả sử dụng vốn kinh doanh; Nâng cao hiệu quả sử dụng vốn kinh doanh, hướng tới xây dựng cơ cấu vốn tối ưu.

Đồng quan điểm với Deesomsak & cs (2004), nghiên cứu cũng cho thấy, tính thanh khoản có ảnh hưởng ngược chiều đến tỷ lệ nợ của các doanh nghiệp ngành thực phẩm. Các công ty có tỷ lệ thanh khoản cao thì sử dụng ít nợ vay hơn. Mặt khác, theo lý thuyết trật tự phân hạng, các công ty có nhiều tài sản thanh khoản có thể sử dụng các tài sản này tài trợ cho các khoản đầu tư của mình. Do vậy, tính thanh khoản của công ty có quan hệ tỷ lệ nghịch với đòn bẩy tài chính.

Kết luận

Với dữ liệu của 20 công ty cổ phần ngành Thực phẩm niêm yết trên sàn HoSE trong giai đoạn 2017-2020, bằng phương pháp phân tích thống kê mô tả và ước lượng REM, nghiên cứu đã cho thấy, cấu trúc vốn của các công ty ngành Thực phẩm bị ảnh hưởng bởi các yếu tố: Quy mô doanh nghiệp, tỷ suất lợi nhuận và khả năng thanh khoản. Trong đó, quy mô doanh nghiệp có tác động cùng chiều đến cấu trúc vốn, ngược lại thì tỷ suất lợi nhuận và tính thanh khoản có tác động ngược chiều.

Vì những lợi ích nhất của việc sử dụng đòn bẩy tài chính mà hầu hết các doanh nghiệp nói chung và các công ty ngành Thực phẩm nói riêng đều sử dụng nợ trong cơ cấu vốn để tài trợ cho hoạt động sản xuất kinh doanh. Nhưng cũng cân lưu ý rằng, vốn vay là “con dao hai lưỡi”, nếu doanh nghiệp sử dụng vốn vay không hiệu quả sẽ làm gia tăng gánh nặng nợ, tăng rủi ro tài chính. Một số công ty thực phẩm đã có số nợ phải trả lớn tổng tài sản, chiếm trên 70%.

Điều này chứng tỏ, “sức khỏe tài chính” của các doanh nghiệp thực phẩm có xu hướng giảm, việc sử dụng vốn vay không hiệu quả đã gây áp lực thanh toán lãi vay và đòn bẩy tài chính có tác động nghịch làm giảm ROE. Vì vậy, để gia tăng giá trị doanh nghiệp, các công ty cổ phần ngành Thực phẩm nên thực hiện tốt các nội dung sau: Kiểm soát chặt chẽ tỷ số nợ; Xây dựng cơ chế, chính sách cẩn trọng hơn khi đầu tư và tổ chức giám sát hoạt động tài chính thường xuyên, do hiệu quả kinh doanh có liên quan chặt chẽ với hiệu quả sử dụng vốn kinh doanh; Nâng cao hiệu quả sử dụng vốn kinh doanh, hướng tới xây dựng cơ cấu vốn tối ưu.

Tài liệu tham khảo:

Đoàn Ngọc Phi Anh (2010), Các nhân tố ảnh hưởng đến cấu trúc tài chính và hiệu quả tài chính: tiếp cận theo phương pháp phân tích đường dẫn. Tạp chí Khoa học và Công nghệ, 5 (40), 14-22;

Đặng Thị Quỳnh Anh & Quách Thị Hải Yến (2014), Các nhân tố tác động đến cấu trúc vốn của doanh nghiệp niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HOSE). Tạp chí Phát triển & Hội nhập, 18 (28), 34-39;

Chen Jean, J. (2003), Institutional Effects upon Firm Capital Structure Evidence from Chinese Listed Companies. In 2003 FMA European Conference;

Castanias, R. (1983), Bankruptcy risk and optimal capital structure. The Journal of Finance, 38(5), 1617-1635;

Gujarati, D, N., (2004), “Basic Econometrics”. 4th edition, McGraw -Hill Irwin;

Jensen, M. C., & Meckling, W. H. (1976), Theory of the firm: Managerial behavior, agency costs and ownership structure. Journal of financial economics, 3(4), 305-360;

Kraus, A., & Litzenberger, R. H. (1973), A state‐preference model of optimal financial leverage. The journal of finance, 28(4), 911-922;

Modigliani, F., & Miller, M. H. (1958), The cost of capital, corporate finance and the theory of investment. American Economic Review, 48, 261-297;

Modigliani, F., & Miller, M. H. (1963), Corporate income taxes and the cost of capital: A correction, American Economic Review, 53, 433-443;

Myers, S. C., & Majluf, N. S. (1984), Corporate financing and investment decisions when firms have information that investors do not have, Journal of Financial Economics, 13, 187-221;

Ross, S. A., Westerfield, R., & Jordan, B. D. (2002), Fundamentals of corporate finance, Tata McGraw-Hill Education. Tr. 396;

Titman, S., & Wessels, R. (1988), The determinants of capital structure choice, The Journal of finance, 43(1), 1-19.