Giải pháp quản lý thuế đối với thanh toán điện tử, thanh toán di động

Thanh toán điện tử, thanh toán di động là xu thế tất yếu cùng sự phát triển của cuộc cách mạng khoa học công nghệ và công nghệ thông tin. Nắm bắt được xu thế và sự vận động của dòng tiền trong thanh toán điện tử, thanh toán di động giúp cho cơ quan Thuế nâng cao hiệu quả quản lý thuế đối với việc xác định nghĩa vụ kê khai của người nộp thuế thông qua việc minh bạch hóa thu nhập của người nộp thuế trong xã hội, góp phần vào công tác phòng, chống các hiện tượng trốn thuế, gian lận thuế.

Xu thế phát triển thanh toán điện tử/thanh toán di động

Thanh toán điện tử, thanh toán di động (TTĐT, TTDĐ) là mô hình giao dịch không dùng tiền mặt đã phổ biến trên thế giới. Việt Nam có nhiều điều kiện thuận lợi để phát triển TTĐT, TTDĐ như: Dân số 96 triệu người, 67% số người sử dụng internet, số lượng thuê bao di động trên 140 triệu, 72% người dùng sử dụng điện thoại thông minh...

Theo Đề án “Phát triển thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2016-2020” (ban hành kèm theo Quyết định số 2545/QĐ-TTg ngày 30/12/2016 của Thủ tướng Chính phủ), mục tiêu: Đến cuối năm 2020, tỷ trọng tiền mặt trên tổng phương tiện thanh toán ở mức thấp hơn 10%; Đến năm 2020, toàn thị trường có trên 300.000 thiết bị chấp nhận thẻ POS được lắp đặt với số lượng giao dịch đạt khoảng 200 triệu giao dịch/năm...

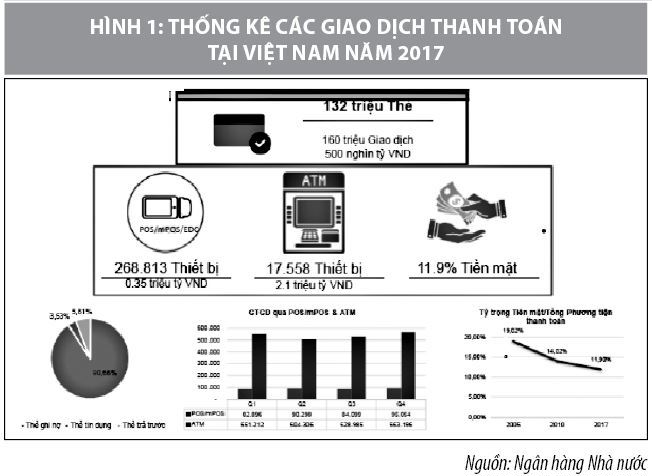

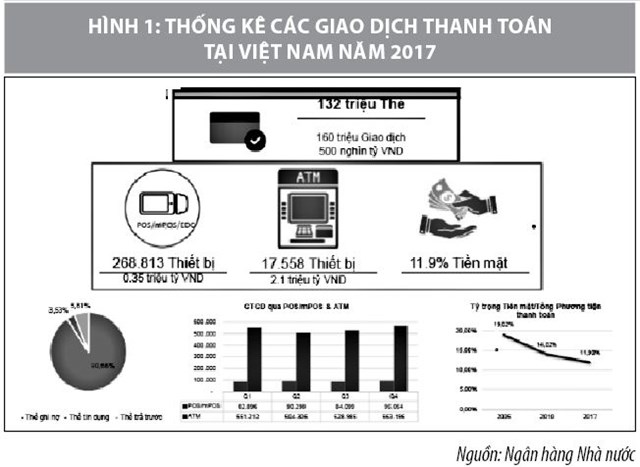

Theo số liệu thống kê của Ngân hàng Nhà nước (NHNN), năm 2017, tỷ lệ người dân có tài khoản thanh toán đã lên tới 59%, trong đó có 17.558 thẻ ATM, 268.813 thiết bị thanh toán thẻ POS/mPOS và các phương thức TTĐT, TTDĐ khác với trên 262 triệu giao dịch. Như vậy có thể thấy, thanh toán bằng thẻ tín dụng, giao dịch internet banking, giao dịch qua ATM là các phương thức thanh toán không dùng tiền mặt phổ biến nhất tại Việt Nam.

Đến nay, đã có 41 ngân hàng tại Việt Nam cung ứng dịch vụ ngân hàng di động, TTĐT (Mobile banking, Mobile payment); 25 tổ chức không phải ngân hàng tham gia cung ứng dịch vụ trung gian thanh toán với các ứng dụng điển hình như Moca, MoMo, VNPAY, Samsung Pay, Zalo Pay… Bên cạnh đó, 2 ví điện tử của Trung Quốc là AliPay và Wechat Pay đã để được chấp nhận thanh toán cho du khách Trung Quốc tại Việt Nam.

Ngoài ra, thị trường thanh toán có thêm hai giải pháp thanh toán mới là Samsung Pay - thanh toán phi tiếp xúc an toàn bảo mật trên các máy điện thoại thông minh Samsung đời mới và thanh toán bằng mã phản hồi nhanh (QR Code). Dự báo thị trường TTDĐ sẽ bùng nổ tại Việt Nam trong thời gian tới với mức tăng trưởng lên đến 75,4% trong giai đoạn 2017-2021.

Thực trạng quản lý thuế

đối với thanh toán điện tử

Sự phát triển nhanh của hoạt động TTĐT, TTDĐ mang đến nhiều tiện ích cho người tiêu dùng nhưng cũng đặt ra yêu cầu cho công tác quản lý thuế đối với hoạt động này là phải đảm bảo phát triển và không để thất thoát nguồn thu NSNN.

Thúc đẩy việc sử dụng thanh toán điện tử của người nộp thuế và cơ quan Thuế

Triển khai thực hiện Nghị quyết số 19/2017/NQ-CP, đến nay ngành Thuế đã cơ bản triển khai các dịch vụ kê khai, nộp thuế, hoàn thuế điện tử ở hầu hết các địa phương trong cả nước. Tính đến hết năm 2017, tỷ lệ doanh nghiệp (DN) kê khai thuế điện tử đạt 99,64%.

Riêng về nộp thuế điện tử, số DN nộp thuế điện tử đã đạt ở mức 97,90%; Số tiền đã nộp vào ngân sách nhà nước (NSNN) năm 2017 là trên 392.160 tỷ đồng và trên 2,4 triệu lượt giao dịch nộp thuế điện tử.

Về hoàn thuế điện tử, tính đến ngày 29/10/2017, đã có 2.155 DN thực hiện kê khai hoàn thuế điện tử, đạt 31,94% trên tổng số 6.747 DN đăng ký với tổng số hồ sơ tiếp nhận là 5.295 hồ sơ, tổng số tiền đề nghị hoàn thuế là 30.451 tỷ đồng. Tổng số hồ sơ hệ thống đã giải quyết hoàn là 1.629 hồ sơ, với tổng số tiền đã giải quyết hoàn là 10.369 tỷ đồng.

Chính sách thuế và công tác quản lý thuế trong thanh toán đầu tư

Về chính sách thuế:

Theo các quy định của Luật Thuế giá trị gia tăng (GTGT), Luật Thuế thu nhập doanh nghiệp (TNDN) thì điều kiện khấu trừ thuế GTGT đầu vào, điều kiện xác định chi phí được trừ khi tính toán thu nhập chịu thuế TNDN đối với những khoản thanh toán trên 20 triệu phải có chứng từ thanh toán qua ngân hàng.

Việc thanh toán này được thực hiện thông qua các tổ chức cung ứng dịch vụ thanh toán, trong đó các hình thức thanh toán điện tử được chấp nhận như thẻ ngân hàng, thẻ tín dụng, ví điện tử… Tại Nghị định số 222/2013/NĐ-CP ngày 31/12/2013; Thông tư số 09/2015/TT-BTC ngày 29/01/2015 hướng dẫn về các giao dịch tài chính của DN quy định các DN không thanh toán bằng tiền mặt trong các giao dịch góp vốn, mua bán, chuyển nhượng phần vốn góp vào DN khác; Các DN không phải tổ chức tín dụng không sử dụng tiền mặt khi thực hiện các giao dịch vay, cho vay và trả nợ vay lẫn nhau.

Bên cạnh đó, một số trường hợp khác thanh toán không dùng tiền mặt như thanh toán bù trừ giữa giá trị hàng hóa, dịch vụ mua vào với giá trị hàng hóa, dịch vụ bán ra, vay mượn hàng; Hàng hóa, dịch vụ mua vào theo phương thức bù trừ công nợ như vay, mượn tiền, cấn trừ công nợ qua người thứ ba; Hàng hoá, dịch vụ mua vào được thanh toán uỷ quyền qua bên thứ ba thanh toán qua ngân hàng.

Quy định về chứng từ thanh toán không dùng tiền mặt giúp cho công tác quản lý thuế có thể tiếp cận hơn với phương pháp quản lý theo dòng tiền để xác định được nghĩa vụ của người nộp thuế. Việc quản lý theo dòng tiền giúp cơ quan thuế giám sát được các luồng tiền giao dịch của người nộp thuế, tránh tình trạng che dấu giao dịch hay kê khai giảm doanh thu, tăng chi phí nhằm tránh thuế gây thất thu cho NSNN.

Theo quy định tại Luật Quản lý thuế thì ngân hàng thương mại, tổ chức tín dụng khác có trách nhiệm cung cấp nội dung giao dịch qua tài khoản của người nộp thuế theo yêu cầu của cơ quan quản lý thuế. Quy định này giúp cơ quan thuế có thể kiểm tra đối chiếu với các ngân hàng, tổ chức tín dụng, giúp tăng tính minh bạch và đảm bảo cạnh tranh giữa các DN.

Về công tác quản lý thuế:

Trong thời gian qua, cơ quan thuế đã phối hợp với một số ngân hàng rà soát những giao dịch đáng ngờ, giao dịch với giá trị lớn trong TTĐT, TTDĐ, các giao dịch thanh toán điện tử mà các DN Việt Nam trả cho các đối tác nước ngoài, kiểm tra việc kê khai và nộp thuế nhà thầu đối với các giao dịch này.

Qua xác minh của cơ quan thuế và các ngân hàng năm 2016, tổng số giao dịch của tổ chức, cá nhân Việt Nam với một số tập đoàn đa quốc gia là 620.212 giao dịch, tổng số tiền thanh toán là 979,444 tỷ đồng. Tổng số thuế đã khấu trừ nộp thay các nhà mạng trên số chi phí quảng cáo trên mạng năm 2016 là 46,86 tỷ đồng (thuế GTGT là 25,28 tỷ đồng, thuế TNDN là 21,58 tỷ đồng)...

Trong năm 2017 và 2018, cơ quan thuế tiếp tục phối hợp với các ngân hàng rà soát phát hiện nhiều trường hợp tổ chức, cá nhân nhận thu nhập từ các tập đoàn công nghệ đa quốc gia, đã truy thu và xử lý nhiều trường hợp có giao dịch TTĐT, TTDĐ chưa kê khai nộp thuế. Đồng thời, Tổng cục Thuế tăng cường tuyên truyền phổ biến nâng cao nhận thức và đôn đốc các tổ chức, cá nhân tự giác kê khai nộp thuế.

Một số khó khăn, thách thức đặt ra

Công tác quản lý thuế đối với TTĐT, TTDĐ hiện vẫn còn nhiều khó khăn. Quản lý thuế vẫn phụ thuộc vào quản lý hóa đơn và kê khai thuế; Việc quản lý thuế theo dòng tiền đối với các giao dịch TTĐT, TTDĐ vẫn chưa được chú trọng. Công tác rà soát các giao dịch TTĐT mới chỉ được thực hiện tại một số cục thuế lớn và chưa đồng bộ; Việc truy vấn dữ liệu thực hiện thủ công, gây tốn thời gian và nguồn lực.

Với mô hình hoạt động đa biên, TTĐT, TTDĐ gây khó khăn cho cơ quan thuế quản lý các giao dịch và cơ chế thu đối với các giao dịch này. Việc xác minh giao dịch phụ thuộc vào các tổ chức cung ứng dịch vụ nhưng trong nhiều trường hợp, các tổ chức này cấu kết với tổ chức, cá nhân để che dấu giao dịch hoặc tạo những giao dịch giả, giao dịch khống nhằm tránh thuế gây thất thu cho NSNN.

Trường hợp TTĐT, TTDĐ tổ chức, cá nhân cung ứng sản phẩm dịch vụ không xuất hóa đơn, không lập hóa đơn cũng diễn ra phổ biến, do vậy nếu chỉ quản lý theo hóa đơn thì rất khó khăn cho cơ quan thuế.

Các giao dịch TTĐT thường diễn ra với số lượng lớn nhưng giá trị giao dịch nhỏ nên cơ quan thuế cũng gặp khó khăn trong việc kiểm tra, tổng hợp tất cả các giao dịch. Bên cạnh đó, giao dịch qua ví điện tử phát sinh các hình thức thanh toán gián tiếp bằng tiền như thẻ nạp điện thoại dễ dàng được che dấu và gây khó cho cơ quan thuế trong xác minh thông tin.

Đối với các tổ chức, cá nhân cung ứng dịch vụ TTĐT, TTDĐ, trong thời gian tới, cơ quan Thuế sẽ tăng cường rà soát thanh tra kiểm tra hoạt động kinh doanh của các tổ chức, cá nhân này. Tuy nhiên, sự phát triển ồ ạt của các tổ chức cung ứng dịch vụ trung gian thanh toán là một trong những thách thức trong công tác quản lý cho cơ quan thuế.

Theo quy định hiện hành, để thực hiện chức năng trung gian thanh toán, các tổ chức này phải được NHNN cấp phép, tuy nhiên, nhiều DN không được cấp phép vẫn lén lút hoạt động. Cách thức vận hành và hoạt động của các tổ chức, cá nhân này chủ yếu trên nền tảng điện tử đôi khi không cần sự hiện diện vật lý, do đó, cơ quan thuế gặp nhiều khó khăn trong công tác thanh tra, kiểm tra.

Nâng cao hiệu quả quản lý thuế đối với thanh toán điện tử, thanh toán di động

Để nâng cao hiệu quả quản lý thuế đối với TTĐT, TTDĐ theo mục tiêu của Đề án “Phát triển thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2016 - 2020”, ngành Thuế đã và đang thực hiện một số giải pháp sau:

Thứ nhất, tiếp tục hoàn thiện chính sách pháp luật liên quan đến quản lý thuế đối với TTĐT.

Hiện nay, tại Dự thảo Luật sửa đổi, bổ sung Luật Quản lý thuế, Tổng cục Thuế đang trình Bộ Tài chính đề xuất trình Thủ tướng Chính phủ bổ sung trách nhiệm của NHNN trong việc phối hợp với Bộ Tài chính nghiên cứu để thực hiện giải pháp về thanh toán, xây dựng và phát triển hệ thống thanh toán thương mại điện tử quốc gia, các tiện ích tích hợp TTĐT, thiết lập cơ chế giám sát các giao dịch thanh toán.

Bên cạnh đó, cần hoàn thiện chính sách thuế đối với việc cung cấp thông tin; Bổ sung đối tượng cung cấp thông tin là các tổ chức trung gian thanh toán trong và ngoài nước có đối tượng mở tài khoản là cá nhân, tổ chức Việt Nam, cung cấp định kỳ, thường xuyên các giao dịch đáng ngờ cho cơ quan Thuế; Thu hẹp giao dịch thanh toán không dùng tiền mặt từ 20 triệu xuống 10 triệu trong khấu trừ thuế GTGT, thuế TNDN để tạo điều kiện giám sát chặt chẽ luồng tiền và minh bạch trong thu nhập của các tổ chức, cá nhân.

Thứ hai, nghiên cứu các giải pháp quản lý thuế đối với TTĐT, TTDĐ. Vấn đề đặt ra hiện nay là thay đổi tư duy quản lý thuế hóa đơn hay quản lý thuế theo kê khai sang quản lý dòng tiền để có thể phát huy hiệu quả của việc quản lý nghĩa vụ kê khai của người nộp thuế; Nghiên cứu giải pháp kết hợp kiểm soát cả dòng tiền và hàng hóa; Nghiên cứu kinh nghiệm quốc tế về việc gắn mã của cơ quan thuế tại các cửa hàng, khi có giao dịch hàng hóa sẽ báo về dữ liệu của cơ quan Thuế. Cơ quan thuế vẫn thu đủ thuế mà không cần hóa đơn.

Ngành Thuế tiếp tục xây dựng cơ chế tự động trao đổi thông tin với các tổ chức cung ứng dịch vụ đối với các giao dịch tiềm ẩn rủi ro về thuế; Xây dựng bộ tiêu chí đánh giá rủi ro về các giao dịch đáng ngờ, tiêu chí phân loại giao dịch, phân ngưỡng giá trị giao dịch; Tăng cường đào tạo nâng cao kiến thức cho đội ngũ cán bộ thuế; Xây dựng bộ phận quản lý thuế chuyên trách về hoạt động TTĐT; Đẩy mạnh công tác tuyên truyền, nhằm nâng cao nhận thức và ý thức tuân thủ cho cộng đồng DN, hộ kinh doanh và các cá nhân.

Tài liệu tham khảo:

- Đề án “Phát triển thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2016-2020” (Quyết định số 2545/QĐ-TTg ngày 30/12/2016);

- Luật Thuế thu nhập doanh nghiệp, Luật Thuế giá trị gia tăng;

- Nghị định số 218/2013/NĐ-CP ngày 26/12/2013 của Chính phủ quy định chi tiết và hướng dẫn thi hành Luật Thuế thu nhập doanh nghiệp, được sửa đổi, bổ sung bởi Nghị định số 91/2014/NĐ-CP ngày 01/10/2014 và Nghị định số 12/2015/NĐ-CP ngày 12/02/2015 của Chính phủ;

- Nghị định số 222/2013/NĐ-CP ngày 31/12/2013; Thông tư số 09/2015/TT-BTC ngày 29/01/2015 hướng dẫn về các giao dịch tài chính của DN quy định các DN không thanh toán bằng tiền mặt trong các giao dịch góp vốn và mua bán, chuyển nhượng phần vốn góp vào DN khác;

- Báo cáo thường niên các năm từ 2004 đến 2016 của Ngân hàng Nhà nước Việt Nam – NXB Thông tin và Truyền thông...