“Lách” qua khe cửa hẹp trái phiếu

Nghị định số 81/2020/NQ-CP sửa đổi Nghị định 163/2018/NĐ-CP có hiệu lực từ 1/9/2020 đã siết chặt phát hành trái phiếu riêng lẻ của doanh nghiệp.

Khi cửa phát hành trái phiếu riêng lẻ bị siết chặt hơn, thì doanh nghiệp có dễ lách qua, hay còn cơ hội đi… gõ cửa khác?

“Đổ bộ” lượng trái phiếu khủng

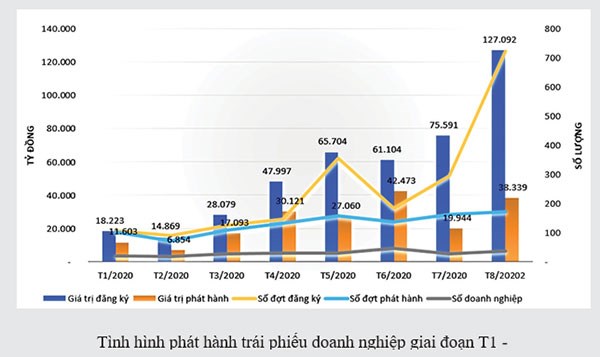

Một trong những giải pháp đơn giản nhất của các doanh nghiệp đang có nhu cầu huy động vốn, nhưng không thể tiếp cận cửa tín dụng, là để tránh quy định từ ngày 1/9/2020, họ có hơn tới 50 ngày kể từ ngày Nghị định số 81/2020/NĐ-CP được ban hành, để phát hành trái phiếu. Theo đó, một lượng trái phiếu phát hành riêng lẻ đáng kể đã ồ ạt tung ra vào 20 ngày cuối tháng 7 cũng như trọn tháng 8 vừa qua.

Theo Công ty Chứng khoán KBSV, tổng giá trị trái phiếu doanh nghiệp phát hành trong tháng 8 đã tăng nhẹ so với tháng 7 và duy trì ở mức cao trong vòng 4 tháng qua. Cụ thể, các doanh nghiệp phát hành hơn 40.000 tỷ đồng trái phiếu trong tháng 8, tăng 2,8% so với tháng trước. Kỳ hạn phát hành trải dài từ 1 năm đến 15 năm với kỳ hạn phát hành bình quân là 3,67 năm. Trái phiếu kỳ hạn 3 năm có giá trị phát hành lớn nhất, đạt 28.684 tỷ đồng, chiếm 69,7% tổng giá trị phát hành.

Lũy kế 8 tháng đầu năm nay, tổng giá trị phát hành trái phiếu doanh nghiệp đã đạt trên 210,5 nghìn tỷ đồng, tương đương gần 80% so với tổng giá trị trái phiếu doanh nghiệp của cả năm 2019. Xét trên giá trị, rõ ràng quy mô thị trường khá tương đương so với 2019 – “năm bùng nổ” trái phiếu doanh nghiệp. Còn xét trên ghi nhận từ những hiện tượng phát hành trái phiếu nổi trội, nổi cộm, thì hoạt động phát hành của 8 tháng qua tiếp tục là câu chuyện về chất lượng công bố thông tin khi lượng phát hành trái phiếu riêng lẻ theo một thống kê lại chiếm tới tỷ lệ 99%.

Bên cạnh đó, xuất hiện các hiện tượng các doanh nghiệp chưa niêm yết, thành viên của các Tập đoàn đình đám tên tuổi hoặc là doanh nghiệp vô danh, nhưng huy động thành công tới hàng ngàn tỷ đồng trái phiếu. Ai là trái chủ, đã mua trái phiếu trị giá khủng của các doanh nghiệp không tài sản đảm bảo, đang là một câu hỏi?

Xoay xở vốn trái phiếu

Ứng phó với Nghị định số 81/2020/NĐ-CP, CTCP Đầu tư Hạ tầng Kỹ Thuật TP. Hồ Chí Minh (CII) sau đợt phát hành trái phiếu riêng lẻ trị giá 600 tỷ đồng trong tháng 8, mới đây đã đăng ký chuyển đổi đợt đăng ký phát hành trái phiếu riêng lẻ trị giá gần 2.000 tỷ đồng sang phát hành ra công chúng. CII lập luận Nghị định số 81/2020/NĐ-CP không quy định rõ mỗi đợt phát hành trái phiếu riêng lẻ phải cách nhau 6 tháng là tính từ ngày 1/9 trở đi, hay tính từ đợt phát hành sau cùng. Vì vậy, nếu tính từ ngày 1/9 trở đi thì tháng 10, CII đã có thể phát hành đợt trái phiếu tiếp theo.

Theo quy định tại điểm k, khoản 3, Điều 1 Nghị định số 81/2020/NĐ-CP, đối với trái phiếu doanh nghiệp không chuyển đổi và trái phiếu không kèm quyền, mỗi đợt phát hành phải hoàn thành trong thời hạn 90 ngày kể từ ngày công bố thông tin trước khi phát hành; đợt phát hành sau phải cách đợt phát hành trước tối thiểu 6 tháng, trái phiếu phát hành trong 1 đợt phải có cùng điều kiện, điều khoản. Như vậy, lập luận nói trên của CII rõ ràng không phải không… có lý (!).

Cùng với đó, đại diện lãnh đạo một doanh nghiệp không muốn nêu tên cho biết với quy định áp cho 2 loại trái phiếu cụ thể này, mặc nhiên họ có thể được phép không thực hiện nếu chọn phát hành 2 loại trái phiếu khác.

Thực tế cũng ghi nhận có trường hợp do điểm l, khoản 3, Điều 1 Nghị định số 81/2020/NĐ-CP quy định: “Tổ chức tín dụng phát hành trái phiếu không phải đáp ứng quy định tại điểm (i) và điểm (k) khoản này”; do đó, trong cùng một Tập đoàn quy mô lớn có tổ chức tín dụng, hoặc đối tác chiến lược có góp vốn sở hữu vào một Tập đoàn là tổ chức tín dụng; các bên thương thảo để tổ chức tín dụng thực hiện phát hành, hoặc ủy thác cho tổ chức tín dụng thực hiện phát hành…

Theo ông Nguyễn Lê Ngọc Hoàn, chuyên gia tài chính, Nghị định số 81/2020/NĐ-CP đã quy định khá chặt chẽ với định hướng thị trường trái phiếu doanh nghiệp đi vào khuôn khổ, phát triển bền vững. Song Nghị định chỉ mới hiệu lực chưa đầy tháng. Mức độ đo lường phản ứng của thị trường chưa lập tức hiển thị hết ngay; cũng như các khe cửa hẹp, lỗ hổng, nếu có, trong quy định để doanh nghiệp tìm cách… lách qua, cũng chưa thể hiện hết. Đường xoay vốn của các doanh nghiệp theo đó, có thể sẽ vẫn loanh quanh trên thị trường trái phiếu đang ít chuẩn mực và dễ huy động hơn hẳn so với 2 kênh cổ phiếu hay tín dụng.