Mối quan hệ giữa rủi ro thanh khoản, rủi ro tín dụng và ổn định tài chính của các ngân hàng thương mại Việt Nam

Bài viết nghiên cứu mối quan hệ giữa rủi ro thanh khoản và rủi ro tín dụng, cũng như tác động của chúng đến sự ổn định tài chính của ngân hàng thương mại Việt Nam. Nghiên cứu sử dụng phương pháp định lượng hệ phương trình đồng thời (SEM) ba giai đoạn, phương pháp Pvar và phương pháp GMM để nghiên cứu dữ liệu của 22 ngân hàng thương mại trong giai đoạn 2006-2020. Kết quả nghiên cứu cho thấy, rủi ro thanh khoản và rủi ro tín dụng có mối quan hệ lẫn nhau và tác động cùng chiều đến sự ổn định tài chính của ngân hàng. Trên cơ sở kết quả nghiên cứu, bài viết đưa một số hàm ý chính sách.

Giới thiệu

Hệ thống ngân hàng có vai trò đặc biệt quan trọng trong sự phát triển kinh tế của một quốc gia, điều này được thể hiện qua các cuộc khủng hoảng tài chính, điển hình như cuộc khủng khoảng năm 2008 đã gần như nhấn chìm nền kinh tế toàn cầu. Từ ý nghĩa quan trọng đó, sự ổn định của hệ thống ngân hàng luôn được các quốc gia quan tâm hàng đầu, ổn định hệ thống ngân hàng sẽ góp phần giữ ổn định tài chính quốc gia, từ đó thúc đẩy nền kinh tế phát triển an toàn, bền vững.

Để ổn định tài chính trong hệ thống ngân hàng thì công tác quản trị ngân hàng phải luôn chú trọng đến các loại rủi ro tài chính, đặc biệt là rủi ro tín dụng và rủi ro thanh khoản. Mặc dù, tại Việt Nam đã có nhiều đề tài nghiên cứu về rủi ro tín dụng, rủi ro thanh khoản và ổn định tài chính, nhưng những đề tài này chưa đi sâu vào phương pháp định lượng. Vì vậy, bài viết này sử dụng phương pháp định lượng để trả lời các câu hỏi sau: Giữa rủi ro tín dụng và rủi ro thanh khoản có mối quan hệ với nhau hay không? Rủi ro tín dụng và rủi ro thanh khoản tác động như thế nào đến ổn định tài chính?

Cơ sở lý thuyết và các nghiên cứu thực nghiệm

Có nhiều cách tiếp cận về các định nghĩa liên quan đến rủi ro và sự ổn định tài chính. Theo Cecchetti và Schoenholtz (2011), rủi ro liên quan đến tài chính có nhiều loại như: Người đi vay không trả nợ đúng hạn gọi là rủi ro tín dụng, người gửi tiền rút tiền trước hạn được gọi là rủi ro thanh khoản, những biến động tăng giảm bất thường của lãi suất được gọi là rủi ro lãi suất. Trong quá trình hoạt động của ngân hàng, những sự cố xảy ra như bị hỏa hoạn, cháy nổ được gọi là rủi ro hoạt động.

Trong những loại rủi ro này, rủi ro thanh khoản và rủi ro tín dụng được quan tâm nhiều nhất, vì hoạt động tín dụng thường đem lại nguồn thu lớn nhất cho các ngân hàng, còn nếu các ngân hàng mất khả năng thanh toán sẽ gây ra hoạt động kinh doanh bị đình trệ, thua lỗ và có thể dẫn đến khả năng phá sản. Jahn và Kick (2011) có đưa ra khái niệm sự ổn định tài chính của ngân hàng thể hiện trạng thái ổn định, khi đó hệ thống ngân hàng vận hành một cách hiệu quả như phân phối nguồn lực, phân tán rủi ro và phân phối thu nhập.

Trong thời gian qua, có nhiều bằng chứng nghiên cứu thực nghiệm cho kết quả khác nhau về mối quan hệ giữa rủi ro thanh khoản và rủi ro tín dụng như: Nghiên cứu của Diamond và Rajan (2005), Nikomara và cộng sự (2013), Ejoh và cộng sự (2014), Imbierowicz và Rauch (2014), Nesrine và Khemais (2020) cho thấy, giữa rủi ro thanh khoản và rủi ro tín dụng có mối quan hệ cùng chiều. Nghiên cứu của Louati và cộng sự (2015) thì cho rằng tỷ lệ thanh khoản và rủi ro tín dụng của ngân hàng có mối quan hệ ngược chiều. Kết quả nghiên cứu của Ameni và cộng sự (2017), Tijani và (2019) cho thấy rằng giữa rủi thanh khoản và rủi ro tín dụng không có mối quan hệ đồng thời với nhau.

Bên cạnh đó, có một số nghiên cứu thực nghiệm về sự tác động của rủi ro thanh khoản và rủi ro tín dụng tới sự ổn định tài chính của ngân hàng. Trong nghiên cứu của Samartin (2003), Iyer và Puri (2012), Nesrine và Khemais (2020) cho thấy giữa rủi ro thanh khản và rủi ro tín dụng có tương quan cùng chiều và cùng tác động đến sự bất ổn của ngân hàng. Nghiên cứu của Ameni và cộng sự (2017) thì cho thấy, rủi ro thanh khoản có tác động cùng chiều tới sự ổn định của ngân hàng và rủi ro tín dụng thì tác động ngược chiều với sự ổn định của ngân hàng.

Ngoài ra, nghiên cứu của Alexandru và cộng sự (2012) trong 27 ngân hàng của Romani năm 2002-2010 lại cho thấy giữa rủi ro thanh khoản và sự ổn định của ngân hàng đều có mối quan hệ cùng chiều trước và sau khủng hoảng tài chính năm 2007. Kết quả nghiên cứu của Kabi và cộng sự (2018) cho thấy, các ngân hàng trong thời gian khủng hoảng thì rủi ro thanh khoản và sự ổn định tài chính của ngân hàng có mối quan hệ đồng biến, còn các ngân hàng Hồi giáo thì rủi ro thanh khoản và sự ổn định tài chính của ngân hàng là ngược chiều cả trong và sau thời gian khủng hoảng tài chính.

Mô hình và phương pháp nghiên cứu

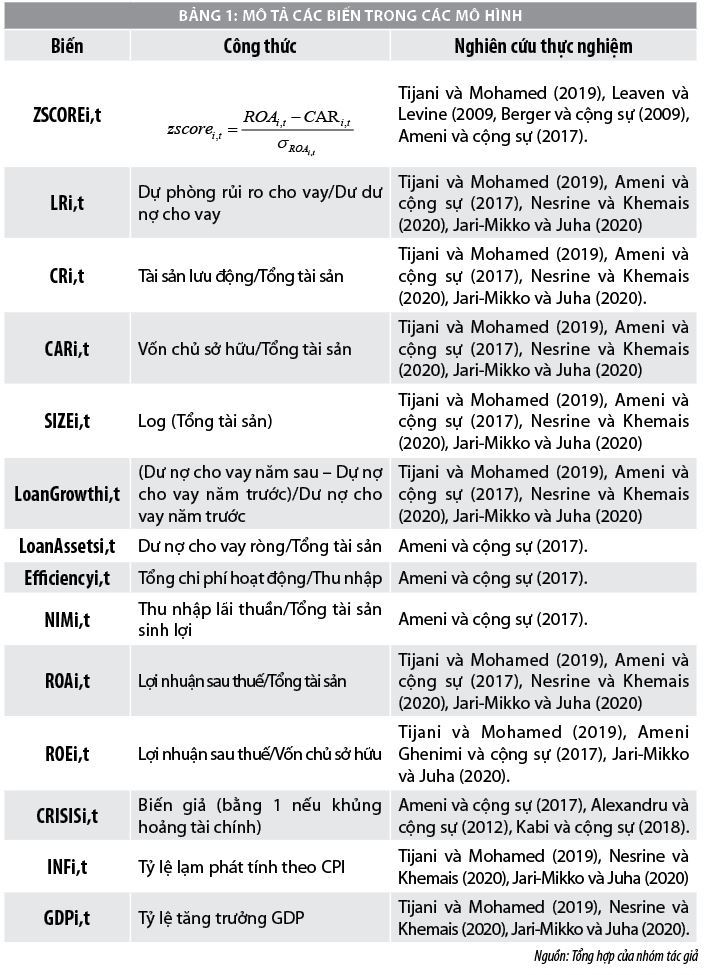

Bài viết sử dụng dữ liệu bảng và dựa theo mô hình nghiên cứu của Ameni và cộng sự (2017), Nesrine và Khemais (2020), Jari-Mikko và Juha (2020), Tijani và Mohamed (2019), Imbierowicz và Rauch (2014) để đo lường mối tương quan giữa rủi ro thanh khoản và rủi ro tín dụng của các ngân hàng và xác định mức độ tác động của hai loại rủi ro này đến sự ổn định tài chính của các ngân hàng thương mại Việt Nam. Bài viết tiến hành thực hiện các mô hình hồi quy như sau:

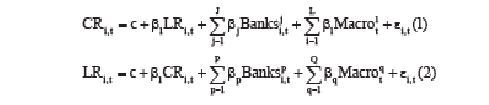

- Hệ phương trình đồng thời (SEM) ba giai đoạn (3SLS): Để xem xét mối quan hệ nhân quả giữa rủi ro thanh khoản và rủi ro tín dụng:

Trong đó: i = 1… N (số ngân hàng ) và t = 1…T (thời gian), c là hệ số chặn βj, βl, βp, βq là hệ số ước lượng, hệ số εit là phần dư của mô hình.

- Mô hình hồi quy tự động vector (PVAR): Do mức độ ảnh hưởng giữa rủi ro thanh khoản và rủi ro tín dụng không rõ ràng nên bài viết sử dụng PVAR để đo lường mối quan hệ nhân quả giữa rủi ro thanh khoản và rủi ro tín dụng, phương pháp được phát triển bởi Love và Zicchino (2006). Mô hình như sau:

Trong đó là độ trễ và yi,t là một vector của các biến.

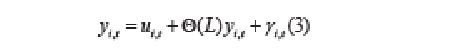

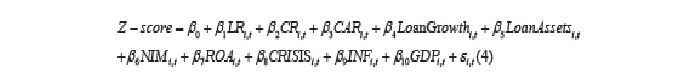

- Mô hình hồi quy theo phương pháp GMM: Để đo lường mức độ tác động của rủi ro thanh khoản và rủi ro tín dụng đến sự ổn định của các ngân hàng, bài viết dựa vào mô hình của Imbierowicz và Rauch (2014), Ameni và cộng sự (2017), Nesrine và Khemais (2020) và có sự điều chỉnh một số biến để phù hợp với tình hình của Việt Nam, mô hình như sau:

Trong đó: i = 1… N (số ngân hàng ), t = 1…T (thời gian), β0 là hệ số chặn β1, β2,... β10 là hệ số ước lượng và εit là phần dư của mô hình.

Kết quả nghiên cứu và thảo luận

Phân tích tương quan

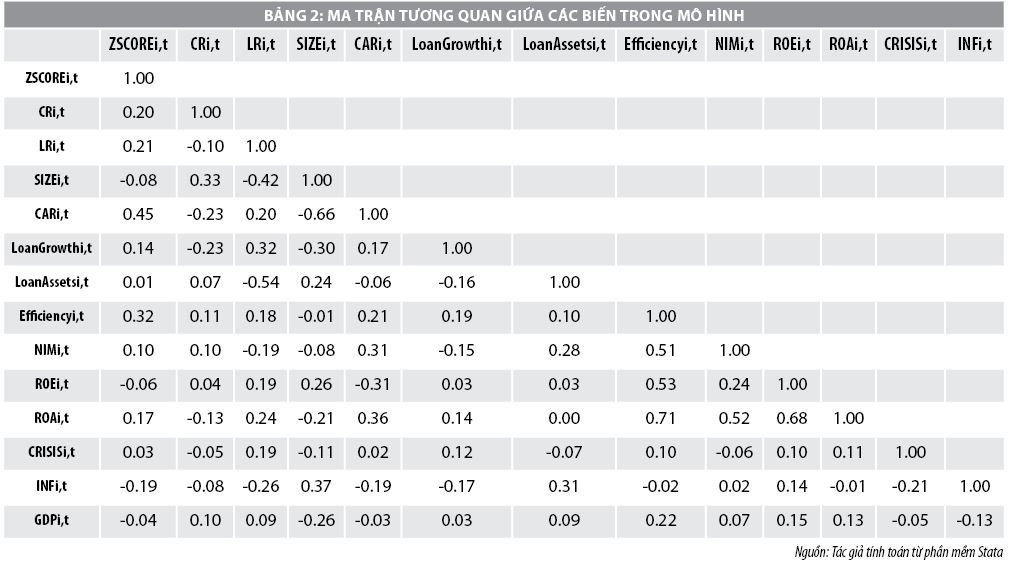

Để xây dựng được một mô hình phù hợp hay không phải xem xét đến mối quan hệ tuyến tính giữa các biến trong mô hình, vấn đề này có thể được thể hiện thông qua ma trận tương quan như Bảng 2.

Bảng 2 thể hiện mối tương quan giữa các biến trong mô hình cho thấy, hệ số tương quan của tất cả các biến đều nhỏ hơn 0.8 và giao động trong khoảng (-1<R#0<0.8) nên các biến trong các mô hình là phù hợp. Trong đó, có biến rủi ro thanh khoản tương quan âm với biến rủi ro tín dụng, hai biến rủi ro thanh khoản và rủi ro tín dụng có tương quan dương với biến ổn định tài chính.

Kiểm định mô hình

Từ bảng phân tử phóng đại phương sai của tất cả các biến trong mô hình đều nằm trong khoảng (1<VIF<10). Vì vậy, có thể kết luận rằng mô hình bị đa cộng tuyến nhưng không nghiêm trọng.

Bài viết sử dụng kiểm định White phát hiện cả 3 mô hình đều bị hiện tượng phương sai thay đổi, kiểm định Wooldrigde phát hiện cả 3 mô hình có tự tương quan bậc nhất, kiểm định Durbin-Wu-Hausman phát hiện cả 3 mô hình bị hiện tượng nội sinh.

Đối với dữ liệu bảng, bài viết tiếp cận theo phương pháp kiểm định của Im, Persaran và Shin (1997, 2003, IPS) để kiểm định tính dừng cho 3 biến Zscore, LR và CR trong 3 mô hình cho thấy rằng cả 3 chuỗi dữ liệu Zscore, LR và CR đều dừng.

Kết quả các kiểm định trên cho thấy, ba mô hình 1, 2 và 4 bị hiện tượng phương sai thay đổi, tự tương quan và hiện tượng nội sinh. Để khắc phục các hiện tượng này, bài nghiên cứu đã sử dụng phương pháp ước lượng 3 giai đoạn 3SLS, PVAR và GMM như sau:

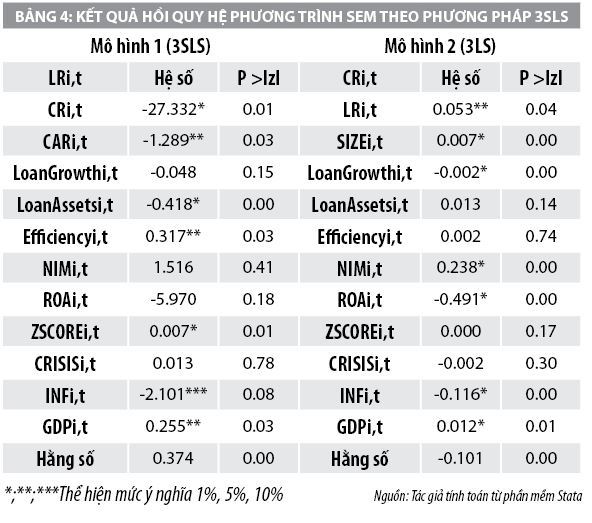

Xác định mối tương quan giữa rủi ro tín dụng và rủi ro thanh khoản theo phương pháp 3SLS và PVAR.

Bảng 4 cho thấy biến CRi,t ở mô hình 1 có ý nghĩa 1% và tác động ngược chiều với biến LRi,t, có nghĩa là khi rủi ro tín dụng gia tăng thì khả năng thanh toán của ngân hàng sẽ giảm. Biến LRi,t ở mô hình 2 có ý nghĩa 5% và tác động cùng chiều với biến CRi,t, có nghĩa rằng khả năng thanh khoản của ngân hàng gia tăng thì rủi ro tín dụng của ngân hàng sẽ tăng. Từ kết quả này ta có thể khẳng định có tồn tại mối quan hệ giữa rủi ro thanh khoản và rủi ro tín dụng. Tuy nhiên, để xác định mô hình có vững hay không thì bài báo sử dụng thêm phương pháp PVAR.

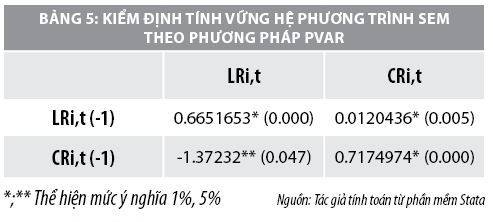

Kiểm định tính vững mô hình Pvar

Bảng 5 cho thấy khả năng thanh khoản kỳ trước có tác động cùng chiều với khả năng thanh khoản kỳ này và rủi ro tín dụng kỳ này, có nghĩa là khả năng thanh khoản kỳ trước tăng thì khả năng thanh khoản kỳ này tăng và rủi ro tín dụng cũng tăng. Ngoài ra, rủi ro tín dụng kỳ trước có tác động ngược chiều với khả năng thanh khoản kỳ này và cùng chiều với rủi ro tín dụng kỳ này, có nghĩa khi rủi ro tín dụng kỳ trước tăng thì khả năng thanh khoản kỳ này sẽ giảm và rủi ro tín dụng sẽ tăng. Do đó, từ kết quả đạt được ở phần này càng khẳng định chắc chắn rằng giữa rủi ro thanh khoản và rủi ro tín dụng có mối quan hệ với nhau, đồng nhất với kết quả nghiên cứu của Diamond và Rajan (2005), Nikomara và cộng sự (2013), Ejoh và cộng sự (2014), Imbierowicz và Rauch (2014), Nesrine và Khemais (2020).

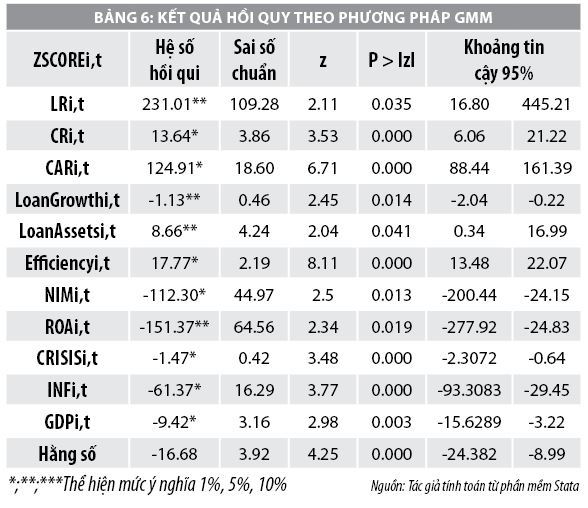

Tác động của rủi ro thanh khoản và rủi ro tín dụng đến sự ổn định tài chính của các ngân hàng theo phương pháp GMM

Theo kết quả Bảng 6 cho thấy, các biến trong mô hình đều có ý nghĩa ở mức 1%, 5% và 10% tới sự ổn định tài chính của ngân hàng. Rủi ro thanh khoản và rủi ro tín dụng có quan hệ cùng chiều có ý nghĩa thống kê với sự ổn định tài chính của ngân hàng. Kết quả này cho thấy sự đồng nhất với kết luận của phần lớn các nghiên cứu như Samartin (2003), Iyer và Puri (2012), Nesrine và Khemais (2020), Ameni và cộng sự (2017), Alexandru và cộng sự (2012).

Kết luận và hàm ý chính sách

Từ kết quả phân tích bằng phương pháp định lượng theo mô hình đề xuất, bài viết đã cung cấp thêm bằng chứng thực nghiệm về mối quan hệ giữa rủi ro thanh toán và rủi ro tín dụng có sự tương tác qua lại lẫn nhau, có nghĩa hai loại rủi ro này có mối quan hệ với nhau. Đồng thời, rủi ro thanh khoản và rủi có tín dụng đều tác động cùng chiều đến sự ổn định của ngân hàng.

Do đó, kết quả cho thấy, tầm quan trọng của rủi ro tín dụng và thanh khoản trong việc ổn định tài chính của ngân hàng tại Việt Nam. Phát hiện của bài viết có thể giúp cải thiện vấn đề quản trị rủi ro của các ngân hàng trong thời gian tới, như: Cung cấp cho các cơ quan quản lý, hoạch định chính sách và cơ quan quản lý ngân hàng đánh giá tổng quan hơn về sự ổn định tài chính, rủi ro tín dụng và rủi ro thanh khoản của các ngân hàng; hỗ trợ trong khung pháp lý gần đây và chủ yếu dựa trên khung Basel III, trong đó nhấn mạnh đến tầm quan trọng của việc quản lý rủi ro chung về rủi ro thanh khoản và rủi ro tín dụng. Bài viết đưa ra một số hàm ý chính sách như sau:

Thứ nhất, các ngân hàng cần phải xây dựng hệ thống cảnh báo sớm bằng cách ứng dụng hệ thống công nghệ thông tin hiện đại, để quản lý an ninh mạng trong công tác quản lý và phòng ngừa rủi ro tín dụng và rủi ro thanh khoản như: Tài sản đảm bảo, khả năng thanh toán, hồ sơ tín dụng, tỷ lệ hạn mức và biến động dòng tiền. Điều này sẽ góp phần quan trọng cho vấn đề quản trị rủi ro của ngân hàng được hiệu quả và chặt chẽ hơn nữa để nâng cao sự ổn định tài chính của ngân hàng.

Thứ hai, các ngân hàng tiếp tục rà soát, phân tích kỹ lưỡng và xây dựng cơ cấu tín dụng tập trung vào những lĩnh vực ưu tiên và những hoạt động kinh doanh cốt lõi, xác định chiến lược quản trị rủi ro.

Thứ ba, ngân hàng phải phát triển mạnh và tập trung vào những nguồn vốn có chất lượng, phân bổ vốn phải phù hợp với kỳ hạn và mục đích nhằm giảm thiểu được rủi ro cho người gửi tiền, vì khả năng thanh khoản là một phần không thể thiếu cho sự ổn định tài chính của ngân hàng.

Tài liệu tham khảo:

- Nguyễn Đức Trường và cộng sự (2019), Cạnh tranh và ổn định hệ thống ngân hàng tại Việt Nam. Tạp chí ngân hàng, số 23/2018;

- Võ Xuân Vinh và Đặng Bửu Kiếm (2016), Năng lực cạnh tranh, lợi nhuận và sự ổn định của các ngân hàng Việt Nam. Tạp chí Phát triển Kinh Tế, 27(12), 25-45;

- Arellano, M., & Bond, S. (1991), Some tests of specification for panel data: Monte Carlo evidence and an application to employment equations. The review of economic studies, 58(2), 277-297;

- Ameni, G., Hasma, C., Mohamed, A., B. O. (2017), The effects of liquidity risk and credit risk on bank stability: Evidence from the MENA region. Borsa Istanbul Review, 238-248;

- Berger, A. N., Klapper, L. F. & Turk-Ariss, R. (2009), Bank competition and financial stability. Journal of Financial Services Research, 35: 99-118;

- Diamond, D. W., & Rận, R. G. (2005), Liquidity shortages and banking crises. Journal of Finance, 60(2), 615-647;

- Ehoh, N., Okpa, I., & Inyang, E. (2014), Theo relationship and effect of credit and liquidity risk on bank default risk among deposit money banks in Nigeria. Research Journal of Finance and Accounting, 5, 16 ;

- Imbierowicz, B., & Rauch, C. (2014), The relationship between liquidity risk and credit risk in banks. Journal of Banking and Finance, 40, 242-256;

- Imbierowicz, B., & Rauch, C. (2014), The relationship between liquidity risk and credit risk in banks, Journal of Banking and Finance, 40, 242 – 256;

- Iyer, R., & Puri, M. (2012), Understanding bank runs : The importance of depositor-bank relationgships an networds. American Economic Review, 102, 1414-1445 ;

- Im K.S., M.H. Pesaran and Y. Shin (1997), “Testing for Unit Roots in Heterogeneous Panels”, mimeo, Department of Applied Economics, University of Cambridge;

- Im K.S., M.H. Pesaran and Y. Shin (2003), “Testing for Unit Roots in Heterogeneous Panels”, Journal of Econometrics, 115, 53-74 ;

- Jari-Mikko, M., Juha, J. (2020), The relationship between credit ratings and asset liquidity: Evidence from western European banks. Journal of International Money and Finance, 108, 102224;

- Laeven, L. & Levine, R.(2007), Is there a diversification discount in financial conglomerates?. Journal of Financial Economics, 85, 331-367;

- Louati, S., Abida, I. G., & Boujelbene, Y. (2015), Capital adequacy implications on Islamic and non-Islamic bank’s behavior: Does market power matter ? Borsa Istanbul Review, 192-204, 15-23 .

* ThS. Nguyễn Thị Minh Ngọc, ThS. Nguyễn Thị Minh Thảo - Trường Đại học Công nghiệp TP. Hồ Chí Minh.

** Bài đăng trên Tạp chí Tài chính số kỳ 2 tháng 4/2022.