Mức độ chuyên ngành của công ty kiểm toán và những ảnh hưởng đến hành vi quản trị lợi nhuận

Bài viết nghiên cứu về mức độ chuyên ngành của công ty kiểm toán ảnh hưởng đến hành vi quản trị lợi nhuận của các công ty niêm yết.

Mẫu nghiên cứu gồm 836 quan sát được thu thập từ báo cáo tài chính của 209 công ty niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh giai đoạn từ 2014 - 2017. Kết quả nghiên cứu cho thấy, mức độ chuyên ngành của công ty kiểm toán ảnh hưởng ngược chiều đến hành vi quản trị lợi nhuận của các công ty niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh.

Các nghiên cứu của Krishnan (2003), Balsam và cộng sự (2003) đều tìm thấy bằng chứng về ảnh hưởng ngược chiều của mức độ chuyên ngành của công ty kiểm toán có ảnh hưởng đến hành vi quản trị lợi nhuận của công ty. Tuy nhiên, theo nghiên cứu của nhóm tác giả bài viết này, đến nay chưa có nhiều nghiên cứu công bố chính thức tại Việt Nam về chủ đề này. Xuất phát từ những yêu cầu mang tính lý luận và thực tiễn trên, nhóm tác giả nghiên cứu về mức độ chuyên ngành của công ty kiểm toán ảnh hưởng đến hành vi quản trị lợi nhuận của các công ty niêm yết – Bằng chứng thực nghiệm tại Việt Nam. Thông qua kết quả nghiên cứu, nhóm tác giả gợi mở hàm ý về chính sách, nhằm nâng cao chất lượng thông tin trên báo cáo tài chính của các công ty niêm yết trên Sở Giao dịch Chứng khoán TP. Hồ Chí Minh (HOSE).

Mức độ chuyên ngành của công ty kiểm toán

Nhiều nghiên cứu trước đây đã sử dụng 2 cách tiếp cận để đánh giá các chuyên gia kiểm toán của ngành. Đó là phương pháp tiếp cận thị phần và phương pháp chia sẻ danh mục đầu tư. Cách tiếp cận thị phần mô tả một chuyên gia trong ngành như là một công ty kiểm toán có thị phần lớn hơn so với các đối thủ cạnh tranh khác trong một ngành cụ thể. Do đó, một công ty kiểm toán có thị phần lớn nhất phản ánh công ty đó đã nâng cao kiến thức của mình cũng như đầu tư phát triển các công nghệ kiểm toán trong ngành công nghiệp đó (Neal và Riley, 2004; Lowensohn và cộng sự, 2007).

Cách tiếp cận thứ hai là xem xét tỷ lệ doanh thu của một công ty kiểm toán trong một ngành công nghiệp (Neal và Riley, 2004). Điều này có nghĩa công ty kiểm toán được xem là chuyên gia trong ngành khi nó tạo ra hầu hết các khoản phí (doanh thu) liên quan đến các hoạt động của nó trong ngành đó (Lowensohn và cộng sự, 2007). Do hạn chế trong việc thu thập số liệu, mức độ chuyên ngành của công ty kiểm toán trong nghiên cứu này tiếp cận theo phương pháp thứ nhất.

Tổng quan các nghiên cứu

Krishnan (2003) nghiên cứu ảnh hưởng của mức độ chuyên ngành của công ty kiểm toán đến hành vi quản trị lợi nhuận dựa trên mẫu nghiên cứu gồm 4.422 khách hàng được kiểm toán bởi các công ty kiểm toán thuộc nhóm Big6 trong giai đoạn 1989 – 1998. Kết quả nghiên cứu cho thấy, các công ty được kiểm toán bởi các doanh nghiệp (DN) kiểm toán ít có sự chuyên sâu trong ngành, khả năng xảy ra hành vi quản trị lợi nhuận cao hơn so với các công ty được kiểm toán bởi các DN kiểm toán có mức độ chuyên ngành cao.

Một nghiên cứu khác về chủ đề này được thực hiện bởi Balsam và cộng sự (2003) dựa trên mẫu nghiên cứu gồm 50.000 quan sát trong giai đoạn 1991 – 1999. Dựa trên kết quả tìm thấy, Balsam và cộng sự (2003) đã kết luận rằng, đối với các công ty được kiểm toán bởi các công ty kiểm toán có sự chuyên sâu trong ngành, thì khả năng xảy ra hành vi quản trị lợi nhuận là thấp hơn so với các công ty được kiểm toán, bởi các công ty kiểm toán có mức độ chuyên sâu trong ngành thấp hơn.

Như vậy, các nghiên cứu của Krishnan (2003), Balsam và cộng sự (2003) đã tìm thấy bằng chứng về ảnh hưởng ngược chiều của mức độ chuyên ngành của công ty kiểm toán có ảnh hưởng đến hành vi quản trị lợi nhuận của công ty. Một nghiên cứu gần đây của Habbash và cộng sự (2016) thực hiện với 1.348 quan sát thu thập từ các công ty phi tài chính niêm yết trên sàn giao dịch chứng khoán giai đoạn 2006 – 2009. Kết quả nghiên cứu không tìm thấy bằng chứng về ảnh hưởng của mức độ chuyên ngành của công ty kiểm toán có ảnh hưởng đến hành vi quản trị lợi nhuận của công ty niêm yết.

Dữ liệu và phương pháp nghiên cứu

Dữ liệu nghiên cứu

Dữ liệu được lấy từ báo cáo tài chính đã kiểm toán của các công ty phi tài chính niêm yết trên HOSE giai đoạn 2014 - 2017. Sau khi phân loại, nhóm tác giả đã loại ra khỏi mẫu nghiên cứu những công ty không có đầy đủ thông tin trong giai đoạn này, từ đó, ghi nhận 209 công ty với 836 quan sát.

Phương pháp nghiên cứu

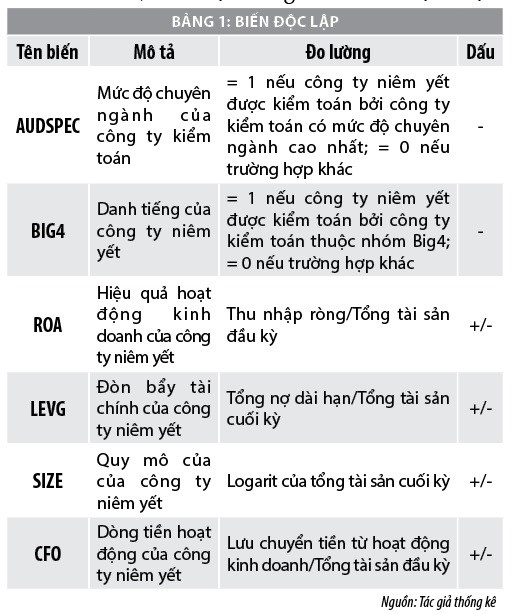

Nhóm tác giả chủ yếu sử dụng phương pháp nghiên cứu định lượng. Dữ liệu thu thập sẽ được tổng hợp thành dạng bảng và sử dụng phần mềm Stata 13 để xử lý. Dựa trên nghiên cứu của tác giả Krishnan (2003), mô hình hồi quy được tác giả xây dựng có dạng như sau:

|DA| = β0 + β1*Audspec + β2*Big4+ β3*ROA + β4*LEVG + β5*SIZE + β5*CFO + ε

Trong đó, biến phụ thuộc: DA đại diện cho hành vi quản trị lợi nhuận của các công ty niêm yết trên HOSE. Biến DA được đo lường theo mô hình của Friedlan (1994):

DAt = TAt / DTt – TAt-1/ DTt-1

TAt = Lợi nhuận sau thuết – Lưu chuyển tiền từ HĐKDt

Nếu DA > 0, ta kết luận điều chỉnh tăng lợi nhuận;

Nếu DA < 0, ta kết luận điều chỉnh giảm lợi nhuận;

Nếu DA = 0, ta kết luận không có điều chỉnh lợi nhuận

Giả thuyết nghiên cứu: H1: Mức độ chuyên ngành của công ty kiểm toán ảnh hưởng ngược chiều đến mức độ quản trị lợi nhuận của công ty niêm yết.

Kết quả nghiên cứu và thảo luận

Kết quả nghiên cứu

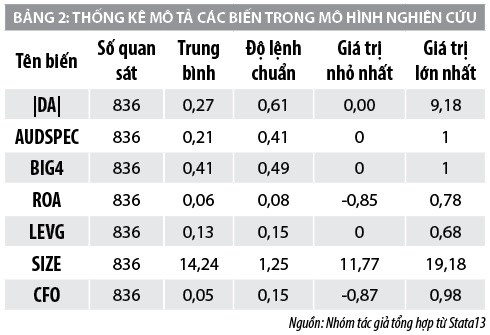

Bảng 2 đã trình bày cụ thể các thông số cơ bản của các biến trong mô hình nghiên cứu gồm: Giá trị trung bình, độ lệch chuẩn, giá trị nhỏ nhất và giá trị lớn nhất.

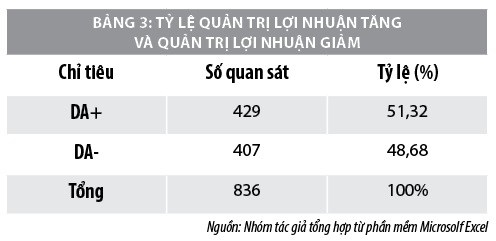

Theo Bảng 2, các công ty trong mẫu nghiên cứu có mức điều chỉnh lợi nhuận ở mức xoay quanh giá trị 0,27 và mức điều chỉnh lớn nhất là 9,18. Cụ thể hơn, Bảng 3: Mô tả tỷ lệ quản trị lợi nhuận tăng và quản trị lợi nhuận giảm của 209 doanh nghiệp niêm yết trên HOSE trong giai đoạn 2014 – 2017.

Dữ liệu từ Bảng 3 cũng cho thấy, số trường hợp quản trị lợi nhuận tăng là 429 trường hợp (chiếm tỷ lệ 51,32%), trong khi đó, số trường hợp quản trị lợi nhuận giảm là 407 trường hợp (chiếm tỷ lệ 48,68%). Như vậy, trong giai đoạn 2014 – 2017, hành vi quản trị lợi nhuận mà các nhà quản lý công ty tạo ra ở cả hai hướng tăng và giảm là tương đối cân bằng.

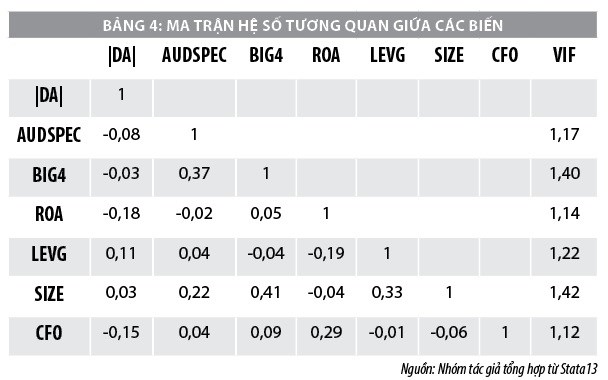

Kết quả trình bày ở Bảng 4 thể hiện khả năng xảy ra hiện tượng đa cộng tuyến trong mô hình hồi quy là không cao, do tất cả các hệ số tương quan giữa các biến giải thích đều khá nhỏ, không có trường hợp nào có giá trị tuyệt đối lớn hơn 0,8. Điều này cũng được củng cố thêm khi kiểm tra lại bằng cách sử dụng hệ số nhân tử phóng đại phương sai (VIF). Bảng ma trận hệ số tương quan cho thấy sơ bộ ban đầu về mối quan hệ giữa biến phụ thuộc và các biến độc lập như sau:

Các biến độc lập có tương quan nghịch biến với biến phụ thuộc, gồm có 4 biến: AUDSPEC, BIG4, ROA, CFO. Các biến này tương ứng lần lượt với mức độ chuyên ngành của DN kiểm toán, danh tiếng của DN kiểm toán, hiệu quả hoạt động kinh doanh của công ty niêm yết và dòng tiền hoạt động kinh doanh của công ty niêm yết. Các biến độc lập có tương quan đồng biến với biến phụ thuộc, bao gồm 2 biến: LEVG và SIZE. Các biến này tương ứng lần lượt với đòn bẩy tài chính của công ty niêm yết và quy mô của công ty niêm yết. Mối tương quan giữa các biến độc lập với biến phụ thuộc thể hiện trong bảng ma trận hệ số tương quan bước đầu phù hợp với các giả thuyết nghiên cứu.

Kết quả nghiên cứu chỉ ra rằng, các công ty được kiểm toán bởi các doanh nghiệp kiểm toán ít có sự chuyên sâu trong ngành, khả năng xảy ra hành vi quản trị lợi nhuận cao hơn so với các công ty được kiểm toán bởi các doanh nghiệp kiểm toán có mức độ chuyên ngành cao.

Tuy nhiên, hệ số tương quan không đánh giá được biến nào có tác động thực sự lên biến phụ thuộc. Do vậy, tác giả tiếp tục tiến hành thực hiện phân tích hồi quy để làm rõ nội dung này.

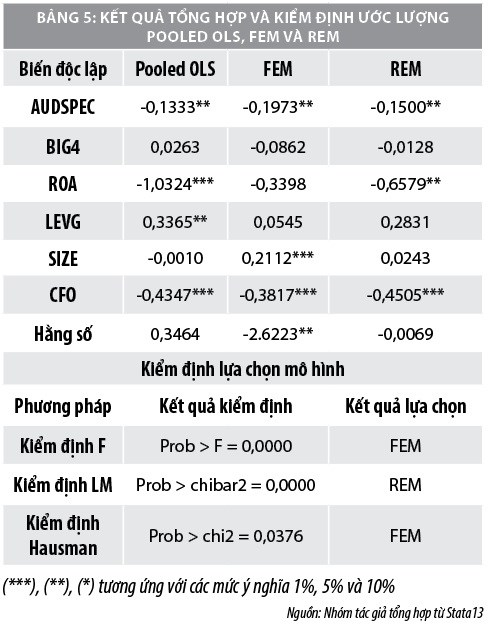

Bảng 5 thể hiện kết quả ước lượng của các mô hình hồi quy Pooled OLS, FEM, REM và kết quả các kiểm định cần thiết để lựa chọn mô hình phù hợp. Kết quả thể hiện ở bảng 4 cho thấy, mô hình FEM là mô hình phù hợp nhất được lựa chọn. Qua đó, nghiên cứu tiếp tục thực hiện các kiểm định để kiểm tra mô hình FEM được chọn có xảy ra hiện tượng tự tương quan và phương sai thay đổi hay không. Kết quả kiểm định Wooldridge cho thấy mô hình có hiện tượng tự tương quan với mức ý nghĩa 1% (Prob>F = 0,0032 < 0,01).

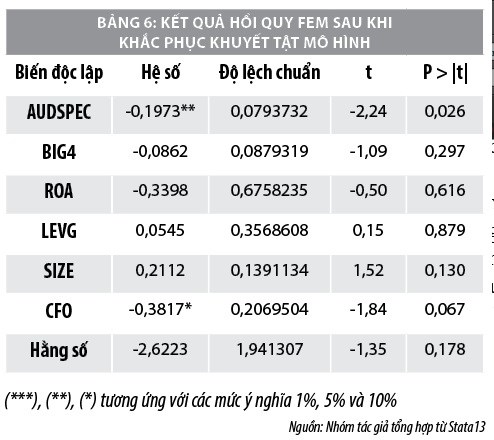

Bên cạnh đó, kết quả kiểm định Modified Wald cho thấy mô hình cũng có hiện tượng phương sai sai số thay đổi với mức ý nghĩa 1% (Prob>chi2 = 0,0000 < 0,01). Vì vậy, để các kết quả ước lượng từ mô hình FEM có độ chính xác cao hơn, nghiên cứu khắc phục phương sai sai số thay đổi và tự tương quan của mô hình. Kết quả hồi quy sau khi khắc phục hiện tượng tự tương quan và phương sai thay đổi được thể hiện trong Bảng 6 như sau:

Kết quả hồi quy mô hình FEM sau khi khắc phục các khuyết tật. Kết quả cho thấy, hệ số của biến giải thích AUDSPEC bằng -0,1973 có ý nghĩa thống kê ở mức 5%. Điều này có nghĩa là, các công ty niêm yết trên HOSE được kiểm toán bởi các công ty có mức độ chuyên ngành cao nhất có mức điều chỉnh lợi nhuận thấp hơn các công ty niêm yết khác là 0,1973.

Kết quả này tương đồng với các nghiên cứu của Krishnan (2003), Balsam và cộng sự (2003). Từ đó, giả thuyết H1 được chấp nhận: Mức độ chuyên ngành của công ty kiểm toán ảnh hưởng ngược chiều đến mức độ quản trị lợi nhuận của công ty niêm yết.

Ngoài ra, kết quả nghiên cứu cũng chỉ ra rằng, dòng tiền từ hoạt động kinh doanh của các công ty niêm yết cũng có ảnh hưởng ngược chiều đến hành vi quản trị lợi nhuận của các công ty niêm yết. Điều này được thể hiện qua hệ số của biến giải thích CFO bằng -0,3817 có ý nghĩa thống kê ở mức 10%. Qua đó cho thấy, các công ty niêm yết có dòng tiền từ hoạt động kinh doanh càng cao thì mức điều chỉnh lợi nhuận lại càng thấp và ngược lại.

Kết luận và hàm ý

Nghiên cứu này xác định mức độ chuyên ngành của công ty kiểm toán ảnh hưởng đến hành vi quản trị lợi nhuận của các công ty niêm yết trên HOSE. Kết quả nghiên cứu cho thấy, các công ty niêm yết được kiểm toán bởi công ty kiểm toán được xem là chuyên gia trong ngành thì có mức độ điều chỉnh lợi nhuận thấp hơn các công ty khác. Từ đó, nhóm tác giả đưa ra một số gợi ý sau:

Thứ nhất, đối với các nhà đầu tư: Kết quả nghiên cứu gợi ý các nhà đầu tư hưởng lợi hơn khi tiếp cận thông tin từ BCTC được kiểm toán bởi các công ty có mức độ chuyên ngành cao. Bên cạnh đó, các nhà đầu tư có thể sử dụng thông tin dòng tiền hoạt động kinh doanh của công ty niêm yết như là các tín hiệu để đánh giá mức độ tin cậy về các thông tin từ BCTC của các công ty niêm yết.

Thứ hai, đối với công ty niêm yết: Kết quả nghiên cứu cho thấy, mức độ chuyên ngành của công ty kiểm toán có ảnh hưởng ngược chiều với hành vi quản trị lợi nhuận của các công ty niêm yết trên HOSE. Vì vậy, các công ty niêm yết trên HOSE khi ký hợp đồng thuê công ty kiểm toán để kiểm toán cho BCTC của mình cần xem xét thêm mức độ chuyên ngành của công ty kiểm toán trong lĩnh vực ngành nghề đăng ký kinh doanh của công ty. Từ đó, góp phần nâng cao tính minh bạch của công ty và tạo niềm tin cho các đối tượng sử dụng thông tin trên BCTC như cổ đông, nhà đầu tư, các tổ chức tín dụng.

Tài liệu tham khảo:

1. Balsam, S. và cộng sự (2003), Auditor industry specialization and earnings quality. Auditing: A Journal of Practice & Theory, 22(2), 71–97;

2. Habbash, M. và cộng sự (2016), Audit quality and earnings management in less developed economies: the case of Saudi Arabia. Journal of Management & Governance, 21(2), 351-373;

3. Krishnan, G. (2003), Does big 6 auditor industry expertise constrain earnings management? Accounting Horizons, 17 (Suppl.), 1–16;

4. Lowensohn, S. và cộng sự (2007), Auditor specialization, perceived audit quality, and audit fees in the local government audit market. Journal of Accounting, 26(6), 705–732;

5. Mayhew, B. W. và cộng sự (2003), Audit firm industry specialization as a differentiation strategy: Evidence from fees charged to firms going public. Journal of Practice & Theory, 22(2), 33–52;

6. Neal, T. và Riley, J. (2004), Auditor industry specialist research design. Auditing: A Journal of Practice & Theory, 23(2), 169–177.