Nhân tố tác động đến cấu trúc vốn của các doanh nghiệp bán buôn trên thị trường chứng khoán Việt Nam

Từ báo cáo tài chính của 69 doanh nghiệp thuộc lĩnh vực Bán buôn niêm yết trên thị trường chứng khoán Việt Nam giai đoạn từ năm 2014 - 2020, tác giả đã tiến hành nghiên cứu về các nhân tố tác động cấu trúc vốn. Nghiên cứu cho thấy, các doanh nghiệp thuộc lĩnh vực Bán buôn có 03 nhân tố gồm: đòn bẩy hoạt động, tính thanh khoản, khả năng sinh lời có tác động ngược chiều đối với tổng nợ và nợ ngắn hạn. Ngược lại, 02 nhân tố: Quy mô doanh nghiệp và tỷ trọng tài sản hữu hình có tác động thuận chiều đối với Tổng nợ và nợ ngắn hạn.

Giới thiệu

Các doanh nghiệp (DN) muốn tồn tại và phát triển hay vượt qua các đối thủ cạnh tranh, thì cần phải phát huy tối đa sức mạnh và năng lực tài chính của chính DN. Việc xây dựng được cấu trúc vốn hợp lý cũng là cách để DN tối đa hóa sức mạnh tài chính. Vì thế, các giải pháp tái cấu trúc vốn hiện đang là mối quan tâm hàng đầu của các DN.

Nghiên cứu này được thực hiện để xem xét chiều hướng yếu tố tác động có ý nghĩa đến cấu trúc vốn của DN ngành bán buôn (là doanh nghiệp hoạt động chủ yếu vào mua hàng hóa với khối lượng lớn từ một hay nhiều nhà sản xuất để dự trữ, phân loại, chia nhỏ và bán lại cho nhiều người bán lẻ với khối lượng nhỏ hơn; đóng vai trò trung gian giữa nhà sản xuất và người bán lẻ). Kết quả nghiên cứu sẽ góp phần củng cố lý thuyết về cấu trúc vốn của các DN có tính chất đặc thù tại Việt Nam như ngành Bán buôn mà hiện nay có rất ít nghiên cứu về nó.

Thêm vào đó, kết quả nghiên cứu cũng có thể làm căn cứ giúp cho các nhà quản trị trong ngành Bán buôn hoạch định các chiến lược tài chính có quyết sách phù hợp, định hướng trong việc cơ cấu lại vốn tại DNNN giai đoạn 2021-2025, tầm nhìn đến năm 2030 theo Quyết định số 360/QĐ-TTg ngày 17/3/2022 về phê duyệt Đề án “Cơ cấu lại DNNN, trọng tâm là tập đoàn kinh tế, tổng công ty nhà nước giai đoạn 2021-2025” của Thủ tướng Chính phủ.

Cơ sở lý thuyết

Lý thuyết cấu trúc vốn của Modigliani và Miller năm 1958 đoạt giải Nobel kinh tế cho rằng, giá trị của DN không thay đổi theo cấu trúc vốn của nó, hay nói cách khác là độc lập với cấu trúc vốn của nó. Nghĩa là không có một cấu trúc vốn tối ưu cho DN. Theo lập luận của Modigliani và Miller, trong một thị trường vốn hoàn hảo và không có thuế thu nhập DN, giá trị của DN không vay nợ cũng bằng với giá trị của DN có sử dụng nợ vay; nói cách khác, giá trị thị trường của DN độc lập với cấu trúc vốn của nó.

Năm 1963, Modigliani và Miller tiếp tục mở rộng công trình ý nghĩa này khi nghiên cứu mối liên hệ giữa cấu trúc vốn và giá trị của DN trong sự ảnh hưởng của thuế. Vì lãi vay là một khoản chi phí được khấu trừ vào thu nhập chịu thuế, việc sử dụng nợ tạo nên một khoản lợi ích, hay nói khác hơn là tạo nên một tấm chắn thuế. Tấm chắn thuế này thường được tính bằng một phép nhân giữa thuế suất biên và lãi vay. Tỷ trọng nợ trong DN sẽ tăng cho đến khi nào lợi ích từ thuế thu nhập DN trở nên thấp hơn chi phí thuế thu nhập cá nhân mà các nhà đầu tư phải gánh chịu.

Một lý thuyết về cấu trúc vốn khác được phát triển bởi nghiên cứu của Myers và Majluf năm 1984. Lý thuyết này được phát triển từ nghiên cứu đầu tiên của Donaldson năm 1961, lý giải các quyết định tài trợ của DN dựa trên cơ sở thông tin bất cân xứng. Lý thuyết trật tự phân hạng, trên cơ sở thông tin bất cân xứng, đề xuất một trật tự tài trợ theo một trình tự ưu tiên trước bằng vốn nội bộ (lợi nhuận giữ lại để tái đầu tư), rồi đến phát hành nợ và sau cùng là phát hành vốn cổ phần mới.

Fama và Miller (1972) nghiên cứu cấu trúc vốn dựa trên chi phí đại diện. Về sau, lý thuyết chi phí đại diện được phát triển sâu hơn trong nghiên cứu của Jensen và Meckling (1976) và tiếp sau đó là nghiên cứu của Jensen (1986). Lý thuyết này nhìn nhận sự tồn tại của một cấu trúc vốn tối ưu cho DN, bởi vì sự có mặt của chi phí đại diện, phát sinh từ mâu thuẫn của cổ đông và trái chủ, và chi phí đại diện phát sinh từ mâu thuẫn giữa cổ đông DN với các trái chủ và nhà quản lý còn gọi là chi phí đại diện của vốn chủ sở hữu.

Stephen Ross (1977) trình bày một lý thuyết cấu trúc vốn dựa trên nền tảng thông tin bất cân xứng. Theo ông, khi DN phát hành chứng khoán mới, đây được coi là cung cấp một tín hiệu cho thị trường tài chính về viễn cảnh tương lai của DN. Khi công bố thông tin, các công ty sẽ tiết lộ nhiều hơn thông tin so với những quy định bắt buộc yêu cầu của luật pháp và các quy định để báo hiệu rằng họ là tốt hơn (Campbell và cộng sự, 2001).

Phương pháp nghiên cứu

Mô hình nghiên cứu

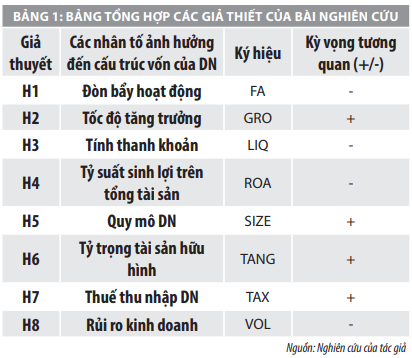

Trong mô hình hồi quy cụ thể của bài nghiên cứu này, cấu trúc vốn của DN được đại diện bởi tỷ lệ nợ trên tài sản. Các biến độc lập được tác giả lựa chọn trên cơ sở kế thừa từ các nghiên cứu trước đây của các tác giả trong và ngoài nước.

Các mô hình cụ thể như sau:

LEV = a1 + a2FAit + a3GROit + a4LIQit + a5ROAit + a6SIZEit + a7TANGit + a8TAXit + a9VOLit + εit (1)

STD = b1 + b2FAit + b3GROit + b4LIQit + b5ROAit + b6SIZEit + b7TANGit + b9TAXit + b9VOLit + εit (2)

LTD = c1 + c2FAit + c3GROit + c4LIQit + c5ROAit + c6SIZEit + c7TANGit + c8TAXit + c9VOLit + εit (3)

Trong đó, biến phụ thuộc gồm LEV (tổng nợ trên tổng tài sản), STD (nợ ngắn hạn trên tổng tài sản), LTD (nợ dài hạn trên tổng tài sản); các biến độc lập và giả thuyết được trình bày cụ thể tại Bảng 1.

Phương pháp chọn mẫu

Dữ liệu được dùng trong bài nghiên cứu này được xây dựng từ các báo cáo tài chính các DN niêm yết trên sàn HNX, HOSE, UPCOM. Mẫu nghiên cứu bao gồm số liệu trong khoảng thời gian là 7 năm (từ năm 2014 đến năm 2020) của 69 DN. Danh sách tất cả công ty niêm yết thuộc lĩnh vực bán buôn dựa từ bảng DN cùng ngành trên trang web Vietstock.vn. Ở nghiên cứu này sử dụng dữ liệu bảng liên quan đến cả mặt quy mô không gian và thời gian.

Kết quả nghiên cứu

Thống kê mô tả

Thống kê mô tả cho thấy, tỷ lệ đòn bẩy tài chính trung bình của các DN thuộc lĩnh vực bán buôn niêm yết trên thị trường chứng khoán Việt Nam là 52,81%, trong đó tỷ trọng nợ ngắn hạn chiếm 47,74% và nợ dài hạn chiếm 5,08%. Trong mẫu quan sát, tỷ lệ đòn bẩy tài chính cao nhất đạt 98,65%, trong khi đó có DN sử dụng nợ trong cơ cấu vốn của mình rất thấp là 2,7% (và là nợ ngắn hạn).

So sánh với tỷ lệ nợ của các ngành khác trong những nghiên cứu gần đây thì thấy tỷ lệ nợ của các công ty lĩnh vực Bán buôn thấp hơn tỷ lệ 66% của ngành Xây dựng (Nguyễn Thị Tuyết Lan, 2019) hay tỷ lệ 67,67% của ngành Thực phẩm (Lê Thẩm Dương và cộng sự, 2020) nhưng lại cao hơn tỷ lệ 46,6% của ngành Dược phẩm (Đinh Thế Hùng, 2020) hay tỷ lệ 48,48% của ngành Năng lượng (Trần Trọng Huy và Nguyễn Thị Ngọc Hân, 2020). Nợ phải trả thiên về nợ ngắn hạn cũng là thực trạng thường thấy ở nhiều ngành trong các nghiên cứu khác nhau ở Việt Nam (Lê Thị Minh Nguyên, 2016; Nguyễn Thị Tuyết Lan, 2019; Trần Trọng Huy và Nguyễn Thị Ngọc Hân, 2020).

Ước lượng tham số bằng phương pháp hồi quy bình phương nhỏ nhất (OLS)

Đây là phương pháp hồi quy được sử dụng phổ biến nhất trong nghiên cứu. Mặc dù trong một vài trường hợp các phương pháp hồi quy khác được ưa chuộng hơn, kết quả hồi quy bằng OLS vẫn được xem là kết quả tiêu chuẩn.

Các kiểm định

Kết quả kiểm định cho thấy kết quả biến độc lập không có dấu hiệu đa cộng tuyến, mô hình xảy ra hiện tượng phương sai thay đổi và có hiện tượng tự tương quan.

Lựa chọn mô hình

Thông qua chạy hồi quy mô hình ban đầu, ta có mô hình OLS (hay còn gọi là Pooled OLS) và hai lần hồi quy mô hình tiếp theo, ta có mô hình FEM và REM.

Để chọn mô hình hiệu quả nhất, tác giả dùng kiểm định Hausman Test. Kết quả là mô hình FEM của biến phụ thuộc LEV và STD được chọn; Mô hình REM của biến phụ thuộc LTD được chọn. Các mô hình này có một số khuyết tật và được tác giả khắc phục bằng phương pháp FGLS.

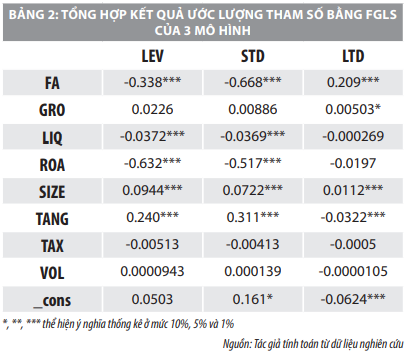

Sử dụng Hồi quy bình phương tối thiểu tổng quát khả thi FGLS khắc phục khuyết tật từ mô hình

Kết quả kiểm định tự tương quan và phương sai thay đổi của mô hình được chọn cho thấy Mô hình được chọn có hiện tượng phương sai thay đổi và hiện tượng tự tương quan. Do đó, nghiên cứu này tiến hành hồi quy bình phương tối thiểu tổng quát khả thi FGLS với lệnh xtgls, thêm lựa chọn panels (heteroskedastic) corr(ar1) nhằm khắc phục khuyết tật của mô hình.

Kết luận

Nợ ngắn hạn được sử dụng nhiều hơn nợ dài hạn

Thống kê mô tả cho thấy, nợ ngắn hạn chiếm đến 47,74% trong tổng nguồn vốn của các DN Việt Nam, và 5,08% còn lại là nợ dài hạn. Điều này cho thấy, các DN Việt Nam ưa thích sử dụng nợ ngắn hạn hơn và các công cụ tài chính khác chưa được các DN khai thác hiệu quả.

Nợ ngắn hạn có ưu điểm là dễ huy động hơn, rủi ro lãi suất và tỷ giá ít hơn hoặc dễ dự đoán hơn; tuy nhiên lại gây áp lực lên các hệ số về khả năng thanh toán của DN.

Các nhân tố tác động đến cấu trúc vốn

Kết quả hồi quy cho thấy, đối với biến phụ thuộc LEV và STD, có 5 nhân tố tác động đến cấu trúc vốn của DN (có ý nghĩa thống kê ở mức 1%) là các biến FA, LIQ, ROA, SIZE, TANG. Riêng với biến phụ thuộc LTD, có 3 nhân tố tác động đến cấu trúc vốn của DN (có ý nghĩa thống kê ở mức 1%) là các biến FA, SIZE, TANG và biến GRO tác động đến cấu trúc vốn của DN (có ý nghĩa thống kê ở mức 10% và mức độ tác động rất thấp, khoảng 0,5%). Các biến còn lại tác động không đáng kể và không có ý nghĩa thống kê đến cấu trúc vốn của DN (thống kê t lớn hơn 10%).

Tài liệu tham khảo:

1. Đoàn Ngọc Phi Anh (2010), ‘Các nhân tố ảnh hưởng đến cấu trúc tài chính và hiệu quả tài chính: tiếp cận theo phương pháp phân tích đường dẫn,’ Tạp chí Khoa học và Công nghệ, Đại học Đà Nẵng, 5 (40), 14-22 Lê Đạt Chí (2013),Các nhân tố ảnh hưởng đến việc hoạch định cấu trúc vốn của các nhà quản trị tài chính tại Việt Nam, Tạp chí Phát triển & Hội nhập, Số 9 (19), 22-28;

2. Lê Thẩm Dương, Bùi Đan Thanh, Lê Thị Hân (2020), Nhân tố ảnh hưởng đến cấu trúc vốn của DN ngành thực phẩm trên thị trường chứng khoán. Tạp chí Tài chính (725), trang 108-111;

3. Edhi Asmirantho, Muhamad Rizki S. (2015), The effect of capital structure, profitability and exchange rate on firm value in sub sector whole sale (durable & non durable) goods go public in Indonesia;

4. Frank, M. & Goyal, V. (2009), Capital Structure Decisions: Which Factors are Reliably Important?, Financial Management 38 (1), 1-37.

* Lê Quang Định - Ban Đổi mới quản lý doanh nghiệp TP. Hồ Chí Minh Học viên cao học Trường Đại học Nguyễn Tất Thành, TP. Hồ Chí Minh

** Bài đăng trên Tạp chí Tài chính số kỳ 1 tháng 8/2022.