Phân tích các nhân tố dẫn đến sự khác biệt trong tiếp cận tài chính toàn diện

Bài nghiên cứu phân tích các nhân tố gây ra sự khác biệt trong khả năng tiếp cận tài chính toàn diện giữa các khu vực, cụ thể là giữa nhóm quốc gia thu nhập cao với nhóm quốc gia trung bình thấp; giữa nhóm thu nhập cao với Việt Nam.

Kết quả cho thấy, sự khác biệt trong khả năng tiếp cận tài chính toàn diện giữa nhóm thu nhập cao và nhóm thu nhập thấp chủ yếu do biến Độ tuổi gây ra. Trong khi đó, sự khác biệt giữa nhóm thu nhập cao và Việt Nam lại do biến giới tính và biến trình độ học vấn.

Đặt vấn đề

Tài chính toàn diện (TCTD) mang đến cơ hội tiếp cận hệ thống tài chính chính thức với mức chi phí hợp lý cho tất cả các thành phần của nền kinh tế, đặc biệt là những người nghèo, người thu nhập thấp (World Bank, 2018). Người nghèo với thu nhập thấp và không ổn định, khi xuất hiện các nhu cầu về tài chính, nếu không thể tiếp cận các dịch vụ chính thức, họ buộc phải tìm đến các dịch vụ tài chính phi chính thức với lãi suất cao và nhiều rủi ro.

Việc tiếp cận các sản phẩm, dịch vụ tài chính chính thức sẽ giúp người nghèo tăng khả năng tích luỹ tài sản, chống chịu trước những cú sốc kinh tế; đồng thời, tăng khả năng tạo công ăn việc làm, cải thiện thu nhập thông qua các khoản tín dụng tiếp cận được. Vì vậy, TCTD có vai trò quan trọng đối với sự phát triển bền vững của một quốc gia, giúp gia tăng tiết kiệm và đầu tư, qua đó, thúc đẩy quá trình tăng trưởng kinh tế (Demirgüc-Kunt and Klapper, 2013).

Nhận thức được vai trò tích cực của TCTD đến kinh tế - xã hội, Việt Nam đã và đang triển khai nhiều đề án, chính sách để nâng cao khả năng tiếp cận TCTD, tuy nhiên, kết quả thu được vẫn còn nhiều hạn chế. Theo Global Findex database (2017), tỷ lệ người dân từ 15 tuổi trở lên sử dụng tài khoản của Việt Nam đạt 30,8%. Trong khi đó, tại nhóm các nước có thu nhập cao (TNC), tỷ lệ người dân có tài khoản chính thức cao hơn gấp 3 lần (91,68%). Ngay cả nhóm các nước thu nhập thu nhập thấp (TBT), tỷ lệ này cũng cao hơn nhiều so với Việt Nam, đạt 44,14%.

Việc sở hữu một tài khoản là tiền đề để mở rộng TCTD, vì nó tạo điều kiện cho việc tiếp cận toàn bộ các sản phẩm và dịch vụ tài chính như tín dụng, bảo hiểm và tiết kiệm, (Zins & Weill, 2016). Từ thực tiễn, nghiên cứu này tập trung phân tích nguyên nhân của sự khác biệt trên, đồng thời sử dụng tỷ lệ sở hữu tài khoản như là thang đo chính của thực trạng TCTD và sử dụng mô hình hồi quy Logit với các biến tương tác để đánh giá tác động của các nhân tố gây ra sự khác biệt trong tiếp cận TCTD giữa các khu vực.

Cơ sở lý thuyết các nghiên cứu trước

Nghiên cứu các nhân tố ảnh hưởng đến TCTD ở châu Phi, Zins và Weill (2016) chỉ ra rằng, những người có học vấn và TNC hơn, thì khả năng tiếp cận tài chính cũng cao hơn. Tương tự, đánh giá tiếp cận tài chính cá nhân của 140 quốc gia từ Global Findex (2011), Demirgüc-Kunt và Klapper (2013) cũng chỉ ra rằng, GDP bình quân/người đóng vai trò quan trọng giải thích sự khác biệt về sở hữu tài khoản chính thức giữa các nước TNC và các nước thu nhập thấp.

Allen và các cộng sự (2016) phân tích đặc điểm cá nhân và đặc điểm quốc gia ảnh hưởng đến tiếp cận TCTD cá nhân. Kết quả cho thấy, thu nhập và trình độ học vấn tác động đáng kể đến tiếp cận TCTD. Các chi phí đi kèm với việc sở hữu tài khoản đã trở thành rào cản chủ yếu cho những cá nhân có thu nhập thấp.

Nhiều người có thu nhập thấp sẽ không mở tài khoản giao dịch tại các định chế tài chính, bởi vì họ không thể đáp ứng được các mức phí. Các nhóm có trình độ học vấn cao hơn có liên quan đến mức độ TCTD cao hơn do họ nhận thức được đầy đủ lợi ích của việc sử dụng dịch vụ tài chính chính thức.

Trần (2019) sử dụng dữ liệu Global Findex (2017) để phân tích các rào cản và những nhân tố tác động đến khả năng tiếp cận các dịch vụ tài chính chính thức của các cá nhân ở Việt Nam thông qua sử dụng mô hình hồi quy Logistics. Kết quả nghiên cứu cho thấy, thu nhập và trình độ học vấn có mối tương quan mạnh mẽ đến rào cản tiếp cận tài chính. Đây là những nhóm người bị hạn chế tiếp cận TCTD nhất.

Tuy đã có nhiều nghiên cứu về TCTD, song qua quá trình nghiên cứu, nhóm tác giả đã tìm ra được các nhân tố khác so với các nghiên cứu trước đây, bên cạnh việc chỉ ra những nhân tố nào ảnh hưởng đến TCTD, bài viết so sánh độ lớn tác động của các nhân tố này giữa các nhóm, cụ thể là giữa nhóm TNC và nhóm TBT; giữa nhóm thu nhập cao với Việt Nam, để làm nổi bật các nhân tố dẫn đến sự khác biệt giữa các khu vực.

Dữ liệu

Global Findex database (2017) của World Bank cung cấp thông tin về thực trạng sở hữu tài khoản ngân hàng, cũng như việc sử dụng các dịch vụ tài chính của người trưởng thành trên 15 tuổi từ 140 quốc gia và vùng lãnh thổ, từ đó cung cấp một bức tranh tổng quát về tình hình TCTD trên toàn thế giới. Vì vậy, bài viết sử dụng bộ cơ sở dữ liệu này cho các mô hình thực nghiệm.

Để phân tích sự khác biệt trong ảnh hưởng của các nhân tố tiềm năng đến thực trạng TCTD giữa các khu vực trên thế giới, bài viết sử dụng quan sát từ hai nhóm quốc gia: TNC và TBT để làm nổi bật sự khác biệt. Đồng thời, so sánh ảnh hưởng của các nhân tố quan tâm đến TCTD giữa Việt Nam (thuộc nhóm trung bình thấp) và nhóm TNC. Vì vậy, mẫu nghiên cứu bao gồm 43.461 quan sát từ nhóm TNC, 45.952 quan sát từ nhóm TBT và 1.000 quan sát từ Việt Nam.

Kết quả nghiên cứu

Sự khác biệt giữa nhóm TNC và nhóm TBT:

Để so sánh ảnh hưởng của các nhân tố tiềm năng đến thực trạng TCTD giữa hai nhóm quốc gia, bài viết sử dụng mô hình logit với các biến tương tác như sau:

Tài_khoảni = α + β1 × Xi + β2 × D_TNC + β3 × D_TNC × Xi + εi (1)

Với Tài_khoản là một biến giả, nhận giá trị là 1 nếu người được khảo sát có 1 tài khoản tại các định chế tài chính và 0 nếu ngược lại. D_TNC là biến giả, nhận giá trị là 1 khi cá nhân được khảo sát là công dân thuộc nhóm TNC và 0 nếu thuộc nhóm TBT.

Xi là tập hợp các biến độc lập, bao gồm Giới_tính, Tuổi, TNN1, TNN2, TNN3, TNN4, TNN5, Cấp_1, Cấp_2, và Cấp_3. Cụ thể, Giới_tính là một biến giả, nhận giá trị là 1 nếu người được khảo sát là nữ và 0 nếu là nam.

Tuổi thể hiện số tuổi của người được khảo sát. TNN1 là một biến giả, nhận giá trị là 1 nếu người được khảo sát có mức thu nhập thuộc nhóm thấp nhất (ngũ phân vị đầu tiên) và 0 nếu ngược lại.

TNN2 là một biến giả, nhận giá trị là 1 nếu người được khảo sát có mức thu nhập thuộc nhóm thấp thứ 2 (ngũ phân vị thứ 2) và 0 nếu ngược lại. T

NN3 là một biến giả, nhận giá trị là 1 nếu người được khảo sát có mức thu nhập thuộc nhóm thấp thứ 3 (ngũ phân vị thứ 3) và 0 nếu ngược lại.

TNN4 là một biến giả, nhận giá trị là 1 nếu người được khảo sát có mức thu nhập thuộc nhóm thấp thứ 4 (ngũ phân vị thứ 4) và 0 nếu ngược lại.

TNN5 là một biến giả, nhận giá trị là 1 nếu người được khảo sát có mức thu nhập thuộc nhóm cao nhất (ngũ phân vị thứ 5) và 0 nếu ngược lại.

Cấp_1 là một biến giả, nhận giá trị là 1 nếu người được khảo sát đã hoặc chưa tốt nghiệp một trường tiểu học (cấp 1) và 0 nếu ngược lại. Cấp_2 là một biến giả, nhận giá trị là 1 nếu người được khảo sát đã tốt nghiệp một trường trung học cở sở (cấp 2) và 0 nếu ngược lại. Cấp_3 là một biến giả, nhận giá trị là 1 nếu người được khảo sát đã tốt nghiệp một trường trung học phổ thông (cấp 3) hoặc cao hơn và 0 nếu ngược lại.

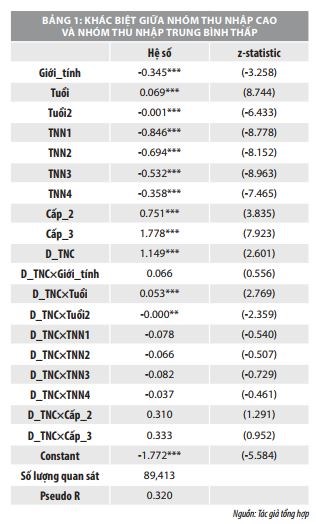

Bảng 1 trình bày kết quả của mô hình thực nghiệm, trong đó, nhóm tác giả tập trung sự phân tích vào hệ số hồi quy của biến giả D_TNC và các biến tương tác để làm rõ sự khác biệt trong ảnh hưởng của các nhân tố quan tâm đến thực trạng TCTD giữa nhóm TNC và nhóm TBT. Hệ số hồi quy của biến D_TNC = 1.149 thể hiện rằng, khả năng có tài khoản của người dân ở nhóm TNC so với người dân ở nhóm TBT cao gấp 3,15 lần (e^1.149 = 3.15), khi các biến khác không đổi. Kết quả này phù hợp với kết quả nghiên cứu của Demirgüc- Kunt và Klapper (2013) và Nguyễn và Võ (2020).

Theo đó, các quốc gia có TNC hơn thì tỷ lệ số người sử dụng tài khoản chính thức cao hơn so với các quốc gia có thu nhập thấp. Điều này có thể được giải thích là do các nước có TNC có nền kinh tế phát triển hơn, GDP bình quân/người cao hơn, hệ thống mạng lưới các định chế tài chính rộng khắp hơn. Vì vậy, người dân được tiếp cận với các dịch vụ tài chính chính thức từ sớm và dễ dàng hơn so với các nước có thu nhập TBT.

Xét về các biến tương tác, có thể thấy, chỉ có hệ số hồi quy của biến tương tác D_TNC×Tuổi và D_TNC×Tuổi2 là có ý nghĩa thống kê. Kết quả này cho thấy, chỉ có sự khác biệt trong tác động của biến tuổi tác đến TCTD ở 2 nhóm quốc gia là có ý nghĩa thống kê. Cụ thể, hệ số hồi quy của D_TNC×Tuổi là 0.053 thể hiện rằng, ở cùng một độ tuổi, khả năng có tài khoản của người dân ở nhóm TNC lớn hơn so với người dân ở nhóm TBT là 5,4% (e^0.053 – 1).

Tuy nhiên, hệ số hồi quy của biến D_TNC × Tuổi2 = -0.000 cho thấy, ở nhóm những người cao tuổi (trung niên và cao niên), cùng 1 độ tuổi thì khả năng có tài khoản của cá nhân ở nhóm TNC lại thấp hơn so với cá nhân ở nhóm TBT, nhưng sự khác biệt là rất nhỏ nên có thể bỏ qua. Nguyên nhân có thể được giải thích là do các quốc gia TNC, mức độ bao phủ của hệ thống tổ chức tài chính trải rộng; người dân có thể dễ dàng tiếp cận các trung gian tài chính.

Thêm nữa, đa số các giao dịch thanh toán là không dùng tiền mặt, thúc đẩy người dân mở tài khoản để sử dụng dịch vụ thanh toán. Các chương trình giáo dục tài chính cá nhân được đưa vào giảng dạy ngay từ cấp 1, sớm hơn rất nhiều so với các nước có thu nhập TBT, nên người dân ở nhóm các nước TNC có kiến thức nền tảng, cũng như cơ hội tiếp cận dịch vụ tài chính sớm hơn (OECD/INEF, 2015).

Sự khác biệt giữa Việt Nam và nhóm thu nhập cao

Nhóm tác giả phân tích sự khác biệt giữa Việt Nam với nhóm TNC bằng mô hình sau:

Tài_khoảni = α + β1 × Xi + β2 × D_VN + β3 × D_VN × Xi + εi , (2)

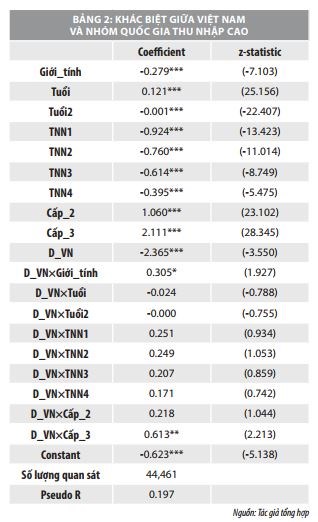

Trong đó, D_VN là biến giả, nhận giá trị là 1 khi cá nhân được khảo sát là công dân của Việt Nam và 0 nếu thuộc nhóm TNC. Kết quả phân tích được trình bày trong Bảng 2.

Hệ số hồi quy của biến D_VN = -2.365 có ý nghĩa thống kê ở mức độ 1% thể hiện khả năng có tài khoản của người dân ở Việt Nam so với người dân ở nhóm TNC là thấp hơn 10,64 lần (e^2.365), khi các biến khác không đổi. Điều này có thể được giải thích như sau do Việt Nam là nước có thu nhập TBT, hệ thống hạ tầng kỹ thuật, mạng lưới các định chế tài chính chủ yếu tập trung các thành phố lớn, người dân ở những vùng nông thôn, vùng sâu, vùng xa gặp nhiều khó khăn trong việc tiếp cận các dịch vụ tài chính; Hình thức thanh toán chủ yếu dùng tiền mặt, nhận thức của người dân về lợi ích của TCTD chưa đầy đủ, dẫn đến nhu cầu để sở hữu tài khoản thanh toán không cao. Vì vậy, tỷ lệ sở hữu tài khoản của Việt Nam thấp hơn nhiều so với các quốc gia có TNC.

Hệ số hồi quy của biến tương tác D_VN×Giới_tính là 0.305 và có mức ý nghĩa thống kê là 10%. Kết quả này cho biết, khả năng có tài khoản chính thức của nữ giới ở Việt Nam gấp 1,36 lần (e^0.305 ) so với nữ giới ở các nước có TNC, khi các biến khác không đổi.

Điều này cho thấy, rào cản nữ giới trong việc tiếp cận TCTD ở Việt Nam thấp hơn so với các nước có TNC. Điều này có thể lý giải như sau do Việt Nam là một trong những nước có thành tựu về bình đẳng giới cao. Tỷ lệ nữ giới Việt Nam hiện đang đi làm là 73%, cao hơn so với mức trung bình thế giới (49%), cao hơn mức trung bình của khu vực Đông Á - Thái Bình Dương (59%) và nhóm TBT (39%) (Trương, 2018).

Tương tự, hệ số hồi quy của biến tương tác D_VN×Cấp_3 thể hiện khả năng tiếp cận TCTD của những cá nhân đã tốt nghiệp cấp 3 hoặc cao hơn ở Việt Nam lớn hơn 1,85 lần (e^0.613) so với những người đã tốt nghiệp cấp 3, hoặc cao hơn ở các nước có TNC, khi các yếu tố khác không đổi. Điều này có thể được giải thích là do tỷ lệ người tốt nghiệp cấp 3 hoặc cao hơn ở Việt Nam (14%) thấp hơn nhiều so nhóm TNC (30%) và Việt Nam là một quốc gia đang phát triển, có tốc độ tăng trưởng cao (6,8% so với mức trung bình của thế giới là 3,0% và nhóm TNC là 2,2%).

Vì vậy, cơ hội cho nhóm người này tìm được công việc ở những doanh nghiệp hoặc tổ chức sẽ lớn hơn cơ hội của những người đã tốt nghiệp cấp 3 hoặc cao hơn ở nhóm TNC. Tuy nhiên, cách giải thích này chưa được xác nhận bởi những bằng chứng thực nghiệm.

Hệ số hồi quy của các biến tương tác còn lại không có ý nghĩa thống kê, vì vậy, không có cơ sở để kết luận tác động của biến tuổi, thu nhập đến mức độ tiếp cận TCTD (được đo lường thông qua việc sở hữu tài khoản chính thức) ở Việt Nam là khác biệt so với quốc gia có TNC.

Kết luận

Bài nghiên cứu đã làm rõ sự khác biệt về tác động của các nhân tố tiềm năng lên khả năng sở hữu tài khoản – được sử dụng như thước đo TCTD của một quốc gia, giữa nhóm TNC và nhóm TBT và giữa các nhóm với Việt Nam. Kết quả cho thấy, chỉ có tác động của biến tuổi tác là có sự khác biệt thống kê giữa nhóm TNC và nhóm TBT. Trong khi đó, giữa Việt Nam và nhóm TNC, tác động của biến giới tính và học vấn lên khả năng sở hữu tài khoản là khác biệt thống kê.

Tài liệu tham khảo:

1. Nguyễn Duy Linh, Võ Thiên Trang (2020), Các nhân tố ảnh hưởng đến việc tiếp cận tài chính toàn diện, Tạp chí Tài chính, Kỳ 1, Số 726;

2. Trần Thị Khánh Li (2019), tài chính toàn diện tại Việt Nam – đánh giá từ góc độ tiếp cận tài chính của cá nhân, Thị trường tài chính tiền tệ, 23/2019;

3. Trương Thị Điệp (2018), Bình đẳng giới ở Việt Nam, thành tựu và thách thức trong giai đoạn hiện nay, Tạp chí Lao động và Xã hội, 22/10/2018;

4. OECD (2015), National Strategies Financial Education Policy Handbook;

5. The World Bank (2018), The Little Data Book on Financial Inclusion 2018, The World Bank, Washington, DC;

6. Allen, F., Demirguc-Kunt, A., Klapper, L., & Peria, M.S.M. (2016), The foundations of financial inclusion: understanding ownership and use of formal accounts, Policy Research Working Paper 6290, The World Bank, Washington, DC;

7. Demirguc-Kunt, A., Klapper, L., Singer, D. (2013), Measuring Financial Inclusion: Explaining Variation in Use of Financial Services Across and Within Countries. Brookings Papers on Economic Activity, 279-340;

8. Zins, A., & Weill, L. (2016), The determinants of financial inclusion in Africa. Review of Development Finance, 6, 46-57.