Ứng dụng công nghệ thông tin trong thanh toán quốc tế ở Việt Nam

Thanh toán quốc tế là một hoạt động quan trọng trong chuỗi các hoạt động logistics và cung ứng. Tốc độ thanh toán nhanh giúp đẩy nhanh tốc độ dịch chuyển luồng hàng hóa trong chuỗi cung ứng. Sự ra đời của cuộc Cách mạng công nghiệp 4.0 đã đẩy nhanh quá trình ứng dụng công nghệ thông tin trong hoạt động thanh toán quốc tế. Bài viết phân tích thực trạng thanh toán quốc tế trong hoạt động xuất - nhập khẩu hàng hóa ở Việt Nam, từ đó đề xuất giải pháp ứng dụng công nghệ thông tin cho hoạt động thanh toán quốc tế ở Việt Nam.

Thực trạng thanh toán quốc tế trong hoạt động xuất - nhập khẩu hàng hóa ở Việt Nam

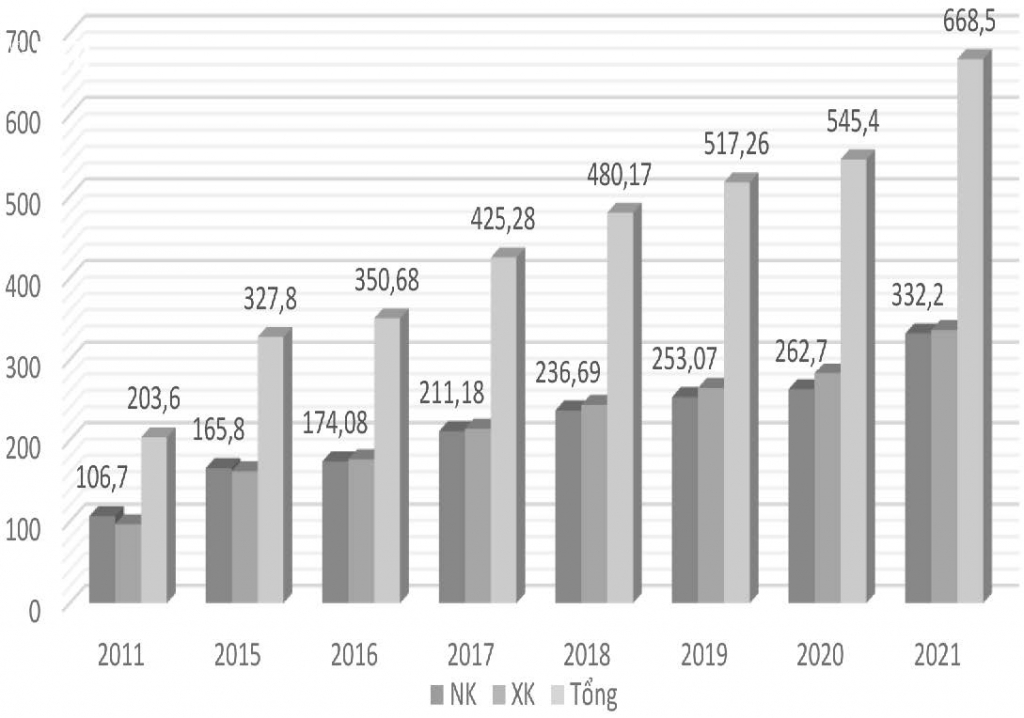

Tổng kim ngạch xuất - nhập khẩu hàng hóa ở Việt Nam không ngừng gia tăng qua các năm tạo điều kiện cho hoạt động thanh toán quốc tế ngày càng phát triển. Theo báo cáo tình hình xuất - nhập khẩu hàng hóa ở Việt Nam năm 2022 của Bộ Công Thương, tổng kim ngạch xuất - nhập khẩu đã tăng gấp 3 lần sau 1 thập kỷ (Hình).

Hình 1: Kim nghạch xuất - nhập khẩu của Việt Nam qua các năm

Đơn vị: Tỷ USD

|

| Nguồn: Bộ Công Thương |

Doanh số thanh toán xuất - nhập khẩu tại các ngân hàng được thu dựa trên 3 phương thức cơ bản: chuyển tiền, nhờ thu và thanh toán L/C, với tỷ trọng cao nhất thuộc về phương thức thanh toán chuyển tiền do phương thức này có tốc độ thanh toán nhanh và chi phí thấp. Vietcombank là ngân hàng đứng đầu trong lĩnh vực thanh toán quốc tế với doanh số lên đến 83 tỷ USD và thị phần trên 15% năm 2021 (Báo cáo thường niên ngân hàng Vietcombank, 2022).

(i) Đối với phương thức chuyển tiền: Ở Việt Nam, các giao dịch chuyển tiền ngoại tệ trong thanh toán quốc tế được thực hiện thông qua dịch vụ chuyển tiền điện tử của Hiệp hội Viễn thông Tài chính Liên ngân hàng Toàn cầu (SWIFT). Thời gian thực hiện lệnh chuyển tiền quốc tế thông qua SWIFT phụ thuộc vào số lượng ngân hàng tham gia vào chuỗi thanh toán, thông thường mất từ 2 đến 7 ngày làm việc. Phí chuyển tiền phụ thuộc vào quy định của từng ngân hàng, nhưng mức phí các ngân hàng thu khi thực hiện phương thức này thấp hơn so với phương thức nhờ thu và L/C.

Thủ tục thực hiện thanh toán chuyển tiền cũng đơn giản hơn so với hai phương thức còn lại. Các doanh nghiệp chỉ phải cung cấp lệnh chuyển tiền và các chứng từ liên quan khác đến việc trả tiền được quy định trong hợp đồng, như: hợp đồng ngoại thương, giấy phép nhập khẩu, tờ khai hải quan, hóa đơn… để thực hiện thanh toán. Những điều này lý giải vì sao trong hoạt động logistics và chuỗi cung ứng, các doanh nghiệp Việt Nam lại ưu tiên lựa chọn phương thức này, mặc dù chứa đựng nhiều rủi ro cho cả bên xuất khẩu và bên nhập khẩu. Trong trường hợp trả tiền sau, quyền lợi của người xuất khẩu sẽ bị ảnh hưởng, do việc trả tiền phụ thuộc vào thiện chí và khả năng của người trả tiền. Trong trường hợp trả tiền trước, quyền lợi của người nhập khẩu sẽ bị ảnh hưởng do việc trao trả hàng phụ thuộc hoàn toàn vào người nhập khẩu.

(ii) Đối với phương thức thanh toán qua L/C: Đây là phương thức thanh toán phổ biến nhất trong thanh toán quốc tế ở các nước trên thế giới do đảm bảo được quyền lợi cho cả nhà xuất khẩu lẫn nhập khẩu. Tuy nhiên, ở Việt Nam, doanh số từ hoạt động thanh toán này lại khá khiêm tốn. Nguyên nhân là do thanh toán qua L/C tốn nhiều thời gian và chi phí. Thông thường, quy trình xử lý một L/C đi cùng với đường di chuyển hàng hóa từ một công ty này đến một công ty khác mất khoảng từ 5 ngày đến 10 ngày chưa kể thời gian chuyển tiền thanh toán. Biểu phí áp dụng đối với phương thức này phụ thuộc vào quy định của các ngân hàng, nhưng nhìn chung mức phí này cao nhất trong các phương thức.

Thủ tục thanh toán qua L/C cũng rất phức tạp, bên nhập khẩu phải cung cấp hồ sơ xin mở L/C và thực hiện ký quỹ; bên ngân hàng căn cứ vào hồ sơ sẽ mở L/C, bên xuất khẩu cung cấp bộ chứng từ của lô hàng thông thường bao gồm: hóa đơn thương mại, packing list, vận đơn, hối phiếu, giấy chứng nhận bảo hiểm, giấy chứng nhận xuất xứ, giấy chứng nhận trọng lượng và chất lượng. Các giấy tờ được gửi đến mỗi bên trong giao dịch bằng đường bưu điện, Fax hay điện SWIFT dẫn đến thời gian phát sinh trong việc xử lý các chứng từ này khá lớn. Do tính phức tạp của bộ chứng từ và thư tín dụng nên việc kiểm tra và đối chiếu L/C thường phát sinh những sai sót gây thiệt hại cho chính ngân hàng và bản thân doanh nghiệp. Thống kê những nguyên nhân sai sót khi thanh toán chứng từ chủ yếu là do ngân hàng thực hiện kiểm tra tính hợp lệ của bộ chứng từ một cách thủ công; doanh nghiệp xuất - nhập khẩu thiếu hiểu biết về các quy định UCP 600 (Bản quy tắc thực hành thống nhất về tín dụng chứng từ), doanh nghiệp không cẩn thận khi đối chiếu chứng từ. Điều này lý giải vì sao phương thức thanh toán qua L/C rất ưu việt, nhưng không phải là lựa chọn hàng đầu của các doanh nghiệp xuất - nhập khẩu Việt Nam.

(iii) Đối với phương thức nhờ thu: Tỷ trọng doanh số thanh toán quốc tế từ phương thức này thấp nhất do tốn thời gian, chi phí và không đảm bảo được quyền lợi của bên xuất - nhập khẩu. Khi lựa chọn thanh toán theo phương thức này, các doanh nghiệp phải tự kiểm tra tính hợp pháp của bộ chứng từ, ngân hàng chỉ giữ vai trò là người thu hộ tiền hoặc người giữ bộ chứng từ. Do đó, thanh toán nhờ thu phụ thuộc rất lớn vào trình độ của chính các doanh nghiệp xuất - nhập khẩu trong nghiệp vụ thanh toán.

Rõ ràng, việc lựa chọn các phương thức thanh toán hoàn toàn phụ thuộc vào các doanh nghiệp. Và, tiêu chí ưu tiên để các doanh nghiệp xuất khẩu Việt Nam lựa chọn phương thức thanh toán là thủ tục đơn giản, nhanh chóng, chi phí thấp.

Thực trạng ứng dụng công nghệ thông tin trong thanh toán quốc tế ở Việt Nam

Ngay từ khi triển khai nghiệp vụ thanh toán quốc tế, các ngân hàng thương mại Việt Nam luôn xác định công nghệ là chìa khóa để mở cánh cửa hoạt động thanh toán quốc tế. Hầu hết các ngân hàng thương mại Việt Nam đều là thành viên của SWIFT và chủ yếu sử dụng công nghệ này trong thanh toán quốc tế. Tất cả các giao dịch thanh toán quốc tế đều được ngân hàng thực hiện bằng cách gửi điện qua hệ thống SWIFT. Ngoài ra, mỗi ngân hàng còn thiết kế những chương trình công nghệ riêng nhằm hiện đại hóa quá trình quản lý và vận hành mô hình hoạt động thanh toán quốc tế.

Ngoài Core Banking, các ngân hàng đã xây dựng được hệ thống công nghệ hiện đại phục vụ hoạt động thanh toán quốc tế, như: (i) Chương trình kết nối công việc giữa các trung tâm thanh toán quốc tế và/hoặc tài trợ thương mại và kênh phân phối; (ii) Chương trình kiểm tra hạn mức chuyển tiền cá nhân, hạn mức xác nhận L/C, hạn mức chiết khấu; (iii) Ngân hàng trực tuyến giúp khách hàng thực hiện một số giao dịch thanh toán quốc tế online. Tuy nhiên, hệ thống công nghệ đôi khi bị trục trặc do máy chủ bị lỗi kết nối hoặc đường truyền bị nghẽn mạch, làm cho giao dịch thanh toán quốc tế bị ngưng trệ trên toàn hệ thống.

Học hỏi kinh nghiệm ngân hàng nước ngoài, các ngân hàng thương mại Việt Nam đều thành lập Trung tâm thanh toán quốc tế và/hoặc Tài trợ thương mại để xử lý tập trung mọi giao dịch thanh toán quốc tế trên toàn hệ thống và thực hiện các nghiệp vụ thanh toán quốc tế chuyên sâu; kênh phân phối có chức năng trực tiếp tiếp nhận hồ sơ và trả kết quả cho khách hàng. Sự thay đổi về mô hình hoạt động thanh toán quốc tế đã đặt ra yêu cầu đổi mới về công nghệ. Nếu như trước đây, khi công nghệ ngân hàng chưa phát triển, việc luân chuyển chứng từ giữa kênh phân phối và Hội sở hoặc giữa các phòng/ban nghiệp vụ được thực hiện bằng các công cụ, như: Email, Fax... và theo dõi hồ sơ bằng cách ghi sổ thủ công, thì hiện nay, các ngân hàng đều đã có những chương trình công nghệ giúp luân chuyển chứng từ và qua đó, có thể trích xuất lại giao dịch, tổng hợp báo cáo trên hệ thống này.

Bên cạnh đó, các ngân hàng đã ứng dụng công nghệ internet để cung cấp các dịch vụ thanh toán quốc tế trực tuyến, như: đăng ký giao dịch chuyển tiền bằng điện T/T (Telegraphic Transfer), đề nghị mở L/C, nhận L/C..., cũng như trực tuyến theo dõi các thông tin liên quan đến giao dịch. Tuy so với ngân hàng nước ngoài, các ngân hàng thương mại Việt Nam chưa khai thác tối đa tiện ích của kênh ngân hàng trực tuyến nhưng điều đó được xem như những bước khởi đầu cho việc ứng dụng công nghệ số vào hoạt động thanh toán quốc tế tại các ngân hàng thương mại Việt Nam.

Việc ứng dụng các công nghệ mới, như: công nghệ so khớp dữ liệu trong phương thức BPO (Bank Payment Obligation) hay công nghệ Blockchain, trong hoạt động thanh toán quốc tế tại các ngân hàng Việt Nam còn khiêm tốn. Thực tế, cho đến nay, gần 10 năm kể từ khi phương thức thanh toán BPO ra đời với tính năng trao đổi cơ sở dữ liệu điện tử, vẫn chưa có một ngân hàng thương mại Việt Nam nào triển khai BPO. Trong khi đó, công nghệ Blockchain đang được chú ý ngày càng cao và đã được thử nghiệm trong các giao dịch thanh toán quốc tế tại thị trường Việt Nam từ năm 2019. Mở đầu cho cuộc thử nghiệm này là giao dịch L/C của ngân hàng HSBC chi nhánh Việt Nam được thực hiện giữa bên mua là Công ty Cổ phần Sản xuất Nhựa Duy Tân của Việt Nam và bên bán là công ty INEOS Styrolution Korea của Hàn Quốc, hai doanh nghiệp lớn trong ngành sản xuất nhựa. Trong đó, ngân hàng HSBC Việt Nam đóng vai trò là ngân hàng phát hành và HSBC Hàn Quốc đóng vai trò là ngân hàng thông báo và ngân hàng được chỉ định. Giao dịch này được tiến hành trên Voltron, một nền tảng của Blockchain.

Tháng 9/2020, Ngân hàng Thương mại Cổ phần Đầu tư và Phát triển Việt Nam (BIDV) đã thực hiện thành công giao dịch phát hành L/C xác nhận liên ngân hàng trên mạng lưới tài chính thương mại toàn cầu Contour và trở thành ngân hàng thương mại Việt Nam đầu tiên ứng dụng công nghệ Blockchain trong hoạt động thanh toán quốc tế. Khác với giao dịch L/C sử dụng công nghệ Blockchain đã được thực hiện cách đây một năm của HSBC Việt Nam, đây là giao dịch phát hành L/C đầu tiên tại Việt Nam được thực hiện giữa các ngân hàng khác hệ thống. Ngoài ra, sự tham gia của ADB trong vai trò ngân hàng bảo lãnh xác nhận cũng là một điểm đặc biệt của giao dịch này so với các giao dịch thanh toán quốc tế sử dụng công nghệ Blockchain đã thực hiện trên thế giới. Tiếp theo sau đó, HDBank và VietinBank cũng chính thức công bố về giao dịch phát hành L/C đầu tiên của mình trên nền tảng ứng dụng Contour, một nền tảng tài trợ thương mại sử dụng công nghệ Blockchain vào tháng 11/2020.

Việc ứng dụng công nghệ Blockchain trong hoạt động thanh toán quốc tế là một dấu mốc quan trọng thể hiện nỗ lực của các ngân hàng thương mại Việt Nam trong tiến trình số hóa hoạt động tài trợ thương mại và thanh toán quốc tế.

Khuyến nghị giải pháp

Với xu hướng mới trong lĩnh vực thanh toán, Việt Nam có những điều kiện thuận lợi để tiếp cận với những thay đổi này. Theo Báo cáo Digital 2022, Việt Nam có 98,56 triệu người; trong đó có 72,1 triệu người dùng internet chiếm 73,2% tổng dân số (tăng 4,9% so với tháng 01/2021), có 76,95 triệu người dùng mạng truyền thông xã hội chiếm 78,1% dân số (tăng 20% so với tháng 01/2017), 94% người dùng internet hàng ngày và thời gian trung bình sử dụng internet trên tất cả các thiết bị là 6 giờ 42 phút mỗi ngày. Với các số liệu như trên, việc thanh toán không dùng tiền mặt thông qua việc số hóa và internet ở Việt Nam sẽ tăng mạnh trong những năm tới. Số lượng tài khoản cá nhân mở tại các ngân hàng thương mại minh chứng cho sự phát triển của việc áp dụng công nghệ trong thanh toán.

Xuất phát từ thực trạng thanh toán quốc tế ở Việt Nam, xu hướng thanh toán quốc tế trên thế giới cũng như kinh nghiệm của các quốc gia đang thành công trong việc chuyển đổi lĩnh vực thanh toán thời đại công nghệ 4.0, nhận thấy rằng, hoạt động thanh toán quốc tế ở Việt Nam muốn bắt kịp với xu hướng chung của thế giới và cạnh tranh với các nước trên thế giới, cần phải có sự thay đổi toàn diện cả về thể chế, cơ sở hạ tầng mạng thông tin, cách thức quản lý và nhận thức của các doanh nghiệp về hoạt động thanh toán, hướng tới mục tiêu ngân hàng số và thanh toán số. Một số giải pháp cho hoạt động thanh toán quốc tế ở Việt Nam như sau:

Đối với cơ quan quản lý nhà nước

(i) Hoàn thiện hành lang pháp lý về thương mại điện tử trong thời đại công nghệ số, trong đó cần chú trọng hoàn thiện khung pháp lý về tiền ảo và tiền điện tử. Đây là 2 loại tiền có xu hướng phát triển mạnh trong thời gian tới. Ở Việt Nam, tiền ảo và tiền điện tử mới được đề cập một cách gián tiếp trong các văn bản luật: Luật Ngân hàng Nhà nước Việt Nam, Luật Các tổ chức tín dụng, Nghị định số 101/2012/NĐ-CP, ngày 22/11/2012 của Chính phủ về thanh toán không dùng tiền mặt; Nghị định số 80/2016/NĐ-CP, ngày 19/6/2016 sửa đổi, bổ sung một số điều của Nghị định số 101/2012/NĐ-CP, nhưng chưa được định nghĩa một cách rõ ràng, gây sự nhầm lẫn giữa 2 loại tiền này.

Theo quy định hiện hành, tiền điện tử được Nhà nước Việt Nam cho phép sử dụng, nhưng chưa được thừa nhận là một phương tiện thanh toán. Do đó, để thúc đẩy thanh toán điện tử phát triển cần phải có định nghĩa chính thức, chuẩn xác về tiền điện tử trong các văn bản pháp lý, cũng như quy định chặt chẽ điều kiện đối với các tổ chức được phép tham gia cung ứng, phát hành tiền điện tử chống rửa tiền và hạn chế rủi ro cho khách hàng và phải bổ sung tiền điện tử vào phương tiện thanh toán thuộc dịch vụ thanh toán không qua tài khoản thanh toán.

Tại Việt Nam, tiền ảo bị cấm lưu hành. Việc phát hành, cung ứng và sử dụng tiền ảo làm phương tiện thanh toán là vi phạm pháp luật. Tuy nhiên, ở một số quốc gia trên thế giới điển hình, như: Mỹ, Canada, Nhật Bản, Úc… tiền ảo vẫn được chấp nhận. Với sự bùng nổ mạnh mẽ của ứng dụng công nghệ khối trong thanh toán, Ngân hàng Nhà nước Việt Nam nên có dự án tham gia cùng các ngân hàng quốc tế khác, thiết lập “đồng tiền thanh toán tiện ích được mã hóa” tạo điều kiện cho việc thanh toán trên nền tảng công nghệ Blockchain được an toàn, đảm bảo. Đồng tiền thanh toán tiện ích này phải được các quốc gia chấp nhận và quy đổi ra tiền các nước.

(ii) Đẩy nhanh tiến độ hoàn thiện cơ sở dữ liệu quốc gia về dân cư, tích hợp thông tin công dân với các hệ thống của Chính phủ làm nền tảng xây dựng ngân hàng số và thanh toán số, giảm thiểu tối đa thủ tục giấy tờ liên quan đến thanh toán. Tuy nhiên, cần chú trọng đến tính pháp lý của văn bản số và chữ ký số tránh rủi ro, thất thoát trong thanh toán.

(iii) Thiết lập chính sách đầu tư nâng cấp cơ sở hạ tầng mạng để tăng tốc độ băng thông quốc gia - đây là yêu cầu cấp bách vì công nghệ thông tin là yếu tố cốt lõi nhất trong Cách mạng công nghiệp 4.0.

Đối với trung gian thanh toán

- Chuyển hóa mô hình ngân hàng hiện tại thành ngân hàng số để đơn giản hóa thủ tục giấy tờ thanh toán bằng cách định hình lại mô hình quản trị, ứng dụng phần mềm hiện đại và trí tuệ nhân tạo trong quản lý dữ liệu và xử lý các giao dịch.

- Hợp tác với các nhà cung cấp dịch vụ thanh toán ở nước ngoài cho phép thanh toán trực tiếp hoặc thanh toán bù trừ tại các quốc gia này.

- Cải tiến hệ thống an ninh mạng để tối thiểu hóa rủi ro cho ngân hàng và khách hàng bằng cách ứng dụng các sản phẩm công nghệ cao về an ninh mạng, đảm bảo an toàn thông tin giao dịch. Đồng thời, Ngân hàng Nhà nước cũng nên lập diễn đàn chung để các ngân hàng chia sẻ những vấn đề, nguy cơ có thể xảy ra và cùng nhau tìm cách ngăn chặn.

- Đào tạo nguồn nhân lực ngành ngân hàng có đủ trình độ, kiến thức về công nghệ mới để điều hành và quản lý những ứng dụng mới.

Đối với các doanh nghiệp xuất - nhập khẩu

- Cần có bộ phận chuyên trách nắm vững các quy định, quy tắc về thanh toán quốc tế.

- Đào tạo nguồn nhân lực có đủ trình độ, kiến thức cho việc áp dụng công nghệ mới trong sản xuất và thanh toán.

Tài liệu tham khảo:

1. BIDV (2022), Báo cáo thường niên 2021.

2. BNP Paribas (2017), World payments report 2017.

3. Bộ Công Thương (2022), Báo cáo xuất - nhập khẩu năm 2022.

4. Thomas Sontheimer, Philipp Hoefer (2017), International payments in a digital world.

5. Vietcombank (2022), Báo cáo thường niên năm 2021.

6. We Are Social (2022), Báo cáo Digital 2022.

7. World Economic forum (2022), The Global Competitiveness Report 2021.