Kinh nghiệm quốc tế về quản lý rủi ro tài khóa nhằm góp phần ổn định tài chính công và phát triển kinh tế

Quản lý rủi ro tài khóa là một nhiệm vụ quan trọng đối với cơ quan quản lý tài chính công ở mỗi quốc gia. Việc xác định, đánh giá và có các biện pháp quản lý rủi ro tài khóa là vô cùng cần thiết để nền tài chính công không bị ảnh hưởng trước các biến động từ bên trong và bên ngoài nền kinh tế, đảm bảo các chỉ số tài khóa như thâm hụt ngân sách và nợ công không bị phá vỡ so với dự kiến trước đó. Trên thế giới, nhiều quốc gia đã xây dựng được một hệ thống quản lý rủi ro tài khóa tốt, giúp phát hiện, đánh giá, ngăn ngừa và xử lý các rủi ro tài khóa phát sinh...

Một số kinh nghiệm trong quản lý rủi ro tài khóa

Về phòng ngừa và giảm nhẹ rủi ro tài khóa

Thực tiễn cho thấy, một số quốc gia đã phát triển các phương pháp tiếp cận để ngăn ngừa hoặc giảm thiểu rủi ro tài khóa nhất định mà họ phải đối mặt. Tuy nhiên, các loại rủi ro tài khóa khác nhau đòi hỏi các hành động phòng ngừa hoặc giảm nhẹ khác nhau phụ thuộc vào khuôn khổ pháp luật của từng quốc gia.

Ở Anh, việc xác định và đo lường một cách có hệ thống các rủi ro tài khóa được thực hiện từ năm 2017. Trên cơ sở chiến lược quản lý rủi ro tài khóa, Chính phủ quốc gia này đã đưa ra các quyết định về cách tiếp cận giảm nhẹ đối với hàng loạt rủi ro tài khóa trong nhiều năm tiếp theo. Các quyết định này bao gồm việc thông qua khuôn khổ để phê duyệt các khoản nợ dự phòng; khuôn khổ giám sát tài chính đối với Ngân hàng Trung ương Anh và một cơ chế giám sát ngân hàng toàn diện; quyết định chấm dứt các khoản cho vay sinh viên; giảm chi phí trong hệ thống y tế quốc gia.

Ở Phần Lan và Hà Lan, sau ảnh hưởng bởi cuộc khủng hoảng tài chính năm 2008, các chiến lược phòng ngừa và giảm nhẹ rủi ro tài khóa liên quan đến các nguyên tắc để xử lý các rủi ro nhất định và thu hồi các chi phí liên quan được quy định trong khuôn khổ pháp luật, Chính phủ không phê duyệt các khoản nợ dự phòng mới trừ khi xác định được lý do chính đáng.

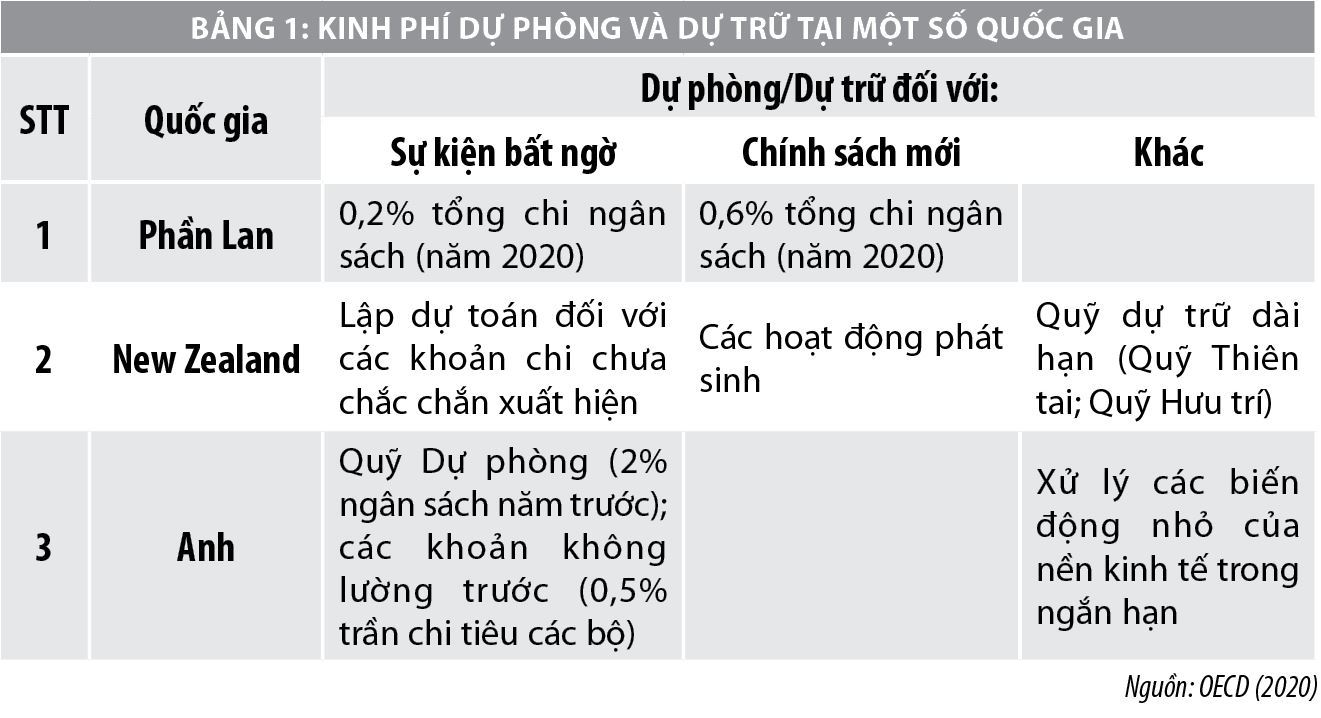

Về lập kinh phí dự phòng và dự trữ

Một số quốc gia duy trì một khoản kinh phí dự phòng, dự trữ hoặc “không gian tài khóa” trong kế hoạch tài khóa để phòng ngừa trường hợp rủi ro tài khóa xảy ra. Tuy nhiên, giá trị của các khoản dự phòng, dự trữ không liên quan đến quy mô rủi ro tài khóa. Các khoản dự phòng hoặc dự trữ được đưa vào ngân sách trên cơ sở những quy định cụ thể đồng thời kèm theo các tiêu chí nghiêm ngặt để sử dụng (Bảng 1).

Các quốc gia Phần Lan, New Zealand, Anh duy trì một khoản kinh phí dự phòng, dự trữ đồng thời nhấn mạnh trách nhiệm của các bộ, ngành trong việc giám sát và ngăn ngừa rủi ro tài khóa. Tuy nhiên, các khoản dự trữ hàng năm và các khoản dự phòng thường quá nhỏ để có thể xử lý các biến động lớn của nền kinh tế như cuộc khủng hoảng do đại dịch COVID-19 gây ra.

Về xem xét các rủi ro tài khóa trong việc xây dựng chính sách tài khóa

Một số quốc gia nhấn mạnh việc áp dụng chính sách tài khóa thận trọng để giải quyết các rủi ro hoặc cú sốc tài khóa lớn. Mặc dù rõ ràng rằng phân tích rủi ro tài khóa và kiểm tra căng thẳng tài khóa chỉ có thể là một trong nhiều yếu tố cung cấp thông tin cho các quyết định chính sách tài khóa, nhưng chúng có thể giúp các nhà hoạch định chính sách trong việc xác định các mục tiêu tài khóa.

Ở New Zealand, trong những năm gần đây, các mục tiêu tài khóa đã được xác định bằng cách thêm một vùng đệm được đo bằng các bài kiểm tra căng thẳng tài khóa cho mức nợ được coi là bền vững trong dài hạn, dựa trên một khuôn khổ phân tích rõ ràng và công khai.

Tại Anh, chiến lược về quản lý rủi ro tài khóa yêu cầu Chính phủ phải chấp nhận những rủi ro tài khóa không thể giảm nhẹ hoặc lập dự phòng khi xây dựng chính sách tài khóa tổng thể.

Kinh nghiệm của một số quốc gia trong việc đánh giá và báo cáo rủi ro tài khóa

Cộng hòa Slovakia

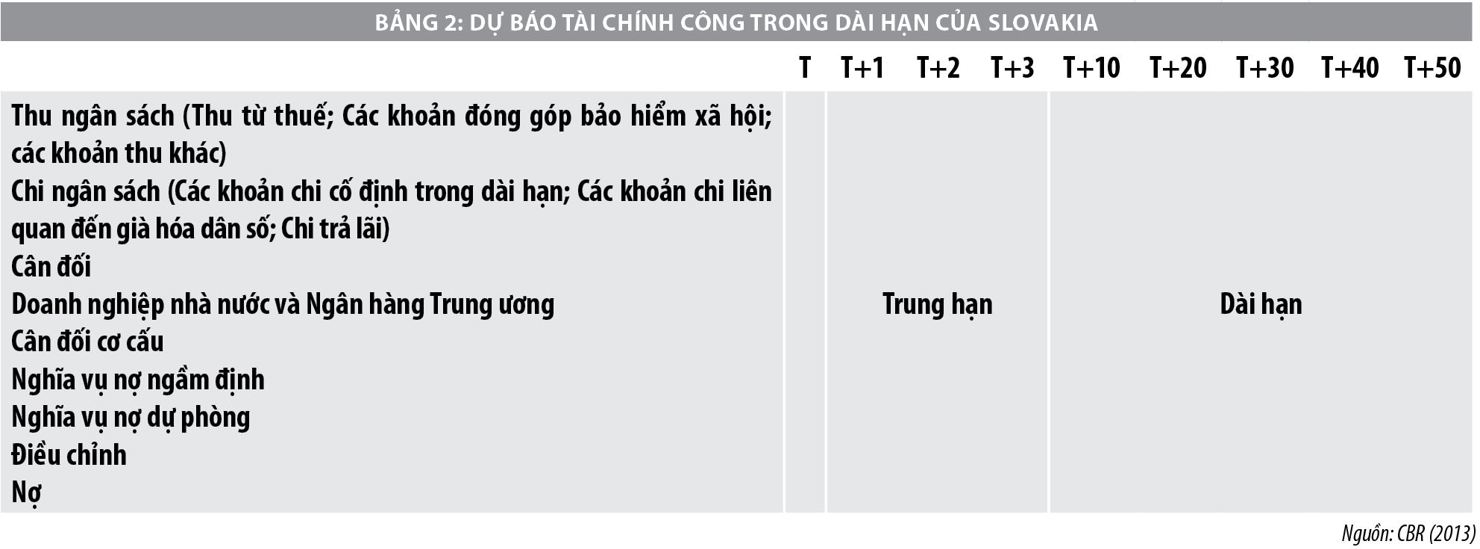

Tại Slovakia, Hội đồng Trách nhiệm Ngân sách (CBR - Council for Budget Responsibility) là cơ quan chịu trách nhiệm đánh giá rủi ro tài khóa. CBR là một cơ quan độc lập được thành lập năm 2012, việc thành lập CBR là một phần trong các biện pháp của Slovakia nhằm kiểm soát tình hình tài khóa bao gồm: giới hạn mức trần nợ công; quy định mức trần chi tiêu; đẩy mạnh quy tắc tài khóa đối với các địa phương và nâng cao minh bạch tài khóa. Mức trần nợ công là 60% GDP theo quy định của EU nhưng từ năm 2017 sẽ giảm dần cho đến khi đạt 50% GDP từ năm 2028.

CBR phân tích xu hướng trong dài hạn theo các khía cạnh sau: (1) Khả năng thanh toán; (2) Sự công bằng liên thế hệ; (3) Tăng trưởng; (4) Sự ổn định. Cơ cấu thu chi trong trung hạn và dài hạn của Slovakia được thể hiện trong Bảng 2.

Philippines

Việc phân tích và quản lý rủi ro tài khóa ở Philippines được đánh giá là tốt so với các nước khác, thể hiện qua việc hàng năm, Philippines xuất bản một Báo cáo Rủi ro Tài khóa toàn diện, phân tích đầy đủ các rủi ro có thể ảnh hưởng đến tài chính công. Báo cáo rủi ro tài khóa của Philippines do Ủy ban Điều phối Ngân sách Phát triển thực hiện, gồm các thành viên từ các Bộ Ngân sách và Quản lý, Bộ Tài chính, Cơ quan Kinh tế và Phát triển Quốc gia, Văn phòng Tổng thống, trong đó xác định những rủi ro có thể xảy ra tác động đến các chỉ số tài khóa, nguyên nhân của các rủi ro này để từ đó đề ra các giải pháp giảm thiểu rủi ro, cụ thể:

- Đánh giá tình hình kinh tế vĩ mô trong những năm trước đó và đưa ra dự báo cho năm kế hoạch.

- Xác định các rủi ro kinh tế vĩ mô có thể phát sinh ngoài dự báo: sự biến động trên thị trường tài chính thế giới; giá dầu; biến động giá của một số mặt hàng (điện, lương thực…); những yếu tố liên quan đến xuất nhập khẩu của quốc gia.

- Đánh giá tình hình thực hiện dự toán ngân sách của năm trước; đánh giá mức độ chính xác của các dự báo kinh tế vĩ mô sử dụng cho việc lập dự toán và ảnh hưởng của nó đến kết quả tài khóa; từ đó xác định độ nhạy của các chỉ số tài khóa đối với các biến kinh tế vĩ mô cho năm kế hoạch.

- Đánh giá các nguồn gây ra rủi ro, chỉ ra các nguyên nhân dẫn đến các chỉ tiêu tài khóa không đạt mức dự toán và đề xuất giải pháp để xử lý.

New Zealand

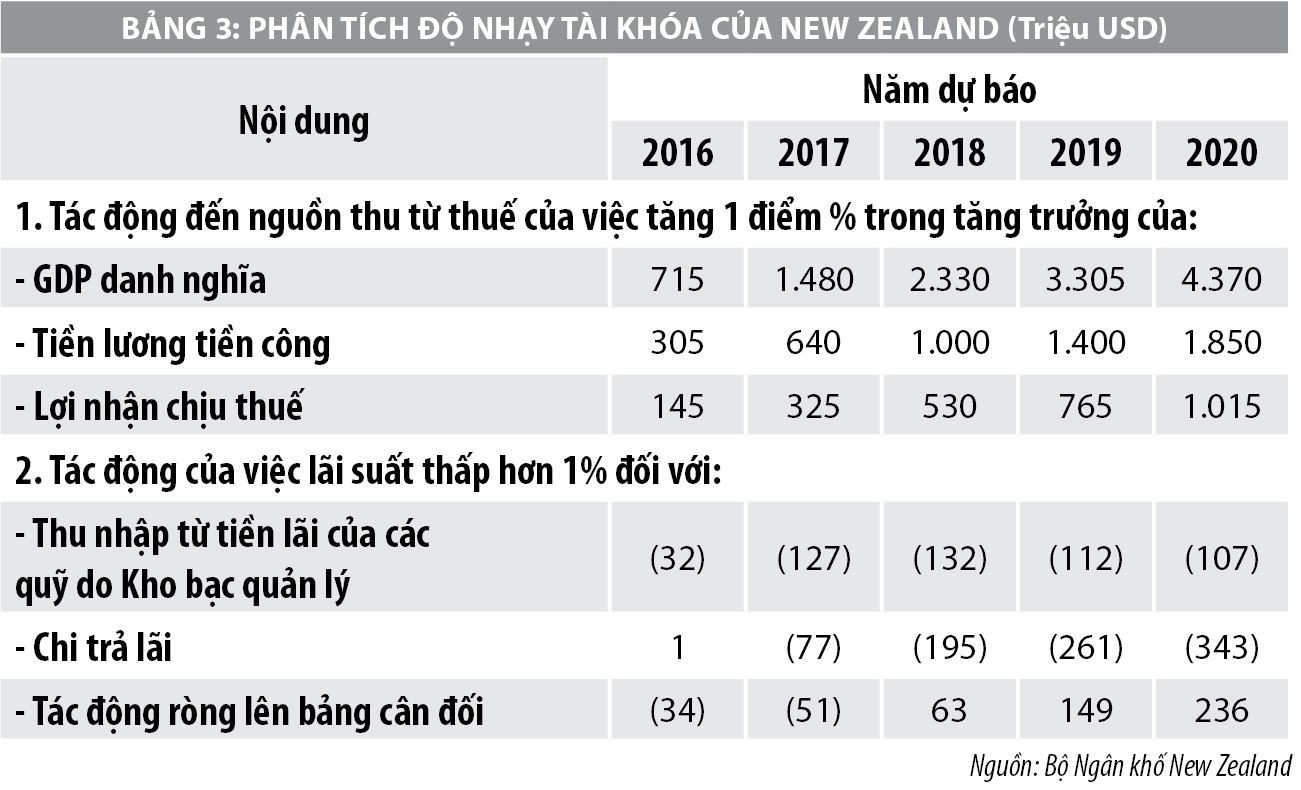

Ở New Zealand, việc đánh giá rủi ro tài khóa do Bộ Ngân khố thực hiện. Báo cáo rủi ro tài khóa được lập cùng với Báo cáo Cập nhật Ngân sách, Kinh tế và Tài khóa hàng năm (Budget Economic and Fiscal Update) vào đầu năm ngân sách. Báo cáo Cập nhật Ngân sách, Kinh tế và Tài khóa bao gồm nhiều nội dung như:

- Rủi ro tài khóa chung: Rủi ro tài khóa chung được phân tích trong mối liên hệ giữa rủi ro kinh tế và vị thế tài khóa của Chính phủ, được phân tích trên các giác độ: rủi ro về thu ngân sách; độ nhạy tài khóa; rủi ro về chi ngân sách; rủi ro về bảng cân đối tài chính. Trong đó, đối với độ nhạy tài khóa, Báo cáo phân tích và đưa ra dự báo về những thay đổi của vị thế tài khóa của Chính phủ trước những biến động cụ thể qua các năm:

- Rủi ro tài khóa cụ thể: Báo cáo Rủi ro tài khóa cụ thể là yêu cầu bắt buộc được quy định trong Đạo luật Tài chính công năm 1989. Rủi ro tài khóa cụ thể được phân loại thành các nhóm sau: (1) Các quyết định chính sách có thể xảy ra ảnh hưởng đến thu ngân sách; (2) Các quyết định chính sách có thể xảy ra ảnh hưởng đến chi ngân sách; (3) Các quyết định đầu tư có thể xảy ra và trở thành rủi ro nếu không nằm trong dự toán chi đầu tư; (4) Các vấn đề phụ thuộc vào các yếu tố bên ngoài.

- Nghĩa vụ nợ và tài sản dự phòng: Rủi ro do nghĩa vụ nợ và tài sản dự phòng được trình bày thành các bảng (đi kèm các bảng là các mô tả cụ thể về từng rủi ro), bao gồm: (1) Bảng các rủi ro có thể định lượng được; (2) Bảng các rủi ro không định lượng được.

Australia

Ở Australia, việc đánh giá rủi ro tài khóa do Bộ Ngân khố và Bộ Tài chính phối hợp thực hiện. Việc xây dựng báo cáo rủi ro tài khóa được quy định trong Đạo luật về Trung thực ngân sách năm 1998 (Charter of Budget Honesty Act 1998), trong đó yêu cầu phải công khai các nhân tố có ảnh hưởng đến kết quả ngân sách trong tương lai trong các báo cáo rủi ro khi xây dựng Báo cáo Triển vọng Ngân sách và Kinh tế và Tài khóa giữa năm. Các nhân tố có thể ảnh hưởng đến kết quả tài khóa gồm: sự thay đổi của các biến kinh tế và biến khác, đặc biệt là sự biến động của kinh tế toàn cầu; các vấn đề không có trong dự báo tài khóa do không chắc chắn về thời gian, mức độ và khả năng xảy ra; sự hiện thực hóa các nghĩa vụ nợ hoặc tài sản dự phòng.

Báo cáo rủi ro tài khóa đề cập đến các rủi ro tài khóa chung, các nghĩa vụ nợ dự phòng và tài sản dự phòng cụ thể có thể ảnh hưởng đến cân đối tài khóa, gồm: (1) Tổng quan các rủi ro đối với ngân sách; (2) Các biến kinh tế và biến khác; (3) Rủi ro tài khóa; (4) Nghĩa vụ nợ dự phòng và tài sản dự phòng.

Bài học kinh nghiệm cho Việt Nam

Qua nghiên cứu việc quản lý rủi ro tài khóa và đánh giá, báo cáo rủi ro tài khóa của một số quốc gia có thể rút ra một số điểm tham khảo cho Việt Nam như sau:

Một là, về mặt thể chế, các nước thường có quy định trong luật về việc quản lý rủi ro tài khóa và chỉ định cơ quan chịu trách nhiệm quản lý rủi ro tài khóa. Điều này thể hiện tính minh bạch của ngân sách, đồng thời đảm bảo tính pháp lý của việc đánh giá rủi ro tài khóa và trách nhiệm của các cơ quan có liên quan trong việc đánh giá rủi ro tài khóa.

Thể chế về quản lý rủi ro tài khóa có thể rất khác nhau giữa các quốc gia. Ở một số nước, Bộ Tài chính là cơ quan duy nhất chịu trách nhiệm về hầu hết hoặc toàn bộ các nhiệm vụ liên quan đến quản lý rủi ro tài khóa như chính sách vĩ mô, chính sách tài khóa, dự báo kinh tế vĩ mô, dự báo thu - chi, chính sách thu - chi, quản lý ngân sách, quản lý tài sản và nợ, quản lý viện trợ, quản lý hành chính thuế, giám sát các doanh nghiệp nhà nước và chính quyền địa phương, quản lý khu vực tài chính… Việc tập trung hóa này giúp việc tổng hợp các thông tin về rủi ro và trao đổi thông tin được dễ dàng hơn.

Ở một số nước khác, quản lý ngân sách thuộc nhiệm vụ của một cơ quan khác Bộ Tài chính; các chức năng như dự báo kinh tế vĩ mô, dự báo thu, quản lý viện trợ, giám sát các doanh nghiệp nhà nước và chính quyền địa phương, quản lý khu vực tài chính… thuộc trách nhiệm của nhiều cơ quan khác nhau hoặc chia sẻ nhiệm vụ giữa các cơ quan và Bộ Tài chính. Trong trường hợp này, nếu các nhiệm vụ liên quan về quản lý rủi ro tài khóa bị phân tán ở các cơ quan khác nhau và các cơ quan này càng có độ tự chủ cao thì việc tổng hợp thông tin về rủi ro tài khóa càng gặp nhiều thách thức. Một số nước thành lập một ủy ban liên ngành về rủi ro tài khóa, trong đó Bộ Tài chính làm chủ tịch, để giám sát và điều phối các hoạt động và đảm bảo sự phù hợp với quy trình lập dự toán ngân sách năm, lập kế hoạch đầu công và quá trình quản lý thị trường tài chính.

Mặc dù, thông thường các Chính phủ có một cơ quan chuyên trách quản lý nợ (thường trực thuộc Bộ Tài chính), tuy nhiên, nhiều nước không giao nhiệm vụ rõ ràng cho Bộ Tài chính trong việc xác định rủi ro tài khóa cũng như giám sát tổng thể và phân tích rủi ro tài khóa. Ở một số nước, các cơ quan chuyên trách quản lý một số rủi ro tài khóa nhất định đã được thành lập, chẳng hạn như cơ quan quản lý về hợp tác công - tư, nhưng rất ít quốc gia thành lập một cơ quan quản lý rủi ro tài khóa nói chung. Trong số các quốc gia phát triển, New Zealand đã thiết lập một khung quản lý rủi ro toàn diện và phân công nhiệm vụ rõ ràng cho quản lý rủi ro tài khóa.

Hai là, để quản lý rủi ro tài khóa, các quốc gia cũng thường thực hiện theo khung quản lý rủi ro tài khóa theo thông lệ chung, đó là ngăn ngừa - giảm nhẹ - lập dự phòng đồng thời xem xét tính đến rủi ro tài khóa khi xây dựng chính sách.

Ba là, việc đánh giá rủi ro tài khóa thường được thực hiện cùng với quá trình xây dựng báo cáo ngân sách năm. Báo cáo rủi ro tài khóa là một phần không thể thiếu của tài liệu ngân sách và cần được công khai rộng rãi.

Bốn là, việc quản lý rủi ro tài khóa đòi hỏi phải có đội ngũ cán bộ có năng lực phân tích định lượng, dự báo kinh tế - tài chính và xây dựng được phương pháp đánh giá rủi ro phù hợp. Thông thường các công cụ đánh giá rủi ro đã được các chuyên gia, tổ chức nghiên cứu, xây dựng và áp dụng rộng rãi, điều quan trọng là cần xác định được phương pháp phù hợp với điều kiện cơ sở dữ liệu của từng quốc gia.

Năm là, cần có sự phối hợp chặt chẽ giữa các cơ quan có liên quan trong việc quản lý rủi ro tài khóa. Người được giao nhiệm vụ đánh giá rủi ro có quyền tiếp cận, truy cập với các cơ sở dữ liệu, thông tin phục vụ cho việc đánh giá rủi ro, đồng thời cần có sự phối hợp chặt chẽ của các cơ quan có liên quan trong việc cung cấp các số liệu, tài liệu phục vụ cho việc đánh giá, phân tích. Thông thường, cơ quan chịu trách nhiệm đánh giá rủi ro sẽ sử dụng các dự báo về kinh tế vĩ mô, dự báo thu, dự báo chi… của các cơ quan chịu trách nhiệm về các lĩnh vực này để phục vụ cho việc đánh giá rủi ro.

* Nghiên cứu này thuộc đề tài “Quản lý rủi ro tài khóa góp phần ổn định tài chính công và phát triển nền kinh tế” - mã số đề tài BTC/ĐT/2020-62; nhiệm vụ khoa học và công nghệ của đề tài được phê duyệt tại Quyết định số 2183/QĐ-BTC ngày 25/12/2020 của Bộ trưởng Bộ Tài chính về việc phê duyệt danh mục và giao nhiệm vụ khoa học và công nghệ cấp Bộ năm 2020.

Tài liệu tham khảo:

- IMF (2016), “Analyzing and Managing Fiscal Risks - Best Practices”;

- OECD (2016), “Principles for independent fiscal institutions and case studies”;

- OECD (2020), “Lessons from case studies of selected OECD countries and next steps post COVID-19”;

- The Australian Government, Statement of Risks, 2015-16 Budget;

- The Government of New Zealand, Statement of Specific Fiscal Risks, 2016;

- The Government of Phillippines, Fiscal Risk Report 2015.

* ThS. Nguyễn Mạnh Hùng - Cục Kế hoạch - Tài chính, Bộ Tài chính

** Bài đăng trên Tạp chí Tài chính số kỳ 2 tháng 6/2022