Ngân hàng "cạn room", tín dụng tăng chậm lại

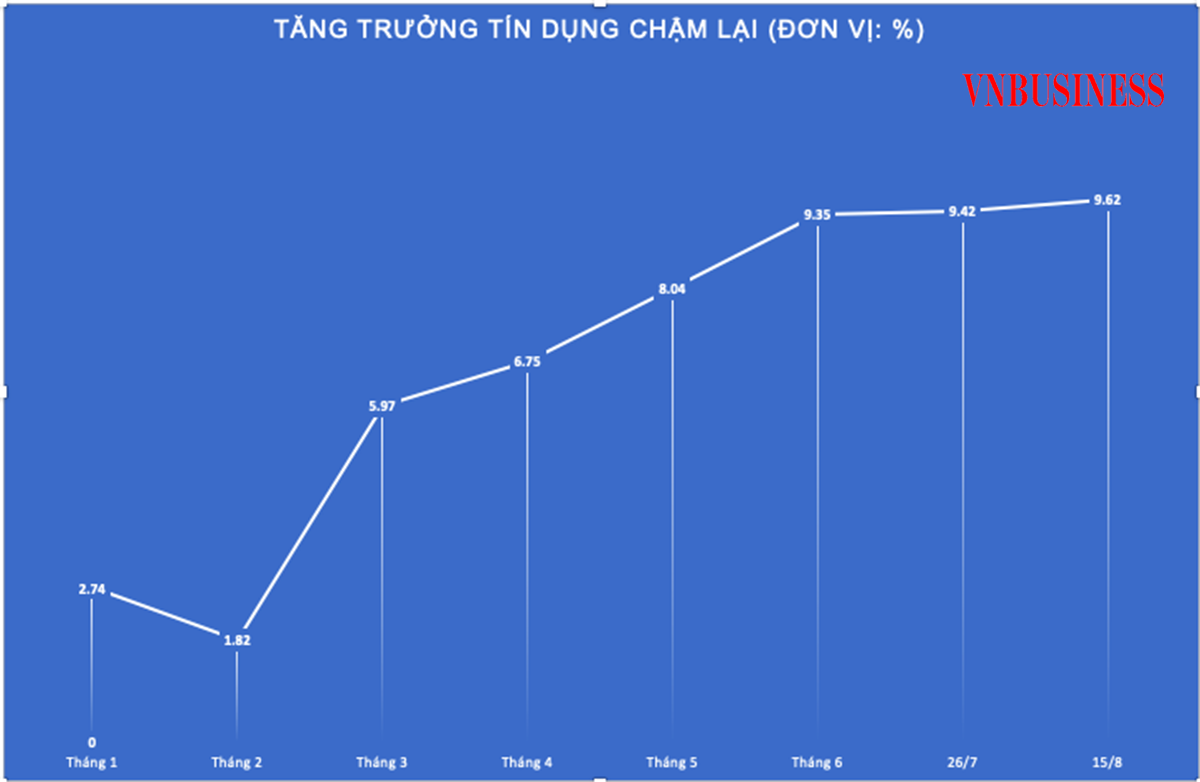

Tốc độ tăng trưởng tín dụng tăng nhanh trong giai đoạn từ tháng 3-5, nhưng từ đầu tháng 6 đến nay đã có xu hướng chậm lại, với nguyên nhân chủ yếu là các ngân hàng đã gần "cạn" hạn mức tăng trưởng tín dụng.

Tính đến 15/8/2022, tín dụng toàn nền kinh tế đạt trên 11,45 triệu tỷ đồng, tăng 9,62% so với đầu năm. Như vậy, từ tháng 7 tới giữa tháng 8/2022, tín dụng chỉ tăng thêm 0,27%. Trong khi nửa đầu năm nay, tín dụng tăng trung bình gần 1,6%/tháng.

Tăng trưởng tín dụng 1,5 tháng chỉ tăng 0,27%

Dù mức tăng trưởng tín dụng 9,62% tính đến 15/8 năm nay cao hơn so với cùng kỳ năm 2021 (tăng 6,68%), nhưng nếu so sánh với tăng trưởng tín dụng tính đến 30/6/2022 đã đạt 9,35%, thì có thể thấy tín dụng đã tăng chậm lại đáng kể trong 1,5 tháng qua.

|

|

|

Xét trên biểu đồ tăng trưởng tín dụng từ đầu năm, thị trường trong nước ghi nhận chỉ tiêu này tăng mạnh trong suốt giai đoạn tháng 3 đến tháng 5, duy nhất tháng 2 ghi nhận tăng trưởng tín dụng toàn nền kinh tế đạt sụt giảm do là tháng có đợt nghỉ Tết Nguyên đán kéo dài.

Cụ thể, tới cuối tháng 1, tăng trưởng tín dụng đạt 2,74%, tới cuối tháng 2 là 1,82%, tới cuối tháng 3 là 5,97%; cuối tháng 4 tăng 6,75%; tháng 5 là 8,04, tháng 6 ở mức 9,35%.

Nếu tính theo số tuyệt đối, các ngân hàng đã bơm ròng 260.000 tỷ đồng trong tháng 1, 17.000 tỷ trong tháng 2, rồi tăng mạnh lên 347.000 tỷ vào tháng 3, 81.500 tỷ tháng 4, trong tháng 5 và tháng 6 đều tăng 135.000 tỷ đồng/tháng.

Theo số liệu của Ngân hàng Nhà nước (NHNN), tính đến cuối tháng 12/2021, tổng dư nợ tín dụng toàn ngành vào khoảng 10,44 triệu tỷ đồng. Như vậy, các ngân hàng đã bơm ra nền kinh tế khoảng 1 triệu tỷ đồng trong gần 8 tháng đầu năm nay qua kênh cho vay.

Các chuyên gia phân tích cho rằng, nguyên nhân chính khiến tăng trưởng tín dụng giảm tốc từ đầu tháng 7 đến nay là do nhiều ngân hàng lớn đã gần "cạn" hạn mức tăng trưởng tín dụng (room).

Giám đốc chi nhánh một ngân hàng thương mại trên địa bàn tỉnh Phú Thọ cho biết: "Về cơ bản, room tín dụng của chi nhánh đã dùng hết. Chi nhánh chỉ còn dư địa 70 tỷ đồng cho 5 tháng cuối năm, trong khi nhu cầu vay cuối năm rất lớn. Chi nhánh đã có báo cáo và xin nới room nhưng đến nay vẫn chưa được duyệt. Đây là khó khăn trong quá trình triển khai chính sách, cho dù nhu cầu của doanh nghiệp là có".

Trong khi đó, Phó tổng giám đốc BIDV, ông Trần Phương thông tin, từ cuối năm 2021 đến nay, nhu cầu vay vốn của khách hàng đã tăng rất mạnh, đặc biệt là khách hàng tốt, dẫn tới hạn mức room tín dụng 10% mà BIDV được giao cho cả năm nay không thể đáp ứng hết. Vì vậy, BIDV đề xuất NHNN được nới room tín dụng trong giai đoạn nửa cuối năm 2022.

Ngân hàng Nhà nước cũng chịu áp lực lớn

Trong khi đã "cạn room" nhưng NHNN vẫn chưa phân giao thêm hạn mức mới, 6 tháng đầu năm, nhiều ngân hàng đã phải bán bớt trái phiếu doanh nghiệp để có thêm dư địa tăng trưởng tín dụng.

Các chuyên gia phân tích công ty chứng khoán nhận định, trong tháng 9/2022, NHNN sẽ cấp room tín dụng còn lại cho một số ngân hàng. Trong đó, các ngân hàng tiềm năng nhất là Vietcombank, MB (nhận chuyển giao bắt buộc ngân hàng yếu kém) và một số ngân hàng khác như VPBank, Vietinbank, BIDV, ACB, SHB, LPB, ACB...

Tại buổi làm việc với Đoàn công tác của Quốc hội mới đây, Thống đốc Nguyễn Thị Hồng cho biết, NHNN đang chịu áp lực “ba bề, bốn bên”, người dân gửi tiền mong lãi suất đầu vào cao, doanh nghiệp mong giảm lãi suất đầu ra, doanh nghiệp bất động sản đang gặp vướng mắc về vốn thì mong tháo gỡ tín dụng, các lĩnh vực sản xuất cũng mong dòng vốn chảy vào sản xuất kinh doanh.

Khẳng định NHNN luôn lắng nghe ý kiến từ nhiều phía, Thống đốc Nguyễn Thị Hồng cho biết, NHNN sẽ luôn kiên định đặt mục tiêu ổn định kinh tế vĩ mô, kiểm soát lạm phát, ổn định thị trường ngoại hối, ổn định an toàn của hệ thống ngân hàng lên trên hết.

Chính vì vậy, Thống đốc NHNN mong muốn khi đánh giá kết quả thực hiện các mục tiêu ở Nghị quyết của Quốc hội, NHNN sẽ được đánh giá ở mục tiêu tổng thể, bởi phải nhìn nhận rằng, bối cảnh xây dựng Nghị quyết của Quốc hội về kế hoạch phát triển kinh tế - xã hội năm 2022 và Nghị quyết về chính sách tài khóa, tiền tệ hỗ trợ chương trình phục hồi và phát triển kinh tế - xã hội khác với hiện tại, vì vậy nếu thực hiện các mục tiêu cụ thể này sẽ mâu thuẫn với mục tiêu chung.

Với ngành ngân hàng, không chỉ thực hiện mục tiêu của Nghị quyết năm nay mà phải hướng tới mục tiêu bền vững, ổn định, bởi chính sách tiền tệ là có tác động độ trễ, các chính sách kinh tế vĩ mô cũng có tác động độ trễ. Có nhiều giải pháp mà nếu can thiệp bây giờ chỉ giải quyết được khó khăn trước mắt của năm nay và gây ra những hệ lụy của năm sau.

Theo các chuyên gia, NHNN nên cân nhắc về việc nới room tín dụng sớm hơn, thay vì chờ đến quý IV/2022, nhằm đảm bảo triển khai chương trình phục hồi kinh tế, hỗ trợ lãi suất 2%, đồng thời đáp ứng nhu cầu tín dụng của nền kinh tế đang tăng cao.