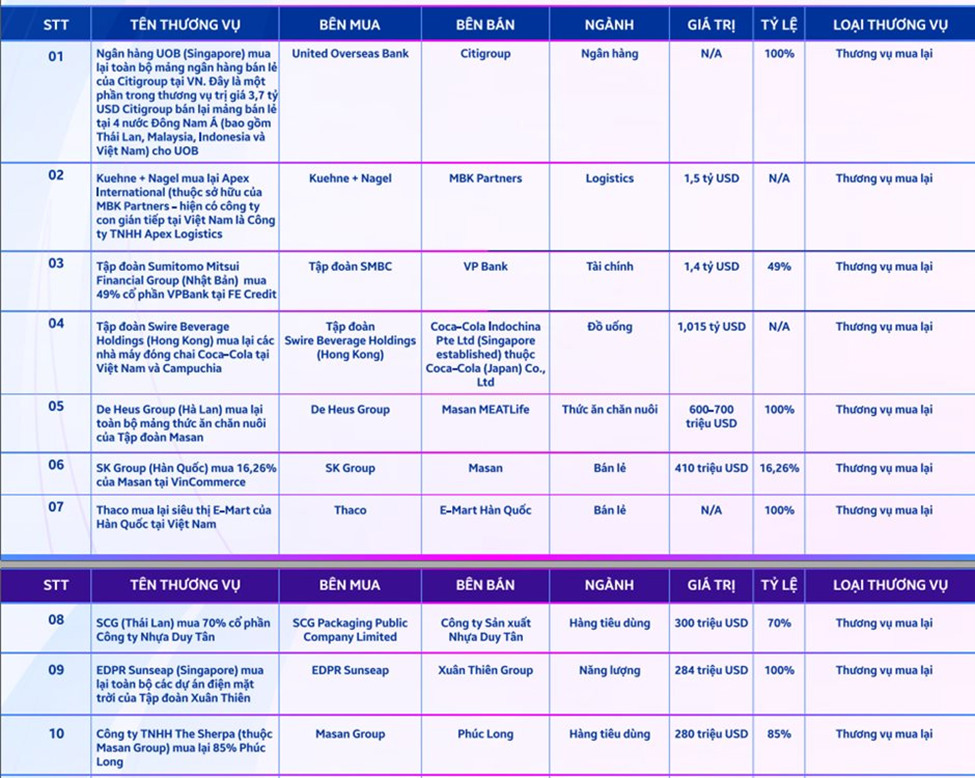

Những thương vụ M&A đáng chú ý trong giai đoạn 2021-2022

Top 10 thương vụ M&A ghi nhận 3 thương vụ của Masan Group gồm: De Heus Group mua lại toàn bộ mảng thức ăn chăn nuôi của Tập đoàn Masan giá trị 600 – 700 triệu USD; SK Group mua 16,26% vốn tại VinCommerce giá trị 410 triệu USD; và Masan mua lại 85% cổ phần của Phúc Long, giá trị 280 triệu USD.

Dẫn đầu các thương vụ M&A tiêu biểu nhất giai đoạn 2021-2022 là Ngân hàng UOB (Singapore) đã mua lại toàn bộ mảng ngân hàng bán lẻ của Citigroup tại Việt Nam. Đây là 1 phần trong thương vụ trị giá 3,7 tỷ USD Citigroup bán lại mảng bán lẻ tại 4 nước Đông Nam Á (bao gồm Thái Lan, Malaysia, Indonesia và Việt Nam) cho UOB, giá trị thương vụ không được tiết lộ. UOB sẽ sử dụng thặng dư vốn cổ phần để phục vụ hoạt động thâu tóm này.

Trao đổi với Reuters, UOB cho biết số tiền phục vụ hoạt động mua lại sẽ được tính toán dựa trên tổng phí bảo hiểm tương đương 915 triệu đô la Singapore cộng với giá trị tài sản ròng của mảng bán lẻ khi hoàn thành.

Định chế tài chính này cũng tiết lộ hoạt động cho vay tiêu dùng của Citigroup tại các thị trường nói trên có tổng giá trị tài sản ròng khoảng 4 tỷ đô la Singapore và tệp khách hàng khoảng 2,4 triệu người tại thời điểm 30/6/2021. Những hoạt động này đã tạo ra doanh thu khoảng 500 triệu đô la Singapore trong nửa đầu năm 2021.

Đáng chú ý, 3 thương vụ M&A của Masan cũng góp mặt trong top 10, gồm: Thương vụ De Heus Group (Hà Lan) mua lại toàn bộ mảng thức ăn chăn nuôi của Tập đoàn Masan ước tính giá trị khoảng 600 – 700 triệu USD, thương vụ SK Group (Hàn Quốc) mua 16,26% của Masan tại VinCommerce giá trị 410 triệu USD và thương vụ mua lại 85% cổ phần của Phúc Long, giá trị 280 triệu USD.

Quá trình M&A Phúc Long của Masan Group được chia thành 3 đợt. Theo đó, Masan Group hai lần mua cổ phần của Phúc Long vào tháng 5/2021 (mua 20% cổ phần với 346 tỷ đồng) và tháng 1/2022 (mua 31% cổ phần với giá 2.490 tỷ đồng). Đến quý II/2022, Masan Group đã mua 10,8 cổ phiếu tương đương 34% vốn cổ phần của CTCP Phúc Long Heritage với tổng số tiền thanh toán là 3.618 triệu VND. Qua đó, định giá cho Phúc Long tiếp tục được nâng lên mức 10.640 tỷ đồng (khoảng 450 triệu USD).

Trong mảng Logistics, Kuehne và Nagel mua lại Apex International - thuộc sở hữu của MBK Partners - hiện có công ty con gián tiếp tại Việt Nam là Công ty TNHH Apex Logistics với tổng giá trị 1,5 tỷ USD.

Xếp sau đó là thương vụ Tập đoàn Sumitomo Mitsui Financial Group (Nhật Bản) mua 49% cổ phần FE Credit từ VPBank với giá trị giao dịch 1,4 tỷ USD.

Đứng ở vị trí tiếp theo là thương vụ Tập đoàn Swire Beverage Holdings (Hong Kong) mua lại các nhà máy đóng chai Coca-Cola tại Việt Nam và Campuchia (trị giá 1,015 tỷ USD).

Báo cáo mới nhất của công ty phân tích dữ liệu GlobalData cho thấy quý III/2022 là quý có hoạt động M&A toàn cầu kém nhất, với giá trị thương vụ giảm 48% so với cùng kỳ năm 2021. Thị trường toàn cầu đã ghi nhận 8.258 thương vụ M&A trị giá 544 tỷ USD, so với 9.605 thương vụ trị giá 1,05 nghìn tỷ USD được ghi nhận trong quý cùng kỳ của năm 2021. Các giao dịch quy mô lớn chậm lại, thị trường M&A trên toàn cầu có thể phải trải qua cuộc suy thoái vào năm tới.

Riêng tại thị trường Việt Nam, theo KPMG, tổng giá trị M&A trong 10 tháng đầu năm 2022 đạt 5,7 tỷ USD, giảm 35,3% so với cùng kỳ năm 2021. Bên cạnh đó, số thương vụ M&A tại Việt Nam 10 tháng đầu năm 2022 chỉ đạt 345 thương vụ, giảm mạnh so với gần 700 thương vụ vào năm 2021. Giá trị trung bình của mỗi thương vụ cũng giảm gần một nửa, từ mức 31 triệu USD duy trì trong hai năm trước xuống còn 16,5 triệu USD.