"Soi" triển vọng cổ phiếu của một số ngân hàng được cấp room tín dụng mới

Một số ngân hàng thương mại đã được Ngân hàng Nhà nươc (NHNN) xem xét cấp room tín dụng đều thuộc nhóm tư nhân có kết quả kinh doanh tích cực trong 2022. Đây sẽ tiền đề cho kinh doanh tăng trưởng ở 2023?

Trong thông tin chưa chính thức thì một số ngân hàng đã được NHNN xem xét việc phân bổ room tín dụng năm 2023. Theo đó, ngân hàng ACB có room tín dụng được phân bổ là 9,8%, MBB 9%, VPB 9%, TPB 9,1% và VIB 9,5%...

NHNN cũng yêu cầu từ ngày 6/3/2023, các ngân hàng phải điều chỉnh giảm lãi suất niêm yết như nhóm Big 04. Nhóm ngân hàng Big 04 phải giảm 0,2%/năm so với mức lãi suất niêm yết tại ngày 27/02/2023 với nhóm kỳ hạn từ 6 tháng - 1 năm. Nhóm ngân hàng TMCP giảm 0,5%/năm so với mức lãi suất tại ngày 27/02/2023) với nhóm kỳ hạn từ 6 tháng - 01 năm.

Các ngân hàng trong nhóm cấp room tín dụng mới có lợi thế gì?

Trước hết về VPB, quý IV/2022 lợi nhuận ròng tăng trưởng âm do chi phí dự phòng & hoạt động tăng cao. Thu nhập lãi thuần quý IV/2022 tăng 20,6% so với cùng kỳ, nhờ tín dụng tăng trưởng 26,0%. Chi phí dự phòng và chi phí hoạt động tăng mạnh trong quý IV/2022, lần lượt ở mức 36,3% và 42,4%, khiến lợi nhuận ròng quý 4/2022 giảm 6,7%. Trong cả năm 2022, lợi nhuận ròng VPB tăng 53,9% sau khi loại trừ phí trả trước từ thương vụ bancassurance với AIA.

Ngân hàng mẹ VPB đạt tăng trưởng tín dụng 30,9% trong năm 2022, cao nhất trong hệ thống, nhờ cho vay tăng trưởng mạnh 29,2%, đặc biệt là ở phân khúc bán lẻ và SME (+36,8%). Tăng trưởng tiền gửi cũng hết sức ấn tượng ở mức 28,5%, cao hơn nhiều đối thủ khi VPB tiếp tục thu hút nhiều khách hàng mới với ứng dụng VPBank NEO.

Tuy nhiên, FeCredit - Công ty con của ngân hàng mẹ VPB ghi nhận khoản lỗ trước thuế 3 nghìn tỷ đồng. Với bối cảnh vĩ mô vẫn đầy thách thức, CTCK VNDirect cho rằng 2023 sẽ tiếp tục là một năm khó khăn đối với FeCredit, do đó dự báo mảng này sẽ lỗ trước thuế khoảng 700 tỷ đồng trong năm 2023 trước khi quay trở lại có lãi vào năm 2024.

Khó khăn đã được phản ánh vào giá khi VPB hiện chỉ được giao dịch ở mức P/B 2023 là 1,0 lần, thấp hơn so mức trung bình 3 năm là 1,7 lần. Với mức định giá này VPB hấp dẫn khi xét đến tiềm năng tăng trưởng to lớn được hỗ trợ bởi tỷ lệ CAR cao và tiềm năng tăng giá đến từ phát hành riêng lẻ và cổ tức tiền mặt. Đóng cửa phiên giao dịch ngày 28/2 cổ phiếu VPB có giá 17.150 đồng/cp.

Đối với MBB, 2022 là một năm rất thành công của MBB, trong đó có yếu tố quan trọng là ngân hàng giữ được CASA ở mức cao. Tổng thu nhập từ hoạt động của ngân hàng năm 2022 đạt gần 46 nghìn tỷ đồng, tăng 23,4% so với năm 2021. Doanh thu thuần sau trích lập dự phòng rủi ro tăng 29,9% đạt hơn 37,5 nghìn tỷ đồng.

Song song với tăng trưởng doanh thu, chi phí hoạt động của MBB cũng tăng đáng kể năm qua do ngân hàng đầu tư mạnh vào số hóa. Tổng chi phí hoạt động cả năm 2022 là hơn 14,8 nghìn tỷ đồng, tăng 19,7% so với năm trước. Tuy nhiên điểm tích cực là ngân hàng đã cải thiện được chỉ số CIR (chi phí trên thu nhập) thêm 0,5% so với năm 2021, về 29,36% - là một trong những ngân hàng có CIR tốt nhất.

Kết quả, lợi nhuận hợp nhất của ngân hàng đạt hơn 22,7 nghìn tỷ đồng, tăng 37,5% so với cùng kỳ, trong đó riêng ngân hàng mẹ đạt 20,3 nghìn tỷ đồng, tăng trưởng 41,1%. Với kết quả này, MBB đạt hiệu quả sinh lời trên vốn (ROE) tới 25,6%, tăng 2,1% so với năm 2021, nằm trong nhóm những ngân hàng có ROE cao nhất. Đóng cửa phiên giao dịch ngày 28/2 cổ phiếu MBB có mức giá 17.300 đồng/cp.

Với VIB, kết thúc năm 2022, VIB đạt kết quả lợi nhuận trước thuế hơn 10.580 tỉ đồng, tăng trưởng 32% so với năm trước. Kết quả tăng trưởng lợi nhuận ấn tượng đến từ các mảng kinh doanh cốt lõi, đặc biệt là ngân hàng bán lẻ. Cụ thể, tổng doanh thu tăng trưởng 21%, tiếp tục cao hơn tỉ lệ tăng trưởng chi phí hoạt động 17%, góp phần giảm tỉ lệ chi phí hoạt động trên doanh thu (CIR) của VIB xuống còn 34%, thuộc nhóm ngân hàng bán lẻ có hiệu quả quản trị chi phí tốt nhất.

Tại ngày 31/12/2022, tổng tài sản của VIB đạt hơn 343 nghìn tỉ đồng. Trong đó, dư nợ tín dụng đạt 234 nghìn tỉ đồng, tăng trưởng 14,5%, riêng tiền gửi huy động từ khách hàng tăng trưởng hơn 15,3% đến từ việc gia tăng mạnh mẽ cơ sở khách hàng bán lẻ chất lượng. Hiệu quả sinh lời (ROE) của VIB thuộc top đầu ngành với 3 năm liên tục đạt mức trên 30%. Hệ số an toàn vốn (CAR) theo Basel II đạt 12,7%, cao hơn đáng kể so với mức 8% theo quy định. Với nền tảng quản trị rủi ro vững mạnh, VIB kiểm soát nợ xấu ở mức thấp 1,79%.

Vừa qua, VIB đã công bố Nghị quyết của Đại hội đồng cổ đông phê duyệt phương án tạm ứng cổ tức tiền mặt năm 2022 là 10% trên vốn điều lệ. Dựa trên kết quả lợi nhuận năm 2022, VIB có thể chia cổ tức lên đến hơn 35%, bao gồm cả cổ tức tiền mặt và cổ phiếu.

Nhóm ngân hàng tư nhân còn lại như TPB, ACB dự kiến đều được cấp room ở mức cao nhất.

TPB có kết quả kinh doanh khá ấn tượng. Ngân hàng vừa công bố báo cáo tài chính quý IV/2022 với tổng thu nhập hoạt động đạt 3.663 tỷ đồng, đi ngang so với cùng kỳ năm 2021.

Trong đó, thu nhập lãi thuần giảm nhẹ, đạt 2.780 tỷ đồng. Lãi thuần từ hoạt động dịch vụ tăng 67% so với cùng kỳ, ngược lại lãi thuần từ hoạt động kinh doanh ngoại hối giảm 69%, lần lượt đạt 816 tỷ đồng và 80 tỷ đồng. Hoạt động chứng khoán đầu tư lỗ 122 tỷ đồng, trong khi cùng kỳ lỗ 53 tỷ đồng. Về các loại chi phí, chi phí hoạt động của TPB tăng 17%, đạt 1.646 tỷ đồng, chi phí dự phòng rủi ro tín dụng giảm mạnh 80% còn 115 tỷ đồng.

Chốt quý IV/2022, TPB báo lãi trước thuế 1.903 tỷ đồng, tăng 16% so với cùng kỳ. Luỹ kế cả năm, TPB ghi nhận tổng thu nhập hoạt động 15.617 tỷ đồng, tăng 16% so với mức thực hiện năm 2021. Trong đó thu nhập lãi thuần tăng 14%, lãi thuần từ hoạt động dịch vụ tăng 75 và từ hoạt động kinh doanh ngoại hối tăng 10%, lần lượt đạt 11.387 tỷ đồng, 1.542 tỷ đồng và 373 tỷ đồng.

Ngân hàng lãi trước thuế 7.828 tỷ đồng cả năm 2022 nhờ việc gia tăng dịch vụ bảo lãnh và tài trợ thương mại để tăng thu nhập từ phí. Tính đến ngày 31/12/2022, tổng tài sản của ngân hàng đạt hơn 328.600 tỷ đồng, tăng 12,2% so với đầu năm. Trong đó cho vay khách hàng tăng 14% lên gần 161.000 tỷ đồng. Tiền gửi khách hàng tăng mạnh 40% lên gần 195.000 tỷ đồng. Tổng nợ xấu của TPB tính đến cuối năm 2022 là 1.357 tỷ đồng. Tỷ lệ nợ xấu nhích nhẹ từ 0,82% (cuối năm 2021) lên 0,84% (cuối năm 2022) chủ yếu do nợ nhóm 5 tăng gần 70% lên 505 tỷ đồng. Đóng cửa phiên giao dịch ngày 28/2 cổ phiếu TPB cán mốc 23.500 đồng/cp.

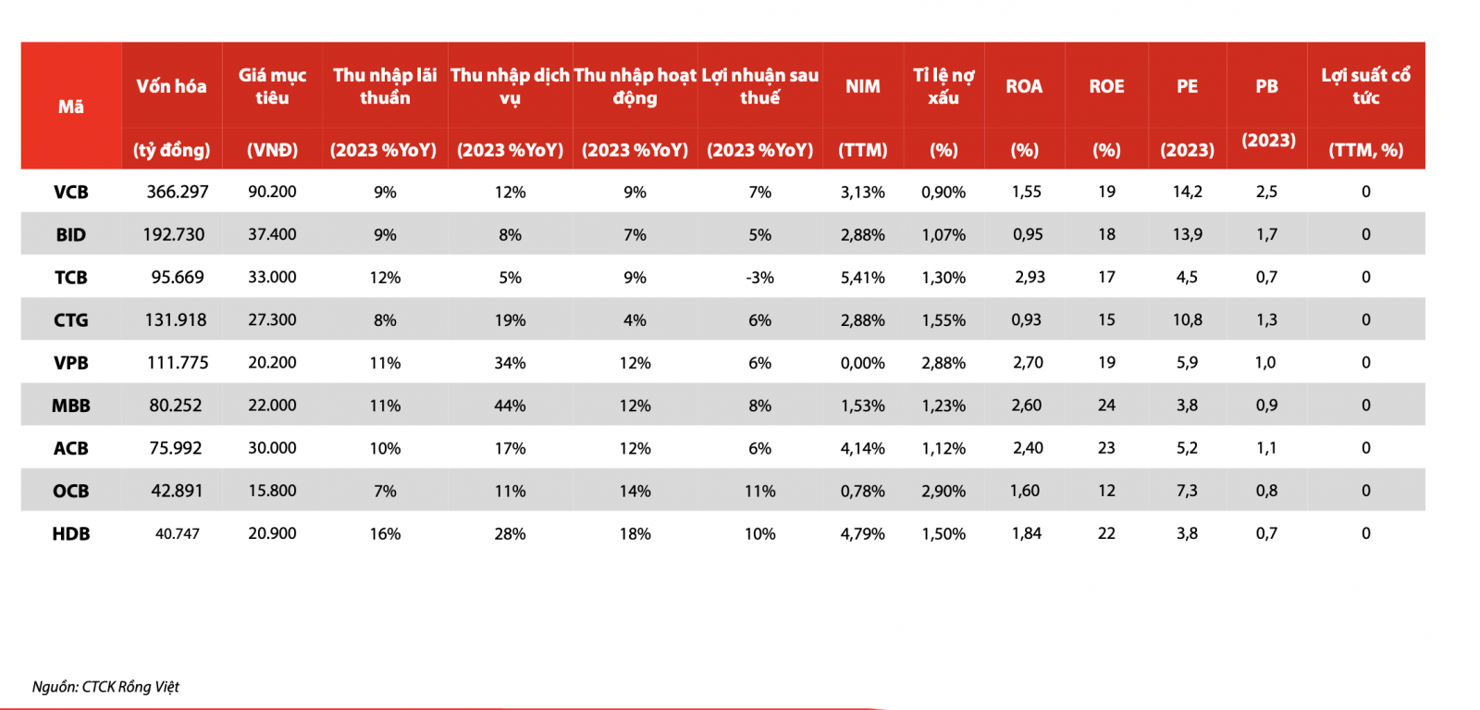

Đánh giá về nhóm cổ phiếu ngân hàng nói chung, báo cáo mới đây của Công ty Chứng khoán Rồng Việt cho rằng, ngành ngân hàng đã trải qua ba chu kỳ nhưng cuối cùng định giá lại một lần nữa quay về mức thấp hơn một độ lệch chuẩn so với P/B trung bình 10 năm.

Giai đoạn 2012-2016, ngành ngân hàng bắt đầu bước vào giai đoạn tái cơ cấu sau khi thị trường bất động sản đóng băng cùng với sự khó khăn của kinh tế toàn cầu. Sau đó, ngành ngân hàng tái khởi động, tích cực xử lý nợ xấu, thúc đẩy thu nhập ngoài lãi thông qua các hoạt động bảo hiểm, ngân hàng đầu tư,... Giai đoạn 2020 đến nay, mặc dù ngành ngân hàng trải qua hai năm Covid đầy khó khăn, nhưng nhìn chung toàn ngành vẫn giữ được tỷ suất sinh lời trên vốn chủ sở hữu quanh mức 20%.

Năm 2023, Rồng Việt cho rằng ngành ngân hàng sẽ tiếp tục hành trình vượt bão trong chu kỳ bất động sản đi xuống cùng với triển vọng kém tích cực của xuất nhập khẩu, nhưng khả năng chống chịu của từng ngân hàng sẽ tùy thuộc vào chất lượng tài sản và mức độ thận trọng của ngân hàng trong những năm qua. Mặc dù đứng trước những rủi ro bất định từ vĩ mô thế giới cùng với nội tại nền kinh tế, theo Rồng Việt, định giá ngành ngân hàng đã về mức thấp trong 10 năm qua. Do đó, khó khăn phía trước sẽ mang lại cơ hội lựa chọn và tích lũy cổ phiếu, nắm giữ dài hạn cho hành trình phục hồi, tăng trưởng trở lại từ năm 2024.

Trong năm 2023, chất lượng tài sản ngành ngân hàng có thể bị suy giảm. Dù vậy, sự suy giảm sẽ là khác nhau phụ thuộc vào mức độ ảnh hưởng từ trái phiếu doanh nghiệp và cho vay bất động sản. Bộ đệm dự phòng dày sẽ giúp một số ngân hàng có chính sách thận trọng với hai mảng kinh doanh này, thậm chí có thể tránh được sự suy giảm về chất lượng tài sản.

Rồng Việt ước tính tỷ suất sinh lời trên vốn chủ sở hữu của các ngân hàng nhìn chung sẽ giảm nhẹ trong năm 2023 trong bối cảnh tăng trưởng kinh tế Việt Nam giảm. Mặc dù vậy, một số ngân hàng có bộ đệm dự phòng dày và chất lượng tài sản tốt, ít "phơi nhiễm" với những ngành rủi ro, khả năng cao vẫn sẽ giữ được mức ROE tương đối, và sẽ hồi phục về mức trung bình trong năm 2024. Do vậy, cùng với room tín dụng được cấp, nhóm cổ phiếu ngân hàng tư nhân này sẽ tiếp tục tăng trưởng mạnh trong năm 2023.