Đổi mới công nghệ trong quản lý giám sát thị trường chứng khoán

Tốc độ số hóa nhanh chóng và việc sử dụng ngày càng nhiều các công nghệ mới trong lĩnh vực tài chính (Fintech) đã làm thay đổi toàn cảnh thị trường tài chính. Fintech là yếu tố thúc đẩy chính cho thị trường tài chính cạnh tranh và hiệu quả hơn, đồng thời mở rộng khả năng tiếp cận tài chính cho những đối tượng khó tiếp cận tài chính truyền thống trên toàn thế giới. Fintech phát triển tạo ra những thách thức mới, đòi hỏi các cơ quan quản lý giám sát tài chính cần phải nhanh chóng áp dụng các công nghệ hiện đại để quản lý, giám sát đảm bảo thị trường tài chính nói chung và thị trường chứng khoán nói riêng phát triển ổn định, bền vững, minh bạch.

Tổng quan nghiên cứu

Xu hướng ứng dụng công nghệ tài chính (Fintech) ngày càng nhiều đã đặt ra những thách thức lớn cho các cơ quan quản lý giám sát tài chính (QLGS) trên toàn cầu, bởi những đòi hỏi đổi mới công nghệ (ĐMCN) luôn đi cùng những lợi ích tiềm năng nhưng bên cạnh đó cũng có những rủi ro cho người tiêu dùng tài chính, nhà đầu tư và sự ổn định của hệ thống tài chính.

Công nghệ thay đổi nhanh chóng đã làm nảy sinh những hạn chế của hệ thống pháp luật truyền thống. Các cơ quan QLGS sử dụng cách tiếp cận quy định sáng tạo để ứng phó với hoàn cảnh mới, phổ biến với mô hình trung tâm đổi mới sáng tạo (ĐMST) hoặc/và Cơ chế quản lý thử nghiệm như là một phần của các chiến lược tổng thể để đáp ứng với sự phát triển của Fintech, rộng hơn là bảo vệ người tiêu dùng và ổn định thị trường tài chính.

Trung tâm ĐMST đóng vai trò như một không gian tập hợp các đối tượng có cùng mối quan tâm đến thúc đẩy sự đổi mới, khuyến khích tạo ra các sản phẩm, công nghệ mới, thậm chí tạo nên những doanh nghiệp (DN) mới hoàn toàn.

Trong lĩnh vực tài chính, cho phép các công ty kết nối với cơ quan QLGS tài chính phát triển sản phẩm, dịch vụ hoặc mô hình kinh doanh theo cách tuân thủ các quy định từ giai đoạn thiết kế, do đó tránh được các rủi ro pháp lý tiềm ẩn sau này.

Cơ chế thử nghiệm có kiểm soát cho phép một số ít DN thử nghiệm các công nghệ mới, mô hình kinh doanh mới trong môi trường thực tiễn nhưng có giới hạn phạm vi và xác định thời gian, dưới sự giám sát cơ quan quản lý và có các phương án dự phòng rủi ro phù hợp để hạn chế thất bại mà không ảnh hưởng đến hệ thống tài chính quốc gia. Sự khác biệt chính giữa Trung tâm ĐMST và Cơ chế thử nghiệm có kiểm soát là ở chức năng tạo thuận lợi.

Trong khi trung tâm ĐMST cung cấp nền tảng để trao đổi kiến thức và hướng dẫn không chính thức, thì Cơ chế thử nghiệm có kiểm soát quy định cách thức áp dụng khuôn khổ pháp lý cho các hoạt động đổi mới sản phẩm hoặc dịch vụ. Hơn nữa, trong trung tâm ĐMST, người giám sát không giám sát sự phát triển thực tế của một sản phẩm Fintech chặt chẽ như trong trường hợp Cơ chế thử nghiệm có kiểm soát.

Với lĩnh vực Fintech, Cơ chế thử nghiệm có kiểm soát được thiết lập bởi các cơ quan quản lý, trong đó, cho phép các công ty khởi nghiệp Fintech và các tổ chức ĐMST khác được thực hiện thử nghiệm trực tiếp các dịch vụ trong môi trường được kiểm soát và giám sát chặt chẽ bởi cơ quan quản lý. Đối tượng được áp dụng cơ chế này phải chịu sự giám sát và triển khai trong phạm vi và thời gian hữu hạn.

Kinh nghiệm quốc tế

Singapore: Để tạo ra một hệ sinh thái sôi động cho sự đổi mới trong lĩnh vực dịch vụ tài chính, cơ quan quản lý tiền tệ của Singapore (MAS) khuyến khích các tổ chức tài chính thành lập các trung tâm ĐMST để nuôi dưỡng văn hóa đổi mới trong lĩnh vực dịch vụ tài chính và đã tạo dựng thành công môi trường hấp dẫn thu hút DN đổi mới sáng tạo trên thế giới.

Đặc biệt, trung tâm ĐMST đã phát triển một nền tảng phân tích nguyên mẫu có thể giúp các cơ quan quản lý thực hiện giám sát hệ thống tài chính hiệu quả hơn.

Cùng với đó, MAS chính thức áp dụng thí điểm Cơ chế thử nghiệm có kiểm soát kể từ năm 2016 với mục đích tạo điều kiện thuận lợi trong lĩnh vực tài chính được phép thực hiện các mô hình kinh doanh mới trong bối cảnh hệ thống pháp luật nước này vẫn chưa có các quy định rõ ràng để điều chỉnh vấn đề này. Các mô hình trên sẽ chịu giám sát chặt chẽ của MAS căn cứ theo Hướng dẫn về Khung pháp lý thử nghiệm cho ngành Tài chính.

Australia: Ủy ban Đầu tư và Chứng khoán (ASIC) đã phát triển Trung tâm ĐMST trước Cơ chế thử nghiệm có kiểm soát dành cho các DN Fintech đang phát triển các sản phẩm hoặc dịch vụ tài chính sáng tạo.

Thông qua Trung tâm ĐMST, các DN Fintech đủ điều kiện có thể nhận được hỗ trợ, ASIC cam kết thúc đẩy đổi mới mà không ảnh hưởng đến các nguyên tắc cơ bản của quy định dịch vụ tài chính hoặc quy trình cấp phép như được phản ánh trong các mục tiêu chiến lược của ASIC.

Chính phủ Australia áp dụng Cơ chế quản lý thử nghiệm nâng cao (Enhanced Regulatory Sandbox[1]ERS) nhằm tạo điều kiện thuận lợi cho đổi mới tài chính và cho phép các thể nhân, cũng như pháp nhân thử nghiệm các dịch vụ tài chính hoặc hoạt động tín dụng sáng tạo nhất định mà không cần giấy phép dịch vụ (Australian financial services licence - AFS) hoặc giấy phép tín dụng. ERS thay thế cơ chế quản lý thử nghiệm trước đó cũng do ASIC quản lý, cho phép thử nghiệm một loạt các dịch vụ tài chính và hoạt động tín dụng trong thời gian dài hơn (lên đến 24 tháng).

Thái Lan: Thái Lan đang phát triển một loạt trung tâm ĐMST ở Bangkok, Chiang Mai và các thành phố lớn khác, trong đó, ưu tiên các lĩnh vực phát triển như công nghệ y tế và tài chính.

Thái Lan đã xây dựng 3 Cơ chế thử nghiệm có kiểm soát trực thuộc Ngân hàng Thái Lan, Ủy ban Chứng khoán và Giao dịch và Văn phòng Ủy ban Bảo hiểm theo luật định, mỗi Cơ chế thử nghiệm có kiểm soát bao gồm một khía cạnh khác nhau của hệ thống tài chính.

Cơ chế thử nghiệm có kiểm soát của Ủy ban Chứng khoán và Giao dịch cho phép các Fintech tiến hành thử nghiệm thị trường sơ cấp, thị trường thứ cấp và các hoạt động sau giao dịch (quy trình từ đầu đến cuối) bằng cách sử dụng cơ sở hạ tầng kỹ thuật số liên quan đến việc phát triển hệ thống kỹ thuật số của các hoạt động kinh doanh chứng khoán/ phái sinh.

Cơ chế thử nghiệm có kiểm soát do Ủy ban Chứng khoán và Giao dịch cung cấp gồm các quy định đối với: (i) Các DN chứng khoán và phái sinh - các sản phẩm sáng tạo như robot tư vấn, giao dịch thuật toán và lời khuyên đầu tư dựa trên thuật toán; (ii) Các công ty thanh toán bù trừ chứng khoán, tổ chức lưu ký và công ty đăng ký, đặc biệt tập trung vào việc sử dụng công nghệ blockchain để cung cấp các chức năng hỗ trợ này; (iii) Khách hàng; (iv) Các nền tảng giao dịch điện tử.

Bên cạnh các lợi ích mang lại cũng có nhiều thách thức, rủi ro liên quan đến ĐMCN, chẳng hạn như nỗ lực tiếp nhận mô hình kinh doanh sáng tạo mới thông qua hoán đổi lợi ích kinh tế tổng thể tiềm năng có thể mang lại trong nỗ lực thu hút các công ty khởi nghiệp và nhà đầu tư.

Các nhà hoạch định chính sách cần xem xét cách tiếp cận mới để đảm bảo giám sát và quy định chất lượng cao, hỗ trợ việc sử dụng an toàn các công nghệ đổi mới; đồng thời đảm bảo phòng ngừa rủi ro hiệu quả. Các cơ quan QLGS nên chuẩn bị và thực hiện các phương án cần thiết để giảm thiểu rủi ro tiềm tàng do ĐMCN mang lại đồng thời tận dụng các lợi ích và cơ hội tiềm năng.

Thực trạng đổi mới công nghệ trong quản lý giám sát thị trường chứng khoán tại Việt Nam

Sau khi gia nhập Tổ chức Thương mại Thế giới (WTO), Việt Nam đã chú trọng hoàn thiện hệ thống pháp luật và chủ động hội nhập quốc tế. Việt Nam đã xây dựng và ban hành một số khung pháp lý tương đối đồng bộ và đầy đủ cho các chính sách khoa học, công nghệ và ĐMST bao gồm các luật và các văn bản hướng dẫn thi hành luật, nhằm khuyến khích đầu tư cho khoa học và công nghệ (KH&CN), thúc đẩy ứng dụng và ĐMCN trong các DN thuộc các thành phần kinh tế.

Điển hình như: Luật KH&CN, Luật Chuyển giao công nghệ, Luật Hỗ trợ DN nhỏ và vừa, Luật Sở hữu trí tuệ... Cũng giống như các quốc gia trên thế giới, Việt Nam đã chủ động tham gia hội nhập công nghệ được thể hiện tại: Quyết định số 283/QĐ-TTg phê duyệt Đề án “Kế hoạch cơ cấu lại ngành dịch vụ đến năm 2020, định hướng đến năm 2025”...

Tiếp đó, ngày 27/9/2019, Bộ Chính trị đã ban hành Nghị quyết số 52-NQ/TW về một số chủ trương, chính sách chủ động tham gia cuộc Cách mạng công nghiệp (CMCN) lần thứ tư, trong đó có nhiệm vụ hoàn thiện thể chế tạo thuận lợi cho việc chủ động tham gia cuộc CMCN lần thứ tư và quá trình chuyển đổi số quốc gia.

Mới đây, Chính phủ ban hành Nghị quyết số 86/ NQ-CP ngày 11/7/2022 về phát triển thị trường vốn an toàn, minh bạch, hiệu quả, bền vững nhằm ổn định kinh tế vĩ mô, huy động nguồn lực phát triển kinh tế - xã hội.

Trong đó, Bộ Tài chính được giao chỉ đạo Ủy ban Chứng khoán Nhà nước (UBCKNN) đảm bảo thị trường chứng khoán hoạt động thông suốt và đầu tư ĐMCN, ứng dụng công nghệ số, triển khai các biện pháp để nâng hạng thị trường...

Trong những năm qua, ngân sách nhà nước bố trí chi cho hoạt động KH&CN duy trì vào khoảng 2% tổng chi hàng năm, xấp xỉ bằng 0,5% GDP (gồm cả chi quốc phòng, an ninh và chi dự phòng). Ngân sách nhà nước chi cho KH&CN bao gồm kinh phí sự nghiệp KH&CN và kinh phí đầu tư phát triển KH&CN, trong đó, kinh phí hoạt động sự nghiệp chiếm khoảng 60% và kinh phí đầu tư phát triển chiếm khoảng 40% tổng chi.

Trong lĩnh vực chứng khoán, công nghệ bùng nổ, các nhà đầu tư có thể mở tài khoản tại nhiều công ty chứng khoán khác nhau cùng một lúc và tự giao dịch mà không cần qua môi giới.

Cùng với xu thế phát triển của công nghệ, các công ty chứng khoán liên tục ra mắt những sản phẩm, dịch vụ mới với ứng dụng công nghệ hướng đến nhà đầu tư với sự ra đời của nhiều công cụ, nền tảng phân tích, thu thập dữ liệu cũng như giao dịch online... tạo điều kiện thuận lợi tối đa cho khách hàng.

Ngoài việc giám sát dễ dàng, giảm thiểu các rủi ro sai sót, những công ty công nghệ chứng khoán còn khuyến khích nhà đầu tư tự giao dịch, nhằm cắt giảm chi phí giao dịch cho khách hàng một cách bền vững. UBCKNN với vai trò là cơ quan quản lý nhà nước về chứng khoán và TTCK nhận thức được vai trò của việc ứng dụng khoa học và công nghệ hiện đại trong quản lý, điều hành và giám sát thị trường thực hiện đánh giá khả năng tiếp cận, ứng dụng KH&CN.

Ngay từ năm 2011, UBCKNN đã ưu tiên triển khai vận hành các ứng dụng công nghệ thông tin (CNTT) cốt lõi toàn Ngành bao gồm: Xây dựng và phát triển hệ thống hạ tầng CNTT với kỹ thuật và công nghệ hiện đại; Xây dựng các hệ thống cơ sở dữ liệu tập trung phục vụ cho công tác quản lý và giám sát của UBCKNN đối với TTCK.

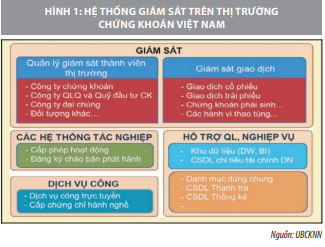

Các hệ thống CNTT của UBCKNN có thể chia thành các lĩnh vực sau: Các hệ thống quản lý giám sát thành viên trên thị trường: Hệ thống công bố thông tin (IDS), Hệ thống cơ sở dữ liệu quản lý công ty chứng khoán (SCMS), Hệ thống cơ sở dữ liệu (CSDL) quản lý người hành nghề chứng khoán; Hệ thống giám sát giao dịch chứng khoán (MSS) nhằm hỗ trợ phát hiện các hành vi vi phạm trên TTCK; Hệ thống giám sát giao dịch chứng khoán được xây dựng và đưa vào hoạt động trong năm 2013.

Riêng Hệ thống giám sát giao dịch chứng khoán cho phép thực hiện các phân tích khác nhau trên những dữ liệu của thị trường để hỗ trợ và phục vụ cho công tác quản lý và giám sát TTCK nhằm phát hiện các giao dịch bất thường, hành vi gian lận, giao dịch nội gián, thao túng thị trường.

Sau 3 năm đưa vào vận hành, đến năm 2016, Hệ thống giám sát giao dịch chứng khoán được nâng cấp các cấu phần liên quan, nhằm tăng khả năng hỗ trợ trong công tác giám sát giao dịch, rút ngắn thời gian xử lý dữ liệu nhanh chóng phát hiện các dấu hiệu giao dịch bất thường.

Đến năm 2018, Hệ thống giám sát giao dịch chứng khoán tiếp tục được nâng cấp lần 3, hoàn thiện các chức năng mới như tái tạo thị trường và công cụ phân tích tự động; bổ sung cấu phần về giám sát giao dịch chứng khoán phái sinh.

Giải pháp thúc đẩy đổi mới công nghệ trong quản lý giám sát thị trường chứng khoán

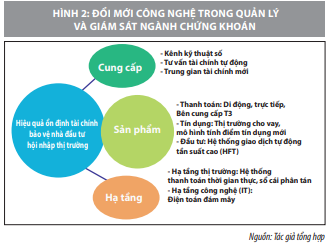

Trong tương lai, ĐMCN cần thực hiện theo 3 khối chính gồm: Khối đầu tiên bao gồm hạ tầng thị trường, thanh toán bù trừ - và cơ sở hạ tầng CNTT cung cấp năng lượng cho hoạt động của từng tổ chức trung gian; Khối sản phẩm được chia thành các loại sản phẩm tài chính thông thường: Thanh toán, tín dụng, tiền gửi và đầu tư; Khối phân phối sản phẩm, cung cấp tư vấn tài chính và các dịch vụ trung gian khác có liên quan đến chuỗi giá trị dịch vụ tài chính, đặc biệt là đối với cơ sở hạ tầng thị trường tài chính và các sản phẩm đầu tư.

Để tổ chức TTCK hiện đại, đáp ứng các yêu cầu về công khai minh bạch, thuận tiện trong giao dịch, đồng thời vẫn đảm bảo an toàn cho thị trường, các ứng dụng công nghệ về dữ liệu lớn, hay phân tích dữ liệu hỗ trợ ra quyết định với công nghệ phân tích dữ liệu thông minh, công nghệ trí tuệ nhân tạo, áp dụng chuẩn báo cáo quốc tế phục vụ công tác quản lý điều hành, giám sát thị trường và hỗ trợ ra quyết định đang được khẩn trương đưa vào hoạt động.

Ngoài ra, có thể áp dụng các giải pháp công nghệ mạng xã hội để thu thập thông tin (tin đồn) phục vụ cho công tác giám sát thị trường, Chuỗi khối trong giao dịch chứng khoán trực tuyến hay thu thập báo cáo.

Cùng với đó, trong quá trình đổi mới, phát triển công nghệ, các tổ chức trung gian thị trường cần chú ý đến xu thế hội nhập trong TTCK cũng như sự kết nối hệ thống giao dịch các nước, niêm yết chéo giữa các TTCK.

Ngoài ra, hệ thống công nghệ phải gắn liền và tương thích với hệ thống công nghệ của các Sở giao dịch chứng khoán nhằm đảm bảo tính bảo mật của cơ sở dữ liệu thông tin, đảm bảo an toàn tiền và chứng khoán của khách hàng.

Việt Nam đề cao các tiêu chí: Tôn trọng quyền tự do mua, bán, kinh doanh và dịch vụ chứng khoán của tổ chức, cá nhân; Công bằng, công khai, minh bạch; Bảo vệ quyền, lợi ích hợp pháp của nhà đầu tư; Tự chịu trách nhiệm về rủi ro; và Tuân thủ quy định của pháp luật.

Luật Chứng khoán năm 2019 nêu rõ hoạt động giám sát gồm 3 cấp: Giám sát cấp 3, do UBCKNN chịu trách nhiệm, thực hiện quản lý cấp cao nhất đối với TTCK; Giám sát cấp 2: Gồm Sở giao dịch chứng khoán (SGDCK), Trung tâm Lưu ký Chứng khoán Việt Nam (VSD) thực hiện chức năng giám sát của tổ chức tự quản, giám sát đối với giao dịch của các thành viên và hoạt động giao dịch diễn ra tại SGDCK. VSD thực hiện giám sát hoạt động thành viên lưu ký; Giám sát cấp 1, Giám sát của các công ty chứng khoán được thực hiện đối với các giao dịch của nhà đầu tư đặt lệnh qua công ty.

Định kỳ, UBCKNN, SGDCK, VSD yêu cầu trung gian tài chính phải báo cáo kết quả giám sát, trong những trường hợp phát hiện vi phạm, trung gian tài chính phải báo cáo cơ quan quản lý để thực hiện thanh, kiểm tra.

Tuy nhiên, để đảm bảo tính kịp thời và hiệu quả, cần xem xét đầu tư xây dựng hệ thống dữ liệu song hành cùng xu thế ứng dụng tiến bộ của khoa học kỹ thuật; đồng thời, ĐMCN theo xu thế chung trên cơ sở trung tâm ĐMST và Cơ chế thử nghiệm có kiểm soát để đảm bảo các mục tiêu, có lộ trình phù hợp để xây dựng hệ thống hạ tầng dữ liệu và tích hợp đa phương tiện.

Nghiên cứu và ứng dụng mô hình giám sát cũng nên cân nhắc trên cơ sở phù hợp hiệu quả, công bằng và minh bạch cho tất cả các bên tham gia trên TTCK.

Tài liệu tham khảo:

1. Nguyễn Thanh Huyền (2021), Giám sát trên cơ sở rủi ro đối với các tổ chức trung gian ứng dụng AI và ML trên thị trường chứng khoán, Kỷ yếu HTQG “Phát triển dịch vụ tài chính- Ngân hàng- Bảo hiểm trong bối cảnh mới”;

2. Nguyễn Thanh Huyền (2020), Kinh tế số - thách thức trong giám sát thị trường chứng khoán, Kỷ yếu HTQG “Phát triển thương mại điện tử Việt Nam trong kỷ nguyên số”;

3. Monetary Authority of Singapore (2020), “MAS Launches Sandbox Express for Faster Market Testing of Innovative Financial Services”;

4. US Secutities and Exchange Commission (2017), Guidance Update. Robo advisers, Division of Investment Management.

* Theo TS. Nguyễn Thanh Huyền - Ủy ban Chứng khoán Nhà nước.

** Bài đăng trên Tạp chí Tài chính kỳ 1 tháng 8/2022.