Kinh nghiệm huy động nguồn lực tài chính thông qua chứng khoán hóa các tài sản bất động sản

Bài viết nghiên cứu bản chất của chứng khoán hóa tại một số nước, từ đó rút ra kinh nghiệm cho Việt Nam trong việc huy động nguồn lực tài chính thông qua chứng khoán hóa các tài sản bất động sản.

Chứng khoán hóa các tài sản nợ bất động sản giúp lưu thông dòng vốn trong nền kinh tế, tạo điều kiện phát triển hoàn thiện các loại thị trường có liên quan và sử dụng hiệu quả các nguồn lực phục vụ mục tiêu tăng trưởng kinh tế. Hoạt động này được áp dụng hiệu quả tại nhiều nước khi thực hiện chứng khoán hóa các tài sản bất động sản, nhờ đó giúp các doanh nghiệp và Chính phủ vượt qua khủng hoảng cũng như đạt được những thành tựu kinh tế.

Bản chất của chứng khoán hóa các tài sản nợ bất động sản

Chứng khoán hóa (CKH) là quá trình đưa các tài sản thế chấp sang thị trường thứ cấp, nơi chúng có thể trao đi, đổi lại, nhằm biến các tài sản kém thanh khoản thành những chứng khoán thanh khoản cao hơn (Barmat, 1990). Theo Tổ chức Hợp tác và Phát triển kinh tế - OECD (1995), CKH là việc phát hành các chứng khoán có tính khả mại (có khả năng mua bán dễ dàng) được đảm bảo không phải bằng khả năng thanh toán của chủ thể phát hành mà bằng các nguồn thu dự kiến có được từ các tài sản đặc biệt.

CKH bất động sản (BĐS) là một loại chứng khoán đặc biệt kết hợp giữa hình thức đầu tư chứng khoán và đầu tư BĐS, được đảm bảo bằng giá trị BĐS mà nó đại diện đồng thời cho phép nhà đầu tư kiếm lời trên giá BĐS này nhưng không nhất thiết phải nắm giữ quyền sở hữu trực tiếp (một phần hoặc toàn bộ) BĐS đó trong suốt quá trình sở hữu chứng khoán (Lê Thị Lanh, Huỳnh Thị Cẩm Hà và cộng sự, 2014).

Thông qua CKH các khoản vay BĐS, luồng vốn dịch chuyển từ các nhà đầu tư chứng khoán sang các tổ chức tài chính trung gian như ngân hàng thương mại (NHTM), công ty tài chính, công ty cho thuê tài chính để thay thế cho các khoản vay trước đó, từ đó tạo vốn cho các doanh nghiệp (DN) đầu tư kinh doanh BĐS (Gambo & Leichtner, 1997). Cơ chế này bắt đầu khi người mua BĐS đi vay tiền các tổ chức tài chính như NHTM, quỹ đầu tư tài chính… Sau đó, các tổ chức tài chính trên sẽ đóng vai trò là người khởi phát, tiến hành CKH các khoản vay có thế chấp bằng BĐS đó.

Tuy là hình thức mới tại Việt Nam, nhưng CKH được dự báo sẽ giúp thúc đẩy thị trường tài chính phát triển khi đa dạng hóa được các sản phẩm chứng khoán trên thị trường. Việc thực hiện CKH nợ dựa trên đảm bảo bằng BĐS sẽ là nguồn cung cấp hàng hoá mới cho thị trường, góp phần tạo ra nhiều sự lựa chọn cho các nhà đầu tư.

Đồng thời, CKH tạo điều kiện phát triển hoàn thiện các loại thị trường có liên quan và tạo điều kiện sử dụng hiệu quả các nguồn lực của nền kinh tế - xã hội khi các khoản vốn nhàn rỗi trong dân cư được thu hút thông qua việc người dân đầu tư, mua các sản phẩm được CKH từ các khoản vay BĐS. Điều quan trọng là giải quyết được bài toán vốn cho các DN BĐS Việt Nam khi mà hệ số nợ bình quân của các DN BĐS trong thời gian qua đang ở mức cao.

Khi tổng nợ/tổng nguồn vốn cao có nghĩa trong cơ cấu nguồn vốn của DN, số nợ của DN cao, kéo theo chi phí lãi vay tăng lên và giảm lợi nhuận cũng như tính chủ động của DN. Nếu điều này kéo dài, hoạt động kinh doanh của DN sẽ chuyển biến theo hướng xấu kéo theo đó làm giảm hiệu quả chung của toàn bộ thị trường.

Kinh nghiệm quốc tế về chứng khoán hóa các tài sản nợ bất động sản

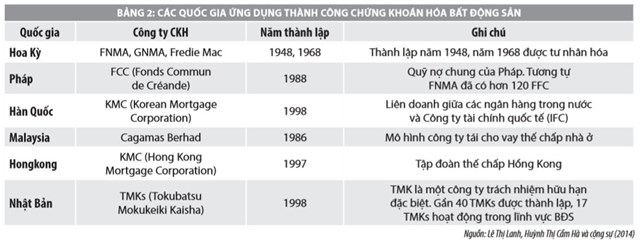

CKH tài sản nợ là phương thức xử lý nợ xấu được nhiều nước sử dụng, bắt đầu từ Hoa Kỳ vào những năm 1980, sau đó trở nên phổ biến tại Nhật Bản, Hồng Kong (1990). Nhiều nước đã vượt qua khủng hoảng tài chính châu Á năm 1997 bằng cách CKH các khoản nợ. Việc phát hành chứng khoán đảm bảo bằng tài sản tài chính phổ biến ở Thái Lan, Hàn Quốc vào những năm 2000.

Một số quốc gia đã ứng dụng CKH thành công và thành lập những công ty CKH (SPV). Đến nay kỹ thuật CKH đã được lan tỏa rộng khắp các châu lục. Cụ thể:

Tại Hoa Kỳ, Fannie Mae và Freddie Mac là 2 tổ chức tài chính lớn nhất thực hiện nghiệp vụ CKH. Theo đó, 2 định chế tài chính trung gian này mua các khoản nợ cho vay thế chấp nhà ở; BĐS của các NHTM và thực hiện CKH các khoản nợ này thành các chứng khoán nợ và bán cho nhà đầu tư (thông qua giao dịch trên thị trường chứng khoán (TTCK).

Tuy nhiên, khi thị trường BĐS khủng hoảng đã ảnh hưởng nghiêm trọng đến Fannie Mae và Freddie Mac, các NHTM có liên quan cũng như toàn bộ hệ thống tài chính và nền kinh tế Hoa Kỳ. Nguyên nhân là do các NHTM cho vay dưới chuẩn, dẫn đến tỷ lệ nợ xấu, nợ dưới chuẩn gia tăng và hệ quả là mất khả năng thanh toán và phá sản. Nhờ CKH, quá trình phá sản ngân hàng diễn ra chậm hơn, song mức độ lan toả lớn hơn rất nhiều, vì nó liên quan trực tiếp đến thị trường chứng khoán và thị trường BĐS (Phạm Kim Loan, 2018).

Tại Trung Quốc, CKH các tài sản nợ được thực hiện bởi các công ty quản lý nợ và khai thác tài sản NHTM (AMC) và NHTM. Năm 1999, các AMC đã mua lại các khoản nợ được đảm bảo bằng tài sản với giá trị 405 tỷ nhân dân tệ tại 4 NHTM nhà nước và chuyển đổi các khoản nợ này thành cổ phần của AMC trong các DN. Các AMC tham gia vào quản trị DN, tái cấu trúc DN, khi DN hoạt động hiệu quả, các AMC nhận cổ tức và bán lại cổ phần cho các DN với mức giá thỏa thuận trước trong vòng 10 năm.

Ngoài ra, AMC tiến hành chuyển nhượng tài sản theo hình thức bán đấu giá, mời thầu trong và ngoài nước, cạnh tranh giá chuyển nhượng, chuyển nhượng thỏa thuận, chuyển nhượng trọn gói. Bên cạnh đó, các AMC còn tiến hành cho thuê tài sản, bao gồm các tài sản cầm cố nợ của bên thu mua, bên cho vay được hưởng quyền xử lý tài sản theo quy định. Tuy nhiên, các AMC chủ yếu chịu trách nhiệm xử lý nợ cho các NHTM quốc doanh được chỉ định trước (Huỳnh Thế Du, 2004).

Ở một số nước, nợ xấu được đảm bảo bằng tài sản phải thỏa mãn những điều kiện nhất định mới được chuyển giao. Ở Thái Lan, các khoản nợ xấu của các tổ chức tín dụng được chuyển giao với điều kiện giá trị khoản nợ xấu ít nhất là 5 triệu Baht, có đảm bảo và đồng tài trợ. Tại Malaysia, quy mô nợ xấu có đảm bảo bằng tài sản phải lớn hơn 5 triệu Ringgit. Tại Brazil, các hoạt động CKH chỉ được giới hạn với một số loại tổ chức tài chính…

Nghiên cứu kinh nghiệm của các nước về CKH các tài sản nợ, có thể rút ra những đặc điểm sau: (i) CKH đã và đang là xu thế của các nước, nhất là các nước có nền kinh tế phát triển trong việc xử lý các khoản nợ xấu có đảm bảo bằng BĐS của các tổ chức tín dụng (TCTD); (ii) Nhà nước có vai trò rất quan trọng trong việc xây dựng hành lang pháp lý liên quan đến thị trường BĐS, thị trường tài chính và liên quan đến nghiệp vụ CKH; (iii) Để CKH hiệu quả cần có sự tham gia tích cực, chủ động của nhiều bên như: Ngân hàng Trung ương, các TCTD, DN kinh doanh BĐS và cá nhân nhà đầu tư.

Cơ chế huy động vốn thông qua chứng khoán hóa các khoản vay bất động sản ở Việt Nam

Thị trường BĐS không thể phát triển lành mạnh, bền vững nếu chủ yếu dựa vào vốn vay của các NHTM, trong đó người tham gia thị trường bao gồm chủ đầu tư dự án BĐS, người tiêu dùng, nhà đầu tư đều dựa vào vốn vay ngân hàng. Trong những năm qua, dư nợ tín dụng của hệ thống ngân hàng dành cho lĩnh vực BĐS luôn chiếm tỷ lệ cao. Dư nợ cho vay đầu tư, kinh doanh BĐS chiếm khoảng 17,1% tổng dư nợ tín dụng trong năm 2016, 15,8% trong năm 2017 và 16,6% trong năm 2018.

Để tránh phụ thuộc quá lớn vào nguồn vốn vay NHTM, các DN kinh doanh BĐS đã huy động vốn thông qua phát hành cổ phiếu, trái phiếu DN và thu được một số kết quả nhất định. Điển hình như: Tập đoàn Vingroup, Tập đoàn FLC, Công ty Cổ phần Tài chính Sông Đà, Tổng Công ty Đầu tư và Phát triển nhà và đô thị… đã huy động hàng trăm tỷ đồng (Ngô Thị Phương Thảo, 2017).

Theo thống kê của Bộ Tài chính, năm 2018, tổng giá trị trái phiếu DN phát hành đạt 146.039 tỷ đồng (tăng 26,53% so với năm 2017), trong đó lĩnh vực BĐS chiếm tỷ lệ cao thứ hai với 21,6% (sau lĩnh vực ngân hàng với 26,7%). Tuy nhiên, việc huy động vốn thông qua phát hành trái phiếu và cổ phiếu chưa đáp ứng được nhu cầu của các DN BĐS và chưa phát huy hết vai trò của công cụ chứng khoán trong việc huy động vốn cho thị trường BĐS. Do vậy, trong thời gian qua, CKH được coi là một giải pháp mới, nhiều tiềm năng nhằm hỗ trợ các DN BĐS tháo gỡ khó khăn về vốn.

Với việc thành lập Công ty Quản lý Tài sản của các TCTD Việt Nam (VAMC) theo Nghị định số 53/2013/NĐ-CP ngày 18/5/2013 của Chính phủ, Ngân hàng Nhà nước (NHNN) có cơ sở pháp lý để xử lý nợ xấu của các TCTD. VAMC cũng tạo ra nền tảng quan trọng để phát triển nghiệp vụ CKH các khoản vay BĐS trên thị trường, bởi hoạt động của VAMC có nhiều nét tương đồng với cơ chế CKH các khoản vay BĐS. Theo đó, các khoản nợ xấu của NHTM (chủ yếu là có tài sản thế chấp bằng BĐS) sẽ được chuyển giao cho VAMC theo giá trị sổ sách và hoán đổi thành một loại trái phiếu đặc biệt do VAMC phát hành. Các NHTM có thể sử dụng trái phiếu này để chiết khấu lấy tiền về kinh doanh.

Sau khi phát hành trái phiếu đặc biệt, VAMC tiến hành phân loại, sắp xếp các khoản nợ này và bán cho các nhà đầu tư. Khi thực hiện thành công các giao dịch, VAMC được hưởng một tỷ lệ nhất định trên số nợ đòi được, phần còn lại thuộc về các ngân hàng. Trong trường hợp các khoản nợ không được xử lý thì khi hết kỳ hạn của trái phiếu đặc biệt, VAMC sẽ trả lại nợ xấu cho các NHTM và các ngân hàng này phải thanh toán cho NHNN số tiền đã được tái cấp vốn thông qua trái phiếu đặc biệt. VAMC đóng vai trò như tổ chức tài chính trung gian mua bán các khoản nợ BĐS và phát hành trái phiếu ra thị trường.

Mặc dù hoạt động của VAMC có phần giống với tổ chức tài chính trung gian mua bán các khoản nợ BĐS, nhưng mục tiêu chính của VAMC là giải quyết nợ xấu cho hệ thống TCTD chứ không phải là hút vốn nhàn rỗi trong dân để đầu tư vào BĐS. Về bản chất, NHTM vẫn chịu rủi ro cuối cùng, do VAMC chỉ là tổ chức thay mặt NHNN giải quyết tạm thời những khó khăn của các ngân hàng. Bên cạnh đó, chưa có cơ chế san sẻ rủi ro cho các NHTM, nên các ngân hàng cũng không thực sự thúc đẩy hoạt động CKH.

Việc phát triển nghiệp vụ CKH ở Việt Nam hiện nay còn gặp nhiều khó khăn do các nguyên nhân: Hệ thống pháp lý chưa rõ ràng và chưa phù hợp cho nghiệp vụ CKH, đặc biệt là CKH các khoản vay BĐS; đội ngũ nhân sự có trình độ, kiến thức, kinh nghiệm còn thiếu và yếu; Khả năng xử lý những rủi ro phát sinh trong quá trình CKH còn hạn chế; Tính minh bạch trong hoạt động của DN và thị trường BĐS còn thấp (Ngô Thị Phương Thảo, 2017). Do vậy, để CKH thực sự trở thành giải pháp quan trọng nhằm huy động vốn cho thị trường BĐS cần có nhiều giải pháp từ phía Nhà nước cũng như thị trường trong thời gian tới.

Khuyến nghị cho Việt Nam

Hiện nay, Việt Nam có nhiều cơ sở để phát triển hoạt động CKH các tài sản nợ gồm: (i) Tác động tích cực từ hội nhập và xu thế phát triển chung của thế giới giúp học hỏi kinh nghiệm phát triển thị trường tài chính, tiếp cận các kỹ thuật chuyên sâu, thông lệ tốt của quốc tế… để triển khai ứng dụng CKH; (ii) TTCK Việt Nam đang trên đà ổn định, sẽ tiếp tục phát triển, mở rộng và hướng tới việc sẽ trở thành một kênh thu hút, điều hòa hữu hiệu hơn nguồn vốn trong nền kinh tế; (iii) Sự lớn mạnh không ngừng của các bên tham gia thị trường - với mục tiêu tăng cường năng lực cho các bên tham gia thị trường cùng với việc thực hiện tái cấu trúc hệ thống các TCTD, tái cấu trúc TTCK; (iv) Hiện nay hoạt động của Trung tâm Thông tin tín dụng quốc gia Việt Nam trực thuộc NHNN (CIC) đã và đang có chức năng gần giống như một tổ chức định mức tín nhiệm. Ngoài việc cung cấp các thông tin về tín dụng cá nhân và tổ chức, hiện nay, CIC còn triển khai thực hiện chương trình phân tích và xếp loại tín nhiệm DN, tập đoàn, tổng công ty, chấm điểm lãnh đạo DN.

Với mục tiêu đa dạng hóa thị trường tài chính, khơi thông dòng vốn cho thị trường BĐS, thời gian tới cần thực hiện một số giải pháp sau:

Thứ nhất, hoàn thiện hành lang pháp lý hỗ trợ quá trình CKH, đặc biệt với những khoản nợ liên quan đến tài sản đảm bảo là BĐS. Để CKH các khoản nợ, cần có các quy định cụ thể về các chủ thể được phép tham gia cũng như quyền của họ, hay việc đánh giá chất lượng các khoản nợ đòi hỏi một cơ chế hỗ trợ đồng bộ; quy định rõ ràng về việc thành lập các trung gian đặc biệt phù hợp với điều kiện của Việt Nam. Cơ quan chức năng nghiên cứu bổ sung các chủ thể tham gia hoạt động mua bán nợ như hiệp hội các DN mua bán nợ; công ty nhận ủy thác cho nhà đầu tư nước ngoài, công ty định giá… nghiên cứu thành lập sàn giao dịch mua bán nợ tập trung, phát triển thị trường thứ cấp, thành lập công ty tái cho vay thế chấp…

Thứ hai, cơ chế phối hợp cần được hình thành giữa chính quyền địa phương và các cơ quan nhà nước có thẩm quyền, đặc biệt là cơ quan công an, tòa án, thi hành án các cấp, để thực hiện các thủ tục hành chính liên quan đến tài sản nợ. Các NHTM cần tích cực tìm kiếm đối tác mua nợ đối với các khoản nợ đã bán cho VAMC và được VAMC ủy quyền bán nợ, đồng thời tập trung nguồn lực đẩy nhanh tiến độ trích lập dự phòng đối với nợ xấu đã bán cho VAMC được thanh toán bằng trái phiếu đặc biệt nhằm thực hiện tất toán trái phiếu trước hạn hoặc đúng thời hạn theo quy định, đẩy mạnh hoạt động xử lý nợ xấu theo cơ chế thị trường. Bên cạnh đó, các NHTM cần giám sát chặt chẽ hoạt động thẩm định cho vay, tránh những khoản vay kém chất lượng, vay dưới chuẩn.

Thứ ba, Nhà nước cần có cơ chế khuyến khích để thu hút các nhà đầu tư trong và ngoài nước, cũng như các NHTM thực hiện CKH thông qua các công cụ hành chính và tài chính phù hợp. Bên cạnh đó, trong một số trường hợp cần thiết, Nhà nước cần can thiệp trực tiếp bằng cách sáp nhập, đình chỉ hoạt động đối với các NHTM hoạt động không hiệu quả; đồng thời, có chính sách hỗ trợ tín dụng trực tiếp đối với các trường hợp mà việc giải thể gây ảnh hưởng nghiêm trọng đến đời sống kinh tế, xã hội đất nước.

Ngoài ra, chất lượng đội ngũ nhân lực cũng cần tiếp tục được nâng cao, đảm bảo thực sự am hiểu về nghiệp vụ chuyên môn CKH, về thị trường BĐS. Việc đào tạo, bồi dưỡng có thể thực hiện thông qua các chương trình ngắn hạn đối với đội ngũ nhân lực hiện có và đào tạo dài hạn, chính quy tại các trường đại học.

Tài liệu tham khảo:

- Lê Thị Lanh, Huỳnh Thị Cẩm Hà và cộng sự (2014), Chứng khoán hóa: Công cụ tài trợ cho BĐS Việt Nam, Tạp chí Phát triển kinh tế, Trường Đại học Kinh tế TP. Hồ Chí Minh, Số 16 (26), tháng 5 - 6/2014;

- Nguyễn Thanh Huyền (2017), Chứng khoán hóa tài sản thế chấp BĐS: Giải pháp và xu hướng, Kỷ yếu Hội thảo Áp dụng Basell II trong quản trị rủi ro của các NHTM Việt Nam: Cơ hội, thách thức và lộ trình thực hiện;

- Phạm Kim Loan (2018), Chứng khoán hóa và những bài học kinh nghiệm thực tiễn từ khủng khoảng thị trường BĐS của Mỹ;

- Lê Thị Thùy Vân (2018), Chứng khoán nợ xấu: Kinh nghiệm một số nước và khuyến nghị cho Việt Nam, Kỷ yếu Hội thảo: Củng cố an ninh tài chính châu Á và giải pháp thực hiện;

- Huỳnh Thế Du (2004), Xử lý nợ xấu tại Việt Nam nhìn từ góc độ Trung Quốc và một số nền kinh tế khác;

- Ngô Thị Phương Thảo (2017), Huy động vốn cho thị trường bất động sản thông qua chứng khoán hóa các khoản vay nợ ở Việt Nam, Tạp chí Kinh tế và Phát triển, Trường Đại học Kinh tế Quốc dân, Số 242, tháng 8/2017;

- Barmat, J (1990), Securization: An overview. In: J.Lederman (Ed.), Handbook of asset-backed securities. New York: New York Institute of finance;

- Michael S. Gambro & Scott Leichtner (1997), Selected Legal Issues Affecting Securitizatio, North Carolina Banking Institute, 1 (1).