Nợ xấu ngân hàng tăng trong quan ngại

Nợ xấu tăng mạnh về giá trị nhưng không phải ngân hàng nào cũng tăng về tỷ lệ/ tổng dư nợ; có thể nói nợ xấu đến cuối 2021 của các ngân hàng đang có sự phân hóa.

Nhiều ngân hàng tăng số nợ xấu hàng nghìn tỷ đồng

Tăng trưởng tín dụng tích cực tất yếu sẽ kéo theo phát sinh nợ xấu mới theo bảng phân loại từ nhóm 1 -5 , là một trong những nhận xét được các chuyên gia nêu ra.

Cụ thể, ông Nguyễn Lê Ngọc Hoàn, chuyên gia Tài chính trao đổi với Diễn đàn Doanh nghiệp, cho rằng năm 2021, ngành ngân hàng thúc đẩy tăng trưởng tín dụng mạnh mẽ để hỗ trợ khách hàng vượt dịch và phục hồi kinh tế, quá trình cho vay mới, chưa tính nợ đã được khoanh, giãn, cơ cấu lại theo các Thông tư của NHNN ban hành, tất yếu sẽ phát sinh nợ xấu mới. Bên cạnh đó, khó khăn vì COVID-19 kéo dài đặc biệt là làn sóng thứ 4 kéo dài qua nhiều địa phương từ tháng 4-9, khiến hoạt động sản xuất kinh doanh, thương mại dịch vụ ở những địa phương có dịch đều khó khăn, cũng tác động tiêu cực đến khả năng trả nợ cũ lẫn mới của khách hàng ngân hàng. Theo đó, nợ xấu sẽ phải tăng trên con số báo cáo tài chính cuối năm của các ngân hàng.

Có thể thấy điều này qua số nợ tăng của các ngân hàng cả khối Big 3 có thị phần tín dụng lớn nhất, với ngân hàng tốt nhất về chuẩn mực cho vay, chất lượng tài sản, chiến lược thận trọng để trích lập dự phòng và bao phủ nợ như Vietcombank, hay 2 ngân hàng là VietinBank và BIDV.

Theo đó, nợ xấu của VietinBank và BIDV đang đứng thứ 2 và 3 trên toàn hệ thống xét về giá trị tại cuối 2021, so với cùng kỳ 2020, với lần lượt gần 14.300 tỷ (tăng gần 49%) và 13.245 tỷ (giảm 38%). Còn nợ xấu của Vietcombank cũng có mức tăng khoảng 17% về giá trị, từ 5.230 tỷ đồng lên 6.121 tỷ đồng. Như vậy chỉ có BIDV là ghi nhận nợ xấu giảm hàng nghìn tỷ tuy nhiên vẫn giữ con số rất cao.

Dẫn đầu hệ thống về nợ xấu là VPBank với 15.887 tỷ đồng, tăng 60% so với 2020.

Nhiều ngân hàng cũng có giá trị nợ xấu nội bảng hàng nghìn tỷ đồng như Sacombank (5.721 tỷ đồng); SHB (5.165 tỷ đồng) hay VIB (4.760 tỷ đồng).

Tuy nhiên, ông Hoàn cho rằng như nêu trên, những ngân hàng có tăng trưởng tín dụng thì sẽ có nợ xấu mới phát sinh, đồng thời, có thể có cả những ngân hàng ghi nhận nợ xấu từ các công ty con hạch toán hợp nhất (như trường hợp VPBank hạch toán hợp nhất nợ xấu chủ yếu từ FeCredit).

Ngoài ra, nợ xấu tăng ở nhiều tổ chức, nhất là nợ nhóm 4,5 cũng còn do có thể đến từ sự khác biệt trong áp dụng các Thông tư của NHNN, gần nhất là Thông tư 14, về cơ cấu lại nợ, lựa chọn tỷ lệ trích lập dự phòng với dư nợ được tái cơ cấu.

Khi nợ cơ cấu cũng "là nợ xấu"

Cũng do có các yếu tố về tăng trưởng tín dụng, về việc áp dụng các Thông tư có sự khác biệt... nên thực tế việc tăng giá trị số nợ không phản ánh hết thực chất nợ.

Chẳng hạn như Vietcombank tuy tăng số nợ nhưng cũng có tăng trưởng tín dụng cao (15%), do đó tỷ lệ nợ xấu / tổng dư nợ thấp chỉ 0,63%. Ngân hàng này còn giữ kỷ lục toàn hệ thống khi trích lập dự phòng rủi ro 100% các khoản nợ trước lộ trình theo quy định Thông tư 2 năm và tỷ lệ bao phủ nợ xấu tới 424%. Trong khi đó, với dư nợ cho vay 1,13 triệu tỷ đồng, tỷ lệ nợ xấu của VietinBank là 1,3%, tỷ lệ bao phủ nợ xấu là 180%.

Ở khối ngân hàng tư nhân, dư nợ cho vay của ngôi sao lợi nhuận nhưng đồng thời là ngôi sao nợ xấu cuối 2021 là VPBank, là 384.000 tỷ đồng; tỷ lệ nợ xấu 3,58% (nợ riêng lẻ chỉ 1,51%). Tương tự trong khối này, tuy ACB hay HDBank có mức tăng nợ xấu về con số nhưng tỷ lệ nợ xấu lại ở nhóm thấp toàn ngành với lần lượt 0,77% (tăng so với 0,59% của 2020) và 0,93% (riêng lẻ).

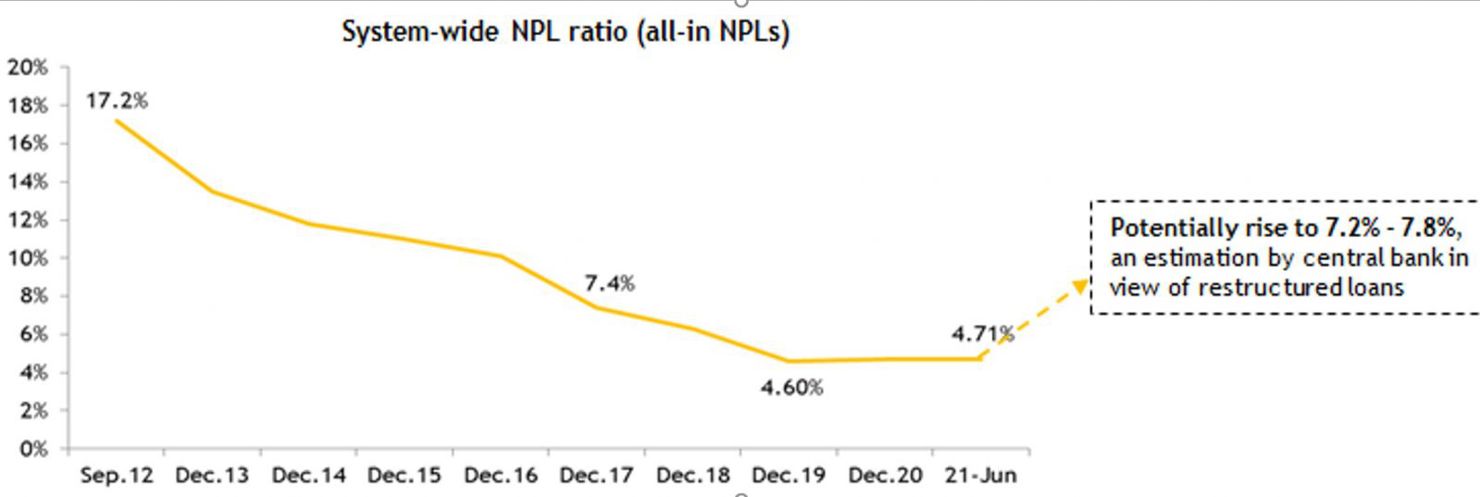

Bên cạnh đó, theo ông Quản Trọng Thành, chuyên viên phân tích ngân hàng của Maybank Investment Bank, nợ xấu tăng thực chất không quá mức đáng lo và thậm chí trong kịch bản xấu nhất khi tất cả nợ tái cơ cấu đều chuyển thành nợ xấu thì cũng không gây rủi ro cho hệ thống ngân hàng như giai đoạn 2012-2014. Trên thực tế, khi nền kinh tế phục hồi, hầu hết các khoản nợ tái cơ cấu sẽ chuyển thành nợ đủ tiêu chuẩn. Tại cuộc họp với giới phân tích về báo cáo tài chính quý III/2021 (giai đoạn giãn cách xã hội kéo dài và ảnh hưởng nặng đến các khả năng trả nợ của khách hàng), ban lãnh đạo các ngân hàng cho rằng 95% các khoản nợ tái cơ cấu sẽ phục hồi.

Ông Quản Trọng Thành cũng cho rằng trong kịch bản xấu nhất khi tất cả nợ tái cơ cấu đều chuyển thành nợ xấu thì tỉ lệ nợ xấu sẽ tương đương năm 2016-2017. Ở thời điểm đó, chúng ta nhớ rằng nợ xấu hệ thống tại cuối 2016 là 2,46%, nếu tính cả các khoản nợ đã bán cho VAMC nhưng chưa xử lý được và nợ xấu tiềm ẩn thì lên tới 10,58%. Theo đó thì tỷ lệ nợ xấu nội bảng toàn hệ thống ở 1,9% hay tính cả nợ tiềm ẩn rủi ro là từ 7,21-7,8%, vẫn thấp hơn mức “xấu nhất” kể trên. Ngoài ra, lưu ý rằng, tăng trưởng tín dụng và tăng trưởng lợi nhuận của các ngân hàng vẫn mạnh mẽ trong giai đoạn 2017 – 2019. Tỷ lệ bao phủ nợ xấu bình quân của hệ thống cũng được nâng cao từ 150%. Kỳ vọng về năng lực ứng phó nợ xấu của các ngân hàng theo đó tốt hơn.

Điều đáng quan ngại nhất hiện tại, tuy nợ xấu chưa hoàn toàn quay về vạch xuất phát như 5 năm trước, song những tín hiệu rủi ro tiềm ẩn vẫn còn đó. Với quan điểm “nợ cơ cấu chính là nợ xấu", các chuyên gia cho rằng nợ xấu sẽ còn tăng trong năm nay, tuy nhiên mức tăng đột biến cũng sẽ đi theo sự phân hóa nợ cơ cấu, chất lượng tín dụng, chiến lược mạnh bạo hay thận trọng của từng ngân hàng...