Thị trường trái phiếu doanh nghiệp dần "tan băng"

Sau gần một năm "đóng băng", kể từ cuối năm 2022, đến nay, thị trường trái phiếu doanh nghiệp (TPDN) đang có những dấu hiệu tăng nhiệt, dẫn vốn gần trăm nghìn tỷ đồng cho các doanh nghiệp phát hành.

Phát hành thành công hơn 97 nghìn tỷ đồng TPDN

Theo công bố thông tin của Sở Giao dịch Chứng khoán Hà Nội (HNX), tính đến ngày công bố thông tin 11/8/2023, thị trường đã có 4 đợt phát hành riêng lẻ trong tháng 8 với tổng giá trị 2.300 tỷ đồng. Các đợt phát hành này có lãi suất trung bình 9,8%/năm, kỳ hạn chủ yếu từ 3-5 năm.

Tính lũy kế đến ngày 11/8, tổng giá trị phát hành TPDN được ghi nhận là 97.488 tỷ đồng, với 17 đợt phát hành ra công chúng trị giá 16.476 tỷ đồng (chiếm 17,3% tổng giá trị phát hành) và 76 đợt phát hành riêng lẻ trị giá 81.012 tỷ đồng (chiếm 83,1% tổng số).

Kể từ khi Nghị định số 08/2023/NĐ-CP ngày 05/3/2023 có hiệu lực thi hành đến ngày 21/7/2023, khối lượng TPDN phát hành là 60,3 nghìn tỷ đồng, chiếm 98,5% khối lượng phát hành kể từ đầu năm 2023. Dư nợ TPDN tại thời điểm 21/7/2023 khoảng 1,03 triệu tỷ đồng, chiếm 10,8% GDP năm 2022, bằng 8,3% tổng dư nợ tín dụng của nền kinh tế.

Hoạt động mua lại vẫn là hoạt động trọng yếu trong việc cơ cấu lại thị trường TPDN. Theo Hiệp hội thị trường trái phiếu Việt Nam (VBMA), trong tháng 8/2023 (tính đến 11/8), các doanh nghiệp đã thực hiện mua lại 695 tỷ đồng TPDN.

Tổng giá trị trái phiếu đã được các doanh nghiệp mua lại trước hạn lũy kế từ đầu năm đến nay đạt 145.267 tỷ đồng (tăng 39% so với cùng kỳ năm 2022). Ngân hàng là nhóm ngành dẫn đầu về giá trị mua lại, chiếm 53% tổng giá trị mua lại trước hạn (tương ứng 76.968 tỷ đồng).

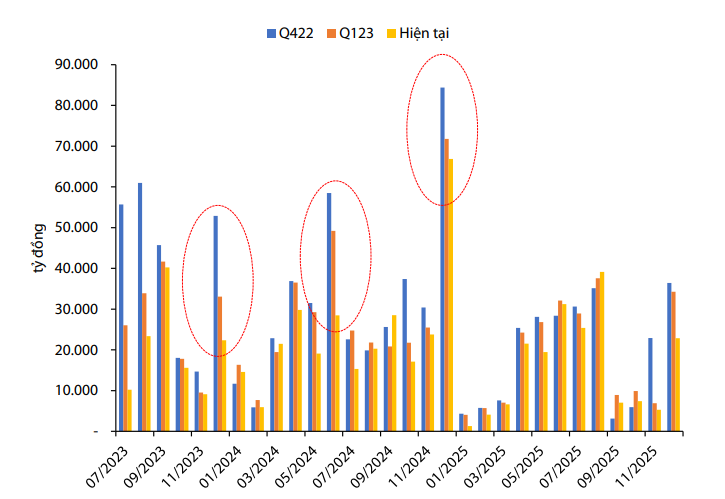

Quy mô đáo hạn TPDN đã được “làm mềm” đi đáng kể, tuy nhiên vẫn có một vài thời điểm quy mô đáo hạn tăng vọt ở nhóm BĐS. Trong phần còn lại của năm 2023, tổng giá trị trái phiếu sẽ đáo hạn là 127,816 tỷ đồng. 49% giá trị trái phiếu sắp đáo hạn thuộc nhóm Bất động sản với gần 62,657 tỷ đồng, theo sau là nhóm Ngân hàng với 24,910 tỷ đồng (chiếm 19.5%).

Về kế hoạch phát hành TPDN nửa cuối năm 2023, Hội đồng quản trị (HĐQT) Tập đoàn Vingroup đã thông qua phương án phát hành ra công chúng 5 lô trái phiếu có tổng giá trị 10.000 tỷ đồng. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo và xác lập nghĩa vụ nợ trực tiếp với Vingroup.

Trong tổng số 5 lô trái phiếu, 3 lô trị giá 3.000 tỷ đồng có kỳ hạn 36 tháng, lãi suất cho 2 kỳ đầu là 15%/năm và các kỳ sau bằng bình quân lãi suất tiết kiệm 12 tháng tại các ngân hàng quốc doanh (Vietcombank, BIDV, Vietinbank, Agribank) cộng thêm 4,5%/năm. Hai lô trái phiếu còn lại có kỳ hạn 24 tháng, lãi suất hai kỳ đầu là 14,5%/năm, các kỳ sau bằng bình quân lãi suất tiết kiệm 12 tháng cộng thêm 4%/năm.

Ngoài ra, HDBank đã thông qua phương án phát hành ra công chúng tối đa 5.000 tỷ đồng trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản bảo đảm, kỳ hạn 7 năm. Trái phiếu được phát hành nhằm mục đích bổ sung vốn cấp 2, cải thiện hệ số an toàn vốn và phục vụ nhu cầu vay của khách hàng.

Thị trường bước đầu tăng nhiệt

Việc có thêm doanh nghiệp phát hành trái phiếu mới cũng như gia hạn kỳ hạn trả nợ trái phiếu thành công là tín hiệu tích cực với thị trường TPDN. Theo các chuyên gia, có một số yếu tố đang tác động tích cực đến thị trường này: Lãi suất huy động đang giảm khá nhanh, kỳ hạn cao nhất của đa số ngân hàng đã lùi về dưới 9%/năm, khiến kênh đầu tư trái phiếu hấp dẫn hơn so với gửi tiết kiệm; Nhiều chính sách hỗ trợ bất động sản và TPDN đã được ban hành, cụ thể là Nghị quyết số 33/2023/NQ-CP và Nghị định số 08/2023/NĐ-CP. Bên cạnh đó, room tín dụng đang dồi dào, lãi vay bắt đầu giảm, khiến thị trường này bớt căng thẳng hơn.

Ngày 19/7/2023, Bộ Tài chính đã khai trương và đưa vào vận hành hệ thống giao dịch TPDN riêng lẻ tại HNX. Theo thống kê, sau gần 1 tháng vận hành, sàn giao dịch TPDN riêng lẻ đã có 30 mã được đưa lên giao dịch với thanh khoản bình quân 250 tỷ đồng/ngày. Dự kiến sẽ có hơn 1.600 trái phiếu riêng lẻ của hơn 1.000 doanh nghiệp phát hành sẽ được giao dịch trên hệ thống.

Ông Phạm Hồng Sơn - Phó Chủ tịch Ủy ban Chứng khoán Nhà nước cho biết, từ khi có sàn giao dịch trái phiếu, tính minh bạch và thanh khoản được cải thiện, nhiều nhà đầu tư trong và ngoài nước đón nhận.

Dù vậy, giới chuyên gia cho rằng, thanh khoản thị trường chưa thể quay trở lại thời kỳ đỉnh cao như trước đây, vì sức cầu thị trường đang thiếu hụt. Trước khi sự cố Tân Hoàng Minh xảy ra, động lực tăng trưởng của thị trường trái phiếu đến từ nhà đầu tư cá nhân, chiếm 33% sức cầu thị trường. Còn hiện nay, việc phát hành mới của doanh nghiệp gần như trông chờ hoàn toàn vào nhà đầu tư tổ chức.

Theo ông Đỗ Ngọc Quỳnh - Tổng thư ký Hiệp hội Thị trường trái phiếu Việt Nam, các chính sách hiện tại đang ở mức độ tháo gỡ khó khăn trước mắt, phá băng cho doanh nghiệp trong quá trình tái cơ cấu nợ trái phiếu, việc phát hành mới vẫn còn nhiều thách thức, nhất là phát hành cho nhà đầu tư cá nhân.