Giải pháp nâng cao hiệu quả quản lý rủi ro trong quản lý thuế tại Việt Nam

Quản lý rủi ro (QLRR) trong quản lý thuế là một yêu cầu tất yếu của quản lý thuế hiện đại. Thực tiễn sau hơn 10 năm áp dụng phương pháp QLRR cho thấy, ngành Thuế đã kiến nghị xây dựng và cơ bản hoàn thiện được hành lang pháp lý khá toàn diện để áp dụng QLRR trong quản lý thuế; xây dựng và hình thành kho cơ sở dữ liệu thông tin về người nộp thuế (NNT)…

Tuy nhiên, QLRR trong quản lý thuế ở Việt Nam hiện nay còn tồn tại nhiều hạn chế cần tiếp tục được khắc phục trong thời gian tới. Thông qua nghiên cứu thực trạng, nhận diện những tồn tại, hạn chế, bài viết đề xuất giải pháp nâng cao hiệu quả QLRR trong quản lý thuế.

Thực trạng QLRR trong quản lý thuế tại Việt Nam

Cơ chế, chính sách QLRR trong quản lý thuế

Ở Việt Nam, trước năm 2012, QLR) là một nội dung còn khá mới. Để chuẩn bị cho việc áp dụng QLRR, Tổng cục Thuế đã có những bước chuẩn bị từ cơ chế, chính sách đến việc triển khai thí điểm ứng dụng trong nội ngành Thuế. Cụ thể, năm 2009, Tổng cục Thuế đã ban hành Quyết định số 460/QĐ-TCT phê duyệt Quy trình thanh tra thuế. Theo đó, việc xây dựng kế hoạch thanh tra hàng năm dựa trên hệ thống các tiêu chí đánh giá mức độ rủi ro, mức độ tuân thủ pháp luật thuế của NNT.

Năm 2012, Tổng cục Thuế tiếp tục ban hành một số tiêu chí định hướng NNT rủi ro với các mức điểm cụ thể, tạo thuận lợi cho việc chấm điểm rủi ro doanh nghiệp (DN) để lựa chọn được những DN có rủi ro cao về thuế, phục cho việc thanh tra thuế.

Trên cơ sở những kết quả đạt được từ việc triển khai thí điểm ứng dụng QLRR vào hoạt động thanh tra thuế, Bộ Tài chính đã tham mưu trình Chính phủ trình Quốc hội đưa nội dung QLRR vào Luật quản lý thuế (QLT). Theo đó, nội dung đề xuất về QLRR trong QLT nói chung, thanh tra thuế nói riêng đã được đưa vào Luật số 21/2012/QH13, (sau này là Luật QLT số 38/2019/QH14).

Ngày 22/7/2013, Chính phủ ban hành Nghị định số 83/2013/NĐ-CP quy định chi tiết thi hành một số điều của Luật QLT và Luật sửa đổi, bổ sung một số điều của Luật QLT để hướng dẫn triển khai Luật QLT. Để hướng dẫn chi tiết việc thi hành một số điều của Luật QLT, Nghị định số 83/2013/NĐ-CP; cũng như quy định cụ thể việc áp dụng QLRR trong QLT, Bộ Tài chính đã ban hành Thông tư số 156/2013/TT-BTC và Thông tư số 204/2015/TT-BTC... Những văn bản pháp lý trên đã tạo hành lang pháp lý quan trọng cho việc áp dụng QLRR trong QLT một cách đầy đủ, toàn diện, góp phần cải cách, hiện đại hóa công tác QLT, nâng cao hiệu lực, hiệu quả QLT trong tình hình mới và phù hợp với thông lệ quốc tế.

Xây dựng bộ tiêu chí phân loại rủi ro

Tại Thông tư số 204/2015/TT-BTC, Bộ Tài chính giao Tổng cục Thuế nghiên cứu, xây dựng và trình Bộ ban hành Bộ tiêu chí và chỉ số phục vụ QLRR đáp ứng yêu cầu QLT trong từng thời kỳ và phù hợp với các quy định của pháp luật thuế. Các tiêu chí phân loại rủi ro gồm: Đánh giá tuân thủ pháp luật thuế đối với NNT; Đánh giá xếp hạng mức độ rủi ro đối với NNT; Lựa chọn trường hợp kiểm tra về đăng ký thuế; Lựa chọn hồ sơ khai thuế kiểm tra tại trụ sở cơ quan QLT; Phân loại giải quyết hồ sơ hoàn thuế và lựa chọn đối tượng hồ sơ có dấu hiệu rủi ro để bổ sung kế hoạch kiểm tra, thanh tra sau hoàn thuế...

Thông tư số 204/2015/TT-BTC nêu rõ, điều kiện và tiêu thức để phân loại NNT theo mức độ tuân thủ pháp luật thuế. NNT tuân thủ pháp luật thuế được chia thành 3 loại: Loại 1 NNT tuân thủ pháp luật thuế tốt; Loại 2 NNT tuân thủ pháp luật thuế ở mức độ trung bình; Loại 3 NNT tuân thủ pháp luật thuế ở mức độ thấp.

Cùng với đó, Bộ Tài chính đã ban hành các văn bản quy định phân loại NNT theo các mức độ rủi ro tuân thủ về thuế như: Quyết định số 996/QĐ-BTC ngày 10/05/2016; Quyết định số 253/QĐ-BTC ngày 20/03/2017 về ban hành bộ tiêu chí và chỉ số phân tích thông tin đánh giá NNT có dấu hiệu rủi ro trong việc tạo, in, phát hành và sử dụng hóa đơn gồm 8 tiêu chí và 21 chỉ số đánh giá.

Áp dụng QLRR trong các chức năng quản lý thuế

Hiện nay, Tổng cục Thuế đã xây dựng quy trình nghiệp vụ hướng dẫn thực hiện cho 3 bộ tiêu chí, chỉ số liên quan đến QLRR trong thanh tra, kiểm tra thuế tại trụ sở NNT; QLRR trong hoàn thuế; QLRR trong quản lý và sử dụng hóa đơn, chứng từ. Ngoài ra, các nghiệp vụ quản lý khác cũng được cơ quan thuế thực hiện QLRR trong thanh tra, kiểm tra thuế tại trụ sở NNT; Áp dụng QLRR trong quá trình chuẩn bị thanh tra, kiểm tra và thực hiện thanh tra, kiểm tra thuế tại DN.

Cụ thể, đối với QLRR trong thanh tra, kiểm tra thuế tại trụ sở NNT, trong những năm qua, cơ quan thuế đã áp dụng QLRR trong lập kế hoạch thanh tra, kiểm tra tại trụ sở NNT để đánh giá, phân loại rủi ro kế hoạch thanh tra, kiểm tra tại trụ sở NNT. Cơ quan thuế thực hiện xếp hạng rủi ro theo đánh giá, chấm điểm rủi ro theo một số tiêu chí cụ thể cho các tờ khai thuế và dựa vào báo cáo tài chính, kết quả sản xuất kinh doanh của DN, cũng như tình hình tuân thủ các nghĩa vụ kê khai thuế. Qua đó, cơ quan thuế thực hiện chấm điểm rủi ro về thuế, xếp loại DN theo từng tiêu chí đánh giá rủi ro đã được quy định.

Phân tích thông tin rủi ro phục vụ lập kế hoạch thanh tra được xây dựng dựa dựa trên nguyên tắc: (i) Đánh giá lịch sử tuân thủ pháp luật về thuế của NNT; (ii) Đánh giá sự biến động về kê khai thuế của NNT qua các năm; (iii) Đánh giá hiệu quả hoạt động sản xuất kinh doanh của NNT.

Về xây dựng và triển khai ứng dụng lập kế hoạch thanh tra, từ năm 2012 đến nay, ngành Thuế đã triển khai áp dụng phần mềm ứng dụng lập kế hoạch thanh tra (gọi là TPR) đối với tất cả các DN, do cục thuế trực tiếp quản lý. Phần mềm TPR được kết nối tích hợp với phần mềm hệ thống cơ sở dữ liệu báo cáo tài chính để lấy các thông tin về báo cáo tài chính phục vụ phân tích rủi ro.

Đồng thời, TPR cũng kết xuất dữ liệu về tờ khai thuế giá trị gia tăng, tờ khai thuế thu nhập DN trên phần mềm Hệ thống quản lý thuế tập trung (TMS), dữ liệu ứng dụng TPR để phân tích số liệu khai thuế, nộp thuế. Tỷ lệ DN được lựa chọn thanh tra qua phần mềm QLRR của cơ quan thuế là 95%/tổng số DN đang hoạt động.

Đối với việc áp dụng QLRR trong quá trình chuẩn bị thanh tra, kiểm tra và thực hiện thanh tra, kiểm tra thuế tại DN, cán bộ thanh tra, kiểm tra thực hiện đối chiếu so sánh hồ sơ, sổ sách với những dấu hiệu nghi vấn đã có từ khâu phân tích thông tin trên hệ thống dữ liệu, để đánh giá độ chính xác của các nghi vấn và thực tế có đúng không.

Đồng thời, cán bộ thanh tra, kiểm tra cũng lựa chọn các rủi ro trọng yếu để tiến hành xác minh, thu thập hồ sơ và chứng cứ để kết luận vấn đề thanh tra, kiểm tra; Dựa trên cơ sở phân tích các dữ liệu về NNT trên hệ thống báo cáo tài chính và kết hợp với các nguồn thông tin khác như tình hình chấp hành pháp luật thuế nắm được qua công tác quản lý, tình hình, xu thế phát triển ngành kinh tế để lựa chọn chính xác hơn những đối tượng vi phạm pháp luật thuế.

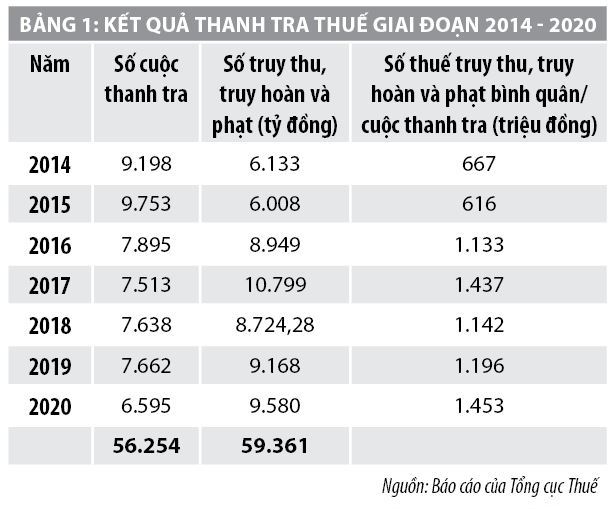

Nhờ áp dụng QLRR trong quá trình thanh tra, kiểm tra tại trụ sở DN, sự nỗ lực của cơ quan thuế các cấp và nhiều biện pháp nghiệp vụ khác mà công tác thanh tra thuế tại trụ sở DN trong những năm gần đây đã đạt được những kết quả tích cực (Bảng 1).

Trong giai đoạn 2014-2020, cơ quan thuế các cấp đã thực hiện 616.948 cuộc thanh tra, kiểm tra, xử lý truy thu, truy hoàn và phạt trên 114.792 tỷ đồng. Trong đó, đã thực hiện thanh tra 56.254 cuộc, truy thu, truy hoàn và phạt 59.361 tỷ đồng, số thuế truy thu, truy hoàn và phạt bình quân một cuộc thanh tra tăng từ 667 triệu đồng (năm 2014) lên 1.453 triệu đồng (năm 2020), tương ứng mức tăng 117,8%.

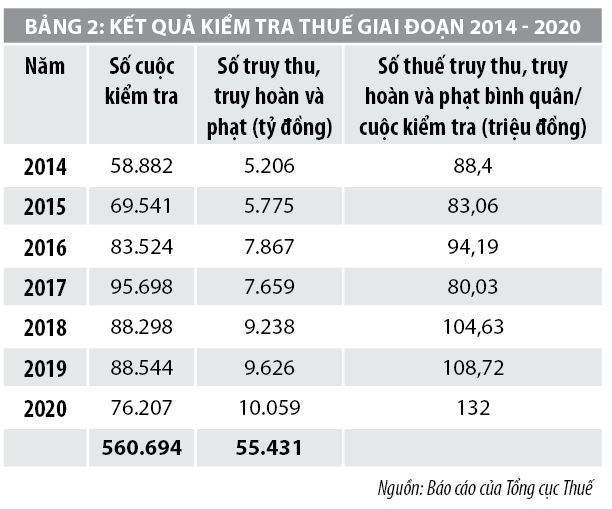

Về kiểm tra thuế, toàn ngành Thuế đã thực hiện 560.694 cuộc kiểm tra tại trụ sở NNT, xử lý truy thu, truy hoàn và phạt 55.431 tỷ đồng. Số thuế truy thu thêm so với số thuế DN kê khai cho thấy, cơ quan thuế đã nỗ lực trong phân tích rủi ro, tìm ra những sai phạm trọng yếu, số thuế truy thu bình quân cao. Điều này cho thấy, công tác QLRR trong thanh tra, kiểm tra đã phát huy hiệu quả và mang lại số thuế truy thu lớn cho ngân sách nhà nước.

QLRR trong quản lý nợ thuế, cưỡng chế nợ thuế

Ngành Thuế triển khai ứng dụng QLRR trong quản lý nợ và cưỡng chế nợ thuế theo quy định Thông tư số 204/2015/TT-BTC của Bộ Tài chính. Theo đó, Tổng cục Thuế xây dựng hệ thống cơ sở dữ liệu thông tin quản lý nợ đối với người nợ thuế để áp dụng các biện pháp nghiệp vụ đôn đốc, thu nợ và cưỡng chế nợ thuế thi hành quyết định hành chính thuế. Bên cạnh đó, cơ quan thuế các cấp đã thực hiện xây dựng hệ thống quản lý nợ thuế và các biện pháp đôn đốc đối với từng danh sách NNT như sau: NNT hoàn thành nghĩa vụ với ngân sách nhà nước, không còn nợ thuế; NNT nợ thuế từ 60 - 90 ngày; NNT nợ thuế từ 91 - 121 ngày; NNT nợ thuế trên 121 ngày.

Hoạt động quản lý nợ thuế và cưỡng chế nợ thuế đã được ngành Thuế triển khai đầy đủ và đồng bộ. Từ năm 2014, ngành Thuế đã triển khai và vận hành Hệ thống TMS để phục vụ cho công tác quản lý nợ và cưỡng chế nợ thuế. Việc triển khai Hệ thống TMS đã giúp kiểm soát hiệu quả các trường hợp nợ thuế; từ đó tham mưu cho các cấp lãnh đạo chỉ đạo các bộ phận có liên quan phối hợp rà soát và đôn đốc thu các khoản nợ thuế vào ngân sách kịp thời.

Đối với hoạt động cưỡng chế nợ thuế, căn cứ cơ sở dữ liệu QLT trên Hệ thống TMS định kỳ, Tổng cục Thuế thông báo danh sách các DN có số tiền thuế nợ lớn, kéo dài để các cục thuế địa phương tổ chức rà soát, đối chiếu số liệu, kịp thời xác định chính xác số nợ của từng NNT. Trên cơ sở đó, các cục thuế và chi cục thuế ban hành các quyết định cưỡng chế và tổ chức cưỡng chế nợ thuế theo quy định. Theo thống kê, năm 2020, tổng số NNT đã được xử lý khoanh nợ, xóa nợ tiền chậm nộp không còn khả năng nộp ngân sách nhà nước theo Nghị quyết 94/2019/QH14 là 495.123 người với tổng số tiền thuế chậm nộp là 24.155 tỷ đồng, bằng 86,4% so với nhiệm vụ được giao...

Tồn tại, hạn chế về QLRR trong quản lý thuế

Bên cạnh những kết quả đạt được, QLRR trong QLT của ngành Thuế hiện nay còn có một số tồn tại, hạn chế, cụ thể:

Thứ nhất, cơ chế, chính sách về QLRR mặc dù đã được ban hành khá đầy đủ, nhưng chưa thực sự đồng bộ, thống nhất; còn nhiều điểm chồng chéo hoặc thiếu các quy định, hướng dẫn cụ thể cho việc tổ chức triển khai thực hiện trên thực tiễn.

Thứ hai, nhận thức về QLRR trong đội ngũ cán bộ, công chức thuế còn hạn chế, chưa theo kịp với nhiệm vụ công tác QLRR của ngành Thuế trong tình hình mới.

Thứ ba, cơ cấu tổ chức bộ máy cũng như việc trao quyền và trách nhiệm thực hiện QLRR chưa phù hợp, chưa tương xứng với công tác QLRR trong giai đoạn hiện nay. Vấn đề QLRR là xu hướng tất yếu trong QLT hiện đại, đảm bảo liên kết, điều phối xuyên suốt trong các hoạt động nghiệp vụ thuế, nhưng việc sắp xếp tổ chức bộ máy QLRR trong ngành Thuế còn chưa phù hợp với thực tế triển khai công việc.

Thứ tư, việc đánh giá rủi ro đối với NNT còn hạn chế, mới dừng ở nhận diện, các trường hợp có rủi ro cao về thuế cần can thiệp bằng những nghiệp vụ như thanh tra, kiểm tra thuế, cưỡng chế nợ thuế… riêng lẻ ở một số chức năng QLT. Chưa xây dựng được chương trình rủi ro tuân thủ tổng thể về thuế để đánh giá rủi ro trong tất cả các khâu, chức năng QLT.

Thứ năm, công tác thu thập, xử lý thông tin còn hạn chế về phạm vi, mức độ chuyên sâu, chưa tập trung hóa về đầu mối để đảm bảo việc xây dựng, quản lý và điều phối tập trung thống nhất. Việc trao đổi thông tin giữa cơ quan thuế và các cơ quan trong và ngoài Ngành còn nhiều hạn chế, bất cập gây khó khăn cho việc thu thập, trao đổi thông tin giữa các bên.

Thứ sáu, khả năng tự động hóa trong phân tích, đánh giá rủi ro trên cơ sở ứng dụng CNTT còn thấp; việc khai thác, sử dụng thông tin, dữ liệu phục vụ phân tích, đánh giá rủi ro còn khó khăn; thiếu các phần mềm ứng dụng hỗ trợ phân tích, đánh giá cảnh báo rủi ro trong các hoạt động nghiệp vụ thuế.

Giải pháp nâng cao hiệu quả QLRR trong quản lý thuế

Để khắc phục những tồn tại, hạn chế trên, thời gian tới cần triển khai đồng bộ các giải pháp sau:

Một là, hoàn thiện cơ sở pháp lý áp dụng QLRR trong QLT theo hướng bổ sung và làm rõ nội dung áp dụng QLRR trong QLT bao gồm: Đăng ký thuế; khai thuế, nộp thuế, nợ thuế; cưỡng chế thi hành quyết định hành chính thuế; hoàn thuế; kiểm tra thuế; thanh tra thuế; quản lý và sử dụng hóa đơn, chứng từ và các nghiệp vụ khác trong QLT theo quy định.

Xây dựng các bộ tiêu chí, bộ chỉ số đánh giá rủi ro đối với từng phân đoạn NNT theo các tiêu chí, chỉ số đánh giá tuân thủ pháp luật thuế. Rà soát, hoàn thiện các quy trình nghiệp vụ QLT theo hướng áp dụng QLRR trong từng chức năng QLT đối với từng phân đoạn NNT đảm bảo thông tin đầy đủ, kịp thời, chính xác.

Hai là, để áp dụng QLRR tuân thủ có hiệu lực, hiệu quả cần bố trí cán bộ công chức có kinh nghiệm và hiểu biết về nghiệp vụ thuế phối hợp với các chuyên viên phân tích có kinh nghiệm để xác định liệu các kỹ thuật thống kê có thể phát huy hiệu quả trong việc tìm ra rủi ro về thuế.

Ba là, xây dựng nội dung nghiệp vụ QLRR trong QLT. Trong thời gian tới, Tổng cục Thuế tiếp tục nghiên cứu, tham mưu trình Bộ Tài chính ban hành các bộ tiêu chí, chỉ số đánh giá rủi ro theo các tiêu chí: Đánh giá tuân thủ pháp luật thuế đối với NNT; Đánh giá xếp hạng mức độ rủi ro đối với NNT; Lựa chọn trường hợp kiểm tra về đăng ký thuế; Lựa chọn hồ sơ khai thuế kiểm tra tại trụ sở cơ quan QLT; Quản lý theo dõi thu nợ thuế và áp dụng biện pháp cưỡng chế thi hành quyết định hành chính thuế. Đồng thời, tiến hành xây dựng quy trình nghiệp vụ, nâng cấp ứng dụng CNTT phục vụ công tác QLRR tương ứng với các bộ tiêu chí, chỉ số mới ban hành.

Bốn là, xây dựng cơ sở dữ liệu và hệ thống ứng dụng CNTT phục vụ cho công tác QLRR của ngành Thuế, đáp ứng xu thế hội nhập quốc tế ngày càng sâu rộng của Việt Nam. Để thực hiện hiệu quả nội dung này, cần hoàn thiện cơ sở dữ liệu đầy đủ, chính xác, tập trung phục vụ QLRR; Ứng dụng công nghệ thông tin đồng bộ theo chuẩn quốc tế; Xây dựng mới ứng dụng phân tích rủi ro trong QLT theo mô hình kiến trúc tổng thể.

Năm là, xây dựng chương trình QLRR tuân thủ tổng thể. Cần bổ sung các quy định pháp lý, quy định về nội dung, trách nhiệm của cơ quan thuế trong việc xây dựng và triển khai thực hiện chương trình QLRR tuân thủ tổng thể.

Tài liệu tham khảo:

- Quốc hội (2006), Luật Quản lý thuế số 78/2006/QH11 ngày 29/11/2006;

- Quốc hội (2012), Luật sửa đổi, bổ sung một số Điều Luật Quản lý thuế số 21/2012/QH13 ngày 20/11/2012;

- Quốc hội (2014), Luật sửa đổi, bổ sung một số điều của các Luật về thuế số 71/2014/QH13 ngày 26/11/2014;

- Chính phủ (2014), Nghị quyết số 19/2014/NQ-CP ngày 18/3/2014 và Nghị quyết số 19/2015/NQ-CP ngày 12/03/2015 về những nhiệm vụ, giải pháp chủ yếu tiếp tục cải thiện môi trường kinh doanh;

- Bộ Tài chính (2015), Thông tư số 204/2015/TT-BTC ngày 21/12/2015 quy định về áp dụng rủi ro trong quản lý thuế;

- Phi Vân Tuấn (2013), Giải pháp hoàn thiện công tác thanh tra, kiểm tra theo kỹ thuật QLRR, đề tài nghiên cứu khoa học cấp Tổng cục Thuế;

- Nguyễn Thị Thùy Dương (2011), Quản lý thuế ở Việt Nam trong điều kiện hội nhập kinh tế quốc tế;

- Bùi Khánh Toàn, (2019), Đề tài nghiên cứu khoa học QLRR trong quản lý thuế - Kinh nghiệm quốc tế và giải pháp áp dụng tại Việt Nam;

- Andreoni J.,Erard B. (1998), Tax compliance, Journal of Economic Literature;

- OECD (2004), Risks Management Complicance - Managing and Improving Tax Compliance. Prepared by Forum on Tax Administration Compliance Sub - Group;

- World Bank (2016), Organizational structure of the Risk Management.

* ThS. Bùi Khánh Toàn – Cục trưởng Cục Thuế Quảng Ngãi

** Bài đăng trên Tạp chí Tài chính số kỳ 2 tháng 12/2021